Финансовые рынки и основы инвестирования

1. Структура и инфраструктура финансового рынка

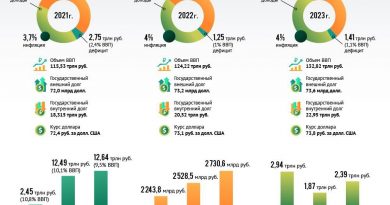

Финансовый рынок чаще всего рассматривается как совокупность финансовых институтов, обеспечивающих наиболее эффективное перемещение потоков финансовых ресурсов от собственников к заемщикам, а также как обширную систему видов и сегментов финансовых рынков, которая может быть представлена следующим образом (рисунок 1):

Рисунок 1 – Структура финансового рынка

На товарной бирже происходит торговля массовыми взаимозаменяемыми товарами со стандартными качественными показателями, на фондовой бирже заключаются сделки с ценными бумагами, а на валютной бирже торгуют иностранной валютой. Биржи являются важными институтами финансового рынка, которые выполняют инвестиционную, ценообразующую, регулирующую, коммерческую и спекулятивную функции, обеспечивая непрерывность процессов расширенного воспроизводства и способствуя ускорению кругооборота капитала.

Категория «внебиржевые рынки» представлена организованными, основанными на электронных системах торговли ценными бумагами, и неорганизованными внебиржевыми рынками, которые связаны с куплей-продажей ценных бумаг любыми участниками рынка минуя биржевой и внебиржевой организованный рынок.

Денежный рынок – это рынок, на котором имеет место предоставление и получение средств в форме кредитов и ценных бумаг на короткий срок. Основная функция денежного рынка заключается в регулировании ликвидности финансовых институтов и экономики в целом.

Рынки долгосрочных ресурсов представляют собой рынки, на которых обращаются финансовые инструменты сроком более одного года (в некоторых странах более 3 или 5 лет), связанные с процессами сбережения и инвестирования (акции, облигации, долгосрочные инвестиционные кредиты банков).

Инфраструктура финансового рынка – это специальные организации, которые обслуживают сделки с финансовыми активами, проводят контроль и расчеты по таким сделкам, учет и переход прав на финансовые активы, а также осуществляют сбор, хранение и предоставление информации, необходимой для эффективного функционирования финансового рынка.

Инфраструктура финансового рынка включает торговые, платежные, учетные и информационные институты (таблица 1):

Таблица 1. Институты инфраструктуры финансового рынка в разрезе видов

| Сущность и функции | Институты |

| Торговая инфраструктура | |

| Торговая инфраструктура – это площадки, на которых происходят сделки с финансовыми активами по определенным правилам. Обычно в нее входит и расчетная инфраструктура, в которой определяются взаимные обязательства участников торгов, что помогает проводить расчеты по итогам торгов. Расчетная инфраструктура также обслуживает и те сделки, которые заключаются вне организованных торгов. | Биржи и иные организаторы торговли валютами, ценными бумагами и производными финансовыми инструментами |

| Платежная инфраструктура | |

| Платежная инфраструктура представляет собой высокотехнологическую систему быстрого перевода денежных средств между экономическими субъектами. | Коммерческие платежные системы Платежная система Банка России

Системы передачи финансовых сообщений |

| Учетная инфраструктура | |

| Учетная система является связующим звеном между эмитентом ценных бумаг и их владельцем. В современном мире большинство ценных бумаг дематериализовано, они существуют только в виде записей по счетам, поэтому нужны специализированные организации, которые открывают и ведут эти записи. Эти организации подтверждают права владельца на ценные бумаги и по его распоряжению переводят ценные бумаги новому приобретателю. В их функции также входит содействие владельцу ценных бумаг в реализации прав по ним (голосовании по акциям, получении доходов и выплат по ценным бумагам). | Репозитарии – собирают и хранят данные о заключенных не на организованных торгах (вне биржи) договорах репо и договорах с деривативами.

Регистраторы – ведут реестр владельцев ценных бумаг на основании договора с эмитентом. Депозитарии – хранят ценные бумаги, выступают посредниками между эмитентами и инвесторами, ведут учет сделок с ценными бумагами и перехода прав на эти бумаги. Клиринговые организации – посредники между участниками рынка, которые гарантируют исполнение ими взаимных обязательств: они формируют информацию по имеющимся обязательствам и новым сделкам, их зачету при поставках ценных бумаг и расчетам по ним. |

| Информационная инфраструктура | |

| Различные информационные, аналитические сервисы, необходимые экономическим субъектам для эффективного ведения бизнеса и осуществления инвестиционных вложений на информированной основе. | Рейтинговые агентства – анализируют деятельность тех субъектов экономики, которые заинтересованы в привлечении рыночного долгового финансирования (от компаний реального сектора и банков до целых регионов) и присваивают им рейтинг. Кредитные рейтинги служат инвесторам, заемщикам, эмитентам и государству важным средством для принятия обоснованных инвестиционных и финансовых решений.

Бюро кредитных историй – хранят сведения о займах физических и юридических лиц и исполнении обязательств по ним. На основе этих данных кредиторы анализируют уровень долговой нагрузки заемщика и его дисциплину. Ценовые центры – оказывают услуги по определению стоимости финансовых инструментов, не торгуемых на бирже, для участников рынка. Это помогает сторонам сделки быть уверенными в том, что она заключена на справедливых условиях. Администраторы, формирующие финансовые индикаторы – подтверждают условия сделки и цену инструмента для сделок с финансовыми инструментами, в которых есть дополнительные условия, например, уровень процентных ставок или валютные курсы. |

Научно-технический прогресс сделал возможной интеграцию достижений информационных технологий и финансового рынка.

Финансовая инфраструктура заметно расширяется за счет ИТ-компаний, специализирующихся в области финансов. Так, в настоящее время появляются платформенные решения для привлечения капитала в инвестиционные проекты и высокотехнологические точки доступа к финансовым продуктам и услугам, а также технологиям их сетевой дистрибуции (краудфандинговые платформы, маркетплейсы).

От бесперебойности и устойчивости инфраструктуры зависят все участники финансового рынка, поэтому к инфраструктурным организациям применяется специальное регулирование и надзорные требования, за исполнением которых следит Банк России.

2. Финансовые инструменты: ценные бумаги, валютные активы

Финансовый рынок с точки зрения используемых инструментов состоит из четырёх основных сегментов:

- кредитный рынок,

- рынок ценных бумаг,

- валютный рынок,

- страховой рынок.

Основные виды финансовых инструментов по выделенным сегментам рынка приведены в таблице 2.

Таблица 2. Виды финансовых инструментов

| Сегмент финансового рынка и виды ценных бумаг | Финансовые инструменты |

| Кредитный рынок | Банковский кредит, банковский вклад (депозит). |

Рынок ценных бумаг

|

Акция, инвестиционный пай, ипотечный сертификат

Облигация, депозитный сертификат, сберегательный сертификат, вексель, закладная, залоговое свидетельство. Вексель, чек. Коносамент, складское свидетельство. |

| Валютный рынок | Сделка спот, валютный своп |

| Страховой рынок | Контракты на конкретные виды страховых услуг, договоры перестрахования, аварийная подписка. |

Банковский кредит представляет собой денежную сумму, предоставляемую банком на определённый срок и на определённых условиях, а также определённую технологию удовлетворения заявленной заёмщиком финансовой потребности. Осуществляется в форме выдачи ссуд, учёта векселей и в других формах.

Банковский вклад (депозит) – это денежные средства в национальной или иностранной валюте, размещаемые физическими и юридическими лицами в банке в целях хранения и получения дохода на срок либо до востребования. Часто депозит рассматривают как отношения обратные кредиту, поскольку здесь в роли заимодавца выступает вкладчик, а в роли заемщика – банк.

Акция – эмиссионная ценная бумага, закрепляющая права держателя на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении и на часть имущества, оставшегося после его ликвидации.

Инвестиционный пай – именная ценная бумага, удостоверяющая право её владельца на часть имущества фонда, а также погашения (выкупа) принадлежащего пая в соответствии с правилами фонда. Инвестиционный пай не является эмиссионной ценной бумагой и не имеет номинальной стоимости.

Облигация – ценная бумага, удостоверяющая внесение её владельцем денежных средств и подтверждающая обязательства возместить ему номинальную стоимость этой ценной бумаги в предусмотренный срок, с платой фиксированного процента.

Закладная – ценная бумага, удостоверяющая следующие права её владельца: право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без предоставления других доказательств существования этого обязательства; право залога на указанное в договоре об ипотеке имущество.

Вексель – ценная бумага, удостоверяющая безусловное денежное обязательство векселедателя уплатить при наступлении срока определенную сумму денег векселедержателю. Вексель, являясь ценной бумагой, используется как способ оформления кредита, а также средство платежа.

Чек – письменное требование чекодателя плательщику уплатить чекодержателю указанную в ней сумму.

Коносамент – неэмиссионная ценная бумага, выписываемая перевозчиком морского груза либо его полномочным представителем собственнику груза или его представителю.

Складское свидетельство – ценная бумага, выдаваемая товарным складом и подтверждающее право собственности на товар.

Сделка спот – основной тип валютных сделок по покупке/продаже финансовых активов, расчеты по которым осуществляются в течение не более одного-двух рабочих дней.

Валютный своп – финансовый контракт, обязывающий стороны произвести операции по обмену на оговоренный срок денежного потока в одной валюте на эквивалентную сумму в другой валюте с учетом процентов и основной суммы.

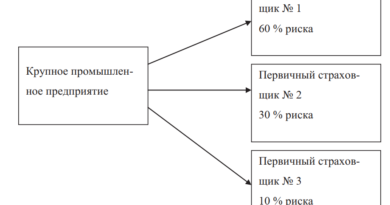

Контракты на конкретные виды страховых услуг (продуктов) составляют основной объект финансовых операций с клиентами на страховом рынке. Эти контракты оформляются в виде специального свидетельства – страхового полиса, передаваемого страховой компанией страховщику.

Договоры перестрахования используются при формировании финансовых отношений между страховыми компаниями.

Аварийная подписка – финансовое обязательство грузополучателя уплатить свою долю убытка от общей аварии при перевозке груза.

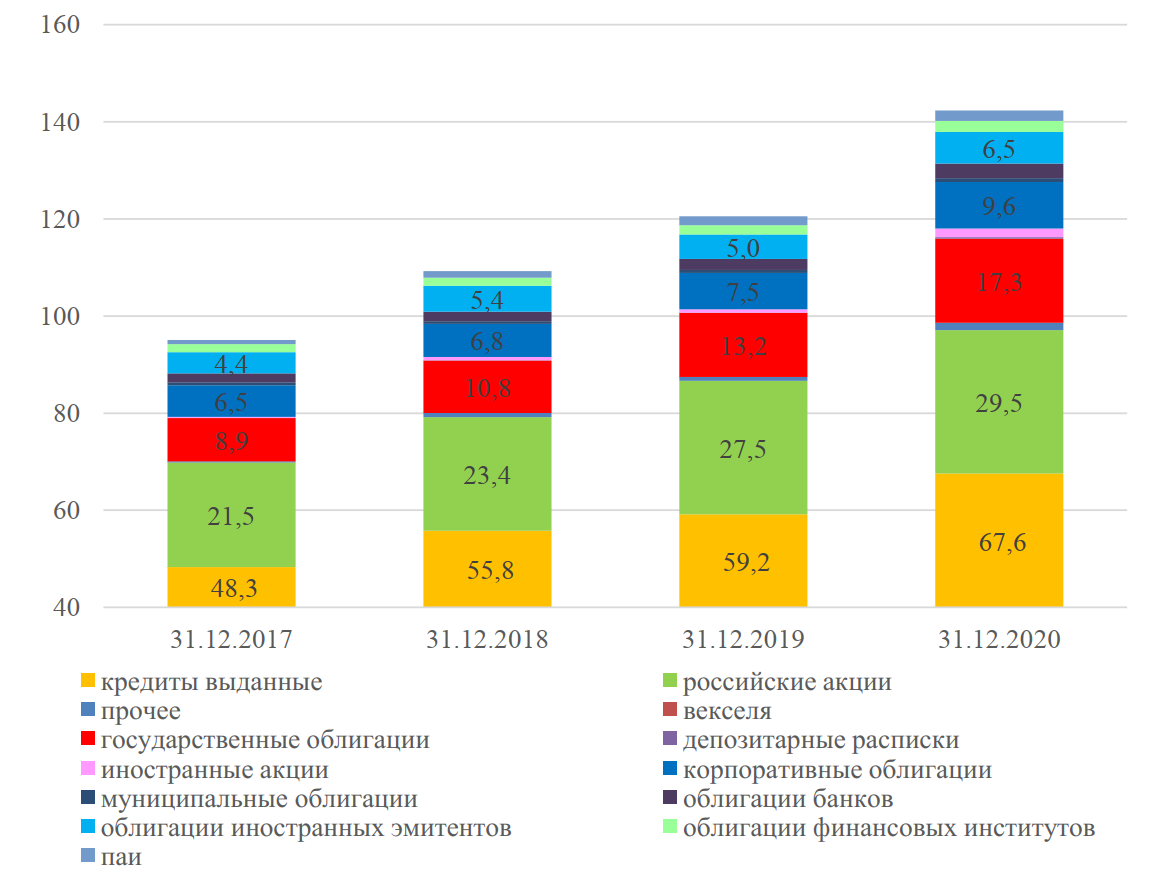

Практически все финансовые инструменты представлены на финансовом рынке России, что наглядно видно на рисунке 2:

Рисунок 2 — Распределение финансовых активов по сегментам финансового рынка Российской Федерации на дату, трлн. руб.

3. Инвестиции и инвестиционная стратегия

Инвестиции – это вложения капитала в различные инструменты как правило, с целью получения прибыли или достижения иного экономического или неэкономического результата (эффекта), основанные на рыночных принципах и связанные с факторами времени, ликвидности и риска.

Финансовую основу инвестиций формируют сбережения, которые трактуются как превышение доходов над текущим потреблением.

Как правило, сбережения осуществляются либо с целью отложенного потребления, когда необходимо накопить средства, либо с целью инвестиций.

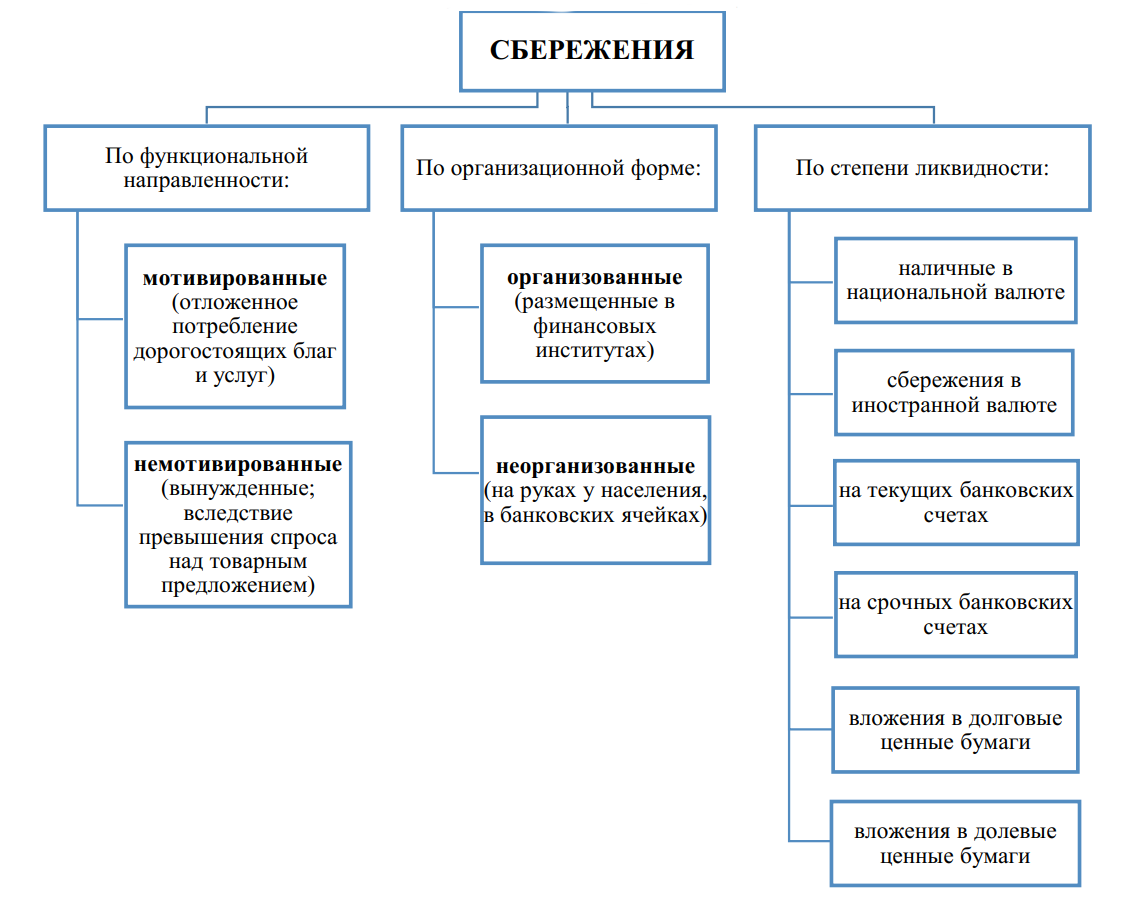

Рисунок 3 – Классификация сбережений

В зависимости от целей, сбережения могут формироваться в денежной и неденежной формах.

Денежные формы сбережений – наличные деньги в национальной и иностранных валютах и банковские вклады, как правило, высоколиквидны, но низкодоходны, кроме того, им присущи инфляционные риски.

К неденежным формам сбережений относятся:

- вложения в пенсионные и страховые фонды;

- вложения в ценные бумаги;

- приобретение драгоценных металлов и камней;

- приобретение недвижимости.

Такие формы сбережений могут характеризоваться различным уровнем доходности, ликвидности и риска.

В основе рационального инвестиционного поведения лежит «модель трех капиталов».

Текущий капитал – это расходы на текущее потребление, включая расходы на продукты, одежду, лекарства, коммунальные платежи и т.д. Главное требование – ликвидность.

Резервный капитал – средства на незапланированные расходы, цель которых – поддержание определенного уровня жизни в случае возникновения форс-мажорных обстоятельств (увольнение, потеря трудоспособности и т.д.). В идеале величина резервного капитала должна быть достаточной для обеспечения семьи на два года без потери уровня жизни. Резервный капитал должен включать сбережения «на черный день», страховки, плановые сбережения на будущее (образование детей, собственная пенсия и т.д.). Главное требование к нему – надежность. Часть резерва должна быть ликвидной, т.к. средства могут понадобиться в любой момент.

Инвестиционный капитал – средства, направляемые на инвестиции, для получения дополнительного дохода и пополнения текущего и резервного капитала. Основной критерий к инвестиционному капиталу – доходность. Поскольку стоимость активов подвержена краткосрочным колебаниям, необходимо планировать вложения на долгосрочный период. Это значит, что инвестиционный капитал имеет самую низкую ликвидность.

Модель трех видов капиталов позволяет структурировать активы таким образом, чтобы найти оптимальный баланс надежности, ликвидности и доходности.

В зависимости от цели и склонности к риску инвестор может придерживаться одной из существующих типовых инвестиционных стратегий:

- Защитная – вложения в депозиты, а также высоколиквидные векселя и краткосрочные облигации. Цель: поддержание ликвидности, получение небольшого текущего дохода при минимальном риске.

- Консервативная – инвестиции в государственные и корпоративные облигации с добавлением небольшой доли акций, приносящих высокие дивиденды. Какую-то часть портфеля можно инвестировать в высоколиквидную недвижимость, которая сдается в аренду с целью получения стабильного дохода (например, через рентный закрытый ПИФ). Портфель можно дополнить инвестициями в драгоценные металлы – например, через металлические счета в банке. Цель: получение стабильного дохода при ограниченном риске.

- Сбалансированная – портфель из акций, облигаций и паев фондов недвижимости, занимающий промежуточное положение между защитной стратегией и агрессивной. Соотношение акций и облигаций может быть постоянным (например, 50:50) или меняться во времени.

- Агрессивная – инвестиции в акции на длительный горизонт с целью получения высокой доходности. Сюда можно включить инвестиции в недвижимость – например, через девелоперские и строительные фонды. Цель: максимальная потенциальная прибыль при максимальном риске.

Как эти стратегии применить для управления тремя видами капитала? Для текущего капитала идеально подходит защитная стратегия, т.к. основная задача этого капитала высокая ликвидность. В резервном капитале главная цель – надежность (при этом мы также стремимся защитить наши вложения от инфляции). Этим целям в наибольшей степени соответствует консервативная стратегия. И, наконец, инвестиционный капитал формируется с использованием сбалансированной и/или агрессивной стратегии.

Как видно из представленных стратегий, каждая предполагает инвестирование в определенные финансовые инструменты в определенных пропорциях. Это сочетание различных инструментов с разными уровнями доходности, надежности и риска позволяет сформировать инвестиционный портфель.

Инвестиционный портфель – это набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Для этого необходимо знать инвестиционные качества различных финансовых инструментов (таблица 3).

Таблица 3. Инвестиционные характеристики основных финансовых инструментов

| Инструмент | Потенциал доходности | Ликвидность | Риск | Временные границы

инвестирования |

| Иностранная валюта | Низкий | Наивысшая | Низкий | Краткосрочные инвестиции |

| Драгоценные металлы | Зависит от времени инвестирования | Низкая | Средний / высокий | Долгосрочные инвестиции |

| Недвижимость | Зависит от времени инвестирования | Зависит от месторасположения | Зависит от способа инвестирования (средний / высокий) | Долгосрочные инвестиции |

| Банковский депозит | Низкий | Наивысшая у вкладов до востребования | Низкий | Кратко- и среднесрочные инвестиции |

| Паевой инвестиционный фонд (ПИФ) | Зависит от структуры активов ПИФа | Зависит от типа ПИФа: у открытого — наивысшая | Зависит от структуры активов ПИФа | Средне- и долгосрочные инвестиции |

| Государственные облигации | Низкий | Высокая | Низкий | Краткосрочные инвестиции |

| Корпоративные облигации | Средний | Средняя | Средний / высокий | Краткосрочные инвестиции |

| Акции | Высокий | Зависит от рынка конкретной акции | Высокий | Долгосрочные инвестиции |

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, доходности, срокам, вложениям. Если использовать признак соотношения доходности и риска, то здесь выделяют несколько вариантов:

- портфель роста – включает быстро и активно растущие акции;

- портфель минимального риска – включает те активы, которые приносят пусть небольшой, но стабильный доход, например, дивидендные акции, облигации, депозиты;

- сбалансированный всесезонный портфель – состоит в равной степени из таких крайне стабильных бумаг, как государственные облигации, а также активов с высоким риском, как опционы. Балансировка помогает сохранять стабильную доходность в любой сезон на рынке;

- индексный портфель – составляется из ценных бумаг, входящих в определенный индекс, такой формат удобен и своими предсказуемыми риском и доходностью, которые полностью следуют за рынком, и широкими возможностями инструментов.

4. Банковский депозит

Главное отличие вкладов от всех остальных финансовых инструментов – это их надежность. Деньги в банках застрахованы государством, а доход гарантирован, т.к. процент известен заранее. Банкам, не участвующим в системе страхования вкладов, запрещено привлекать деньги физических лиц.

Открыть вклад может любой гражданин России, если ему исполнилось 14 лет. Гражданин другого государства на территории РФ может открыть счет или вклад только в тех банках, у которых есть лицензия на работу с иностранной валютой, даже если счет будет в рублях.

Доход по вкладу начисляется на основе процентной ставки, указанной в договоре. Она бывает нескольких видов:

- фиксированная – постоянная на весь срок депозита;

- переменная – в разные периоды имеет разные, но заранее известные значения;

- плавающая – зависит от какого-то меняющегося рыночного показателя и поэтому непредсказуема.

Плавающая ставка всегда привязана к индикатору, который легко отследить, например, к ключевой ставке Банка России, индексу потребительских цен, биржевому индексу.

В договоре банковского вклада должно быть указано, с какой периодичностью начисляются проценты: ежемесячно, ежеквартально или ежегодно.

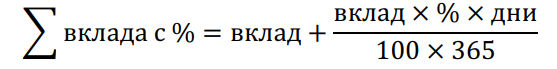

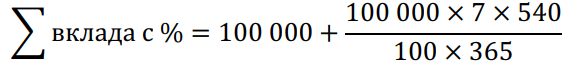

Способа начисления процента два:

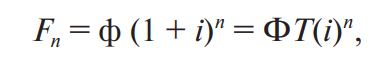

- простой процент – проценты начисляют только на ту сумму, которая внесена в начале при заключении договора вклада;

- сложный процент – начисленные проценты прибавляются к той сумме, которая была внесена, и на них тоже начисляется процент. Общий доход, таким образом, становится больше. Такой способ начисления процентов также называется «капитализация по вкладу».

Таблица 4. Пример расчета простого и сложного процента

| Простой процент | Сложный процент |

| Сумма вклада – 100 тыс. руб.

Процентная ставка – 7% годовых Срок вклада – 18 месяцев Количество дней в месяце для расчета – 30. |

Сумма вклада – 100 тыс. руб.

Процентная ставка – 7% годовых Срок вклада – 18 месяцев Количество дней в периоде, за который выплачивается процент – 30. |

|

|

|

|

| Итого 110 365 рублей | Итого 110 878 рублей |

В зависимости от цели и необходимости использования средств различают следующие виды вкладов (таблица 5).

Таблица 5. Виды банковских вкладов

| Вид вклада | Возможности | Недостатки |

| Вклад до востребования | Возможность снять средства в любой момент | Крайне низкая ставка – обычно не больше 0,1% годовых |

| Накопительный счёт | Возможность пополнять и снимать средства | Процент на остаток по счету выше, чем по вкладу до востребования |

| Срочный вклад без возможности пополнения и снятия | Чем длиннее срок вклада, тем выше по нему ставка. | Досрочное снятие средств невозможно без потери процентов |

| Срочный пополняемый вклад | Возможность пополнения вклада | Проценты при этом не теряются, но могут быть ниже, чем по депозитам без возможности пополнения и снятия |

| Срочный вклад с частичным снятием | Возможность снятия средств |

Банковский вклад может быть открыт как в национальной валюте, так и в иностранной. Обычно банки предлагают несколько вариантов валют, чаще всего в долларах США и евро, иногда возможны депозиты в китайских юанях, японских иенах или британских фунтах. Процентные ставки по валютным вкладам обычно очень малы, так что такие вклады стоит рассматривать скорее просто как способ хранить валюту, но не зарабатывать на ней.

Иногда банки предлагают открыть мультивалютные вклады – например, сразу в рублях, долларах и евро. На него вносят любую валюту, указанную в договоре, и для каждой из них устанавливается свой процент. Иногда мультивалютные депозиты позволяют заработать на колебаниях курса. Не закрывая вклада, можно менять одну валюту на другую – ту, курс которой растет. Но за конвертацию банки обычно берут комиссию, так что рассчитывать на серьезный доход за счет обменных операций не стоит. Мультивалютный депозит может быть удобен, например, когда вы откладываете деньги к отпуску, но пока не знаете, куда отправитесь. Или если вы получаете доходы в разных валютах и вам удобнее хранить их на одном вкладе.

Сбережения на банковских счетах и вкладах защищены государством, но у страховки есть лимит. В случае отзыва лицензии у коммерческого банка, можно рассчитывать на компенсацию в пределах 1,4 млн. рублей. При этом будут просуммированы все счета и вклады в этом банке, включая проценты по ним.

5. Индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИИС) – это счет для операций на фондовом рынке, через который можно вкладываться в акции, облигации, паи инвестиционных фондов, валюту, драгоценные металлы и другие финансовые инструменты.

В отличие от обычных счетов, которые физическое лицо может открыть у брокера или доверительного управляющего, ИИС позволяет сэкономить на налогах.

ИИС стоит открывать только при наличии «финансовой подушки безопасности» (резервного капитала) и инвестиционного капитала, который можно вложить в ценные бумаги. Если удачно выбирать активы и время их покупки и продажи, доход от инвестиций окажется выше, чем по банковским депозитам. Но прибыль не гарантирована: чем выше потенциальная доходность инвестиций, тем больше риск финансовых потерь.

Кроме того, в отличие от банковских депозитов, ИИС не включены в систему страхования вкладов.

Главное преимущество этого счета – возможность получить налоговый вычет, то есть платить меньшую сумму налога или вернуть уже уплаченный НДФЛ.

Особенности ИИС:

- завести ИИС может только гражданин РФ, являющийся налоговым резидентом России (то есть должен находиться в стране не менее 183 дней в году);

- один человек может открыть только один ИИС; если открывается второй, то первый должен быть закрыт в течение месяца;

- взносы можно делать только в рублях;

- при смене брокера или управляющей компании можно перевести не только деньги, но и другие свои активы со старого счета, не продавая их;

- максимальный взнос – 1 000 000 рублей в год;

- чтобы действовали налоговые вычеты, счет должен быть открыт не меньше трех лет, при этом счет у доверительного управляющего нужно пополнять сразу при открытии, а счет у брокера можно оставить пустым и внести деньги позже. Дата открытия ИИС у брокера – это дата заключения договора, у управляющего – дата внесения средств на счет;

- забирать деньги с ИИС нельзя – счет автоматически закроется;

- можно прописать в договоре перевод дивидендов по акциям и купоны по облигациям на свой банковский счет;

- деньги с ИИС можно использовать так же, как и деньги с обычного брокерского счета или переданные доверительному управляющему, т.е. на них можно покупать ценные бумаги, валюту и драгоценные металлы, но через ИИС нельзя работать с форекс-дилером;

- доверительный управляющий может вложить часть денег с ИИС в банковские депозиты, но не больше 15% от суммы на инвестиционном счете. При этом деньги все равно числятся на ИИС и система страхования вкладов на них не распространяется. Если ИИС открыт через брокера, то перевести с него деньги на депозит нельзя: в этом случае доступны только активы, которые торгуются на бирже;

- если у физического лица есть и ИИС, и обычный брокерский счет, то деньги ИИС для исполнения обязательств по обычному брокерскому счету использовать нельзя;

- покупать ценные бумаги иностранных эмитентов можно только на российских торгах;

- пополнять счет можно в любое время, у взносов нет привязки к датам.

Набор доступных активов зависит от вашего опыта, знаний и личного капитала. Самые простые и наименее рискованные ценные бумаги могут покупать все инвесторы, в том числе начинающие. В более сложные инструменты вам разрешат вложиться после специального тестирования. Чтобы приобретать активы, прибыль по которым труднее всего предсказать, а вероятность убытков особенно велика, нужно получить статус квалифицированного инвестора.

Налоговый вычет по ИИС бывает двух типов: вычет на взнос (тип А) и вычет на доход (тип Б) (таблица 6).

Таблица 6. Особенности получения налогового вычета при использовании ИИС

| Вычет на взнос (тип А) | Вычет на доход (тип Б) |

| Позволяет получить налоговый вычет в размере 13% от той суммы, которую вы внесли на свой ИИС за год | Позволяет не платить НДФЛ с той суммы, которую вы заработаете на операциях через свой ИИС. |

| Обязательно нужно иметь официальный доход и платить с него НДФЛ | В данном случае совершенно неважно, есть ли официальный доход |

| Максимальная сумма взноса для расчета налогового вычета составляет 400 000 рублей, то есть вернуть удастся не больше 52 000 рублей в год и не больше суммы НДФЛ, которую вы уплатили за тот же год. | Налоговый вычет предоставляется по окончании договора на ведение индивидуального инвестиционного счета в полной сумме полученного дохода по операциям, совершенным на данном счете |

| Оформить вычет на взнос можно сразу после окончания налогового периода – уже на следующий год после пополнения счета. Этот тип вычета можно получать ежегодно или разом за три предыдущие года.

При закрытии инвестиционного счета необходимо будет уплатить налог с дохода, который будет получен от операций с ценными бумагами. |

Получить этот тип вычета можно только при закрытии счета и не ранее, чем через три года после его открытия. |

| Если закрыть ИИС раньше, чем через три года, помимо уплаты НДФЛ с дохода, придется вернуть обратно налоговый вычет. | Если закрыть ИИС раньше, чем через три года, придется уплатить НДФЛ на полученный доход. |

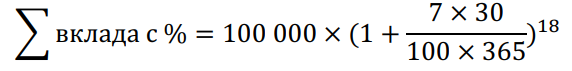

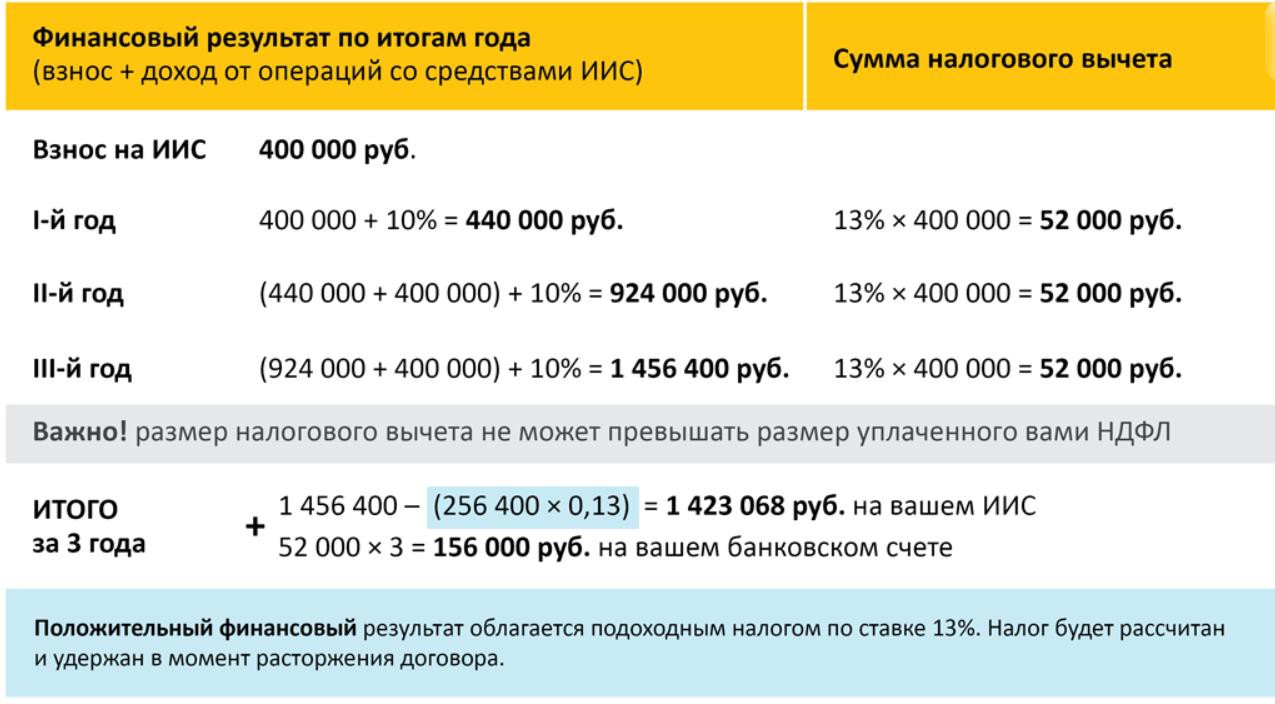

Пример расчета вычета.

Предположим, что ежегодный взнос на счет 400 000 рублей. Средняя доходность инвестиций составляет 10% – она условна и не содержит обещания реального дохода. Кроме того, расчет не учитывает комиссию брокера или управляющего.

1. Расчет по налоговому вычету первого типа (вычета на взнос, тип А).

2. Расчет по налоговому вычету второго типа (вычета на доход, тип Б).

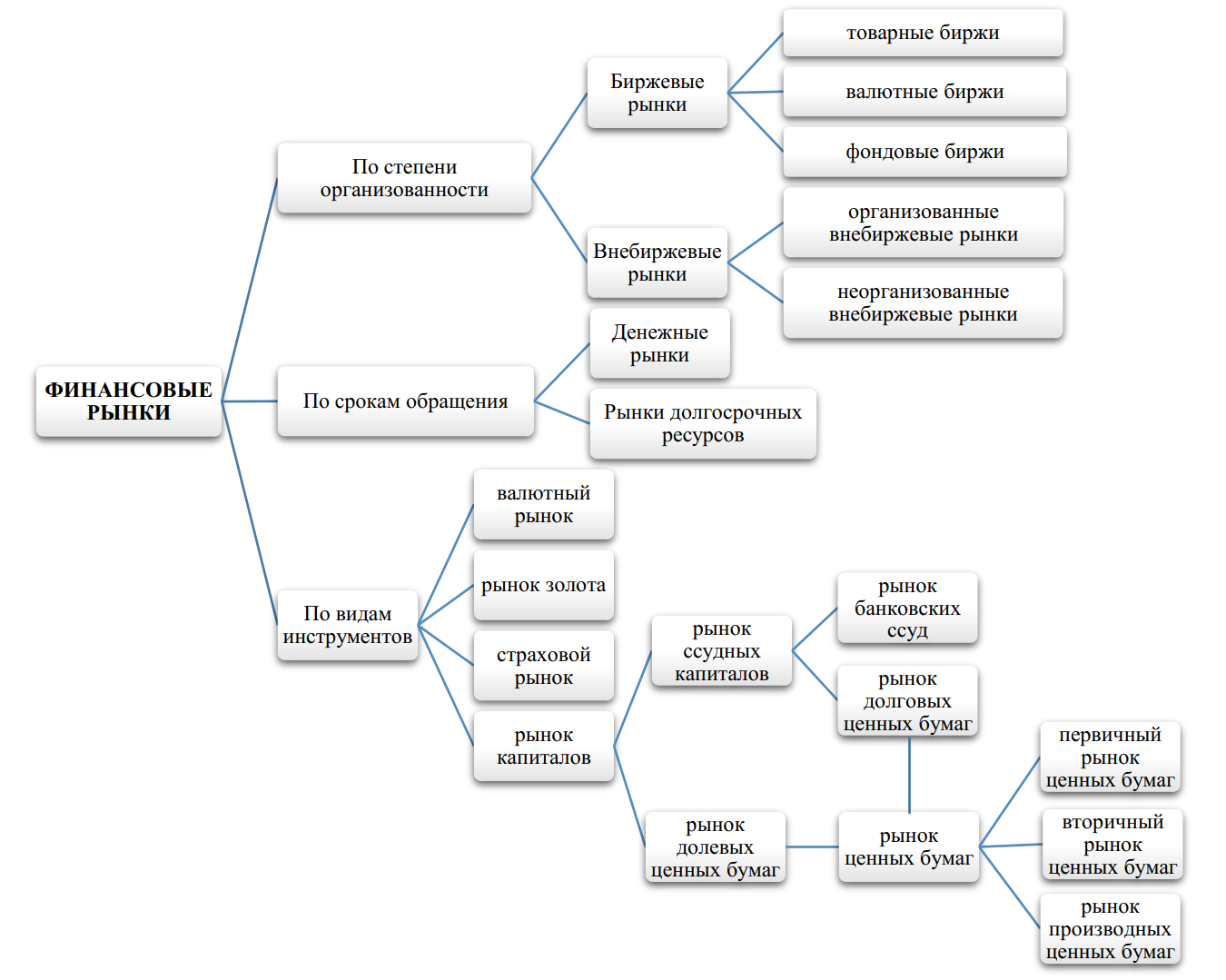

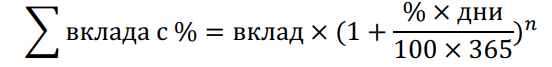

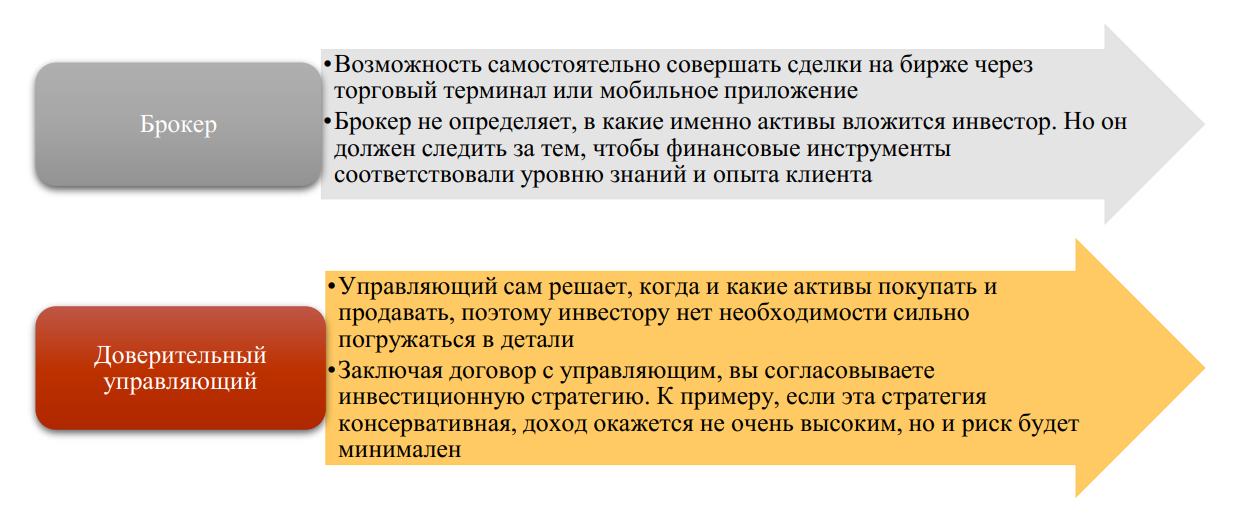

Есть два варианта открытия ИИС: через брокера и через доверительного управляющего, при этом каждый должен иметь лицензию на данный вид деятельности. Сделать это через коммерческий банк получится только в том случае, если у него есть лицензия брокера или управляющего.

Основные различия при открытии счета у брокера или доверительного управляющего представлены на рисунке 4:

Рисунок 4 – Особенности открытия ИИС через финансовых посредников

Брокер и доверительный управляющий — это профессиональные участники рынка ценных бумаг, которые становятся посредниками между вами и биржей. Функции их схожи, но есть и разница, при этом каждый брокер или управляющий предлагает свои условия, набор финансовых инструментов и тарифы за обслуживание счета.

Риск инвестиций зависит от уровня квалификации инвестора: чем большим опытом и знаниями он обладает, тем шире набор инвестиционных инструментов, который доступен для инвестирования. Брокер или управляющий должны следить за тем, чтобы приобретаемые ценные бумаги соответствовали уровню квалификации инвестора. Например, ценные бумаги для квалифицированных инвесторов можно покупать только в том случае, если получен соответствующий статус.