Торговая система. Создание, правила, выбор и применение торговой системы

1. Торговая система, правила построения

Создание основы системы

Чтобы разработать торговую систему (ТС), прежде всего надо ответить на следующие вопросы.

- На каких интервалах мы будем ее использовать — на дневных, часовых или иных?

- Когда мы будем ее использовать — только при наличии тренда, или только для работы в коридоре, или в любом случае?

- Что мы в ней будем использовать — какие индикаторы, какие свечные конфигурации и т.д.?

- Так как нельзя получить надежный сигнал, используя только один индикатор или свечную конфигурацию, то надо решить, как сигналы от них должны согласовываться, и что делать, если сигналы противоречат друг другу.

- Надо учесть и другие факторы, но их должен определять тот, кто строит торговую систему, и они могут быть разными.

При построении нашей системы мы рассмотрим набор факторов, которые кажутся важными именно нам.

Ответить на первые два вопроса легко. Так как большинство начинающих работают внутри дня, мы будем создавать торговую систему для работы в основном на часовых свечах.

А вот ответы на третий и четвертый вопросы более сложны, поэтому сначала будут изложены выводы, которые позволил сделать многолетний опыт работы на валютном рынке. Хотя часть из них известна, все равно полезно их напомнить.

- При работе внутри дня уровни поддержки (сопротивления) играют гораздо большую роль, чем тренд. Это было проверено и подтверждено большим количеством расчетов. Да, это утверждение противоречит тому, что написано в большинстве книг. Однако надо учесть, что почти все книги написаны, во-первых, на основе опыта работы с акциями, а во-вторых, для работы на недельных или дневных свечах. Мы же собираемся работать на валютном рынке и внутри дня.

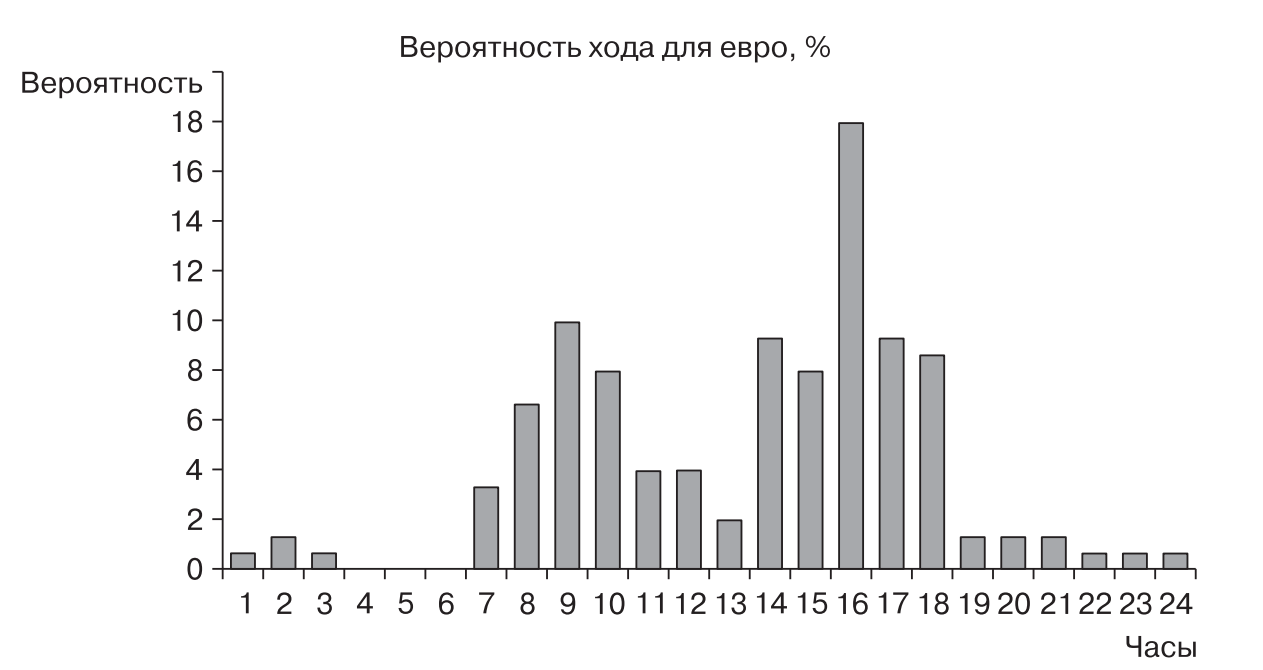

- При работе внутри дня вероятность начала хода тоже зависит от часа. И поэтому в торговой системе хорошо бы это учесть.

- Свечные конфигурации могут давать сильные сигналы на открытие позиции, но только в совокупности с другими индикаторами.

С учетом этого и надо строить торговую систему. Чтобы точнее определить, следует ли открывать позиции, в каждом конкретном случае каждому индикатору, часу и т.д. присвоим определенный балл и позицию будем открывать, когда сумма баллов больше определенной величины, причем открывать (теоретически) будем по цене открытия следующего часа — если закрылась 10-часовая свеча и, по нашим расчетам, получилось, что надо открывать позицию, мы это делаем по цене открытия 11-часовой свечи. А реально цена открытия позиции может отличаться от цены открытия свечи.

Рассмотрим несколько правил, которые будем учитывать при создании торговой системы, и условный «вес» каждого правила баллах в разрабатываемой торговой системе.

Правило 1. Отскок от уровня. Довольно сложно создать ТС, которая давала бы хорошие сигналы как при отскоке цены от уровня, так и при пробое уровня ценой. На наш взгляд, это должны быть две разные торговые системы, поэтому мы будем создавать ТС, которая должна давать сигналы на открытие позиции при отбое цены от уровня, так как это происходит значительно чаще, чем пробой уровня.

Будем считать, что цена, так сказать, отбилась от уровня поддержки, если она достигла этого уровня или опустилась ниже него (прокол), а потом опять поднялась выше этого уровня, а также что цена отбилась от уровня сопротивления, если она достигла этого уровня или поднялась выше него (прокол), а потом снова спустилась ниже этого уровня.

Силу уровня будем оценивать от 2 до 5 баллов. Например, если этот уровень есть на дневных или недельных свечах, то оцениваем его в 5 баллов. Для построения уровней можно использовать индикатор Price Channel.

На рисунке 1 приведены примеры построения уровней поддержки (сопротивления).

Рис. 1. Построение уровней поддержки (сопротивления)

Правило 2. Свечные конфигурации. Мы не будем никого убеждать в том, что свечные конфигурации необходимо учитывать при принятии решения об открытии позиции. Но эти конфигурации могут обладать разной силой. Кроме того, при анализе ситуации на часовых графиках полезно посмотреть 30-минутные. Бывает так, что именно на них формируется нужная конфигурация, причем даже раньше, чем могла бы сформироваться на часовых графиках. В таблице 3.1 приведены примеры некоторых свечных конфигураций, которые используются при открытии длинной позиции. Как видно из таблицы, это правило может нам дать максимум 4 балла.

Правило 3. Разворот стохастика. Общие правила работы со стохастиком хорошо известны. Мы их немного изменим: будем обращать внимание не на пересечение стохастиком уровней, а на его разворот в нужную сторону, и оценивать сигнал будем так:

- если стохастик находится выше уровня перекупленности и развернулся вниз, то этот сигнал при открытии короткой позиции оценим в 2 балла;

- если стохастик находится ниже уровня перекупленности и развернулся вниз, то этот сигнал при открытии короткой позиции оценим в 1 балл;

- если стохастик находится ниже уровня перепроданности и развернулся вверх, то этот сигнал при открытии длинной позиции оценим в 2 балла;

- если стохастик находится выше уровня перепроданности и развернулся вверх, то этот сигнал при открытии длинной позиции оценим в 1 балл;

- если стохастик не развернулся в нужном направлении, то сигнала нет, и мы оценим это в 0 баллов.

Таблица 1. Примеры свечных конфигураций

| Вид свечи | Название | Количество баллов |

|

Могильный камень | 4 |

|

Перевернутое черное эскимо | 4 |

|

Перевернутый белый зонтик | 4 |

|

Перевернутый черный зонтик | 4 |

|

Поглощение | 4 |

|

Завеса из темных облаков | 3 |

Конечно, поведение стохастика зависит от его параметров. Для работы по этой системе можно рекомендовать использовать параметры (6, 2, 1). Первый параметр выбран таким, поскольку это число активных часов в торговой сессии. При выборе второго параметра можно выбрать 2 или 3, но число 2 более предпочтительно, поскольку в этом случае сигнал реже запаздывает. Третий параметр выбран таким образом, чтобы не использовать сигнальную линию, поскольку при этом значении линии просто не видно.

Обратите внимание: в этом правиле мы не учитываем дивергенцию, потому что для нее у нас будет отдельное правило, и даже не одно. Итак, третье правило гласит: разворот цены должен быть подтвержден разворотом стохастика, и оно может дать нам максимум 2 балла.

Правило 4. Время суток. Если торговая система дает сигнал на совершение сделки, то самый лучший вариант — когда сразу после открытия позиции цена идет в нужном направлении. Разумеется, лучше всего получить сигнал на открытие позиции перед самым началом движения.

На рисунке 2 для примера приведена гистограмма, которая показывает вероятность хода в конкретный час. На основе таких гистограмм была составлена таблица, которая позволяет для всех валют оценить в баллах каждый час суток при открытии позиции. Еще раз необходимо отметить: позицию мы открываем по цене открытия следующего часа после получения сигнала.

Рис. 2. Вероятность хода для евро, %

Правило 5. Неожиданности. К неожиданностям можно отнести любые новости, которые влияют на курс валют и которые нельзя учесть заранее. Например, никто не мог заранее учесть теракт 11 сентября 2001 г., а он сильно повлиял на курс доллара. Но это, конечно, крайний случай. Так как при разработке торговой системы мы не учитывали данные фундаментального анализа, то и реакцию рынка на макроэкономические новости тоже можно отнести к неожиданностям.

При разработке любой торговой системы надо понимать, что неожиданности возможны и их необходимо учитывать. Мы будем считать, что неожиданности, если мы можем их предвидеть, могут дать нам 5 баллов. Правило можно сформулировать так: на рынке возможны большие движения цены, вызванные неожиданными факторами, и это правило может дать нам максимум 5 баллов, но только в том случае, если неожиданность работает на нас.

Правила установки стоп-лоссов

Есть много разных мнений о том, где надо ставить стоп-лосс. Стоп-лосс надо ставить обязательно, поэтому предлагаются два простых правила его установки.

- При открытии длинной позиции — на 3 пункта ниже ближайшего локального минимума. При правильной работе этот минимум будет либо на текущей свече, либо на предыдущей, так как мы хотим открыть позицию сразу после разворота цены вверх.

- При открытии короткой позиции — на 8 пунктов выше ближайшего локального максимума (3 пункта + 5 пунктов спред). Тогда при правильной работе этот максимум будет либо на текущей свече, либо на предыдущей, так как мы хотим открыть позицию сразу после разворота цены вниз.

Правила закрытия позиции

Если открытая позиция приносит прибыль, возникает вопрос, когда ее закрывать. Можно рекомендовать несколько вариантов.

- Если открыта длинная позиция, то после окончания каждого часа нужно переносить стоп-лосс (или take-profit) на минимум последней свечи (или на 3 пункта ниже). Если открыта короткая позиция, то после окончания каждого часа следует переносить стоп-лосс (или take-profit) на 5 (или на 8) пунктов выше последней свечи.

- Переносить стоп-лосс (или take-profit) вслед за ценой так, чтобы он находился на определенном расстоянии от нее. Это расстояние не должно превышать 35—40 пунктов, но не должно быть меньше 20 пунктов.

- Закрывать позицию при достижении ценой определенной цели. Разумеется, возможны комбинации этих вариантов. Например, из вариантов 1 и 2 выбираем тот, который дает меньшую величину стоп-лосса. Надо понимать, что нет варианта закрытия позиции, который идеально подходил бы для любого случая. Вполне достаточно, если выбранный нами вариант в большинстве случаев сохранит бо’льшую часть прибыли.

Несмотря на длинное описание правил для построения нашей торговой системы, в итоге мы получим очень компактное описание готовой ТС в виде таблицы, в которую надо лишь занести несколько чисел, чтобы определить вероятность получения прибыли в конкретный момент времени.

Построение торговой системы

Построение таблицы правил. В таблице 2 мы свели воедино все перечисленные выше правила. В столбце «Правила» записаны условия, на которые мы будем обращать внимание, чтобы принять решение об открытии позиции. Разумеется, можно выбрать другие условия, но тогда это будет другая торговая система. Эти условия выбраны нами потому, что они позволяют успешно работать на валютном рынке уже не один год. В предпоследней строчке указана сумма баллов, которая набрана для каждого конкретного случая.

В последней строчке указана вероятность того, что при открытии позиции мы получим прибыль. Эта вероятность рассчитывается делением набранной суммы баллов на максимально возможное число баллов (в нашем случае — 25) и умножением на 100.

Таблица 2. Таблица правил

| Правило | Максимальное значение | Максимум | Пример 1 | Пример 2 | Пример 3 |

| Отбой от уровня (прокол) | 5 | 5 | 5 | 3 | 4 |

| Свечи | 4 | 4 | 4 | 4 | 4 |

| Разворот стохастика | 2 | 0 | 0 | 0 | 2 |

| Дивергенция стохастика или RSI | 4 | 0 | 0 | 3 | 0 |

| Двойная дивергенция на стохастике или RSI | 5 | 5 | 5 | 0 | 0 |

| Разворот RSI | 2 | 0 | 0 | 2 | 0 |

| Тренд | 2 | 2 | 2 | 2 | 1 |

| День недели | 2 | 2 | 2 | 1 | 0 |

| Время суток | 2 | 2 | 2 | 2 | 2 |

| Неожиданности | 5 | 5 | 0 | 0 | 0 |

| Сумма баллов | 25 | 20 | 17 | 13 | |

| Вероятность успеха, % | 100 | 80 | 68 | 52 |

В столбце «Максимальное значение» указано максимальное количество баллов, которое мы можем получить, если условие выполняется. Например, в строке «Свечи» самая лучшая свечная конфигурация может дать 5 баллов. Но есть свечные конфигурации, которые дают 4, 3 или 2 балла. Оценка свечных конфигураций в баллах приведена в табл. 1.

Порядок работы с таблицей

- Сначала определяем уровни и смотрим, не собирается ли цена отбиться от уровня. Если этого нет, то следующие условия можно не смотреть — уже получим вероятность успеха максимум 60%, да и то крайне редко. В этом случае надо прикинуть, когда цена может дойти до уровня и отбиться от него. Если же цена отбивается от уровня, то заполняем соответствующую клетку в таблице.

- Затем смотрим свечные конфигурации, то же ставим в таблицу нужные баллы.

- Смотрим двойную дивергенцию. Если она есть — прекрасно. Теперь можно не смотреть ни простую дивергенцию, ни развороты индикаторов, а в соответствующие клетки (для простой дивергенции и разворотов индикаторов) поставить нули.

- Если нет двойной дивергенции, смотрим, нет ли простой дивергенции. Если есть, заполняем соответствующую клетку. В клетки для разворота индикаторов ставим нули.

- Если нет и простой дивергенции, то смотрим, есть развороты индикаторов или нет, и заполняем соответствующие клетки.

- Определяем направление тренда и ставим соответствующий балл.

- Ставим баллы за день недели и время суток.

- Суммируем баллы. Делим полученную сумму на 25, умножаем на 100 и получаем вероятность того, что открытая позиция принесет прибыль, а не убыток. Если мы решили открывать позицию при вероятности успеха 60% или больше, то достаточно просто подсчитать сумму баллов. Если она равна 15 или больше, открываем позицию, а если меньше — не открываем.

- Чтобы закрыть позицию, используем один из методов, указанных в пункте «Правила закрытия позиции».

Обратите внимание, что не все условия могут учитываться одновременно. Если есть дивергенция, то наверняка имеется и разворот индикаторов, поэтому мы не должны этот разворот учитывать (он уже учтен в дивергенции, поэтому она имеет такой высокий балл).

Так как мы не различаем, по какому именно осциллятору имеется дивергенция, то при ее наличии мы не учитываем разворот ни по одному осциллятору. Если есть двойная дивергенция, то мы не учитываем разворот индикаторов и обычную дивергенцию, поэтому в столбце «Максимум» приведен вариант, когда ситуацию на рынке можно оценить в максимально возможное число баллов.

В остальных столбцах мы записали примеры, которые нам понадобятся в дальнейшем.

Примеры работы с таблицей. В столбце «Максимум» приведен вариант, когда ситуацию на рынке можно оценить в максимально возможное количество баллов. Но это идеальный вариант. В реальной жизни мы никогда не можем предвидеть неожиданности, которые нас подстерегают (на то они и неожиданности). И поэтому мы никогда не сможем реально оценить ситуацию в 25 баллов.

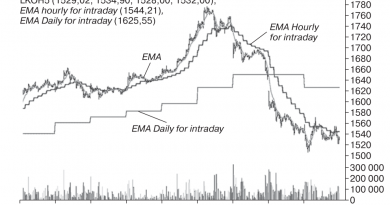

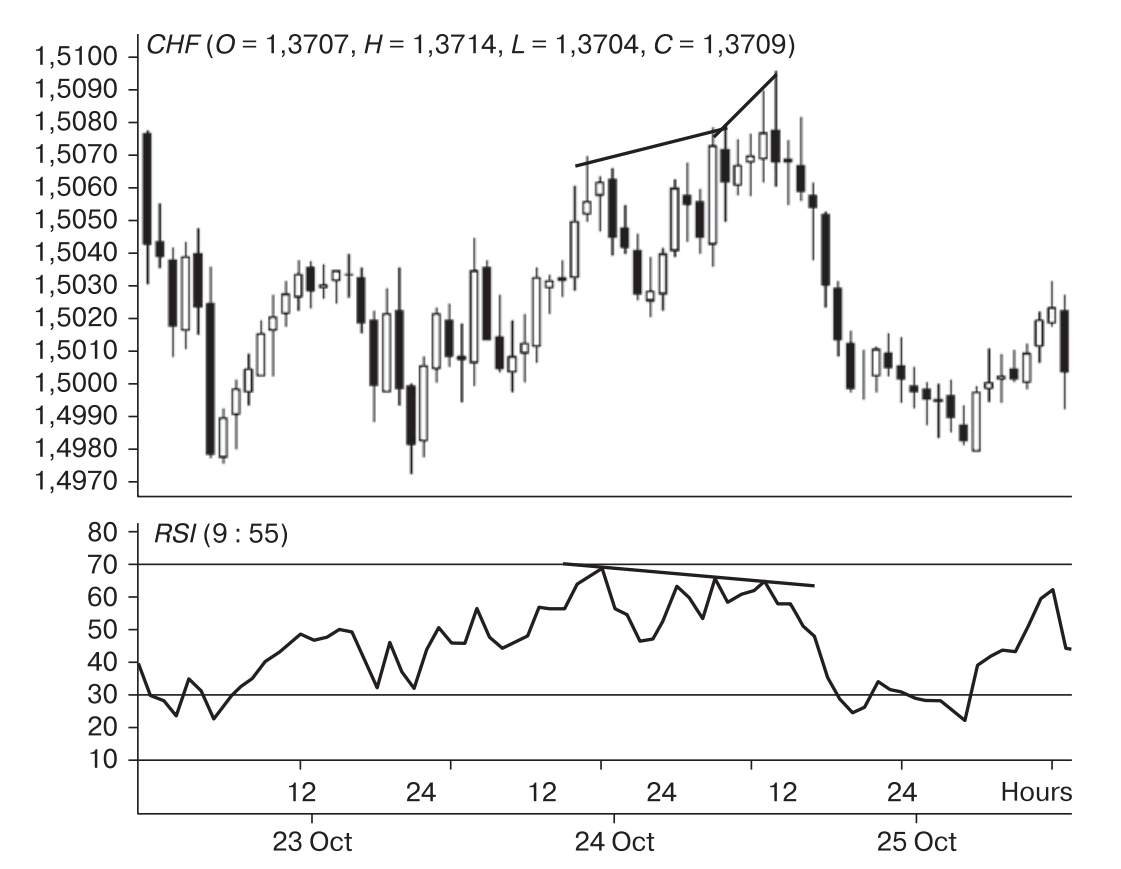

А в столбце «Пример 1» приведен редко встречающийся, но реальный вариант ситуации, который мы оценили в 20 баллов (рис. 3). Давайте посмотрим, что же в это время было на рынке.

- Цена отбилась от уровня или был прокол уровня. Это дало нам 5 баллов.

- Последняя свеча была разворотная, например, «эскимо» при отскоке от уровня поддержки. Это дало 4 балла.

- Наблюдалась двойная дивергенция (причем не важно, на каком осцилляторе — RSI или стохастик). Это еще 5 баллов.

- Тренд направлен вниз (это можно увидеть, если посмотреть свечи за бо’льший интервал времени, но тогда плохо будет видно свечную конфигурацию), и мы собираемся открывать короткую позицию. Это добавляет 2 балла.

- День недели — вторник. Это дает еще 2 балла.

- Сигнал на открытие получен в 14 часов, поэтому плюс еще 2 балла.

Рис. 3. Пример определения момента открытия позиции на часовом графике швейцарского франка

В итоге получаем 20 баллов. Делим 20 на 25 и умножаем на 100%. В результате получаем: вероятность того, что сделка принесет прибыль, равна 80%. Это максимально возможная вероятность, так как больше 20 баллов мы получить не можем, ведь всегда возможны неожиданности, которые неизвестны в момент открытия позиции и которые могут повлиять на движение цены. Но и 80% совсем неплохо. Это значит, что в среднем восемь сделок из десяти будут успешными.

Аналогичным образом можно оценить ситуацию на рынке в баллах в любой момент времени и рассчитать вероятность того, что открытие позиции в этот момент принесет прибыль.

В таблице 3.2 в двух последних столбцах приведены два возможных варианта расчета баллов для двух гипотетических случаев. В столбце «Пример 2» получена вероятность успеха 68%, а в столбце «Пример 3» — 52%. Позицию имеет смысл открывать, если вероятность успеха не менее 60%. В этом случае из десяти сделок в среднем шесть сделок будут успешными, а четыре проигрышными. Именно такое соотношение успешных и неуспешных сделок наблюдается у трейдера, который за год зарабатывает более 600% на свой депозит.

Если же вероятность меньше 60%, как, например, в столбце «Пример 3», то позицию открывать не стоит. Разумеется, получить вероятность успеха 80% удается редко. Чаще всего не совпадают дневной и часовой тренды. В этом нет ничего удивительного. Обычно часовой тренд не успевает развернуться до того, как цена отобьется от уровня, поэтому он разворачивается на одну-две свечи позже.

Используя предложенную методику, вы можете успешно создавать свои торговые системы или изменять предложенную. Например, проводить анализ не на часовых графиках, а на 30-минутных (более короткие периоды использовать не рекомендую) или использовать для определения уровней свои методы.

Если кроме уровней использовать линии поддержки (сопротивления), то количество сделок (в том числе и успешных) может увеличиться. Читатель сможет предложить и свои варианты.

2. Торговые системы, статистическое превосходство, робастность в применении к торговым стратегиям

Понятие статистического превосходства

Применительно к торговле на финансовых рынках статистическое превосходство понимается по-разному. Одни ассоциируют его с количеством прибыльных сделок, другие — с соотношением прибыли и убытков. Нельзя сказать, что одни правы, а другие нет. Но если говорить о статистическом превосходстве как о чем-то, что определяет прибыльность, то следует отдать предпочтение второму варианту, потому что большое число прибыльных сделок не гарантирует в общем случае доходность системы.

В этом случае статистическое превосходство определяется ценой игры или математическим ожиданием прибыли, полученной в каждой сделке. Эта часто используемая при оценке торговых стратегий характеристика показывает, какова средняя прибыль (убыток), получаемая за одну сделку.

Цена игры

Цену игры можно вычислить по формуле

(1)

(1)

где PP — вероятность прибыльной сделки;

MP — средний размер прибыльной сделки;

PL — вероятность убыточной сделки;

ML — средний размер убыточной сделки;

TP — суммарная прибыль;

TL — суммарный убыток;

N — общее количество сделок.

Когда цена игры больше нуля, говорят о наличии статистического превосходства, так как в среднем торговля будет прибыльной, несмотря на убыточные сделки.

Также для оценки статистического превосходства используется доля (вероятность) прибыльных сделок:

где NP — количество прибыльных сделок.

В данном случае о статистическом превосходстве говорят, если доля (вероятность появления) прибыльных сделок больше 0,5. Но, как отмечалось ранее, это не всегда означает прибыльность системы. В качестве доказательства рассмотрим пример, когда средний размер убыточной сделки вдвое больше аналогичного показателя для прибыльных сделок (ML = 2MP). Подставляя это условие в (1), получим

Пусть доля прибыльных сделок равна 0,6, а убыточных — 0,4, тогда цена игры равна

Так как цены игры меньше нуля, то система убыточна. Справедлива и обратная ситуация: когда средний размер прибыльной сделки больше убыточной, стратегия может быть прибыльной, даже если PP < 0,5. Несмотря на это, многие склоняются к использованию вероятностной прибыльной сделки в качестве оценки статистического превосходства.

О статистическом превосходстве можно говорить только по отношению к определенному методу или торговой стратегии. Если есть четкий алгоритм осуществления торговых действий, то можно оценить получаемое с его помощью преимущество. Сделать это перед началом эксплуатации стратегии можно одним способом — на имеющихся исторических данных Полученная таким образом оценка превосходства, которое дает торговая стратегия, является статистической, отсюда и название.

Необходимо подчеркнуть, что термин «статистическое превосходство» имеет смысл только в контексте системной торговли, потому что если нет четких алгоритмов, регламентирующих торговлю, то нельзя сделать выводы о наличии или отсутствии преимущества и тем более делать предположения о его сохранении в дальнейшем.

Что такое робастность?

Этот термин из математической статистики означает следующее. Система обладает робастностью, если ее превосходство, полученное на исторической выборке, сохраняется в дальнейшем. По сути, робастность означает устойчивость показателей стратегии во времени.

Априори нельзя судить о робастности системы, так как само по себе наличие статистического превосходства не означает его сохранение в будущем. Однако предположение об устойчивости системы позволяет делать выводы о ее показателях в будущем на основании данных, полученных на истории. В этом заключается одно из главных преимуществ системной торговли.

Чтобы судить о робастности системы, обычно для оценки статистического превосходства используются длинные выборки. В этом случае вероятность того, что показатели стратегии будут устойчивы еще некоторое время, довольно высока.

Анализ статистического превосходства простейших стратегий

Чтобы понять наиболее существенные моменты статистического превосходства торговых систем, рассмотрим несколько примеров. Для начала возьмем простейшую стратегию, основанную на двух скользящих средних. Используем только правила входа, т.е. при возникновении соответствующих условий будем моделировать открытие сделки и отслеживать ее развитие на каждом последующем баре, вычисляя все необходимые характеристики. В итоге получим зависимость показателей стратегии от продолжительности сделок.

Преимуществ у такого подхода множество, но самое главное из них в том, что он позволяет оценить статистическое превосходство, возникающее сразу при входе в сделку. Кроме того, можно определить ряд важных параметров, например оптимальную продолжительность сделок, размер прибыли и уровни стоп-лоссов.

Анализ стратегии будем проводить на четырехчасовых интервалах EUR/USD. Правило для покупки: быстрая скользящая средняя (здесь с периодом 5) пересекает медленную (с периодом 34) снизу вверх. Правило для продажи: то же самое, но пересечение происходит снизу вверх. Правила для выхода из сделок не используются, так как расчет прибыли (убытков) по открытым позициям будет производиться на каждом баре.

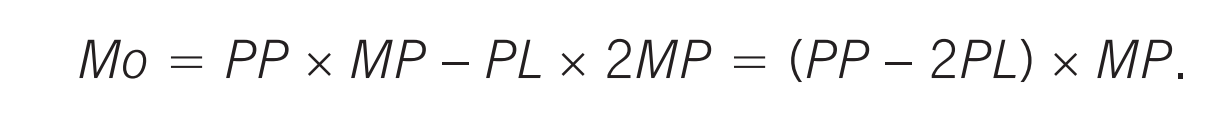

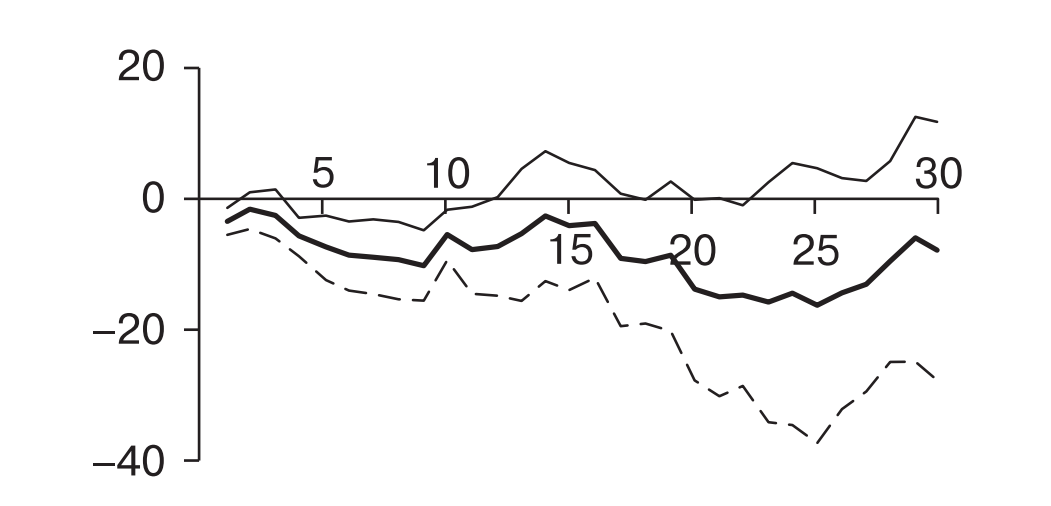

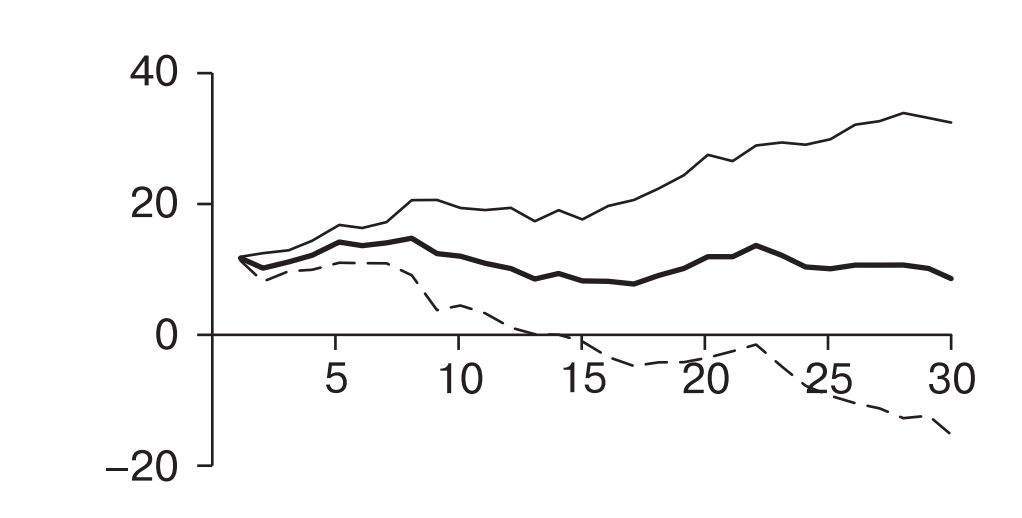

Рассмотрим графики зависимости доли прибыльных сделок и цены игры от продолжительности сделки (рис. 4 и 5). Здесь и далее пунктирная, тонкая и жирная линии соответственно показатели для покупок, продаж и по всей совокупности сделок. Такое разделение позволяет оценить статистическое превосходство по каждому типу сделок отдельно.

Рис. 4. Зависимость доли прибыльных сделок от их продолжительности. Торговая стратегия основана на двух скользящих средних: по горизонтальной оси — время жизни сделки в количестве баров, по вертикальной — доля прибыльных сделок

Рис. 5. Зависимость цены игры от продолжительности сделок. Торговая стратегия основана на двух скользящих средних: по горизонтальной оси — время жизни сделки в количестве баров, по вертикальной — цена игры, пункты

Как видно из рис. 4 и 5, статистическое превосходство при входе в сделку отсутствует, и если закрывать позицию на первом баре, то такая стратегия будет убыточной. При дальнейшем развитии сделок тонкая кривая выходит в зону (см. на рис. 4 выше 0,5; на рис. 5 выше 0). Пунктирная кривая постоянно находится ниже пороговой отметки. Это говорит о том, что при удержании открытых позиций в случае покупки возможна прибыль, а в случае продажи убытки будут только расти. Если совершать только сделки на покупку и удерживать их довольно долго, то можно утверждать, что система обладает статистическим преимуществом.

Однако это не совсем так. Эти результаты объясняются тем, что на исследуемом интервале (2002—2005) был восходящий тренд, поэтому сделки на покупку при тактике пережидания убытков, в конце концов, выходили в плюс, а сделки на продажу — в глубокий минус.

Подобное превосходство определяется лишь наличием тренда: если он переменится, то преимущество исчезнет и такую систему нельзя назвать робастной. Поведение пунктирной кривой наглядно демонстрирует распространенную ошибку новичков, которые, открываясь против тренда, пытаются переждать убытки и в результате теряют свой депозит.

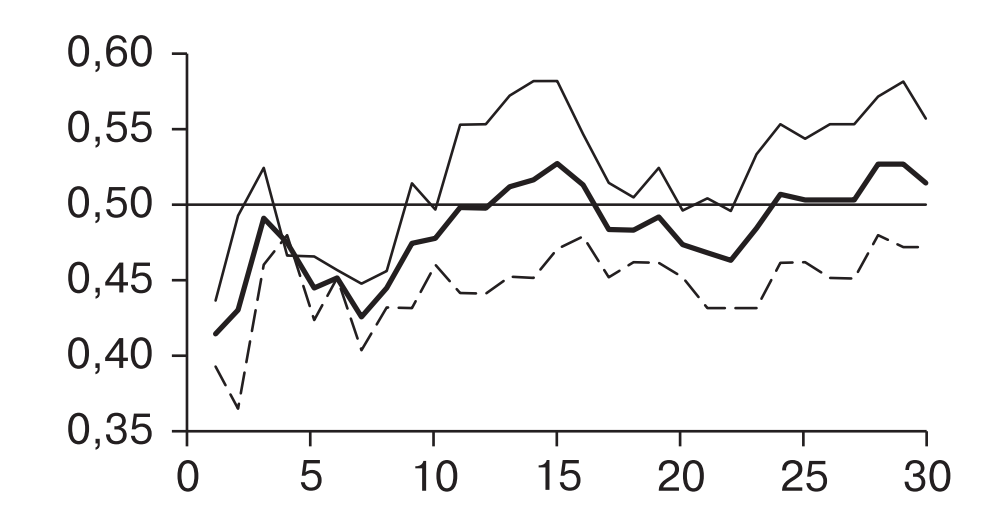

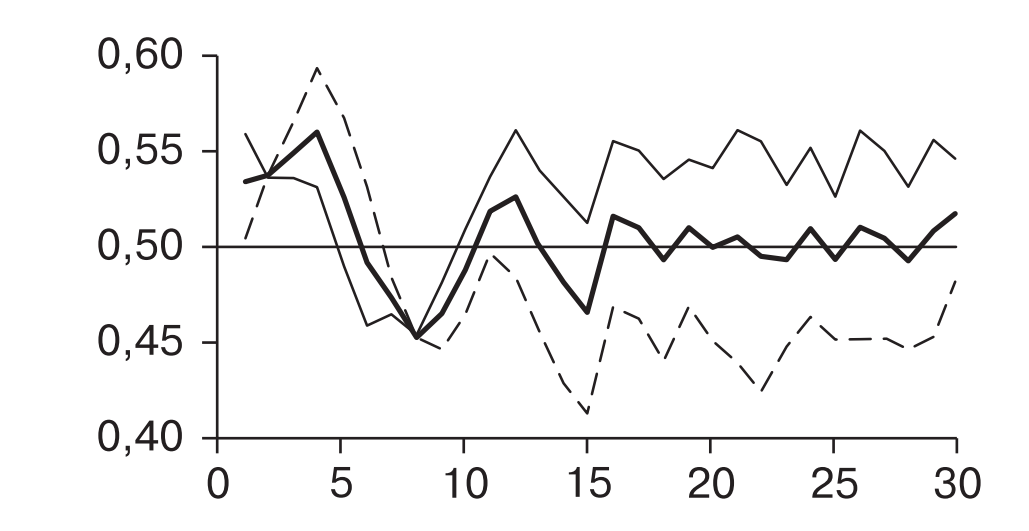

Стратегия, основанная на пробое волатильности. Правило для покупки в начале текущего бара: закрытие предыдущего бара выше уровня O(1) + 1,05ATR(14), где O(1) — цена открытия предыдущего бара: ATR(14) — значение среднего истинного диапазона с периодом 14. Правило для продажи в начале текущего бара: закрытие предыдущего бара ниже уровня O(1) – 1,05ATR(14). На рисунках 6 и 7 представлены результаты исследования статистического преимущества по описанному методу.

Рис. 6. Зависимость доли прибыльных сделок от их продолжительности. Торговая стратегия основана на пробое волатильности

Рис. 7. Зависимость цены игры от продолжительности сделок. Торговая стратегия основана на пробое волатильности

В отличие от предыдущей стратегии здесь статистическое превосходство появляется сразу при входе в сделку, и если закрывать позицию на первом баре, то такая стратегия будет прибыльной. Причем превосходство проявляется как для покупки, так и для продажи. Однако при удержании позиции оно меняется: в первом случае увеличивается, во втором — уменьшается. Такой эффект объясняется наличием восходящего тренда.

Наблюдается еще одна интересная особенность: максимальное статистическое превосходство достигается при закрытии сделки на четвертом баре. В этом случае получаются экстремальные значения числа прибыльных сделок (55%) и цены игры (8 пунктов), после чего начинается снижение показателей. Это можно использовать для настройки торговой системы следующим образом.

Во-первых, такое поведение кривых говорит о том, что после четвертого бара вероятность закрыть сделку с прибылью начинает снижаться, поэтому если позиция к этому моменту остается открытой и тем более убыточной, то следует задуматься о ее закрытии, особенно в случае продаж. Следовательно, для рассматриваемой стратегии оптимальными являются краткосрочные позиции.

Во-вторых, исследуя особенности поведения валютной пары на интервале от начала сделки до пикового бара, можно рассчитать наилучшие средние уровни стоп-лоссов и прибыли, которые помогут существенно улучшить показатели торговой стратегии.

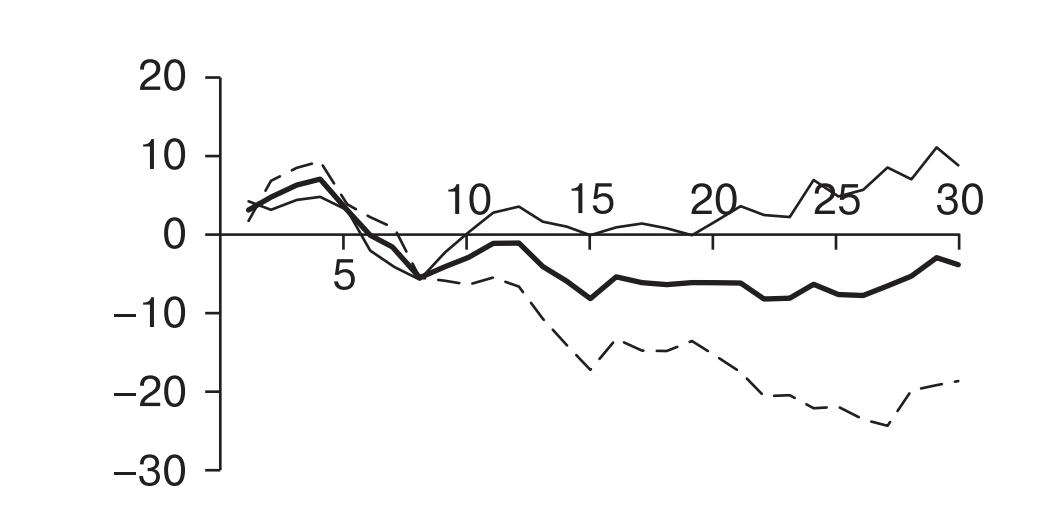

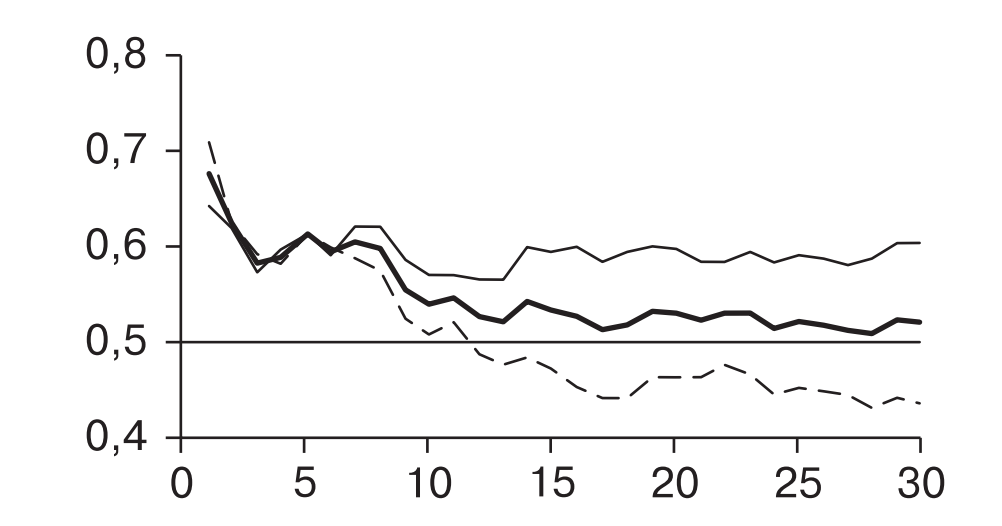

Свечная стратегия. Несложная стратегия, основанная на индикаторе свечного моделирования котировок Candle Model (СМ). Индикатор учитывает различные временны’е интервалы и представляет собой подобие осциллятора. Правилами для открытия являются пересечение нуля: снизу вверх — на покупку, сверху вниз — на продажу.

Как видно из рис. 8 и 9, статистическое превосходство индикатора довольно велико, причем оно максимальное на первом баре сразу при открытии позиции. Пиковые значения обоих показателей свидетельствуют о целесообразности использования индикатора для краткосрочных стратегий. Причем существенных различий в показателях по продажам и покупкам на начальном этапе нет, но под влиянием тренда возникает расхождение, которое со временем возрастает.

Исследование статистического преимущества СМ на российских акциях дало более впечатляющие результаты. Например, на дневных интервалах акций РАО «ЕЭС России» прибыльные сделки максимально достигли 78%, а цена игры — от 52 пунктов при входе в сделку до 98 на пиковом значении. Наши исследования показали, что возможность получить статистическое преимущество на фондовых рынках, в том числе российском, выше по сравнению с валютными инструментами.

Рис. 8. Зависимость доли прибыльных сделок от их продолжительности. Торговая стратегия основана на индикаторе СМ

Рис. 9. Зависимость цены игры от продолжительности сделок. Торговая стратегия основана на индикаторе СМ

3. Торговые системы, совместимость на разных рынках

Проблема совместимости принципов анализа и принятия решений на разных рынках существует, хотя аналитики обычно не замечают ее. Наглядно это различие можно показать на соотношении однодневных движений цен с колебаниями к дневным вершинам и основаниям (в терминах свечного анализа — «тела» и «тени») на разных рынках.

Исследования трехлетнего периода (2001—2004) показывают, что отношение длины «тени» к «телу» для валют более значительно, чем на традиционных инвестиционных рынках. Если коэффициент «длина „тени“/длина „тела“» для валютного курса евро/доллар превышает 50%, то для рынка фьючерсов на S&P 500 этот показатель равен 44%. Для курса фунт/иена он еще выше — более 60%. В таблице 3 представлены эти данные.

Таблица 3. Отношение «среднедневные отклонения к вершинам и основаниям/изменение цен от открытия к закрытию» (на трехлетнем периоде), %

| Инструмент | Верхняя «тень» к «телу» | Нижняя «тень» к «телу» | В среднем |

| S&P 500 | 40,4 | 47,7 | 44,0 |

| Кукуруза | 46,4 | 44,7 | 45,5 |

| EUR/USD | 47,9 | 54,4 | 51,1 |

| USD/CAD | 58,0 | 50,0 | 54,0 |

| GBP/USD | 46,3 | 59,6 | 53,0 |

| GBP/JPY | 53,6 | 68,2 | 60,9 |

Получается, что отклонения цены к дневным вершинам и основаниям на рынке FOREX отличаются большей экспрессивностью, чем на других инвестиционных инструментах. Но это еще не все. Если мы оценим историческую волатильность исследованных рынков, то обнаружим, что валютные курсы отличаются меньшей подвижностью (табл. 4).

Таблица 4. Историческая волатильность и коэффициент, позволяющий сопоставить уровень действительной волатильности по разным инструментам

| Инструмент | Историческая волатильность (годовая), % | Коэффициент «тень» к «телу»/волатильность |

| S&P 500 | 21,3 | 2,07 |

| Кукуруза | 12,0 | 3,79 |

| EUR/USD | 10,3 | 4,95 |

| USD/CAD | 7,3 | 7,40 |

| GBP/USD | 8,1 | 6,56 |

| GBP/JPY | 9,8 | 6,24 |

Чтобы получить представление об истинной изменчивости цен, вычислим коэффициент «соотношение „тени“ и „тела“/волатильность». Значения числителя представлены в последней колонке табл. 3, а волатильность — в табл. 4. Полученный коэффициент сам по себе ни о чем не говорит, но позволяет сопоставить действительную волатильность по разным инструментам. Результаты расчетов представлены в табл. 4.

Сравнение полученных значений позволяет понять, что реальная волатильность валютных курсов в 2—3 раза выше, чем такой же показатель для традиционных инвестиций. Этот вывод можно сформулировать иначе: валютный рынок обладает более высокой изменчивостью по сравнению с вычисляемой по ценам закрытия. Основной причиной этого феномена являются «тени», т.е. ценовые выбросы за пределы «тела», ограниченного точками открытия и закрытия.

Вероятно именно поэтому на рынке FOREX затруднительно анализировать поведение цен, пользуясь такими графиками, как «каги», «ренко» или «крестики-нолики». По той же причине существует феномен более высокой стоимости опционов на валюту по сравнению с валютными фьючерсами.

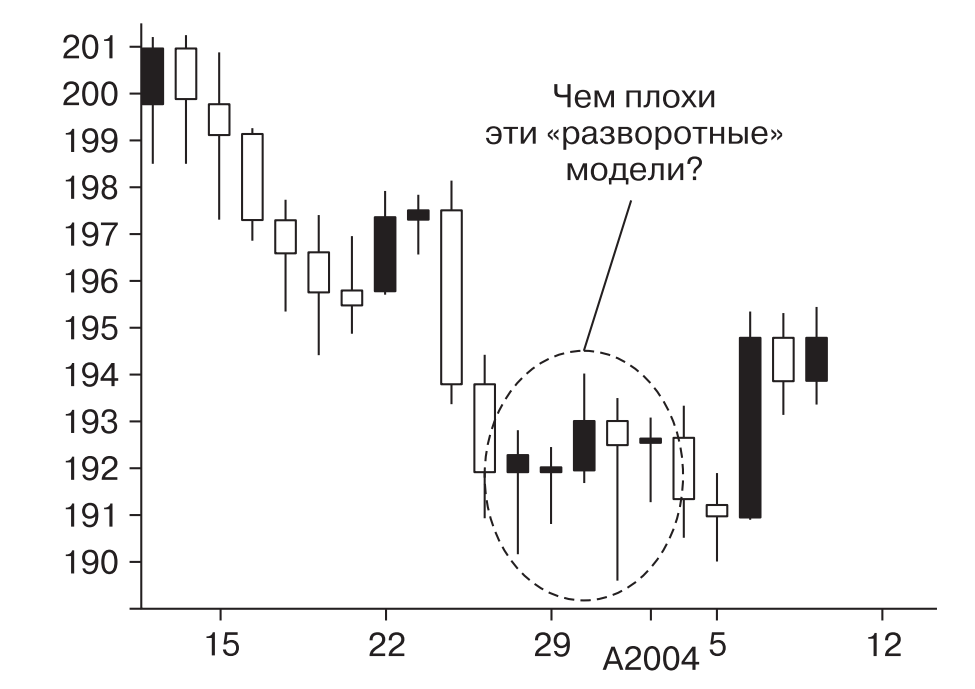

Полученный вывод заставляет поставить под сомнение общепринятую практику подхода к технике принятия торговых решений на разных рынках. В первую очередь речь идет о том, каким образом трактуются те или иные ценовые комбинации. Причем в основном это касается так называемых разворотных моделей, например, доджи в свечном анализе. Общеизвестно, что появление их в основании или на вершине рынка с высокой степенью вероятности свидетельствует в пользу грядущего перелома существующей тенденции. Однако именно на FOREX мы можем наблюдать многократное появление различных доджей, после чего рынок благополучно продолжает свое движение в прежнем направлении (рис. 10).

Рис. 10. Многократное появление разворотных свечей, после чего рынок пошел дальше вниз. Дневной график GBP/JPY

Можно найти немало сходных ситуаций, причем в различных временных’ масштабах. И все они свидетельствуют в пользу того, что традиционный свечной анализ на рынке FOREX приводит к огромному числу неверных решений. Одно из объяснений, позволяющее защитить концепцию разворотных моделей, состоит в том, чтобы признать наличие специфической неявной волатильности валют. Именно ее мы и попытались выявить ранее, когда исследовали соотношение «теней» и «тела».

Удлиненность «теней» создает дополнительный рыночный шум, который не позволяет с должной степенью уверенности идентифицировать доджи или иные знаковые ценовые модели. Соответственно ценность принятия решений, основанных на таких сигналах, на FOREX значительно ниже, чем на других инвестиционных рынках.

Вторая серьезная проблема, связанная с влиянием «теней», — это оценка риска и управление им. В практическом трейдинге эти процедуры определяют, как устанавливать и перемещать ордера стоп-лосс, которые оказываются самым уязвимым местом на рынке с повышенной волатильностью. Причем она возникает по причине случайных ценовых выбросов за пределы диапазона «открытие — закрытие» данного периода. В результате значительно повышается риск, что трейдер будет выбит из рынка именно на «тени». При этом цена затем уйдет в «нужную» сторону, но уже без позиции трейдера.

Существует масса аргументов в пользу различных моделей оценки рисков для рынка FOREX. Однако ключевой параметр, который, собственно, и определяет меру риска того или иного финансового инструмента, связан с оценкой волатильности. В реальности валюты обладают более высокой изменчивостью, чем принято считать, поэтому традиционные оценки меры риска оказываются малопригодными для использования на рынке FOREX. Чтобы они сработали, необходимо вносить соответствующие поправки, учитывающие склонность рынка далеко удаляться от диапазона цен между открытием и закрытием.

Вероятно, самой разумной будет корректировка показателей соответствующих индикаторов волатильности. Например, если они указывают на 10%-ную изменчивость цен, то мы должны понимать, что в реальности волатильность составляет не менее 18—20, т.е. следует внести поправки с помощью соответствующего коэффициента. Представленные цифры не случайны: приблизительно настолько увеличивается волатильность валютных курсов, если оценить ее не по ценам закрытия, а по колебаниям от вершины до оснований и наоборот.

Торговля на прорыве

Торговля «на прорыве» считается одной из наиболее продуктивных стратегий. Трейдер определяет границы торгового коридора, после чего выставляет ордер за его пределами. Зачастую, особенно при равновероятном движении в любую сторону, можно даже использовать ордера на обеих границах торгуемого диапазона. Как только рынок прорвет поддержку или сопротивление, соответствующий ордер будет исполнен и трейдер окажется в рынке, причем в направлении тренда. После этого остается только отслеживать позицию, чтобы вовремя взять причитающуюся прибыль.

Однако это только в теории. На практике все иначе. Рассмотрим пример, наглядно показывающий ловушки, в которые легко попасть при использовании стратегии торговли «на прорыве». На рисунке 11 представлен пятиминутный график фунт/доллар. Трудно возразить против решения трейдера поставить сразу два стоп-ордера: один на покупку, а другой на продажу. Исполнение одного из них приведет к тому, что направление позиции с высокой вероятностью совпадет с трендом, возникшим после прорыва ценового коридора.

Рис. 11. Торговля «на прорыве». Пятиминутный график GBP/USD, 7—8 апреля 2004 г.

Исход торговли представлен на рис. 11 (правая часть). Сначала оказывается исполненным стоп-ордер на покупку, и тренд действительно развивается наверх. Но это движение оказывается краткосрочным, после чего цена начинает двигаться вниз, причем значительно глубже, чем вверх.

В идеале трейдер сначала снимает прибыль от роста, а потом входит в продажу. Однако на практике в подобных случаях возникает убыток, причем в результате появления «тени», в виде которой как раз и будет представлен период, обозначенный на рисунке как «ценовой выброс наверх». Для этого достаточно поменять масштаб, перейдя к часовому или двухчасовому графику.

Универсального рецепта защиты от подобного поведения рынка не существует. Просто надо понимать, что на самом деле происходит, и не поддаваться на уловки рынка. В приведенном на рис. 11 примере трейдеры «раскачали» рынок, попробовав «задрать» его повыше, после чего благополучно пошли вниз, куда и собирались в самом начале. Если бы было иначе, мы могли бы видеть повторную попытку серьезного забега наверх, в результате чего отчетливее бы проявилась вторая вершина. Остается подчеркнуть, что основной причиной неудачной торговли являются опять же пресловутые «тени».

Впрочем, наличие удлиненных «теней» позволяет довольно эффективно использовать этот феномен для извлечения прибыли, а в ряде случаев даже строить на нем стратегию торговли. Но для этого придется пересмотреть некоторые устоявшиеся взгляды относительно отклонения цены от диапазона «открытие — закрытие», например, доджи с длинными «тенями». Обычно их трактуют как неуверенность продавцов или покупателей, что приводит к малому изменению цены от открытия к закрытию.

Но появление таких ценовых моделей позволяет прийти и к другим выводам. На самом деле продавцы (если «тень» вниз) или покупатели (если «тень» наверх) готовы идти ниже (выше), но сейчас не испытывают в этом сильной потребности. Соответственно высока вероятность развития ценовой тенденции именно в направлении «тени» вне зависимости от того, где она образовалась — на вершине или в основании рынка.

Второй положительный момент просматривается в использовании удлиненных «теней» для занятия позиции против текущего рынка с расчетом на развитие коррекции. Поскольку любая корректировка цен может стать точкой отсчета нового тренда, возрастают шансы войти в позицию в самом начале его. Правда, в этом случае мы противоречим сами себе, поскольку для определения момента входа в позицию придется все равно выявлять «разворотные» ценовые модели.

Одним из способов разрешения данного конфликта может стать применение индикаторов, позволяющих оценить готовность рынка к развороту. Другой вариант решения заключается в использовании различных масштабов времени, например кратных пятиминутным и (или) часовым интервалам. Правда, такой подход требует серьезной выдержки, поскольку придется ждать «созревания» ситуации одновременно на разных временных масштабах.

В любом случае следует помнить, что рынок валют обладает более высокой изменчивостью по сравнению с той, которая измеряется традиционными моделями и индикаторами. Основная причина этого феномена кроется в «тенях», если пользоваться терминологией свечного анализа.

4. Торговые системы, тестирование торговых тактик

Тестирование торговых тактик — необходимый элемент успешной торговли финансовыми инструментами. Торговых тактик и систем огромное количество, и каждый день появляются новые. Их необходимо испытывать. Если какая-то система дает прекрасные результаты, это еще ни о чем не говорит. Нужна по возможности полная картина со всеми результатами применения данной торговой тактики.

Информация, подаваемая фрагментарно, всегда дает огромные возможности для манипулирования и превратных толкований. Применительно к финансовым рынкам это выглядит примерно так: если торговая тактика хорошо работает сегодня, это совсем не значит, что она будет так же прибыльна и в дальнейшем.

И это совершенно не означает, что разработчики данной тактики пытались ввести кого-то в заблуждение. Просто дело в том, что рынок изменчив — сегодня он трендовый, а завтра станет боковым. И поэтому сегодня хороший результат давали торговые системы, основанные на трендовых индикаторах, а завтра эти же системы будут давать огромные убытки. Для самой плохой системы всегда можно найти несколько случаев, когда она правильно предсказывает поведение цены. А для успешной торговли необходимо знать, как данная торговая система ведет себя в максимально широком спектре рыночных условий.

Этот тонкий момент — когда рынок переходит из одного состояния в другое — стал причиной гибели большого количества депозитов. Предсказать этот переход невозможно. Испытывать систему на реальных деньгах неразумно, именно поэтому и применяют тестирование.

При этом необходимо помнить, что все торговые тактики тестируются по прошлому — по графикам цен, которые уже состоялись. Но то, что было в прошлом, уже не повторится, так что результаты тестирования нельзя прямолинейно экстраполировать на будущее. Если при тестировании за прошлый месяц система дала 100% прибыли, то нет никакой гарантии, что при использовании в следующем месяце она не даст 100% убытков. С другой стороны, если и на прошлых данных система не дает прибыли, то и в будущем она вряд ли принесет успех. Так что тестировать надо обязательно.

При тестировании не надо пытаться оптимизировать систему до полного совершенства. Это не даст существенных результатов, поскольку торговая система все равно будет работать в будущем в несколько иных рыночных условиях, чем те, при которых она тестировалась.

Протестировать систему желательно на как можно большем временном диапазоне, чтобы охватить максимально широкий спектр рыночных состояний. Чтобы экономить время, иногда поступают так: тестируют систему на некоем диапазоне и затем, ничего не меняя в системе, тестируют ее на другом, желательно достаточно далеко отстоящем от первого диапазоне.

Например, протестировали тактику на протяжении 2009 и 2013 гг.

Рынок в 2013 г. наверняка отличался от рынка в 2009 г., и если система в обоих случаях дала сносные результаты, то это значит, что она устойчива к изменениям рынка, ее можно использовать. Если результаты сильно различаются, то необходимо попытаться выявить признаки, которые сопровождают изменение рыночных условий, чтобы вовремя перенастроить свою торговую систему. При этом необходимо понимать, что принципиально нельзя найти «философский камень» для финансовых рынков. Из них нельзя извлекать деньги интенсивно и постоянно, просто необходимо знать границы применимости торговой тактики — используемого инструмента — по извлечению денег.

Очень большая прибыльность при тестировании не всегда хорошо. Как показали наши исследования, чем доходнее торговая тактика, тем более она ориентирована на вполне определенные, как правило, очень узкие рыночные условия. При изменении условий такие торговые системы уничтожали депозит очень быстро. Систем с очень большой доходностью надо избегать. Самая хорошая торговая система — не та, что дает больше денег, а та, что дает наименьшие убытки.

Основные параметры торговых систем, по которым можно судить об их применимости на реальных торгах.

- Значения максимальных текущих убытков, полученных за период тестирования, — необходимо избегать систем, дающих существенный единичный убыток, например, 20% от депозита.

- Величина максимальной прибыли, полученной в результате одной сделки, — если этот параметр сильно превышает среднюю доходность сделок, то его нужно исключить из рассмотрения; скорее всего, это случайность; максимальный убыток может быть случайностью, но роковой, поэтому его нельзя исключать из рассмотрения.

- Отношение среднего дохода на одну сделку к среднему убытку на одну сделку. Под средним доходом на одну сделку понимается величина, равная сумме прибыли от всех доходных сделок, деленная на количество доходных сделок, совершенных за период тестирования. Средний убыток считается аналогично. Желательно, чтобы этот параметр составлял 2:1, можно и немного меньше. Уже в этом случае система даст неплохой доход. Варианты 3:1 и более не рассматриваем как слишком хорошие, потому маловероятные.

- Отношение числа прибыльных сделок к общему числу сделок. При отношении среднего дохода на одну сделку к среднему убытку 2:1 значение этого параметра может быть равно или более 40%. Даже в этих случаях система будет прибыльной. Как правило, отношение числа прибыльных позиций к общему числу сделок редко превышает 60%, хотя могут быть и исключения. Подчеркнем, что приведенное значение относится к чисто механической торговле, т.е. когда сделки совершаются только по сигналам формализованной торговой системы. Трейдеры с опытом могут позволить себе некоторую самодеятельность, тогда отношение прибыльных сделок к их общему числу становится индивидуальным параметром.

- Максимальная последовательность прибыльных сделок и то же самое — для убыточных. Это очень важно. Когда количество совершенных подряд прибыльных сделок приблизится к максимальным значениям, следует ожидать убыточной сделки. Знание этих параметров позволит избежать истерики при неудачных входах в рынок. Если количество убыточных сделок подряд превысит полученные значения, это может означать изменения в рынке и необходимость внесения изменений в систему.

- Частота генерации сигналов. Большая частота требует частых входов в рынок, это делает торговлю некомфортной и нервной. Малая частота сигналов может понизить прибыль. Здесь все зависит от характера конкретного трейдера.

Выбирать надо такую систему, которая больше подходит психотипу трейдера.