Волатильность. Торговые стратегии, основанные на волатильности

1. Проблемы волатильности

Волатильность (изменчивость, от англ. volatility) характеризует изменчивость рынка по флуктуациям относительно некоего усредненного значения. В некотором смысле это параметр непредсказуемости рыночных движений, прямая противоположность стабильности. Парадоксально, но волатильность — единственный параметр рынка, постоянно и устойчиво растущий на протяжении многих лет.

Классическая рыночная теория утверждает, что волатильность тем выше, чем выше ценовой уровень актива. При понижении цен волатильность естественным путем снижается. Обоснование этому очень простое — процентные соотношения. Ясно, что при цене 8000 пунктов 3% изменения цены за один день составит 240 пунктов, а при цене 2000 пунктов те же 3% — это лишь 60 пунктов. По логике вещей, на немецком индексе DAX, падавшем в 2001—2003 гг., волатильность должна была бы снизиться до нуля. Однако она значительно возросла.

В 2002 году компания Neuberger Berman по заказу крупных инвестиционных фондов провела независимое исследование ситуации, сложившейся на финансовых рынках. Отчет был опубликован под красноречивым названием «Выживание в условиях волатильности».

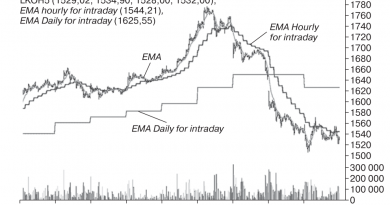

Эксперты из Neuberger Berman утверждают: в то время как колебания фондовых индексов от месяца к месяцу были незначительны по сравнению с историческими данными, «масштабы изменений, происходящих в ходе одной торговой сессии, достигли уровней, не отмечавшихся с панических торгов 1933 года». Можно прийти к выводу, что современная внутридневная торговля происходит в состоянии паники, неуверенности (рис. 1).

Рис. 1. Торговый день 30 мая 2003 г. (пятница). Наглядный пример внутридневной волатильности: обвал на открытии, рост к прежнему уровню, еще один обвал до уровня 4050, рост до вершины предыдущего дня и финальное падение

Главная причина роста волатильности — «демократизация» финансовых рынков. Снижение издержек, упрощение и удешевление процесса торгов привели к резкому росту числа участников финансовых операций. Если несколько десятилетий назад владельцами акций были лишь 10% жителей США, то сейчас их больше половины. Онлайновый трейдинг окончательно снял все барьеры, препятствовавшие доступу инвесторов на финансовые рынки.

Второй по значимости фактор — значительный рост объема позиций с использованием заемных средств. В отчете Neuberger Berman утверждается: «В момент достижения индексом NASDAQ абсолютного максимума в марте 2000 г. объем средств, взятых инвесторами в кредит при совершении сделок с маржей, достиг рекордного показателя 278 миллиардов долларов». (Аналогичная ситуация сложилась в США во время кризиса рынка ипотечных займов в 2008 г. — С.Д.)

Погоня за высокими прибылями обернулась катастрофическим падением. И маржинальная торговля — один из факторов, затянувший, по сути, петлю отрицательной обратной связи на горле технологического рынка. Падение рынка вызывало ликвидацию займов, что вынуждало сбрасывать залоговые акции, а это приводило к дальнейшему падению цен и т.д.

Третий фактор роста волатильности — неопределенность ожиданий, неясность перспектив в период интенсивного развития высоких технологий. Никто не может с уверенностью утверждать, какие идеи и технологии станут лидирующими, а какие — тупиковыми. Поскольку надежная статистика и качественные прогнозы по рынкам новых высокотехнологичных продуктов практически отсутствуют, поведение участников строится на предположениях относительно будущих доходов и прибыльности компаний и на любых новостях.

Решения инвесторов изменяются с появлением каждой очередной новости о ситуации в отрасли или компании, что приводит к резким и непредсказуемым колебаниям котировок. Предупреждения об ухудшении финансовых результатов деятельности компаний и ряд других негативных новостей вызывают практически мгновенный перевод огромных денежных сумм из одного сектора рынка в другой, хотя миллионы частных инвесторов не имеют достаточного уровня финансовой подготовки. Это приводит к хаотичности и ориентации на сиюминутную спекулятивную составляющую, что также усиливает внутридневную волатильность.

Таким образом, одна из основных характеристик современного состояния рынка — неоднозначность информации, непрогнозируемость реакций. Можно добавить, что отчетность компаний запутанна, а структурирование и подача экономических новостей имеют сложный и противоречивый характер. Недостоверность фактов, их фальсификация фактически сводят на нет возможности фундаментального анализа применительно к отдельным компаниям, а иногда и к целым отраслям экономики. Все это создает благодатную среду для манипулирования рынком.

Именно поэтому давление крупных игроков на финансовый рынок значительно усилилось в последние годы. Рынок стал не только глобальным, но и более жестким. Вскрываются факты манипулирования инсайдеров с отчетностью, сговор крупных спекулянтов, что ставит индивидуальных торговцев в исключительно сложные условия. Основная масса индивидуальных участников рынка на временном отрезке от месяца до года теряет свои капиталы.

Крупные инвестиционные компании становятся похожи на структуры разведки, осуществляющие сбор инсайдерской информации и статистические исследования, организующие утечку информации из правительственных органов, поддерживающие «дружественные» отношения с боссами и менеджерами крупных корпораций. Финансовые институты проводят целенаправленные PR-акции по дезинформации инвесторов, распространяют через аналитиков ложные рекомендации.

Например, инвестиционный банк Merrill Lynch готовил для аналитиков рекомендации, которые специалисты компании на самом деле считали непригодными для инвестирования, и доплачивал этим аналитикам за поставку информации инвесторам. Выявленные примеры манипулирования закончились в 2001 г. для Merrill Lynch выплатой штрафа и компенсацией размером в сотни миллионов долларов.

Концентрация капитала, характерная для таких организаций, сочетание брокерских и маркет-мейкерских функций, инсайд позволяют им манипулировать рынком, продавливая текущие цены в нужном направлении. В дни экспирации опционов необоснованные скачки цен становятся особенно заметными. Аналогичная ситуация и с новостями: реакции рынка на текущие события, как правило, значительно преувеличены.

Все это делается с целью выбить из рынка мелких участников. После резких скачков цен в разные стороны рынок успокаивается. А при поступлении на рынок однозначно трактуемой информации движение цен происходит столь стремительно, что не позволяет им воспользоваться. Периодически возникают ситуации, когда под видом новостей на рынок вбрасывается дезинформация. Спровоцировав стремительные броски цен, лица, посвященные в суть происходящего, фактически обирают других участников. Индивидуальному инвестору в таких условиях чрезвычайно трудно построить эффективную систему управления ресурсами.

Кроме того, крупные участники рынка легко просчитывают характерные особенности индивидуального трейдера: минимальный размер депозита, ориентация на новости и технический анализ, работа на одно- или двухконтрактной основе и, как следствие, близко расположенные стоп-лоссы.

Учет фундаментальных показателей по отраслям и крупным компаниям, взаимосвязи рынков, анализ позиций других участников, новости, качественное управление денежными средствами, использование сложных стратегий, финансовая инженерия — все эти задачи необходимо решать во время торговли, и все это недоступно индивидууму. Он не способен конкурировать с институтами, задействовавшими лучших специалистов, аналитиков, трейдеров.

Впрочем, у крупных инвесторов по мере роста волатильности также возникают проблемы. Стало намного сложнее работать портфельным менеджерам инвестиционных фондов: приходится взвешивать доходность каждого портфеля как минимум раз в неделю, а то и ежедневно. Коэффициент перекладки портфелей менеджеров крупных инвестиционных фондов вырос до уровня 25, т.е. каждые две недели управляющие инвестиционными фондами вынуждены проводить сделки, отказываясь от одних инструментов и приобретая другие. По сути, это уже не инвестирование, а позиционный трейдинг.

Сокращение временных горизонтов вынуждает финансовых менеджеров проводить покупки и продажи ценных бумаг гораздо чаще, чем когда-либо ранее. И это еще один фактор значительного повышения волатильности для акций компаний высокой капитализации.

Высокая волатильность современных рынков чрезвычайно затрудняет задачу дейтрейдера. Обилие ложных ходов и ловушек делает внутридневную торговлю весьма опасным делом. Классические инструменты технического анализа часто подводят по причинам, которые в момент создания этих инструментов никто и предполагать не мог.

Любой индикатор — это формула, предполагающая определенное сглаживание и фильтрацию данных по обозначенным критериям. Очень часто индикаторы, изначально созданные для анализа на кратности от одного дня, используют на внутридневных графиках, что приводит к негативным последствиям.

Например, часто упускают из виду, что на разрывах ценовых данных, а также на резких новостных рывках формула «рвется», перестает быть дееспособной до момента, пока новые данные не выдавят из расчетного набора разрывы и резкие скачки. Так, для индикатора с периодом 14 на четырехминутном графике потребуется минимум 14 × 4 = 56 мин, чтобы ценовой разрыв был заменен корректными торговыми данными. Получить объективно достоверную информацию посредством индикаторов, построенных на фильтрации и усреднении ценовых рядов, практически невозможно.

Вывод. Чем короче инвестиционный горизонт, тем сложнее ситуация с извлечением прибыли на постоянной основе, поскольку высокая волатильность представляет наибольшую опасность для трейдеров, проводящих краткосрочные операции.

Используемые термины

Дискреция — расстояние между рыночными максимумом и минимумом.

Медиана — усредненный ценовой уровень, включающий взвешенные цены экстремумов и цены закрытия.

Точка вращения (pivot point) — уровень, равноудаленный от максимума и минимума.

2. Волатильность на опционных рынках

Опционные контракты в стратегиях короткой волатильности могут быть инструментом покрытия риска долгосрочной позиции инвесторов. Это выгодно, но и опасно, поскольку несет скрытые риски.

Торговля волатильностью является особой торговой техникой. Она заключается в извлечении прибыли не из ценовых изменений курса валюты, акций, индексов и пр., а из колебаний опционной волатильности (implied volatility). Этот показатель своего рода фантом, поскольку определяется путем подбора значений волатильности, которая подставляется в математическую формулу, используемую для расчета справедливых цен опционов.

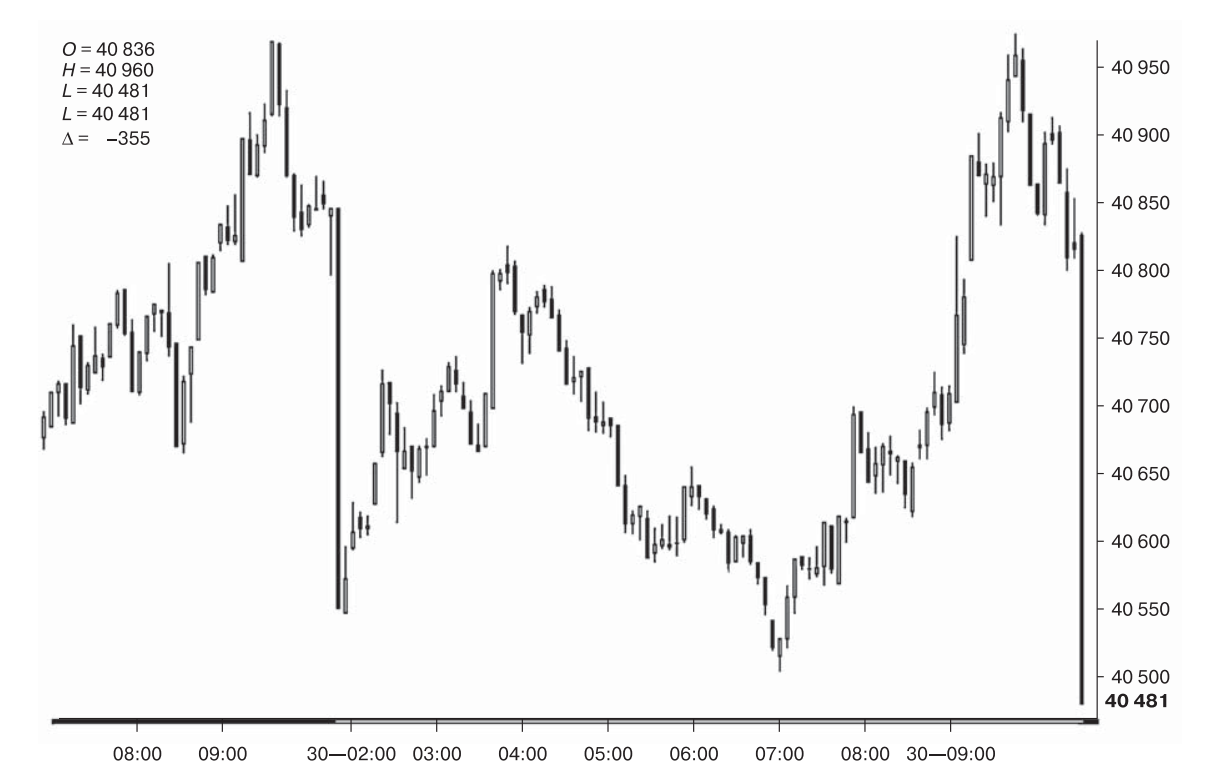

Опционную волатильность исходя из ее внутреннего смысла называют подразумеваемой, вмененной и предполагаемой. Данный показатель колеблется, а потому на нем можно торговать (рис. 2, СВОЕ DJIA Volatility Index, недельный масштаб).

Обычная схема такой торговли строится следующим образом. Создается позиция в опционах — длинная, если предполагается рост опционной волатильности, или короткая, если ожидается обратное. Риск данной стратегии регулируется сделками с базисным активом, на который торгуются опционы. Для подобных операций, как правило, используются «околоденежные» опционы (ATM), цена исполнения которых наиболее близка к текущей цене базисного актива (базы) — акции, фьючерсы или валюты.

Рис. 2. Колебания опционной волатильности

Причина этого понятна — в таких опционах наибольший вес имеет временная стоимость. Именно она сильнее всего зависит от вмененной волатильности, поэтому такие опционы очень быстро подешевеют, если данный показатель снизится, и подорожают, если он повысится. В результате может получиться, что при очень малом изменении цены базисного актива, которое по тем или иным причинам сопровождается сильными отклонениями волатильности, стоимость опционов значительно изменится.

Соответственно трейдер, правильно угадавший тенденцию, получает прибыль, причем в ограниченном ценовом диапазоне базы, а также на кратком промежутке времени данная стратегия имеет очень невысокий риск, если оценивать вероятный размер потерь. По этой причине торговлю волатильностью иной раз определяют как малорискованную.

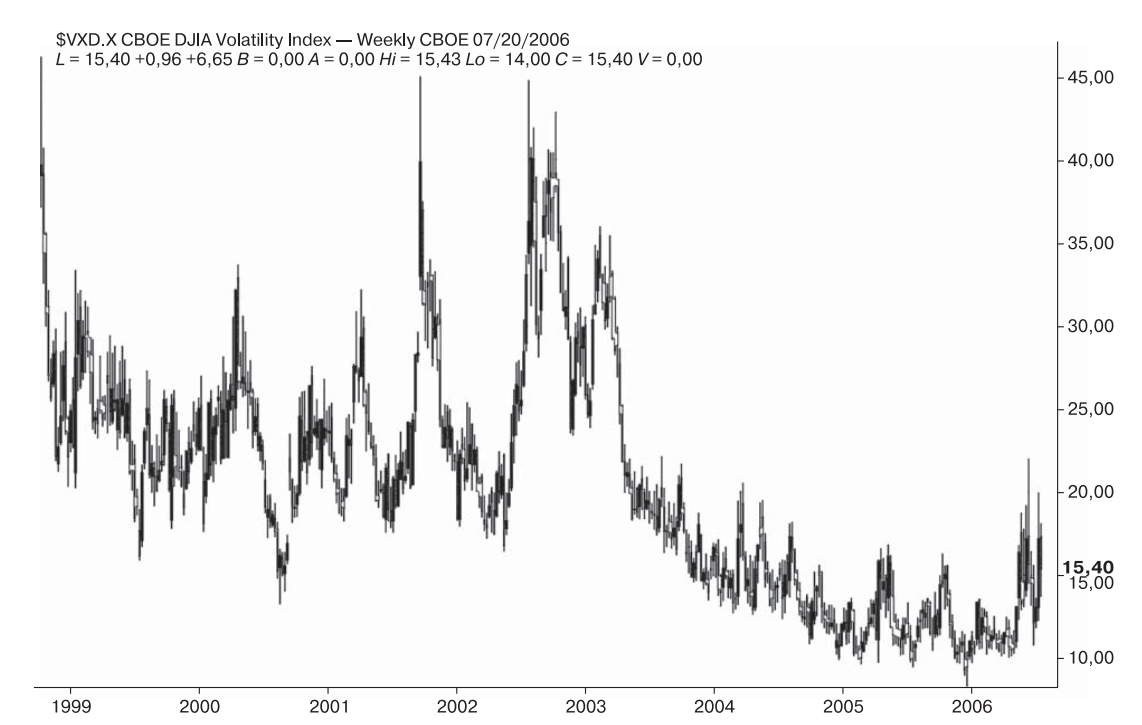

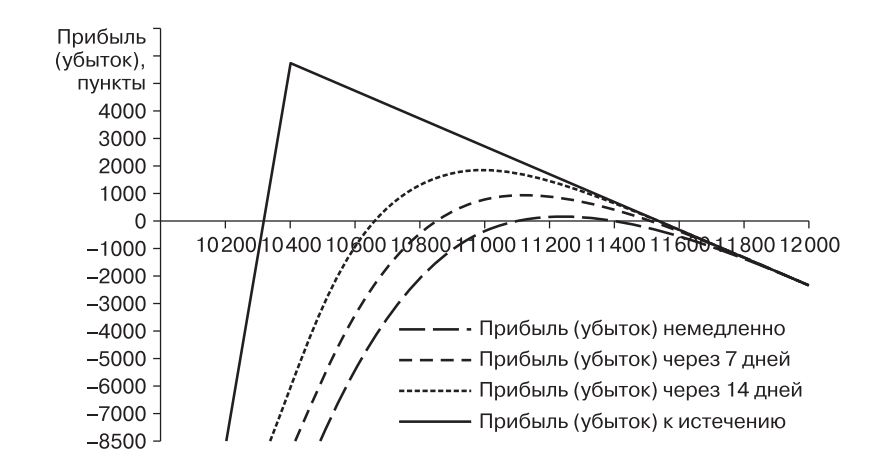

Это не совсем правильно. Убедиться несложно. Достаточно посмотреть, скажем, на профиль доходности стратегии короткой волатильности с «околоденежными» опционами (рис. 3). Нетрудно понять, что ее риск ничем не лучше обычной позиции в базовом активе. Единственное, что может успокоить, — это надежда устранять проблемы путем сделок с базой. В данном случае торговец короткой волатильностью должен при снижении рынка продавать некоторое количество базисных активов и покупать их при повышении цен.

Рис. 3. Доходность короткой волатильности, АТМ-опционы

Поскольку рынок по своей природе случаен, то нет никаких причин полагать, что все эти действия непременно приведут к прибыли. Некоторые сделки, направленные на устранение ценового риска, в итоге окажутся убыточными. К тому же данная стратегия может потребовать постоянного наблюдения за рынком, что весьма затруднительно в современных условиях, когда многие рынки работают практически круглосуточно.

Выход — в создании стратегии, когда при короткой волатильности используются не АТМ-опционы, а «безденежные» (ОТМ). Цены исполнения данных опционов таковы, что они не будут исполнены, если курс базисного актива не изменится. В частности, если для создания стратегии используются опционы пут, то продаются те, цены исполнения которых ниже текущей цены базы. Например, если мы используем фьючерс на Dow Jones при его текущей цене 11 000, то продаются опционы пут с ценами исполнения меньше данного значения, скажем, 10 900, 10 800, 10 700 и т.д.

Чем более далекие цены исполнения опционов используются при создании стратегии, тем менее выраженной получается кривая (дуга) профиля доходности позиции. А именно: против позиции в опционах продается столько единиц базисного актива, чтобы совокупная дельта стратегии была приблизительно равна нулю (дельта определяет, как изменится стоимость производного инструмента, такого как опцион, при отклонении курса базы на единицу; данный показатель принято выражать в процентах либо в долях).

Предположим, мы намерены продать трехнедельные опционы пут на Dow Jones с ценой исполнения на 700 пунктов ниже текущего значения фьючерса. Дельта подобных опционов в обычных обстоятельствах, как правило, равна приблизительно 7%. И поэтому, чтобы обеспечить стратегии дельта-нейтральность, нам потребуется продать 15 опционов пут, против которых поставить один короткий фьючерс.

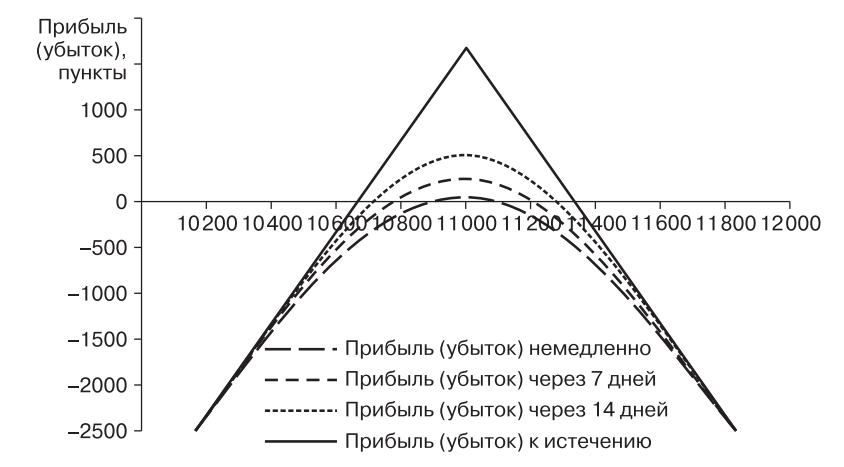

Выяснить требуемый объем позиции в опционах несложно. Для этого нужно 1 разделить на 0,07 (15 = 1 : 0,07). Сравнить итоги торговли данной стратегией и короткой волатильностью, полученной с помощью АТМ-опционов, можно, сопоставив рис. 3 и 4 (на рис. 4 показан профиль доходности короткой волатильности с «далеко безденежными» опционами).

Очевидно, что в данном случае мы имеем для торгового счета более щадящую структуру профиля риска, особенно если рассматривать стратегию не только с позиции прибыли, но и оценивая возможные потери. Мы также видим, что в случае понижения рынка у нас может образоваться весьма значительная прибыль. Ее величина способна существенно превысить доход, который может быть извлечен при использовании стратегии короткой волатильности, составленной с помощью АТМ-опционов.

Рис. 4. Доходность короткой волатильности («далеко безденежные» опционы)

Надо обратить внимание на следующее важное обстоятельство. Стратегия короткой волатильности с короткими фьючерсами и «далеко безденежными» опционами (опционы, цены исполнения которых далеко отстоят от текущей цены базисного актива) фактически является короткой позицией относительно рынка, поэтому на ситуацию можно взглянуть с другой стороны — с точки зрения не торговца опционами, а спекулянта на рынке базовых активов.

В этом случае получается, что основной позицией будут не опционы, а фьючерсы, акции или валюта. Соответственно меняется и цель. Торговец опционами сосредоточен на процессе извлечения прибыли из их временного распада, а спекулянт базисными активами настроен на получение дохода от колебаний курса торгуемой ценной бумаги или валюты и будет рассматривать опционы не как основной инструмент торговли, а как механизм покрытия риска.

Правда, подобная позиция не рассчитана на активную торговлю. В данной стратегии придется находиться достаточно долго, минимум две-три недели, если управление риском осуществляется с помощью опционов, которым до истечения осталось, скажем, месяц. Если использовать более длительные сроки — два-три месяца до исполнения, то в позиции придется находиться месяц-полтора, поэтому данный вариант очень подходит инвесторам, которые предпочитают относительно долго находиться в позиции — недели, а то и месяцы.

Преимущества подобной стратегии относительно простой покупки или продажи базисного актива очевидны, в первую очередь потому, что отпадает необходимость реагировать на случайные ценовые колебания, которые ведут к потерям в позиции по базе. В достаточно широком ценовом коридоре прибыль, пусть и небольшая, все равно будет возникать, ведь проданные опционы постепенно дешевеют в результате временного распада.

В связи с этим выйти из позиции, если она начинает приносить убыток, можно только в случае радикальной переоценки ситуации, например в случае изменения мнения о направлении тренда, который будет развиваться в течение ближайших недель или месяцев. Казалось бы, все просто.Если мы настроены «по-медвежьи» относительно какого-либо рынка, то нам следует продавать базовый актив, одновременно выписывая «далеко безденежные» опционы пут в таком количестве, чтобы они обеспечивали нейтральность относительно рынка. Тем самым мы создаем стратегию короткой волатильности, но она в целом настроена на понижение рынка. Но если мы смотрим на рынок «по-бычьи», то можем рассматривать возможность покупки акции или фьючерса, продавая против них опционы колл в объеме, который необходим для покрытия риска и приведения стратегии в состояние дельта-нейтральности.

Парадокс заключается в том, что продажа опционов в обычной ситуации редко оказывается эффективным мероприятием. Данные позиции хорошо создавать, когда опционная волатильность высока, а это случается только в моменты, когда рынок находится в каких-то экстремальных точках, поэтому, скажем, продажа опционов пут эффективна в ситуациях снижения рынка. И чем более резкое падение, тем значительнее возрастает волатильность опционов. Вместе с ней увеличивается и опционная премия, превышая среднестатистические значения. В то же время на локальных ценовых вершинах подобные операции редко обеспечивают преимущество за счет получения выгоды на взлете волатильности.

Получается вот что. Если мы хотим использовать данные инструменты для покрытия риска, то должны входить в короткую позицию по базе не на вершине, а в локальном минимуме, даже в том случае, если понимаем почти наверняка, что рынок в ближайшем будущем сумеет подняться. Успокаивает другое: мы считаем данное движение одним из проявлений «медвежьих» настроений, поэтому мы занимаем позицию по направлению основного тренда, который в ближайшее время будет испытывать лишь временную коррекцию.

Подобная стратегия имеет свои минусы. Пожалуй, самый главный из них заключается в проблемах, которые порождает относительно крупная позиция в коротких опционах по сравнению с относительно незначительным объемом базы. Ситуация сильно ухудшается, когда базисный актив приближается к цене исполнения опционов, причем не только резко уменьшается величина возможной прибыли, но и начинает быстро расти размер убытков. Естественно, чем ближе к дате истечения произойдет данный случай, тем менее сложной будет ситуация.

Не менее серьезное испытание для этой стратегии — колебания маржи, которая необходима для удержания торговой позиции. Как показывает опыт, эти колебания могут быть настолько существенными, что в течение нескольких дней требования к марже возрастают раза в два. Правда, существуют и обратные ситуации: требования к марже в течение двух-трех дней могут уменьшиться тоже раза в два.

Это может принести как пользу, так и ущерб. Выгода понятна: если мы правильно оценили тенденцию волатильности, которая оказывает влияние на размер требуемой маржи, то получим прибыль, поскольку увеличим эффективность использования капитала. Ущерб состоит в появлении дополнительного риска, который проявляется в изменчивости маржи.

Самое худшее, что может случиться, — ликвидация позиций с целью остаться в рынке, даже несмотря на очевидность выгоды от удержания позиции в прежнем объеме. И все из-за колебаний волатильности, которую используют в программе, обсчитывающей размер требуемой маржи. Это неприятный факт, поскольку бороться с этой проблемой крайне трудно.

Самый действенный выход состоит в том, чтобы иметь достаточные резервы, позволяющие переживать периоды, неблагоприятные для торговой стратегии. Иной вариант предполагает использование техники динамической ребалансировки, которая требует пересмотра дельты стратегии путем покупки или продажи базового актива. Однако в этом случае, возможно, придется отказаться от консервативного поведения на рынке, ведь чем ближе дата истечения опционных контрактов, тем агрессивнее должно быть поведение трейдера. Вплоть до того, что операции, связанные с ребалансировкой позиции, могут по своему характеру оказаться весьма близки к стратегиям поведения на рынке, которые используют в торговле внутридневные трейдеры.