Классификаторы систем и настройки учета 1С:БП 8.3 КОРП

Классификаторы – это утвержденная информация различных государственных органов (министерств, ведомств и т. д.) в виде стандартов и прочих документов, которые в любой ИС представлены однозначно. Такая информация хранится на официальных порталах и загружается в справочники ИС. Существуют общероссийские и ведомственные классификаторы.

В системе 1С:БП общероссийскими классификаторами являются: классификаторы валют (ОКВ), единиц измерения (ОКЕИ), предприятий и организаций (ОКПО), территорий муниципальных образований (ОКТМО), основных фондов (ОКОФ), банков (ведет Банк России), а ведомственным классификатором – классификатор адресов (КЛАДР).

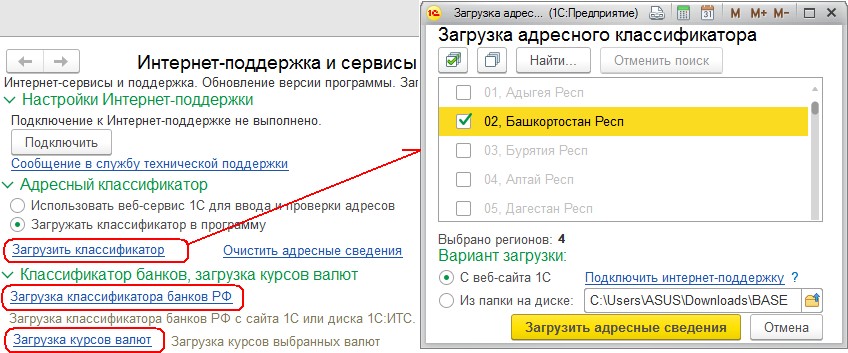

Загрузка адресного классификатора осуществляется из внешних файлов официальных сайтов:

- 1С:ИТС (https://its.1c. ru/download/fias). Отсюда скачиваются zip-архивы, в зависимости от номера регионов, например 02.zip для Республики Башкортостан, 50.zip – для Московской области;

- налоговой инспекции (http://fias.nalog.ru/Updates). Отсюда скачивается архив Base.arj, содержащий сведения по номерам домов, улиц, городов и населенных пунктов, номерам земельных участков, описание мест расположения имущественных объектов и т. д.

Свежая информация о банках скачивается с официального сайта «РосБизнесКонсалтинг» или с компакт-диска «Информационнотехнологического сопровождения» 1С:ИТС.

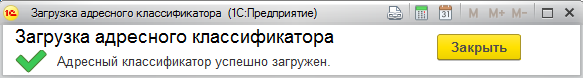

Все загрузки из классификаторов в систему 1С:БП КОРП ред. 3.0 осуществляются из раздела Администрирование/Интернетподдержка и сервис (рис. 210). Так, для загрузки сведений из адресного классификатора выбирается вариант – из папки на диске или с веб-сайта 1С, предварительно устанавливаются флажки напротив выбранных регионов. По окончании загрузки появится диалог, как на рис. 211.

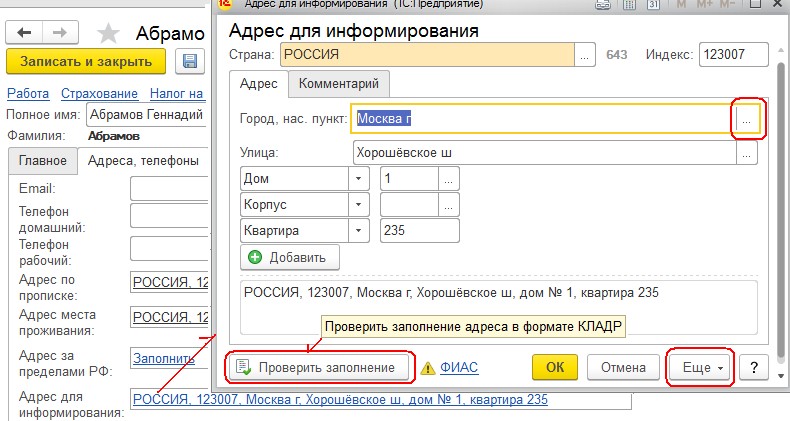

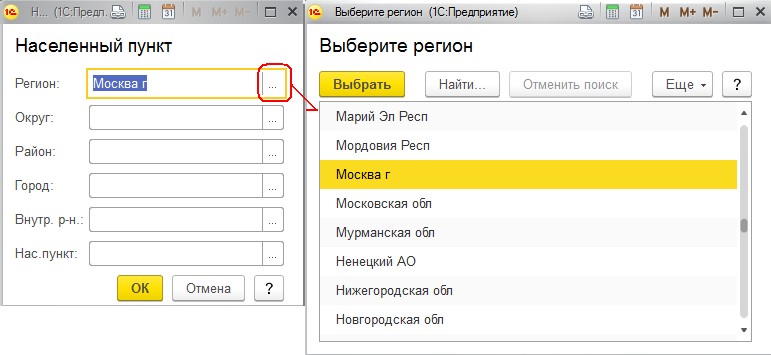

Также обратиться к сведениям адресного классификатора можно через реквизит Адрес для информирования на закладке Адреса, телефоны элемента справочника Физические лица (рис. 212), щелкнув по кнопке Проверить заполнение или по гиперссылке ФИАС, или выбрать команду Загрузить классификатор из списка кнопки Еще. Тогда появится уже знакомый нам диалог Загрузка адресного классификатора, а после загрузки сведений в реквизит Город, нас. пункт появится возможность заполнить диалог Населенный пункт сведениями из адресного классификатора, при этом предварительно щелкнуть по кнопке с многоточием (рис. 213).

Рис. 210. Форма Интернет-поддержка и сервисы системы 1С:БП КОРП 3.0

Рис. 211. Сообщение об успешной загрузке данных классификатора адресов

Рис. 212. Общие сведения об Абрамове Г. С. из справочника Физические лица

Рис. 213. Уточнение региона проживания Абрамова Г. С. с учетом сведений, загруженных из адресного классификатора

По гиперссылке Очистить адресные сведения (рис. 210) можно удалить загруженные ранее адресные сведения по выбранным неиспользованным регионам (это уменьшит размер базы).

Загрузка сведений из классификатора банков и курсов валют выполняется автоматически.

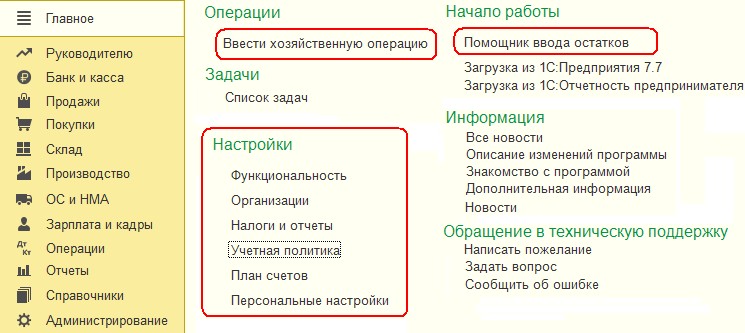

Основные настройки в системе 1С:БП КОРП 3.0 размещены в разделе Главное в списке Настройки. Здесь же находится команда Ввести хозяйственную операцию (в прежних версиях она называлась Корреспонденция счетов), а также Помощник ввода остатков (см. далее) (рис. 214).

Рис. 214. Раздел Главное со списком команд

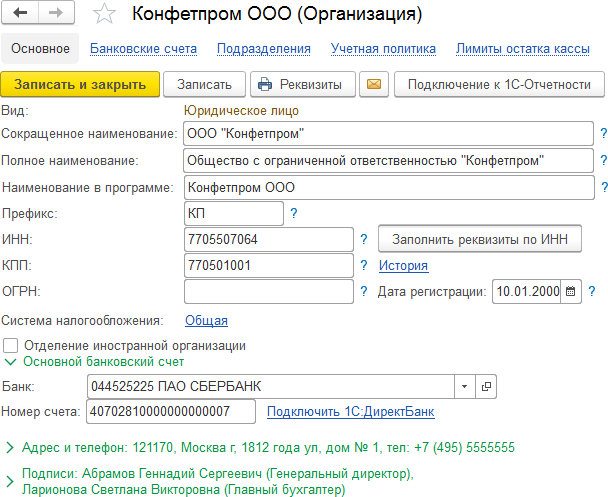

С командой Функциональность мы ознакомились выше. В ней следует выбрать Полную настройку для максимально возможного учета. Настройки в регистре сведений Учетная политика доступны как непосредственно из разделов Главное и Администрирование, так и через справочник Организации (рис. 215).

Рис. 215. Форма элемента справочника Организации

На закладке Основное справочника Организации определяется вид и наименование организации, ИНН, КПП, ОГРН, наименование банка и номер расчетного счета в нем, а также адрес, телефон, подписи руководителей и прочая контактная информация.

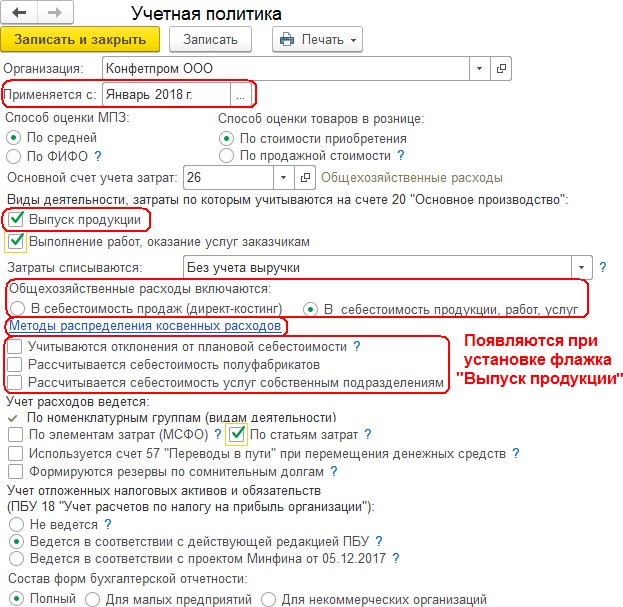

На закладке Учетная политика организации установите месяц и год применения учетной политики, способ оценки МПЗ, основной счет учета затрат, виды деятельности, связанные с производством и услугами, порядок включения общехозяйственных расходов в себестоимость, учет отложенных активов и обязательств по положению БУ, распределение косвенных расходов и др. (рис. 216–218).

Рис. 216. Регистр сведений Учетная политика организации «Конфетпром»

В переключателе Способ оценки МПЗ определяется способ оценки стоимости МПЗ при их выбытии со склада: по средней стоимости или по ФИФО (первый пришел, первый ушел или first input first output). Например, если щебень (гравий) закупается на разных карьерах по разным ценам и свозится в общее место, то его реализация должна происходить по средней стоимости. Если же необходимо отслеживать реализацию каждой партии товаров, то следует выбрать опцию по ФИФО. При этом во многих документах МПЗ (в том числе и в документах Ввод начальных остатков) появится дополнительный столбец Партия.

Если установлена опция Выпуск продукции, то появляются дополнительные настройки в учетной политике организации – это

Общехозяйственные расходы с опциями В себестоимость продаж (директ-костинг) и В себестоимость продукции, работ, услуг, гиперссылка Методы распределения косвенных расходов (общепроизводственных и общехозяйственных расходов) и три флажка.

Программа 1С:БП поддерживает следующие варианты списания затрат по работам и услугам [14]:

- без учета выручки от выполненных работ. Здесь затраты по работам и услугам, накопленные в течение месяца на счете 20.01, списываются на счет 90 независимо от того, была ли в течение месяца по этим номенклатурным группам реализация;

- с учетом всей выручки от выполнения работ. Здесь затраты по работам и услугам списываются на счет 90 только по тем номенклатурным группам, по которым была реализация в течение месяца. По остальным номенклатурным группам списания затрат не происходит и они остаются в незавершенном производстве;

- с учетом выручки только по производственным услугам. Здесь списание затрат производится только по производственным услугам. Разделение услуг на производственные и непроизводственные определяется тем, какой документ используется при оформлении документов реализации услуг.

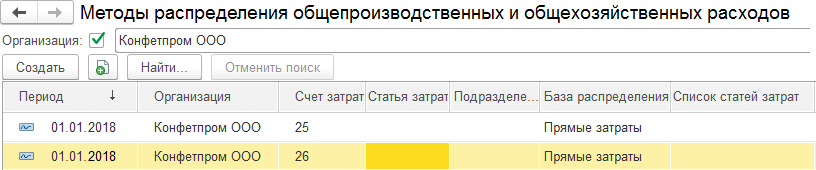

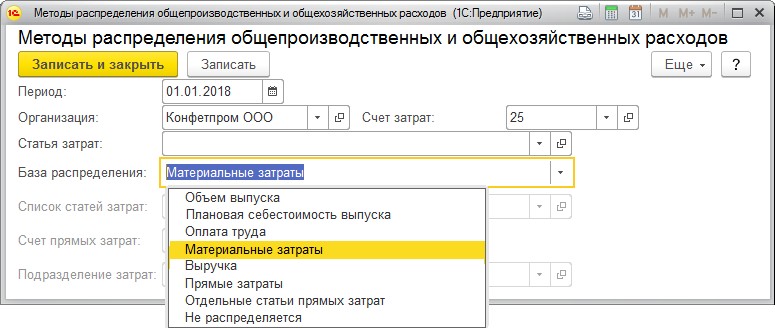

Директ-костинг – это система сокращенного учета себестоимости товаров, когда общехозяйственные расходы со счета 26 списываются сразу на счет 90.08, минуя счет 20, не учитывая косвенные расходы на себестоимости изготовленной продукции. Нажав гиперссылку Методы распределения косвенных расходов, можно распределить общепроизводственные и общехозяйственные расходы с детализацией по счету затрат, подразделению, статье затрат и базе распределения. В регистре сведений Методы распределения общепроизводственных и общехозяйственных расходов существует семь возможных баз распределений.

Рис. 217. Форма списка регистра Методы распределения косвенных расходов

Рис. 218. Форма элемента регистра Методы распределения косвенных расходов

Для учета затрат в 1С:БП используются счета 20, 23, 25, 26. Это оборотные счета, не имеющие остатков в конце периода (все закрываются). В ПС у субсчета 20.01 «Основное производство» имеются субконто по подразделениям, номенклатурным группам и статьям затрат (оборотным). Субконто Номенклатурные группы определяет разрез по видам выпускаемой продукции, а субконто Статьи затрат – анализ состава затрат для целей налогообложения. Элементы затрат организации – это составные части совокупных затрат. К статьям (элементам) затрат относят:

- материальные затраты (затраты на приобретение сырья, материалов, комплектующих изделий, инструмента, инвентаря, топлива, энергии, работ и услуг производственного характера);

- затраты на оплату труда (выплаты в денежной форме работникам за отработанное время или выполненный объем работ);

- отчисления на социальные нужды (компенсационные, стимулирующие выплаты, взносы по обязательному, пенсионному, социальному и медицинскому страхованию, взносы по добровольному страхованию);

- амортизация основных фондов (амортизационные отчисления по основным средствам и нематериальным активам);

- прочие затраты (командировочные расходы, представительские расходы, расходы на рекламу, юридические, консультационные, информационные расходы и пр.).

Счет 23 «Вспомогательные производства» имеет такую же аналитику, как и счет 20.01. Здесь подразделения непосредственно не занимаются выпуском основной продукции, но обеспечивают ее поддержание. На счете собираются затраты по ремонту, содержанию и эксплуатации различного рода машин, гаражей, навесов, площадок и других основных средств, связанных с их эксплуатацией.

Счет 25 «Общепроизводственные затраты» (фиксирует косвенные расходы) имеет субконто Подразделения и Статьи затрат (оборотные). На счете 25 собираются затраты производственного характера (зарплата сотрудников, командировочные, страховые взносы, содержание производственного оборудования, содержание и ремонт зданий, производственных ОС, содержание производственных объектов, производственные потери и пр.) на все виды деятельности Подразделения.

Счет 26 «Общехозяйственные расходы» (фиксирует косвенные расходы) имеет те же субконто, что и счет 25. На счете 26 собираются затраты, не связанные с производством – зарплата администрации, бухгалтерии, управленческого персонала, представительские расходы, услуги охраны, связи, консультации сторонних специалистов, почтовые услуги и канцелярия, ремонт и амортизация непроизводственных ОС, аренда непроизводственных помещений, бюджетные платежи (налоги, штрафы, пени).

Выпуск продукции фиксируется по счетам 20 и 23 (как прямые расходы), на счетах 25, 26 выпуска продукции нет. Поэтому перед закрытием месяца со счетов 25, 26 затраты распределяются (списываются) на счет 20 (или на счет 23, а затем на счет 20), а с 20 счета – на 40 или 43 счет [15]. Исключение составляет метод директ-костинг (см. выше), где затраты со счета 26 списываются на себестоимость продаж (счет 90.08). Затраты со счета 26 могут списываться на счет 90.02 при выполнении организацией работ и услуг сторонним организациям.

В настоящее время для расчета отложенных налогов применяется метод отсрочки ПБУ 18/02, использующий данные отчета о прибылях и убытках. Согласно новому проекту Министерство финансов с января 2019 г. отложенные налоги рассчитывает балансовым методом, использующим показатели бухгалтерского баланса. Тогда отложенный налог будет определяться произведением сальдо временных разниц, умноженных на ставку налога на прибыль. Из месяца в месяц (в течение года) сумма отложенного налога рассчитывается нарастающим итогом.

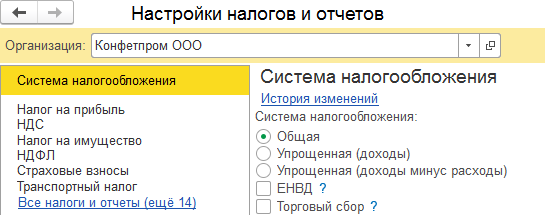

Рис. 219. Настройка системы налогообложения регистра Налоги и отчеты

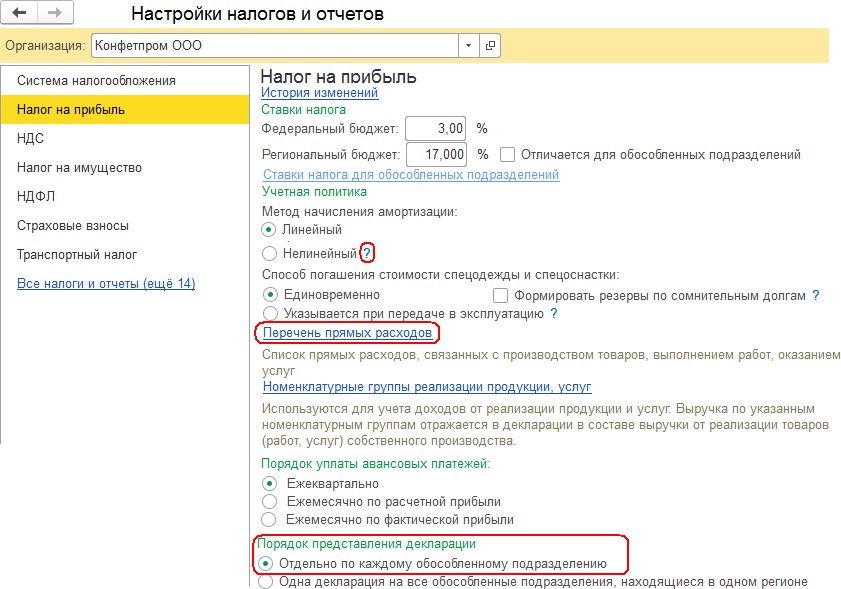

В регистре Налоги и отчеты на закладках определяются система налогообложения, налог на прибыль, перечень прямых расходов, НДС, налог на имущество, НДФЛ, страховые взносы, транспортный налог и другие налоги и отчеты (рис. 219–220).

Рис. 220. Настройка налога на прибыль регистра Налоги и отчеты

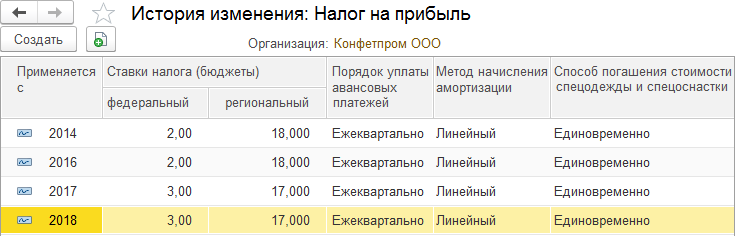

По гиперссылке История изменений можно сформировать новый период учета налога на прибыль по ставкам в федеральный и региональный бюджет или узнать о предыдущих периодах (рис. 221).

Рис. 221. Форма История изменения: Налог на прибыль

регистра Налоги и отчеты

На закладке Системы налогообложения указывается система налогообложения, которая будет использоваться в организации или предпринимателем (по умолчанию установлена опция Общая – это основная система налогообложения, ОСН). В этой системе налогообложения суммы НДС отражаются на субсчетах 19, 68, 76 и др., а все события, имеющие отношение к расчетам по НДС, учитываются в регистрах накопления, доступных через команду Операции/Регистры накопления.

В процессе работы суммы НДС регистрируются в них автоматически на основании документов и операций. Так, при проведении документов Реализация: Товары, услуги, комиссия, Оказание производственных услуг, Реализация услуг по переработке, Передача ОС, Передача НМА и др. формируются бухгалтерские проводки по дебету счета учета НДС по реализации и кредиту счета 68.02 «Налог на добавленную стоимость».

Когда организация выступает в роли налогового агента по уплате НДС, то в бухгалтерских проводках документов по дебету будут содержаться счет расчета с контрагентом 62.01, а по кредиту – счет 68.02. Если же юридические лица и индивидуальные предприниматели применяют упрощенную систему налогообложения (УСН), то выбирается вторая или третья опция, тогда останутся закладки УСН, НДФЛ и Страховые взносы, а закладки НДС, Налог на прибыль, Налог на имущество из настроек исчезнут. Это связано с тем, что налоговый учет на прибыль для УСН не применяется.

На закладке Налог на прибыль определяются разные ставки налога на прибыль в регистре Ставки налога на прибыль с определенного периода. Здесь же определяется метод начисления амортизации по НУ (линейный или нелинейный), стоимость погашения стоимости спецодежды и спецоснастки, перечень прямых расходов производства в НУ, а также номенклатурные группы при реализации товаров и услуг. При этом следует помнить, что если срок эксплуатации зданий, сооружений и НМА выше 20 лет, то будет применен линейный метод начисления. Напоминание об этом можно прочитать в сообщении, появившемся при щелчке по знаку вопроса.

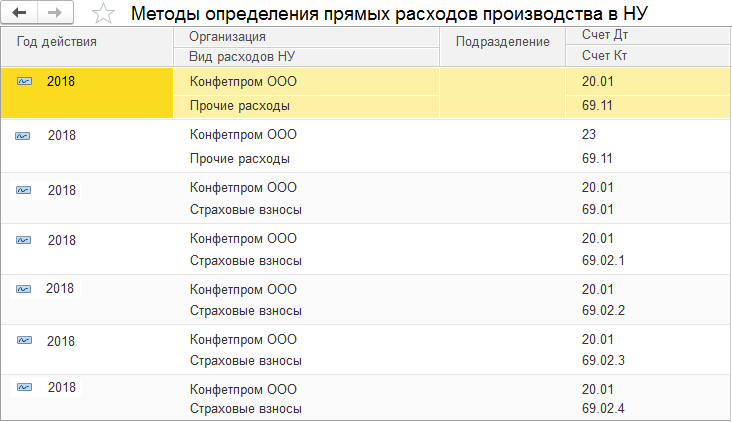

Список методов определения прямых расходов производства в НУ сформируется автоматически в соответствии со ст. 318 НК РФ (о порядке определения суммы расходов на производство и реализацию), если он не был создан в конкретном году (рис. 222).

Рис. 222. Регистр сведений Методы определения прямых расходов производства в НУ – неполный список за 2018 г.

Напомним, что метод начисления амортизации в БУ определяется для каждого объекта ОС в процессе принятия к учету.

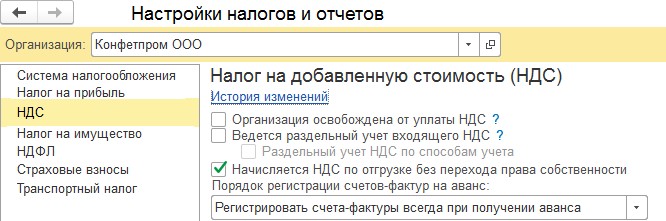

На закладке НДС указывается опция Начисляется НДС по отгрузке без перехода права собственности, а в списке Порядок регистрации счетов-фактур на аванс – Регистрировать всегда счета-фактуры при получении аванса применения налога.

Если при реализации своей продукции организация выдает покупателю товар, накладную на товар и документ Счет-фактура выданный, то при покупке товаров от поставщика (материалов, услуг) – документ Счет-фактура полученный. Счет-фактура – это основной документ для налоговой службы в организациях с ОСН. В проводке в поле дебета будет зафиксирован субсчет 19, а в поле кредита – один из субсчетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Сумму НДС, указанную в документе Счет-фактура полученный, организация должна предъявить к вычету (возмещению из бюджета). Вычеты делятся на две большие группы:

- суммы НДС по приобретенным ценностям, уплаченные поставщикам и таможенным органам;

- суммы НДС, уплачиваемые в бюджет самой организацией.

Для принятия к вычету сумм НДС, уплаченных поставщикам, необходимо иметь зарегистрированный документ Счет-фактура полученный от поставщика с указанной суммой НДС. Для принятия к вычету сумм НДС, уплаченных таможенным органам при ввозе товаров на территорию РФ, достаточно иметь грузовую таможенную декларацию (ГТД) – аналог документа Счет-фактура полученный. Просмотреть все полученные и выставленные документы счетов-фактур можно в разделе Отчеты/НДС/Журнал учета счетов-фактур.

Учетная политика организаций определяется на период до конца календарного года (рис. 216). Если учетная политика будет меняться, то в системе следует создать новую запись в регистре Учетная политика организаций и задать новую дату начала действия.

Остальные виды налогов показаны на рис. 223–230.

Рис. 223. Настройка НДС регистра Налоги и отчеты «Конфетпром»

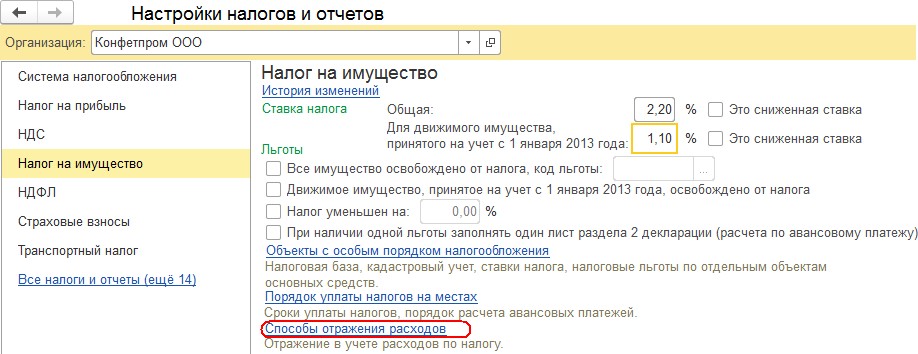

Рис. 224. Настройка налога на имущество регистра Налоги и отчеты

Если объекты ОС организации не облагаются налогом на имущество или облагаются по сниженной ставке, то сведения вводятся на закладке Объекты с особым порядком налогообложения (рис. 224).

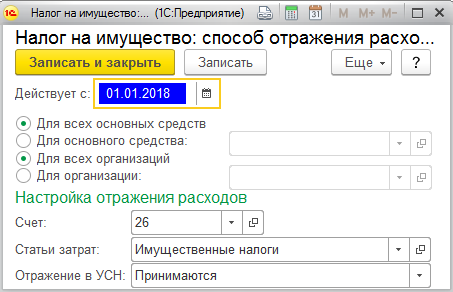

Рис. 225. Форма Способ отражения расходов налога на имущество

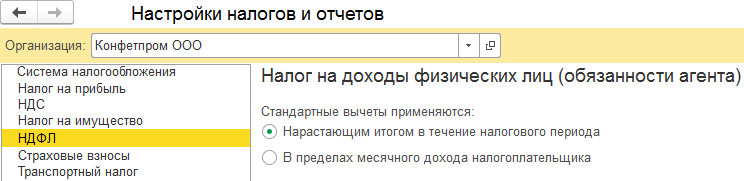

Рис. 226. Настройка НДФЛ регистра Налоги и отчеты «Конфетпром»

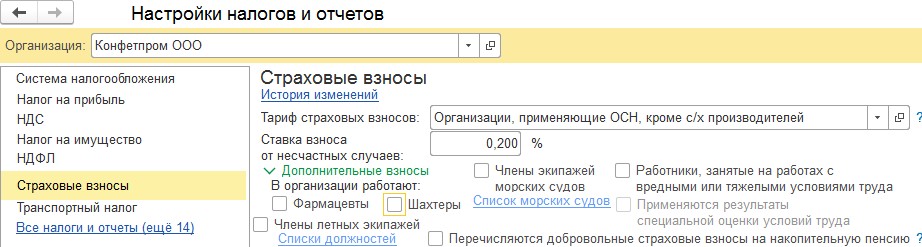

Рис. 227. Настройка страховых взносов регистра Налоги и отчеты

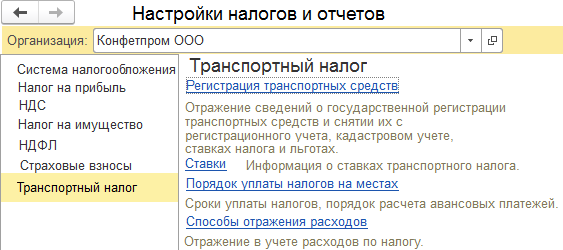

Рис. 228. Настройка транспортного налога регистра Налоги и отчеты

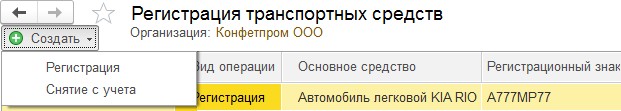

Рис. 229. Форма списка регистрации (снятия) с учета транспортного средства

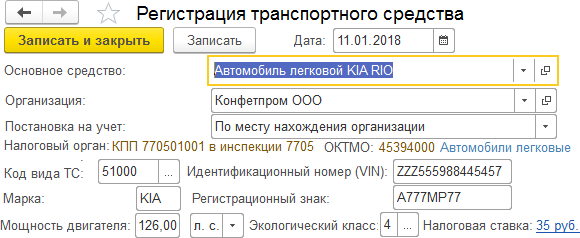

Рис. 230. Регистрация транспортного средства

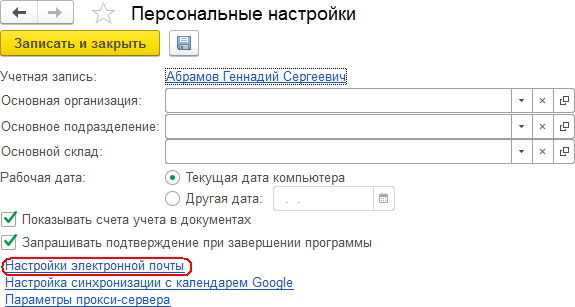

Откройте окно Персональные настройки (раздел Главное). В учетной записи указан пользователь, от имени которого произошел вход в систему. Если в списке выбрать основную организацию (как, впрочем, основное подразделение и основной склад), то она всегда будет появляться в новых документах, оформляемых от имени данного пользователя. По умолчанию рабочая дата всех документов является текущей, однако иногда можно зафиксировать дату от изменений для всех создаваемых документов (рис. 231).

Рис. 231. Форма Персональные настройки пользователя системы

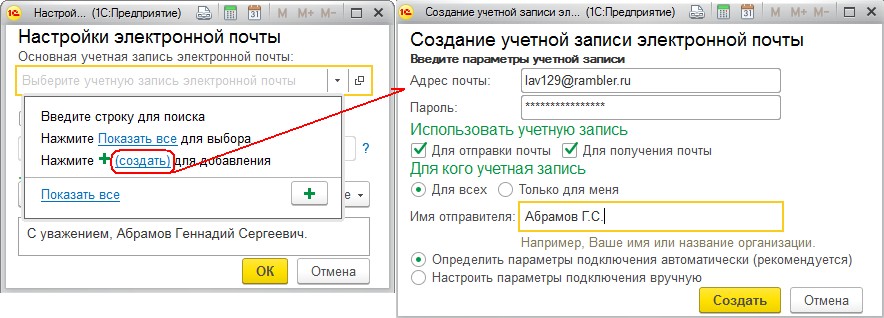

Если от имени пользователя планируется отправлять (получать) по электронной почте счет на оплату, акт сверки и другие документы, то необходимо создать учетную запись (рис. 232).

Рис. 232. Формы Настройки электронной почты и Создание учетной записи пользователя