Джеймс Тобин о влиянии количества денег на экономический рост

В экономических воззрениях Джеймса Тобина — лидера ортодоксального кейнсианства в 1980-1990-х гг. и лауреата Нобелевской премии в 1981 г. — деньги и их влияние на экономический рост занимают центральное место. Увеличение количества денег[1] в его модели является фактором экономической экспансии, вызывающим повышение оценки существующего капитала и стимулирующим инвестиционную активность.

В своей монетарной динамической модели Дж. Тобин показывает, к каким последствиям может привести расхождение между естественным и обеспеченным темпами роста, а также методы, которыми денежные власти могут исправить сложившееся положение неравновесного состояния экономики. Так же как и Джон Мейнард Кейнс, Джеймс Тобин исходит из того, что если сбережения превышают инвестиции, возникает недостаток агрегированного спроса и неполная занятость, а если инвестиции превышают сбережения — образуется избыточный спрос, ведущий к инфляции.

В первом случае гарантированный темп роста превышает естественный (происходит опережающее накопление капитала по сравнению с ростом рабочей силы), что ведет к «углублению» капитала, снижению его предельного продукта и нормы прибыли на инвестиции ниже требуемого инвесторами уровня, а значит, — к недостаточному спросу и безработице.

Во втором случае темп роста рабочей силы оказывается выше темпов роста капитала, что приводит к снижению интенсивности капитала, превышению инвестиций над сбережениями, образованию «инфляционного зазора» и росту цен[2].

Недостаток или избыток инвестиций связан с доминирующей в данный момент нормой дохода на капитал (предельным продуктом капитала), а также с приемлемой, то есть, желаемой, требуемой инвесторами доходностью инвестиций. Последняя находится «под влиянием» доходности инвестиций в финансовые активы, «…почему общество желает сберегать, когда норма дохода слишком непривлекательна, чтобы инвестировать? Это можно рационально объяснить только при условии, что существуют иные формы хранения стоимости, отличные от реального капитала; с нормами дохода от этих альтернативных форм хранения стоимости должна конкурировать предельная производительность капитала»[3].

В отличие от модели Дж. Кейнса, в модели Дж. Тобина присутствуют не только деньги и государственные облигации (с доходностью которых Кейнс отождествлял требуемую норму дохода на реальный капитал), но и корпоративные акции, казначейские векселя, иностранные активы[4], а также депозиты, кредиты и банковские резервы. При этом, Тобин отождествляет рыночную доходность акций с требуемой для инвесторов нормой дохода на реальный капитал.

Управляя предложением и спросом финансовых активов, альтернативных капиталу (конкурирующих с ним), воздействуя на их доходность, правительство и Центральный банк могут влиять на приемлемую для инвесторов норму дохода на капитал. Если монетарные власти хотят снизить ожидаемую, приемлемую для инвесторов норму дохода на капитал, они могут воздействовать на рыночную норму дохода на акции как инвестиций в реальный капитал, которая находится в определенном отношении к первой. «Это именно та норма дохода, цена предложения капитала, на которую, как можно надеяться, власти, управляющие денежным обращением и федеральным долгом, могут влиять посредством изменения предложения и доходности активов и обязательств, которые соперничают с реальным капиталом за место в портфелях и балансов экономических единиц»[5].

Снижая доходность конкурирующих активов, денежные власти способны снизить цену предложения капитала, от которой зависит объем инвестиций. Чтобы снизить доходность альтернативных капиталу активов, монетарные власти, как считает Дж. Тобин, могут увеличивать предложение монетарных активов с фиксированной доходностью[6]. Ими могут быть деньги, а также кратко- и долгосрочные государственные ценные бумаги.

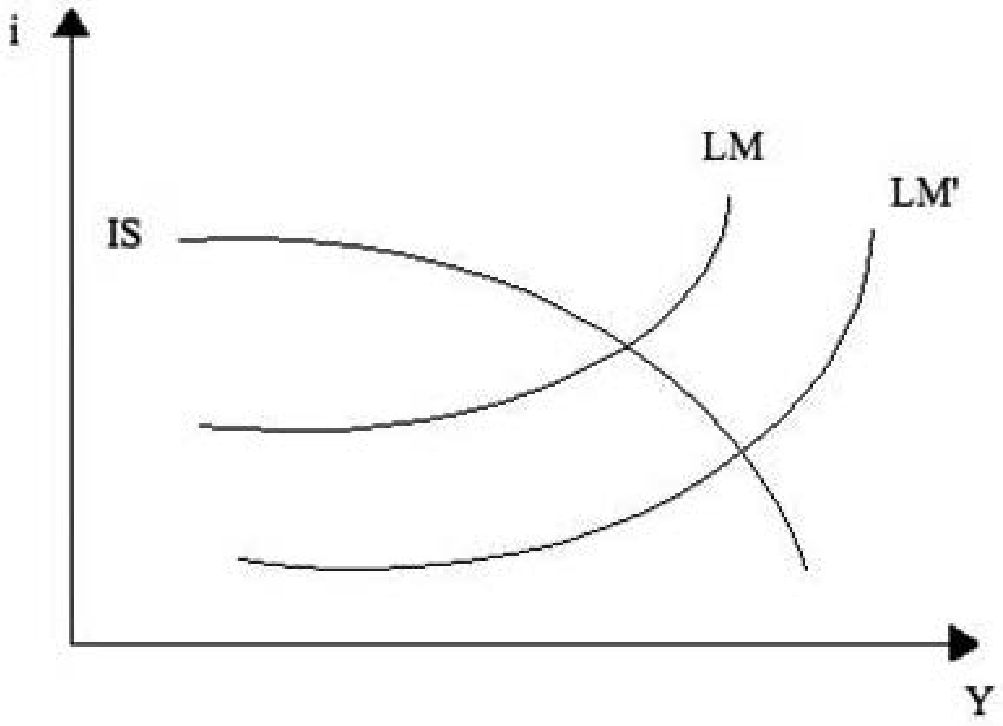

Увеличение предложения активов, доходность которых «устанавливается правительством волевым порядком», заставляет снижаться рыночную норму дохода на акции, а значит, и требуемую инвесторами норму дохода на реальный капитал, что воздействует на текущий уровень производства и накопления капитальных активов[7]. «Когда предложение какого-либо актива увеличивается, — пишет Дж. Тобин, — структура норм дохода (т. е. доход на этот актив и на другие активы) должна изменяться таким образом, чтобы побудить публику хранить это дополнительное количество данного актива… если норма дохода на данный актив фиксирована, приспособление (активов в инвестиционном портфеле хозяйствующих субъектов и населения. — В. К.) должно полностью осуществляться путем сокращения других норм дохода или повышения цен других активов. В этом заключается секрет особой роли денег; этот секрет был бы присущ также любому другому активу с фиксированной ставкой процента»[8]. «Существенная черта денег… заключается в том, что ставка процента на деньги устанавливается экзогенно, законом или обычаем…»[9]. Графически, замечает Дж. Тобин, эффект предложения монетарных активов денежными властями можно рассматривать как сдвиг кривой LM вправо вниз (до положения LM’) и изменение точки ее пересечения с кривой IS, так что при меньшей ставке процента i достигается больший, чем прежде, уровень дохода Y (см. рис. 1).

Рис. 1. Эффект предложения монетарных активов по Тобину (сдвиг кривой LM вправо).

Если же власти не видят возможных путей снижения доходности акций (приемлемой для инвесторов нормы дохода на капитал), они должны использовать методы прямого вмешательства на финансовых рынках. В этом случае правительство может регулировать нормы доходности, например, через финансовое посредничество государственных банков, институтов развития, государственных инвестиционных компаний.

Правительство может также абсорбировать избыточные (относительно инвестиций, доходность которых приемлема для инвесторов) сбережения, осуществляя дефицитное финансирование государственных расходов[10]. Расходы бюджета и кредитная активность агентов правительства могут финансироваться как за счет государственного долга, так и за счет эмиссионного ресурса.

Дж. Тобин вводит понятия финансовых и монетарных эффектов увеличения государственного долга. Это тем более интересно для нашего анализа, так как в своей работе мы, в свою очередь, рассматриваем именно монетарные эффекты (аспекты) финансовой политики в России (с точки зрения их влияния на денежное обращение). Под монетарным воздействием долга правительства Дж. Тобин понимает «воздействие требований к центральному правительству на агрегированный спрос частных собственников. Оно зависит от совокупной величины этих требований, и от их характера»[11]. Под финансовым эффектом государственного долга Тобин подразумевает прямое воздействие государственных финансов (государственного бюджета) на агрегированный спрос[12] [13]. Монетарный эффект увеличения долга, как отмечает Дж. Тобин, заключается в том, что происходит снижение требуемой нормы дохода на капитал, и облегчается абсорбция растущего запаса капитала в портфелях экономических единиц. Увеличение долга правительства в форме собственно денег (денежная база) вызывает больший эффект экономической экспансии, чем увеличение долга правительства в форме ценных бумаг. В то же время экспансионистское воздействие на агрегированный спрос увеличения долга в форме краткосрочных обязательств выше, чем увеличения долгосрочных».

Как ценные бумаги правительства с фиксированной доходностью, так и государственные обязательства, доходность которых определяется рынком, имеют однозначную (положительную) направленность своего воздействия на экономику. Даже если доходность рыночных выпусков государственных ценных бумаг в результате их размещения повысится, Дж. Тобин не считает это злом, так как «повышение долгосрочной ставки, по большей части, является симптомом расширяющего эффекта операций с общественным долгом, а не показателем дефляционного результата этих операций. Повышение ставки по долгосрочным обязательствам, по большей части, является результатом усилий, направленных на восстановление портфельного равновесия между акциями и долгом правительства.

Другой результат тех же усилий заключается в снижении цены предложения капитала»[14]. Максимальный выпуск продукции, полная занятость, экономический рост, замечает Дж. Тобин, являющиеся целями экономической политики государства, не могут быть отвергнуты ради цели снижения бремени процентных выплат по государственному долгу. Но и это бремя может быть уменьшено в результате управления последним. Доступные инструменты монетарного контроля и управления государственным долгом могут в достаточной степени минимизировать процентные расходы, не уменьшая тот вклад, который эти инструменты вносят в достижение и согласование главных целей.

Монетарный эффект увеличения государственного долга, по мнению Дж. Тобина, более долговечен, чем дефицит, которым этот эффект порождается[15]. Посредническая деятельность правительства должна расширяться, если денежно-кредитная политика носит рестрикционный характер, и наоборот, должна сокращаться в случае денежной экспансии.

Правительственное посредничество Дж. Тобин рассматривает не только применительно к рынку ценных бумаг, но и так же в смысле «канализации фондов» определенным категориям заемщиков, для формирования тех категорий капитала, которые государству нужно усилить. Селективного направления денежных ресурсов в экономику, напротив, лишен Центральный банк.

Дж. Тобин выступал с критикой монетаризма. В частности, по поводу того, что монетаристы отрицают необходимость вмешательства в процессы рынка со стороны государства, он писал: «…я никогда не мог понять, почему предпочтения индивидов заслуживают уважения только в том случае, когда они выражаются рынком, почему предпочтения тех же самых индивидов, если они выражаются посредством политики, следует рассматривать как искажение. Иногда экономисты близки к тому, чтобы придавать видимость рациональности всем результатам функционирования рынков и частных институтов, что они бы не возникли и не выжили, если бы не обеспечивали оптимального удовлетворения предпочтений людей. Но результаты политики и общественные институты не удостаиваются такого преимущества — презумпции оправдания самим фактом своего существования»[16].

По мнению Дж. Тобина, не следует придавать магического значения понятию сбалансированности бюджета, а концентрация на ней внимания для профессионального экономиста просто неуместна. «Размер бюджета не является мерой воздействия правительства на производственные ресурсы экономики. Его сбалансированность не является измерителем воздействия трансфертов между правительством и публикой на равновесие спроса и предложения экономики в целом»[17]. Это мнение Тобина, к сожалению, расходится с представлениями российских чиновников и президента. Так, в Бюджетном послании Президента Российской Федерации на 2012 г. и на плановый период 2013-2014 гг. в качестве одной из задач бюджетной политики поставлена долгосрочная сбалансированность и устойчивость бюджетной системы как предпосылка и условие формирования новой модели экономического роста в нашей стране.

Автор настоящей монографии разделяет точку зрения, в соответствии с которой деньги не являются нейтральными по отношению к экономическому росту, как в краткосрочном, так и в долгосрочном периодах[18]. Такая позиция предполагает тесную связь между увеличением потоков денег, с одной стороны, и активизацией деловой активности, осуществлением технологического прорыва в национальной экономике, ростом реального ВВП и количества занятых, с другой.

Деньги — это побудитель, инициатор, акселератор, фактор экономического роста, «концентратор» материальных и интеллектуальных ресурсов. Денежные потоки вызывают перестройку материально-вещественных пропорций[19], приводят к концентрации ресурсов на «прорывных» технологических направлениях, обеспечивая технологические и структурные сдвиги в производстве и экономике. Ненейтральность денег проявляется также в том, что снижение монетизации экономики, как показал исторический опыт многих стран (в том числе, России), неизбежно приводит к спаду производства и безработице.

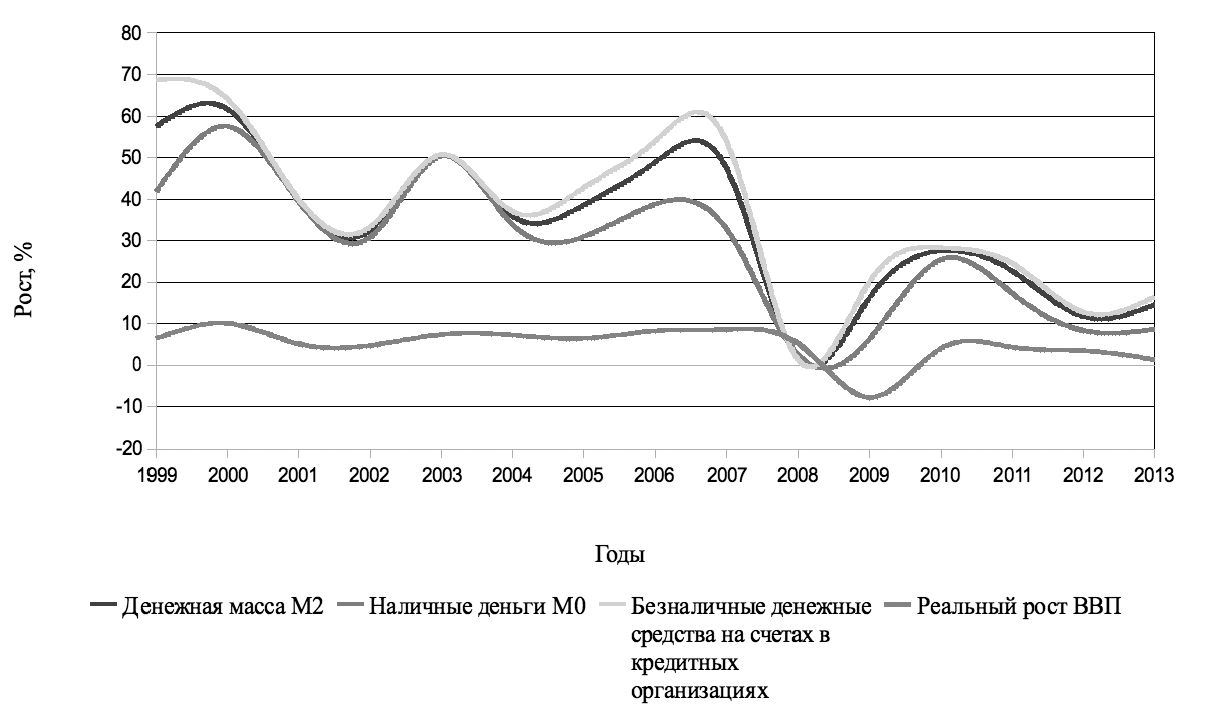

Рис. 2. Темпы роста денежных агрегатов и реальный рост ВВП в России.

Рис. 2 показывает, что в период 1999-2013 гг. изменения реального ВВП и денежной массы (в том числе, ее основных агрегатов) в России имели одинаковое направление. Так, если росла денежная масса — рос и реальный ВВП. И наоборот, понижательная динамика количества денег в обращении совпадала со снижением реального ВВП и экономического роста. Исключение из наблюдаемой закономерности составляет 2009-й, кризисный год, в котором насыщение экономики деньгами после катастрофического сжатия денежной массы в 2008 г.[20] происходило на фоне продолжающегося падения реального ВВП, а также 2013 г., спад в котором обусловлен целым комплексом макроэкономических проблем развития российской экономики.

О способности денег влиять не столько на инфляцию, сколько на натуральные показатели производства и занятости, свидетельствуют различные исследования. В их числе, например: исследование Дж. Герли, Э. Шоу[21], российских ученых-экономистов Института экономики переходного периода[22], а также Сибирского отделения РАН[23].

Ненейтральное воздействие денег на экономический рост доказывает и пример России периода 1999-2003 гг. Развитие экономики России в этот период было обязано увеличению количества денег в обращении (и в первую очередь — денежной базы). Дополнительный приток денег в обращение повысил остатки бюджетных и внебюджетных фондов, укрепив финансовое положение государства, развязал неплатежи в народном хозяйстве, и обеспечил получение предприятиями дополнительных доходов, которые не смогли бы появиться при прежнем низком уровне монетизации российской экономики. Благодаря высоким темпам роста денежной базы в 1999-2000 гг. Россия показала экономический рост на уровне 10% (!) в 2000 г.

Первоначальное увеличение количества денег во второй половине 1998 г., давшее толчок росту экономики, произошло благодаря как высвобождению денежных средств из участия в рынке ГКО в связи с крушением последнего, так и активному насыщению экономики деньгами со стороны Банка России в целях недопущения краха системы платежей путем сокращения нормативов отчислений в фонд обязательных резервов (до середины марта 1999 г.), предоставления регулярных кредитов банкам на поддержание ими своей платежеспособности (ликвидности), введения системы восстановительных кредитов для находящихся в кризисном состоянии системных банков, осуществления крупномасштабных закупок «замороженных» ГКО у Сбербанка, а также предоставления валютных кредитов государству через кредитование Внешэкономбанка[24]. Остаток ссудной задолженности банков по ломбардным, валютным (без учета кредитов Внешторгбанку), восстановительным и прочим кредитам вырос с 17,2 млрд. руб. в сентябре 1998 г. до 29,1 млрд. руб. в декабре 1998 г., а общий объем «вливаний» ликвидности в банковскую систему только в течение полутора месяцев, начиная с августа 1998 г., составил почти четверть суммы рублевых депозитов банковского сектора по состоянию на конец июля 1998 г.[25].

В связи с регулированием денежной массы только с сентября по декабрь 1998 г. денежный агрегат М2 вырос на 30,5%[26]. Коэффициент монетизации (по агрегату М2) вырос с 14,8% в 1997 г. до 16,9% в 1998 г.[27]. В дальнейшем, начиная с февраля 1999 г., когда был отмечен рост цен на нефть на мировом рынке, рост российской экономики стимулировался ростом доходов ТЭК от продажи нефти и газа, так как полученные и конвертированные в рубли доходы этого сектора стимулировали инвестиционный спрос в нем, который, в свою очередь, оказывал влияние на другие секторы экономики. Росту российской экономики также способствовало реальное увеличение кредита частному сектору (особенно со стороны Сбербанка Российской Федерации и Внешторгбанка), который стал быстро расти со второй половины 1999 г., и темп роста которого ежегодно составлял более 35% в реальном выражении[28].

К настоящему времени грубый вариант количественной теории, согласно которому цены изменяются прямо пропорционально количеству денег в обращении, устарел, и является анахронизмом. Анализ причин изменения ценности денег (причин роста цен) должен учитывать множество различных факторов, в числе которых: стадия делового цикла, уровень монополизации рынков благ и денег, психологические факторы, инфляционные ожидания и проч. Количественная теория денег подходит лишь для объяснения фактов экономической жизни в условиях гиперинфляции.

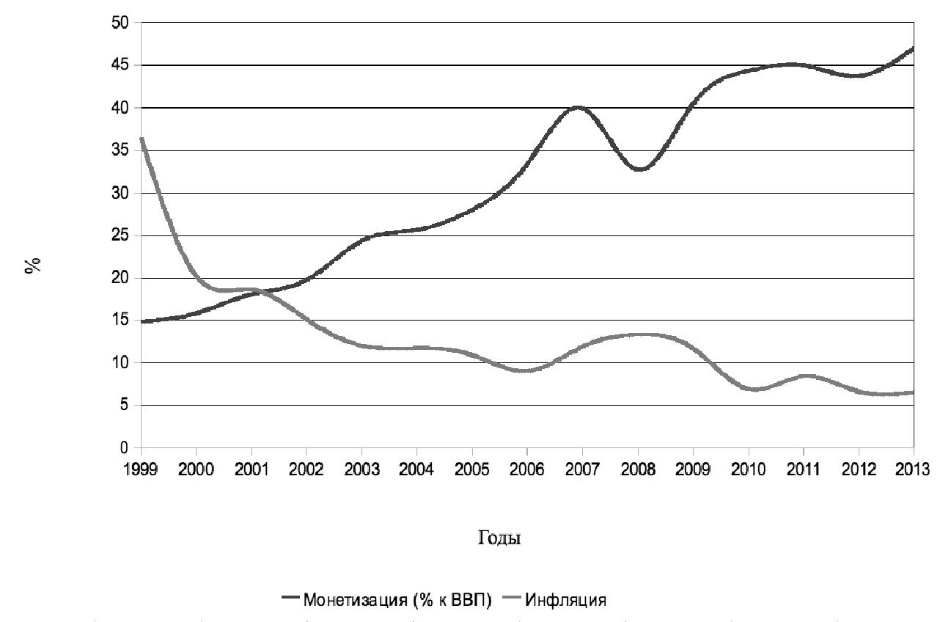

Рис. 3 обращает наше внимание на то, что увеличение монетизации российской экономики сопровождается снижением инфляции, и напротив, снижение коэффициента монетизации — ведет к усилению инфляционных тенденций в нашей стране. Увеличение количества денег, можно заключить, ненейтрально по отношению к ценам в том смысле, что чем выше монетизация, тем ниже инфляция, что расходится с представлениями классиков и неоклассиков о направлении воздействия дополнительных денег на цены[29].

Рис. 3. Монетизация российской экономики и инфляция

Согласно результатам корреляционного анализа, проведенного О. Дмитриевой и Д. Ушаковым в отношении 14 стран (в том числе, России) для периода 1999-2009 гг., значимые коэффициенты корреляции, свидетельствующие о положительной зависимости между инфляцией и приростом денежной массы[30], были выявлены только для Словении (см. табл. 1).

При высоких темпах роста денежной массы в России (в среднем 3035% в год) вышеназванные экономисты не обнаружили значимой корреляционной зависимости между деньгами и ценами в нашей стране; уровень инфляции в ней был в разы меньше темпов роста денежной массы. Таким образом, можно заключить, что в современном мире деньги — не «ценовая вуаль», они выступают одним из факторов экономического роста. Эту роль денег особенно вскрывают кейнсианские и нео- и посткейнсианские учения. Денежно-кредитная политика, согласно Дж. М. Кейнсу, Э. Хансену и Дж. Тобину, должна быть не фактором макроэкономической стабилизации, а активным инструментом регулирования темпов роста экономики и занятости.

Таблица 1. Корреляция прироста денежной массы (в % к предыдущему периоду) и инфляции (в % к предыдущему периоду)

| Страна | Период | Коэффициент корреляции |

| Канада | 1999-2008 | 0,264651 |

| Чехия | 1999-2008 | 0,368522 |

| Дания | 1999-2008 | -0,6 |

| Венгрия | 1999-2008 | 0,14355 |

| Исландия | 1999-2007 | 0,066165 |

| Израиль | 1999-2009 | 0,4993 |

| Япония | 1999-2008 | 0,27997 |

| Ю. Корея | 1999-2009 | -0,34567 |

| Норвегия | 1999-2003 | 0,197283 |

| Словакия | 1999-2008 | 0,568073 |

| Словения | 1999-2006 | 0,785882 |

| Швеция | 2002-2008 | 0,127279 |

| США | 1999-2008 | 0,451116 |

| Россия (данные Всемирного банка) | 1999-2009 | 0,514705 |

| Россия (данные Росстата) | 1999-2009 | 0,439255 |

Источник: Дмитриева О., Ушаков Д. Инфляция спроса и инфляция издержек: причины формирования и формы распространения // Вопросы экономики. 2011.№З.С.45.

При этом, необходимо, чтобы денежную политику дополняла адекватная ей финансовая политика. Чтобы поднять инвестиции на необходимый для развития экономики уровень, нужны не меры в области «повышения привлекательности инвестиций», а регулирование государством процентной ставки и его активное участие в инвестиционном процессе. Денежная эмиссия, осуществляемая в этих целях, — явление нормальное и широко практикуемое высокоразвитыми странами, денежная и финансовая политика которых стоит на кейнсианском учении и современных научных течениях, его развивающих.

Идеология монетаризма, явившаяся теоретической базой проводимых в России с 1992 г. рыночных реформ, противоречит мировой экономической науке и мировой практике поддержания экономического роста. Она отрицает активную роль денег в воспроизводственном процессе, ограничивает участие государства в экономике, ставит целью его экономической политики ценовую стабильность, а увеличение бюджетных расходов рассматривает как фактор образования инфляционного навеса и избытка денег в экономике (все это — характерные черты государственного регулирования в России). Необходимость смены парадигмы экономической политики в нашей стране более чем очевидна.

Проведенное нами исследование кейнсианских направлений научной мысли показало, что в целях снижения процентной ставки в экономике возможно и необходимо проведение активной бюджетной политики (связанной с ростом бюджетного дефицита) за счет заимствований в банковской системе, одновременно с активной денежно-кредитной политикой, удовлетворяющей спрос на деньги со стороны государства и всей экономики.

Возникновение инфляции зависит, главным образом, от формы кривой предельных издержек, которая в обрабатывающих отраслях экономики имеет понижательный наклон, а значит, рост цен при увеличении количества денег маловероятен. Инфляцию нельзя «укротить» ограничением предложения денег. В этом случае необходимо государственное регулирование цен на продукцию монополистов. Расширение спроса при инфляции издержек может даже способствовать снижению темпов роста цен.

Инвестиции в основной капитал не могут осуществляться автоматически без активного участия государства в инвестиционном процессе. Но повышение спроса за счет государственных расходов может быть эффективным только при условии государственного контроля над ценами на продукцию отраслей, товары которых занимают значительную долю в структуре издержек производства остальных товаров (в России — это цены на первичные ресурсы).

Для увеличения инвестиций необходимы меры активной денежной и финансовой политики. Они должны абсорбировать избыточные сбережения (даже ценой дефицита государственного бюджета) и в этих пределах увеличивать инвестиции, что не является инфляционным методом государственного регулирования экономики, если реальный темп экономического роста ниже его обеспеченного темпа. Для увеличения инвестиций государству также необходимо принимать меры по снижению доходности активов, конкурирующих с инвестициями.

Для этого необходимо увеличение количества денег или высоколиквидных государственных ценных бумаг с фиксированной (низкой, нулевой) доходностью. Максимальный выпуск, полная занятость и экономический рост как цели экономической политики государства не должны быть отвергнуты ради снижения бремени процентных выплат по государственному долгу. Кроме того, инструменты государственного долга служат хорошей альтернативой вывозу капитала. Сбалансированный бюджет не является показателем успеха бюджетной политики. Напротив, дефицит бюджета является измерителем степени участия государства в регулировании экономики. Денежное предложение не должно зависеть от платежного баланса, иначе нарушается суверенитет государственной денежно-кредитной политики.

- Необходимо отметить, что Дж. Тобин относит к «деньгам» также и государственные ценные бумаги разных сроков, которые он считает субститутами денег. ↑

- При первоначальном допущении, сделанным Дж. Тобиным, что все сбережения принимают форму инвестиций в реальный капитал, а значит, темп роста сбережений равен темпу роста капитала и экономики. В дальнейшем он отбрасывает это предположение, а это значит, часть избыточных сбережений теперь принимает форму инвестиций в финансовые активы. ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 63. ↑

- Присутствие в модели Дж. Тобина иностранных активов как альтернативы инвестиций в ценные бумаги и реальный капитал делает ее (модель) актуальной для анализа процессов в современной российской экономике, в которой спрос на иностранные активы предъявляется как частным сектором, так и правительством, и составляет существенную по величине разницу между сбережениями и инвестициями. С этим связано хроническое недоинвестирование российской экономики). ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 162. ↑

- По мнению Дж. Тобина, доходность общественного долга не является абсолютно фиксированной. Но в его структуре есть элементы, доходность которых сводится к нулю (например, свободные резервы коммерческих банков в Центральном банке или ценные бумаги правительства с законодательно-, административно установленной доходностью, на долю которых, например, в США приходится около четверти рынка государственных ценных бумаг, а также ценные бумаги правительства, продаваемые банкам Центральным банком по ставке рефинансирования). ↑

- В последнее десятилетие в экономике развитых стран увеличение предложения денег вызывало рост курсовой стоимости акций (снижение рыночной нормы дохода на акции), а не рост цен товаров (Маневич В. Е. Особенности финансового кризиса в России и перспективы российских финансовых рынков // Бизнес и банки. 2008. № 43. С. 1). В условиях немонетарной природы российской инфляции курс ценных бумаг определенно реагирует на увеличение количества денег в обращении, а значит, инструменты регулирования инвестиций, предлагаемые Дж. Тобиным, не носят лишь чисто теоретического характера по отношению к российской действительности. Кроме того, в нашей стране сильно занижена стоимость активов по сравнению даже с развивающимися рынками, когда дисконт достигает 30-40% и больше (ЕрмоловМ. О. Отток капитала из РФ: масштабы и последствия // Бизнес и банки. 2012. № 33. С. 5), что является, как раз-таки, «симптомом по-Тобину» для расширения государственного долга в целях увеличения рыночной оценки капитала и снижения его рыночной доходности. ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 94 95. ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 94. ↑

- В другом (обратном) случае правительство может сокращать избыточные (относительно имеющихся сбережений) инвестиции путем создания вынужденных общественных сбережений (профицита государственного бюджета), предотвращая инфляционные последствия. ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 156-157. ↑

- Чем выше расходы правительства относительно поступлений, тем выше агрегированный спрос. Воздействие бюджета на спрос может проявляться и при сбалансированном бюджете, когда объем бюджета растет. ↑

- Тобин Дж. Денежная политика и экономический рост: Пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 158. ↑

- Тобин Дж. Денежная политика и экономический рост: пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 178. ↑

- Тамже. С. 157. ↑

- Тобин Дж. Денежная политика и экономический рост: пер. с англ. М.: Книжный дом «ЛИБРОКОМ», 2010. С. 111-112. ↑

- Тамже. С. 199. ↑

- Как верно замечает В. К. Бурлачков, «краткосрочное воздействие денег не может «испариться»… Предположение о том, что в долгосрочном плане экономика возвращается к «естественному» уровню производства, должно основываться на наличии механизма, который приводил бы к падению производства после «краткосрочного рывка» строго до первоначального уровня» (Бурлачков В. К. Денежная теория и динамичная экономика: выводы для России. М.: ЭдиториалУРСС, 2003. С. 300). ↑

- Деньги могут изменить пропорции между сферой материального производства и непроизводственной сферой; производством средств производства и производством предметов потребления; между фондом потребления и фондом накопления; между промышленностью и сельским хозяйством, строительством, транспортом и другими отраслями. Они могут затронуть территориальные пропорции между отдельными экономическими регионами; между производством и потреблением; между ввозом и вывозом товаров в страну. ↑

- Темп роста номинальной денежной массы в 2008 г. составил 100,8%, реальной денежной массы — 89% (в 2006 г. — 148,7% и 135,5%, соответственно, в 2007 г. — 143,5% и 128,2%). ↑

- См.: Бурлачнов В. К. Денежная теория и динамичная экономика: выводы для России. М.: Эдиториал УРСС, 2003. С. 300-302. ↑

- В результате этих эконометрических исследований, проведенных в отношении России для временного отрезка 1992-2001 гг., были обнаружены отличные от нуля отклики реального ВВП (изменения индекса промышленного производства) на «ценовые шоки» (изменения базового индекса цен) в условиях преимущественно монетарной природы инфляции, вызываемой ростом М2, что свидетельствует о ненейтральности увеличения денег в экономике России (Экономика переходного периода / Сборник избранных работ 1999-2002. М.: Дело, 2003. С. 450). ↑

- Эконометрический анализ, проведенный Сибирским отделением РАН в отношении России для временного периода с октября 1994 г. по декабрь 1999 г., обнаруживает положительную зависимость между изменением реальной денежной массы и реальным ВВП (дефлированным по ИПЦ). Другими словами, установлено положительное влияние увеличения денег в обращении на реальный выпуск в российской экономике (Баранов А. О., Гилъмунди- нов В. М., Павлов В. Н. Исследование экономики России с использованием межотраслевых моделей. — Новосибирск: Наука, 2001. С. 118). ↑

- Россия приходит в себя / Пер. с англ. М.: Изд-во «Весь мир», 2004. С. 36-39, 162. ↑

- Там же. С. 36-39, 162-163. ↑

- Бурлачков В. К. Денежная теория и динамичная экономика: выводы для России. М.: Эдиториал УРСС, 2003. С. 203. ↑

- Бурлачков В. К. Денежная теория и динамичная экономика: выводы для России. М.: Эдиториал УРСС, 2003. С. 200. ↑

- Россия приходит в себя / Пер. с англ. М.: Изд-во «Весь мир», 2004. С. 36-39, 172. ↑

- Исследование относительно взаимозависимости темпов роста денег и цен для Белоруссии, проведенное О. А. Золотаревой, показало, что в период 2003-2013 гг. рост денежной массы слабо сказывался на повышении инфляции. Однако, жесткая денежно-кредитная политика Национального банка Белоруссии в 2008-2010 гг. приводила к усилению роста цен (Золотарева О. А. Денежно-кредитная политика: от мейнстрима к постсоветским реалиям / О. А. Золотарева. — СПб. : Изд-во СПбГЭУ, 2014. С. 227-230). ↑

- Авторы не указали, какой показатель денежной массы они использовали для расчетов. Ввиду отсутствия особой оговорки на этот счет, вероятно, речь идет об М2. ↑