Эволюция мировой валютной системы

Экономическое развитие отдельных государств на протяжении различных исторических периодов существенно меняется и ведет к изменению их роли в мировых экономической и валютной системах. Это происходит по причине несоответствия сложившихся принципов организации мировой валютной системы принципам функционирования мировых воспроизводственных процессов, что ведет к возникновению кризиса валютной системы и, следовательно, к необходимости ее изменения.

Кризисы мировой валютной системы продолжаются обычно длительное время, сопровождаются реальными валютными войнами и заканчиваются модернизацией системы.

Валютная война — это борьба между различными государствами за рынки сбыта, сферы приложения капитала, источники сырья посредством различных форм валютной политики [1]. Так, кризис Парижской валютной системы (1867 г.) (золотомонетного стандарта) продолжался около 10 лет (1913–1922 гг.) и сопровождался серьезными политическими противоречиями и валютной войной между США и Великобританией с одной стороны и Германией — с другой, что привело к Первой мировой войне (1914–1918 гг.). Победители в войне — США, Великобритания и Франция — стали инициаторами изменения мировой валютной системы и перехода к золотодевизному стандарту — Генуэзской валютной системе (1922 г.).

Кризис Генуэзской валютной системы начался в 1929 г., продолжался 8 лет (до 1936 г.) и сопровождался валютной войной между США и Великобританией, закончившейся победой США и принятием американского варианта валютной системы, получившей название Бреттон-Вудской (1944 г.). Кризис Бреттон-Вудской валютной системы протекал 9 лет — с 1967 по 1975 г. — и сопровождался валютными войнами между Францией и США, а также Францией и Германией. В этот период возникли три конкурирующих между собой региональных экономических центра мирового развития — США, Западная Европа, Япония, что не могло не привести к созданию новой мировой валютной системы — Ямайской (1976 г.).

Кризис данной системы завершился возникновением достаточно устойчивой и конкурентоспособной Европейской региональной валютной системы, а впоследствии — экономического и валютного союза ЕС, что стало логическим продолжением формирования полноценной региональной валютной системы.

Таким образом, тенденциями последнего времени являются конкуренция валют ведущих региональных центров мира, формирование валютного полицентризма и определение многовалютного стандарта. По сути мировая валютная система трансформировалась сегодня в двухвалютную, основанную на конкурентной борьбе между долларом США и евро. Укрепление японской иены в перспективе может привести и к возникновению трехвалютной системы [2].

Рассмотрим подробнее эволюцию мировой валютной системы и проблемы международных валютных отношений на современном этапе. В процессе своего развития мировая валютная система прошла насколько этапов:

- 1 этап — Парижская валютная система (1867 г.); 2 этап — Генуэзская валютная система (1922 г.);

- 3 этап — Бреттон-Вудская валютная система (1944 г.); 4 этап — Ямайская валютная система (1976 г.).

С 1979 г. мировая валютная система трансформировалась в совокупность региональных валютных систем, основанных на конкуренции друг с другом на мировом рынке капиталов.

Создание мировой валютной системы произошло в середине ХIХ в., когда в 1867 г. в Париже на конференции было заключено межгосударственное соглашение о признании золота основными и единственными мировыми деньгами. Следствием этого стала Франко-прусская война, продолжавшаяся с 1870 по 1871 г.

Парижская валютная система закрепила переход от серебряного стандарта французского франка к золотому стандарту — золотому монометаллизму. Это было связано с победой Германии над своим должником Францией и созданием Второго Германского рейха. Франции после падения империи Наполеона I и Парижской коммуны пришлось заплатить Германии контрибуцию в пересчете на золотой стандарт, после чего золотая германская марка заняла третье место после фунта стерлингов и доллара США и стала ведущей мировой и европейской валютой.

Основными принципами Парижской валютной системы были [3]:

- Золотомонетный стандарт.

- Обязательное золотое содержание валют, исходя из которого устанавливался их золотой паритет. Паритет монет разных стран на мировых рынках определялся простым весовым соотношением золота, содержащегося в них [4].

- Режим свободно плавающих курсов, зависящих от изменений рыночного спроса и предложения, но в пределах золотых точек.

Золотой стандарт использовался для выравнивания валютного курса, платежного баланса стран, обслуживал международные расчеты. Такой механизм был достаточно эффективен. Страны с отрицательным сальдо платежного баланса проводили дефляционную политику и препятствовали оттоку золота за границу. В течение почти 100 лет до Первой мировой войны только доллар США и австрийский талер были девальвированы; золотое содержание фунта стерлингов и французского франка оставалось неизменным с 1815 по 1914 г. [5] Великобритании удалось поддерживать неизменным курс фунта стерлингов еще и благодаря тому, что он являлся резервной валютой.

Следует отметить, что регулирующий эффект золотомонетного стандарта переставал действовать в периоды экономических кризисов. Так было в 1825, 1836–1839, 1847, 1857, 1885 г. и др. С конца ХIХ в. появилась тенденция снижения золотого содержания в денежной массе большинства стран. В США, Франции, Великобритании оно уменьшилось с 28 % в 1872 г. до 10 % в 1913 г., а в официальных резервах — с 94 % в 1880 г. до 80 % в 1913 г. [6]

Кризис Парижской валютной системы, начавшийся в 1913 г., особо обострился в период Первой мировой войны (1914–1918 гг.). Его причинами были: огромные военные расходы, часто финансируемые за счет золота, и увеличившиеся объемы эмиссии кредитных денег. Это приводило к расхождению курсов между полноценными и неполноценными деньгами, а следовательно, и к колебаниям курсов на мировых рынках. Для регулирования валютного рынка были введены валютные ограничения и принудительно установлены курсы валют по отношению к золоту.

В результате кризиса мировая валютная система была переведена на новые принципы организации, которые были официально оформлены на Генуэзской международной экономической конференции в 1922 г.

Генуэзская валютная система была основана на следующих принципах [7]:

- Существование золотодевизного стандарта, предполагающего использование наряду с золотом и иностранной валюты, конвертируемой в золото (девиза) [8].

- Сохранение золотых паритетов. Валюты обменивались на золото не только в странах, сохранивших золотомонетный (США) или золотослитковый стандарт (Франция и Великобритания), но и имевших золотодевизный стандарт (Германия и еще 30 стран). Однако при золотодевизном стандарте такой обмен осуществлялся через косвенную котировку золота к валютам.

- Восстановление режима свободно плавающих валютных курсов.

- Валютное регулирование, которое осуществлялось в форме валютной политики, вырабатываемой на международных конференциях и совещаниях.

Страны, победившие в Первой мировой войне — США, Великобритания и Франция, — получили для экономики и валют своих государств большие преимущества.

Мировой валютно-финансовый центр переместился из Западной Европы в США. Это объяснялось тем, что США не принимали активного участия в военных действиях, а следовательно, не столкнулись с экономическими проблемами, вызванными военными расходами. Доля экспорта США в мировой торговле стала расти, увеличился и экспорт капитала, что позволило стране превратиться из должника в кредитора и крупного владельца мировых золотых запасов. Чистый приток золота в эту страну с 1914 по 1921 г. составил 2,3 млрд долл. Золотые запасы капиталистических стран, сосредоточенные в США, увеличились с 23 % в 1914 г. до 46 % в 1924 г. Курс доллара США, основанного на золотомонетном стандарте, повысился на 10 %.

Вторая страна-победительница — Великобритания — восстановила довоенное золотое содержание фунта стерлингов в результате ревальвации 1925 г. Только Франция, возвратившаяся к золотому содержанию своей валюты в 1926 г., была вынуждена уже в 1928 г. девальвировать французский франк на 80 %.

Довоенная германская золотая марка — валюта проигравшей в войне страны — была подвергнута девальвации и была вытеснена с мирового валютного рынка. Девальвированы были также валюты Австрии, Польши, Венгрии. Кроме того, страны-победительницы навязали пострадавшим в Первой мировой войне государствам межправительственные займы на невыгодных условиях. Такие займы были даны Германии, Австрии, Польше и ряду других стран. Одним из условий этих займов было назначение иностранных экспертов, в функции которых входило регулирование денежной и валютной политики стран-должников. Кстати, подобные условия были позже навязаны и России, вынужденной привлекать от МВФ кредиты для стабилизации экономической обстановки в стране в конце ХХ столетия.

Если при Парижской валютной системе только золото выполняло функцию мировых денег, то при Генуэзской системе национальные кредитные деньги стали использоваться в качестве международных платежных средств. В этих условиях встал вопрос о резервной валюте, на статус которой претендовали фунт стерлингов и доллар США. Америка развернула валютную войну с фунтом стерлингов за гегемонию доллара на мировом валютном рынке, которую она выиграла только после Второй мировой войны.

Генуэзская валютная система относительно стабильно просуществовала с 1922 по 1928 г., после чего последовал системный валютный кризис, ставший логическим продолжением мирового экономического кризиса, начавшегося в 1929 г. и продолжавшегося до 1936 г. Валютный кризис был глубоким и длительным, поскольку между странами мира после Первой мировой войны существовали тесные кооперационные связи в области межправительственных кредитных отношений, что предопределило достаточно быстрое движение экономических проблем от одной страны к другой. Многие государства были вынуждены отказаться от размена своих валют на золото. Искусственное поддержание золотого стандарта приводило не к стабилизации, а к оттоку золота из страны. С этим столкнулись в первую очередь слаборазвитые государства, после, с 1931 г.— Германия, Великобритания, Австрия, в 1933 г.— США, а в 1936 г. и Франция.

В развитии валютного кризиса можно выделить пять этапов [9].

- Первый этап (1929–1930 гг.). Экономический спад в развитых странах мира повлек за собой снижение спроса на сырье, основными поставщиками которого были аграрные и колониальные страны. Упавшие на 50–70 % цены на сырье вызвали дефицит платежных балансов этих стран, который не мог быть покрыт их валютными резервами. Все это вызвало снижение курсов валют в Австралии и Аргентине на 25–54 %, в Мексике — на 80 %.

- Второй этап (первая половина 1931 г.). Германия и Австрия столкнулись с проблемой оттока иностранных капиталов, что привело к банкротству банков и уменьшению золотого запаса этих стран. Германия, связанная обязательствами по международным государственным кредитам, прекратила платежи по внешним долгам, ввела валютные ограничения, прекратила обмен марки на золото и заморозила ее курс на уровне 1924 г.

- Третий этап (вторая половина 1931–1932 г.). Резкое сокращение экспорта товаров из Великобритании ухудшило состояние ее платежного баланса и уменьшило золотые резервы. Это привело к отмене золотого стандарта, прекращению обмена фунтов стерлингов на золотые слитки и снижению его курса на 30,5 %. Для улучшения экономической ситуации Великобритания в 1931 г. создает стерлинговый валютный блок [10], куда входят страны Британского содружества наций, кроме Канады и Ньюфаундленда, Греция, Дания, Египет, Ирак, Иран, Норвегия, Португалия, Сянган (Гонконг), Швеция, Финляндия, Япония. Девальвация фунта стерлингов приводит также к девальвации национальных валют стран валютного блока. Однако Великобритания выигрывает от девальвации национальной валюты путем использования валютного демпинга, который проводили английские экспортеры. Снижению курса фунта стерлингов и повышению объема экспорта способствовало также создание Великобританией в июне 1932 г. валютного стабилизационного фонда. Правда, из-за всех этих действий развернулась валютная война с США и Францией.

- Четвертый этап (1933–1935 гг.). Великая депрессия в апреле 1933 г. резко ударила по американской экономике. Снижение цен вызвало массовые банкротства предприятий, затем банков. Когда 40 % банков страны стали банкротами, нарушилась денежно-кредитная система страны. Доллары перестали обмениваться на золотые монеты, в результате чего в США был отменен золотомонетный стандарт. Для улучшения экономической ситуации в стране была выбрана политика дешевого доллара, курс которого по отношению к золоту уменьшался за счет покупки последнего. С 1929 по 1934 г. доллар обесценился по отношению к золоту на 40 %, при росте цены последнего с 20,67 до 35 долл. за тройскую унцию. Для стабилизации экономической обстановки США создают долларовый валютный блок в 1933 г., куда входят Канада, страны Центральной и Южной Америки. Впоследствии формируются валютные стабилизационные фонды: в январе 1934 г. в США, в июне 1935 г. в Канаде. Девальвация доллара сделала выгодными экспортные операции американских компаний. Кроме того, имея запасы золота за счет его покупки, США приняли на себя обязательство обменивать доллары на золото для иностранных центральных банков по сложившейся на мировом рынке цене.

- Пятый этап (1936 г.). В валютном кризисе оказалась Франция, отменившая на своей территории золотой стандарт в октябре 1936 г. До этого момента она предпринимала попытки к его сохранению. Мировой экономический кризис коснулся Франции позже, и к 1932 г. она сумела накопить серьезный золотой запас в размере 83 млрд франц. фр. (по сравнению с 29 млрд франц. фр. в 1929 г.). В июне 1933 г. Франция создала золотой блок, куда вошли такие государства, как Бельгия, Италия, Нидерланды, Польша, Чехословакия, Швейцария, искусственно поддерживавшие золотое содержание своих валют. Поскольку многие страны мира к тому времени отменили золотой стандарт и девальвировали национальные валюты, участники золотого блока терпели убытки от их валютного демпинга, что привело к отрицательному сальдо платежного баланса, дефициту государственного бюджета и оттоку золота из стран. Так с 1929 по 1936 г. экспорт Франции сократился в 4 раза. Распаду золотого блока не помогло даже создание валютных стабилизационных фондов: в марте 1935 г. в Бельгии, в сентябре 1936 г. в Нидерландах, в октябре 1936 г. в Швейцарии и Франции. Золотой блок начал распадаться в 1935 г. и прекратил существование в октябре 1936 г. с отменой золотого стандарта во Франции. 1 октября 1936 г. в стране был прекращен обмен банкнот на золотые слитки, франк девальвирован на 25 %. Франция не смогла справиться с падением своей национальной валюты, в отличие от США и Великобритании, поскольку возможностей валютного демпинга у нее практически не было из-за длительной торговой и валютной войны, объявленной ей еще в 1931 г.

Хотя золотой стандарт перестал существовать во внутреннем обороте стран, тем не менее он был сохранен во внешнем обороте по соглашению центральных банков США, Великобритании и Франции.

В 1937 г. начался еще один экономический кризис, продолжавшийся до 1939 г. — начала Второй мировой войны. Были предприняты попытки смягчить его течение и последствия на межгосударственном уровне путем консультаций на базе трехстороннего соглашения от 25 сентября 1937 г. между США, Великобританией и Францией. В этот период многие валюты опять подверглись девальвации. С 1929 по 1938 г. французский франк обесценился на 60 %, золотое содержание доллара упало на 41 %, фунта стерлингов — на 43 %, швейцарского франка — на 31 % [11]. Ко Второй мировой войне страны подошли с очень нестабильной мировой валютной системой.

Анализ развития валютного кризиса, затронувшего Генуэзскую валютную систему, показал, что попытки создать новые условия и принципы организации международных расчетов предпринимались неоднократно. Тем не менее новая валютная система, пришедшая на смену старой, была создана и официально оформлена только в 1944 г., поскольку ранее этому помешала начавшаяся в 1939 г. Вторая мировая война, существенно изменившая все мировые экономические пропорции.

Третья мировая валютная система была оформлена соглашением, принятым на международной валютно-финансовой конференции ООН, состоявшейся в июле 1944 г. в Бреттон-Вудсе (США).

Принятый на конференции Устав МВФ определил принципы Бреттон-Вудской валютной системы [12]:

1. Золото-девизный стандарт базировался на использовании наряду с золотом двух резервных валют: доллара США и английского фунта стерлингов.

2. Использование золота ограничивалось несколькими формами:

- При установлении золотого паритета валют и его фиксации в МВФ.

- Оно могло использоваться как международное платежное и резервное средство.

- Доллар стал фиксироваться к золоту, причем в качестве единственной валюты.

- Осуществлялась конвертируемость долларовых резервов иностранных центральных банков в золото через американское казначейство по официальной цене.

3. Установился режим валютных паритетов и курсов. Отклонение курса валюты от паритета, установленного Уставом МВФ, допускалось в пределах +1 %, а по Европейскому валютному соглашению — +0,75 %. Для соблюдения паритетов центральные банки стран должны были проводить валютные интервенции в долларах США. Девальвация валют свыше 10 % допускалась только с разрешения МВФ.

4. Создавались международные организации: Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). За МВФ было закреплено оперативное управление мировой валютной системой, т. е. регулирование состояния валютных курсов, ликвидности платежных балансов стран. МБРР разрабатывал политику развития мировой валютной системы и осуществлял долгосрочное кредитование.

Бреттон-Вудская система утвердила долларовый стандарт. Доллар стал основной платежной единицей, применяемой в международных расчетах, единственной валютой, частично конвертируемой в золото, валютой интервенций и резервных активов. Правительство США взяло на себя обязательство поддерживать постоянную цену на золото, а всю долларовую наличность обменивать на золото по первому требованию стран — участниц Бреттон-Вудской системы. Фунт стерлингов рассматривался в качестве резервной общемировой валюты.

США смогли добиться такой позиции доллара благодаря экономической политике, проводимой ими во время и после Второй мировой войны. До 1943 г. США продавали воюющим странам военно-стратегические и дефицитные товары за золото, а после этого срока поставки осуществлялись на условиях аренды (ленд-лиза). Импорт гражданской продукции производился на условиях долгосрочного кредита. После окончания Второй мировой войны США определили каждой стране сумму компенсации в долларах за поставленные товары.

План Маршалла [13] стал еще одним фактором, усилившим позиции доллара. Этот план, выдвинутый в 1947 г. и начавший действовать с апреля 1948 г., представлял собой программу восстановления и развития Европы после Второй мировой войны. В нем участвовали 17 европейских стран, получавших экономическую помощь от США, возврат которой предусматривался в долларах.

Проводимая США политика позволила укрепить экономическую устойчивость страны путем расширения рынков сбыта продукции для американских предприятий и повысить потребность в долларах на международном рынке капиталов за счет конкретных условий предоставления помощи государствам. К 1949 г. в США было сосредоточено 54,6 % капиталистического экономического производства и 75 % мировых резервов золота. 33 % мирового экспорта осуществляли американские предприятия. На страны Западной Европы в этот же период приходился 31 % промышленного производства, 28 % экспорта. Золотые запасы европейских государств составили 4 млрд долл., что было в 6 раз ниже запасов США, которые обладали 24,6 млрд долл. [14]

Курсы валют западноевропейских стран и Японии по отношению к доллару США снизились, что в послевоенный период было выгодно обеим сторонам. США в целях увеличения экспорта капитала и приобретения дешевых западноевропейских и колониальных товаров и предприятий повышали курс доллара. Страны Западной Европы и Япония были заинтересованы в заниженном курсе своих валют для стимулирования экспорта.

Однако по мере укрепления экономики стран, пострадавших во Второй мировой войне, такая политика стала приводить к дефициту их платежных балансов, усилению инфляции, увеличению долларовой задолженности перед США и сокращению золотовалютных резервов. Ограничилась конвертируемость валют государств Западной Европы, ввоз-вывоз которых был возможен только с разрешения органов валютного контроля. Официальные валютные курсы перестали соответствовать их рыночному положению. По этой причине страны Западной Европы и Латинской Америки вводили разные валютные курсы для валютных операций, товарных групп и регионов. Массовая девальвация валют, спровоцированная мировым экономическим кризисом 1948–1949 гг., произошла в 1949 г. и охватила 37 стран, на долю которых приходилось 60–70 % мировой торговли. Снижение курса валют колебалось от 12 % (бельгийский франк) до 30,5 % (фунт стерлингов, валюты стран стерлинговой зоны, голландский гульден, шведская крона и др.).

По мере укрепления позиций Западной Европы и Японии их экономическая и валютная зависимость от США ослабевала, а противоречия Бреттон-Вудской валютной системы усиливались.

Кризис Бреттон-Вудской валютной системы [15] начался в 1967 г. и длился 9 лет, до января 1976 г. Начало кризиса было спровоцировано замедлением экономического роста в ведущих мировых державах, а его углубление — мировыми экономическими кризисами, повторявшимися в 1969–1970 гг., 1974–1975 гг.

Многие страны к тому времени имели неравнозначное состояние платежных балансов, что способствовало резким колебаниям их валют. Так, Великобритания и США имели хронический дефицит платежных балансов, покрывая его выпуском своих национальных валют, злоупотребляя их статусом как резервных и подрывая их устойчивость. Америка покрывала дефицит своего платежного баланса долларами, часть которых переводилась в иностранные банки, образуя рынок евродолларов [16]. До мирового экономического кризиса 70-х гг. ХХ столетия этот рынок поглощал избыточную массу долларов, но в период кризиса эти накопления образовывали достаточно серьезный переизбыток долларов.

Различные темпы инфляции и, соответственно, уровень цен привлекали «горячие» доллары то в одну, то в другую страну, вызывая дестабилизацию валютного и фондового рынков. Конкуренцию доллару стали создавать немецкая марка и иена, поскольку экономическое состояние ФРГ и Японии стало стабильным, а платежные балансы — профицитными, что усиливало позицию валют этих стран на мировом валютном рынке. С углублением валютного кризиса внешняя задолженность США возросла, а золотые резервы сократились, и страна потеряла возможность свободно обменивать доллары на золото, как это было продекларировано принципами Бреттон-Вудской валютной системы.

Кредиты МВФ не смогли стабилизировать валютный рынок, поскольку их величина была недостаточна для покрытия дефицита платежных балансов стран и поддержки слабых валют.

Все эти факторы привели к постепенному распаду Бреттон-Вудской валютной системы, и с 1973 г. ряд экономически развитых стран перешли к плавающим курсам своих валют.

Валютный кризис 1967–1975 гг. протекал в семь этапов [17].

- Первый этап (1967 г.). Ухудшение экономического положения Великобритании приводит фунт стерлингов к девальвации. Его золотое содержание и курс снижены на 14,3 %. Страны — партнеры Великобритании (в общей сложности 25 государств) также вынуждены понизить курсы своих валют.

- Второй этап (январь — март 1968 г.). Хронический дефицит платежного баланса США и накопление критической массы «горячих» долларов приводят к тому, что владельцы долларов продают их в обмен на золото. Объем сделок на лондонском рынке увеличивается, а цена золота повышается до 41 долл. при официальном курсе 35 долл. за унцию. Франция, накопив 4,704 млрд долл., меняет их на 4,2 тыс. т золота и становится вторым после США государством по уровню золотых резервов. Это дает ей возможность ввести свободно конвертируемый золотой франк, что обостряет отношения с США. В марте 1968 г. золотой пул [18] распадается и возникает двойной рынок золота.

- Третий этап (май 1968 г.— август 1969 г.). Экономическая стабильность, достигнутая ФРГ, породила ожидания ревальвации марки. На валютном рынке начинаются валютные спекуляции по снижению курса французского франка и повышению курса немецкой марки на фоне политического давления ФРГ на Францию. Отток капиталов из Франции сокращает ее золотовалютные резервы практически в 3 раза — с 6,6 млрд долл. в мае 1968 г. до 2,6 млрд долл. в августе 1969 г. Снижению курса франка не помогли валютные интервенции Банка Франции. Усугубили ситуацию отставка в 1969 г. Шарля де Голля с поста президента Франции и отказ ФРГ ревальвировать марку. 8 августа 1969 г. золотое содержание и курс франка снижены на 11 % одновременно с девальвацией валют 13 стран — членов зоны франка.

- Четвертый этап (октябрь 1969 г. — ноябрь 1971 г.). ФРГ проводит ревальвацию национальной валюты 24 октября 1969 г. и вводит золотую марку. «Горячие» доллары покидают страну, пополняют валютные резервы стран-партнеров и покрывают дефицит их платежных балансов. После этого мировой валютный рынок стабилизируется до ноября 1971 г.

- Пятый этап (декабрь 1971 г. — май 1972 г.). Мировой экономический кризис 1969–1970 гг. привел к депрессии американскую экономику. В связи с этим растет инфляция, падает покупательная способность доллара, увеличивается дефицит торгового баланса. Краткосрочная внешняя задолженность США в 1971 г. составляет 64,3 млрд долл. и превышает золотой запас в 6,3 раза, который к тому времени упал до 10,2 млрд долл. [19] Избыточная долларовая масса, находящаяся на рынках Западной Европы и Японии, скупается центральными банками этих стран для поддержания курсов их национальных валют в установленных МВФ пределах. Покрытие дефицита торгового баланса США ложится на другие страны. Многие из них публично выступают за отмену привилегий американского доллара на мировом валютном рынке, особенно Франция.

США, видя всю сложность обстановки, предпринимают попытки к сохранению Бреттон-Вудской системы:

- Производятся заимствования в виде прямых кредитов и сделок своп с центральными банками иностранных государств (1965– 1970 гг.).

- МВФ переводит часть золотых запасов в доллары США, хотя это противоречит его уставу, удваивает свой капитал и подписывает соглашение с 10 странами — членами фонда и Швейцарией о займах фонду.

- Выпускаются специальные права заимствования (СДР) для покрытия дефицитов платежных балансов (1970 г.).

- Инициируется ревальвация валют стран-партнеров (май 1971 г.). Проводится ревальвация швейцарского франка и австрийского шиллинга. Введенные плавающие курсы немецкой марки и голландского гульдена приводят к скрытой ревальвации доллара на 6–8 %, которая устраивает США больше, чем официальная.

- Вводится политика протекционизма (15 августа 1971 г.), заключающаяся в использовании особых мер по укреплению доллара: прекращении его обмена на золото для иностранных центральных банков и введении импортной пошлины в размере 10 %. Выход из валютной войны завершился официальной девальвацией доллара. 18 декабря 1971 г. было подписано Вашингтонское соглашение, согласно которому предусматривались девальвация доллара на 7,89% и повышение цены золота на 8,57% (с 35 до 38 долл. за унцию); ревальвация некоторых валют; расширение пределов колебаний валютных курсов с +1,0 до +2,25 %; отмена 10% таможенной пошлины на импорт в США. При этом США не приняли на себя обязательство восстановить конвертируемость доллара в золото и участвовать в валютных интервенциях.

- Шестой этап (1972 г.). В 1972 г. валютный кризис захватил вторую резервную валюту — фунт стерлингов. Это было второе серьезное его потрясение после 1967 г. Летом 1972 г. был объявлен переход к плавающему курсу фунта, после чего произошла его девальвация на 6–8 %. Для компенсации ущерба держателям стерлинговых авуаров Великобритания вводит валютные оговорки: сначала долларовую, а затем мультивалютную. Для сокращения оттока капитала за границу принимаются валютные ограничения. Фунт стерлингов фактически прекращает выполнять функцию резервной валюты.

- Седьмой этап (1973–1975 гг.). В этот период произошли трансформация мировой валютной системы и фактическое выделение из нее валютной зоны европейских стран.

12 февраля 1973 г. проводятся вторая девальвация доллара на 10 % и повышение официальной цены золота на 11,1 % (с 38 до 42,22 долл.), что ведет к массовым продажам доллара и временному закрытию торгов на ведущих валютных площадках мира (со 2 по 19 марта 1973 г.).

С марта 1973 г. шесть европейских стран отменили пределы согласованных колебаний курсов своих валют по отношению к доллару и другим валютам, что свидетельствовало об обособлении европейской валютной зоны от мировой валютной системы.

В конце 1973 г. повышение цен на нефть вызвало дефицит платежных балансов западноевропейских стран и Японии, что привело к снижению курсов их валют и повышению курса доллара, поскольку обеспеченность США энергоресурсами была лучше. Повышение курса доллара было временным, т. к. мировую экономику потряс еще один глобальный экономический кризис — в 1974– 1975 гг.

В январе 1976 г. была предпринята четвертая попытка создать мировую валютную систему. Новая система была оформлена соглашением стран — членов МВФ в Кингстоне (Ямайка).

Ямайские соглашения определили следующие принципы функционирования валютной системы:

- Введение стандарта специальных прав заимствования (СДР).

- Демонетизация золота, означающая отмену его официальной цены, золотых паритетов и обмена на доллары.

- Утверждение права выбора странами режима валютного курса (в частности режима плавающих курсов).

- Сохранение за МВФ статуса органа межгосударственного валютного регулирования.

Ямайская валютная система оказалась более гибкой по отношению к постоянно меняющейся мировой экономике и расстановке политических сил. Тем не менее она породила целый ряд серьезных проблем, первой из которых стала неэффективность стандарта СДР.

СДР представляют собой международную расчетную единицу. СДР были введены Международным валютным фондом по проекту О. Эммингера. Соглашение об их создании было подписано странами — членами МВФ в 1967 г. Изменение Устава МВФ, связанное с их выпуском, вступило в силу 28 июля 1969 г. Первый выпуск СДР был осуществлен в 1970 г.

Первоначально, с 1970 г. по июнь 1974 г., курс СДР был установлен по отношению к золоту и равнялся 0,888671 г. С 1 июля 1974 г. золотое содержание СДР было отменено и курс стал определяться на основе средневзвешенного курса основных мировых валют. С 1974 по 1980 г. в валютную корзину входили валюты 16 государств, с 1981 по 1998 г. — 5, с 1999 г., в связи с введением евро, корзина стала формироваться из 4 валют, с 2016 — из 5. Каждые пять лет соотношение валют в ней пересматривается [20]. МВФ и центральные банки стран — членов МВФ ежедневно производят котировку СДР к доллару США.

СДР используются в безналичном порядке в виде записи в бухгалтерских книгах по счетам стран — участниц системы СДР, МВФ и некоторых международных организаций. Счет в СДР, зависящий от взноса страны в капитал МВФ [21], дает ей право заимствования в МВФ свободно конвертируемой валюты. СДР может использоваться для формирования валютных резервов страны, покрытия дефицита платежного баланса, для операций на мировом рынке ссудных капиталов. Следует отметить, что за всю свою историю СДР так и не стали главным платежным инструментом и резервным средством, а сфера их применения ограничивается операциями МВФ. Такое положение объясняется наличием как минимум двух проблем, которые до сих пор не решены.

Первая проблема — эмиссия и распределение СДР между странами. Решение о выпуске СДР, согласно Уставу МВФ, принимают его члены. Эмиссия состоится, если за нее проголосует 85 % членов Исполнительного совета МВФ. До сегодняшнего момента было проведено лишь две эмиссии СДР на сумму 21,4 млрд: в 1970–1972 гг. на 9,3 млрд и в 1979– 1981 гг. на 12,1 млрд. Эта величина распределилась между странами — членами МВФ, на счета которых было зачислено 20,6 млрд, и МВФ, который получил 0,8 млрд.

Таким образом, эмиссия СДР не была связана с потребностями международных расчетов, а их распределение в соответствии с квотой участия страны в капитале МВФ не совпадало с потребностями стран во взаимных расчетах и заимствованиях.

Вторая проблема — метод определения и обеспечение СДР. При введении СДР имели золотое содержание, а их цена зависела от стоимости золота. В настоящее время СДР представляют собой валюту корзинного типа, и курс определяется на основе средневзвешенного курса наиболее стабильных валют. Эти валюты представляют разные региональные валютные рынки, постоянно и жестко конкурирующие между собой. Очевидно, что такой метод определения и, соответственно, обеспечение не могут сделать СДР мировыми деньгами и главным платежным средством.

Кроме проблем СДР, в Ямайской валютной системе появились противоречия между юридической демонетизацией золота и фактическим сохранением за ним статуса мировых денег при чрезвычайных ситуациях.

Режим плавающих валютных курсов также был несовершенен. Он оказался неспособным обеспечить стабильность большинства мировых валют, выровнять платежные балансы стран, сократить валютную спекуляцию, несмотря на огромные средства, затрачиваемые на эти цели. В условиях свободного перемещения капитала деньги, используемые для инвестиций, приводили, как правило, к резким колебаниям курсов национальных валют, а иногда и к краху национальных валютных систем. В таких условиях страны все чаще стали вводить режимы регулируемых плавающих валютных курсов, которые поддерживались жесткими методами валютного регулирования.

Эти и многие другие факторы привели к тому, что начался процесс разделения мирового валютного рынка на три основных сегмента: американский, европейский, азиатско-тихоокеанский.

Страны европейского сегмента стали формировать собственный региональный валютно-финансовый центр в виде Европейской валютной системы (ЕВС) (1979–1998 гг.) и Экономического и валютного союза (ЭВС) (с 1999 г.).

Европейская интеграция в области валютных отношений началась еще после Второй мировой войны. Соглашение о многосторонних валютных компенсациях было подписано между правительствами Бельгии, Италии, Нидерландов, Люксембурга, Франции, а с 1947 г. к нему присоединились западные оккупационные зоны Германии. С 1950 по 1958 г. на основе многостороннего валютного клиринга существовал Европейский платежный союз.

Формирование региональной европейской валютной системы проходило в пять этапов [22]:

- 1958–1970 гг. — подписание Римского договора и создание таможенного союза европейских стран.

- 1971–1978 гг.— период реализации «Плана Вернера» и согласование программ создания европейского экономического и валютного союза.

- 1979–1991 гг. — создание Европейской валютной системы и ее функционирование на основе единой валюты экю.

- 1992–2001 гг. разработка и поэтапное внедрение программы создания Европейского экономического и валютного союза.

- С 2002 г. — начало деятельности Европейского экономического и валютного союза на основе введения наличного обращения единой валюты евро.

Первый этап [23]. В марте 1957 г. шесть стран — ФРГ, Франция, Италия, Бельгия, Нидерланды, Люксембург — подписали Римский договор, согласно которому с 1 января 1958 г. они объединились в Европейское экономическое сообщество (ЕЭС).

Римский договор содержал положения о постепенном устранении ограничений в торговле, общей политике в области транспорта и сельского хозяйства, создании таможенного союза, достижении равновесия в платежных балансах стран, договоренность о сотрудничестве правительств и центральных банков, поддержании курсов валют.

В 1962 г. Европейская комиссия разработала программу координации экономической и денежно-кредитной политики в рамках ЕЭС с перспективой создания экономического и валютного союза. Для координации этой деятельности в 1964 г. были сформированы три комитета: управляющих центральных банков, бюджетной и экономической политики.

С февраля 1968 г. Европейская комиссия выступила с предложением установить паритеты колебаний валютных курсов стран — членов ЕЭС, регулировать их только по общему соглашению, а также решить проблему по устранению колебаний валютных курсов относительно паритетов.

В 1969 г. Совет министров ЕЭС одобрил предложение Франции о согласовании экономической политики между странами — членами ЕЭС и обязал их проводить предварительные консультации в случае, если изменения экономической политики страны затрагивают интересы других членов. На конференции ЕЭС, проходившей в декабре 1969 г. в Гааге, Совету министров Сообщества была поручена разработка плана поэтапного формирования экономического и валютного союза. В марте 1970 г. был создан комитет для подготовки проекта этого плана, возглавляемый Пьером Вернером — представителем Люксембурга. Центральные банки стран — членов ЕЭС создали специальный фонд для поддержки платежных балансов на период перехода к единой экономической и валютной политике.

Второй этап [24] формирования европейской валютной системы начался с утверждения в марте 1971 г. плана поэтапного создания экономического и валютного союза, рассчитанного на 10 лет — до 1980 г. По имени председателя комитета первый план создания европейской валютной системы был назван «План Вернера», он предусматривал переход к экономическому и валютному союзу в три этапа.

На первом этапе (1971–1974 гг.) планировались сужение пределов колебаний валютных курсов от +1,2 % до 0, введение полной взаимной конвертируемости валют, унификация валютной политики. На втором этапе (1975–1976 гг.) предполагалось завершение этих мероприятий. На третьем этапе (1977–1979 гг.) предусматривалось формирование наднациональных органов управления ЕЭС с передачей им некоторых полномочий от национальных правительств, объединение центральных банков ЕЭС, создание единой бюджетной системы и в конечном итоге переход к единой европейской валюте.

Хотя «План Вернера» так и не был полностью реализован из-за разногласий, некоторые сдвиги в интеграции европейских стран были достигнуты.

ЕЭС пополнился тремя новыми членами: в 1973 г. в него вошли Великобритания, Дания, Ирландия. Страны проводили межправительственные консультации для координации экономической и валютной политики. Курсы национальных валют колебались в пределах «европейской валютной змеи», а валютные интервенции при этом стали проводиться не только в долларах США, но с 1972 г. и в немецких марках. На практике режим «европейской валютной змеи» часто не был согласован с валютной и экономической политикой стран ЕС, что приводило к выходу некоторых членов из договора о соблюдении данного режима для экономии своих золотовалютных резервов. С середины 70-х гг. ХХ столетия такой политики придерживались Великобритания, Италия, Ирландия и периодически Франция. Другие члены ЕС предпочитали «валютную змею».

После Бременской конференции ЕС 1978 г. президент Франции и канцлер Германии заключили договор о создании Европейской валютной системы. Это была вторая попытка ее создания после «Плана Вернера».

В марте 1979 г. была сформирована Европейская валютная система, основное назначение которой, как и прежде, заключалось в укреплении европейского политического, экономического и валютного союза и усилении позиций Западной Европы в мировой экономике.

Основными принципами ЕВС были следующие [25]:

- Введение единой расчетной единицы ЭКЮ (ECU, European Currency Unit — Европейская валютная единица) в противовес СДР.

- Применение режима «европейской валютной змеи» для совместного плавания курсов валют.

- Использование золота в качестве реального резервного актива.

- Введение системы межгосударственного валютного регулирования для покрытия странами дефицита платежных балансов и проведения валютных интервенций.

На третьем этапе [26] создания европейской валютной системы с 1979 по 1991 г. в ЕЭС вступили еще три члена: Греция, Испания, Португалия. Конвенцию об ассоциации с ЕЭС подписали 66 государств Африки, Карибского и Тихоокеанского бассейнов (Ломейская конвенция 1984 и 1989 гг.).

В 1979 г. единую валюту ЭКЮ ввели 9 стран, с 1981 г. — Греция, в 1989 г.— Испания и Португалия.

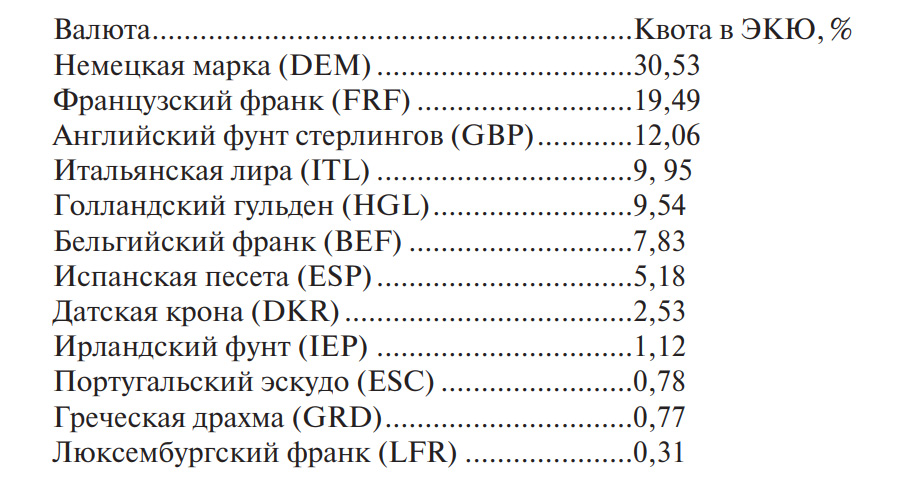

ЭКЮ представлял собой валюту корзинного типа. Квота национальных валют — компонентов ЭКЮ определялась в зависимости от доли страны в совокупном валовом продукте ЕС и взаимной торговле и подлежала пересмотру раз в пять лет. В 1995 г., например, в валютную корзину ЭКЮ входили 12 валют [27]:

На основе валютной корзины формировался курс ЭКЮ к доллару. Центральные банки стран — участниц Европейской валютной системы были связаны между собой своповыми соглашениями, в основе которых лежала обязанность регулирования спроса и предложения на валюту, курс которой выходил за рамки определенных отклонений. Данная система регулирования получила название механизма обменных курсов.

Эмиссия ЭКЮ частично обеспечивалась золотом. Для этого был создан специальный фонд, объединявший 20 % официальных золотых и долларовых резервов стран ЕВС в Европейском фонде валютного сотрудничества.

Несмотря на определенную схожесть ЭКЮ и СДР, европейская валютная единица имела ряд преимуществ. Сфера ее применения была значительно шире сферы использования СДР и включала не только государственный, но и частный сектор. Эмиссия ЭКЮ частично обеспечивалась золотом и была эластичнее, чем эмиссия СДР. Выпуск официального ЭКЮ зависел от золотовалютных резервов стран — членов ЕВС, а банки эмитировали его в соответствии с потребностями рынка. Кроме того, объем эмиссии ЭКЮ был больше, чем у специальных прав заимствования. Стабильности ЭКЮ способствовал механизм регулирования курсов на основе «европейской валютной змеи».

Межгосударственное валютное регулирование основывалось на кредитных механизмах [28], включавших операции как между центральными банками, так и государствами — членами ЕВС за счет средств Европейского фонда валютного сотрудничества. Сверхкраткосрочное кредитование проводилось на 45 дней с правом пролонгации на 3 месяца, краткосрочное — на 3 месяца с правом двукратного продления, среднесрочное — от 2 до 5 лет. Краткосрочные кредиты предоставлялись центральным банкам для валютных интервенций и были автоматическими и безусловными. Среднесрочные кредиты выдавались правительствам с разрешения Совета министров ЕС для выравнивания сальдо платежного баланса страны при условии разработки и внедрения стабилизационной программы.

Существенным достоинством ЕС явилось создание его институциональной структуры [29], приближенной к структуре государства и дающей возможность проводить единую для всех стран союза политику. Верховным органом ЕС является Европейский совет, законодательным — Совет министров, исполнительным — Комиссия ЕС. Европейский парламент выполняет функцию консультативного органа, контролирующего деятельность Комиссии ЕС и Совета министров, утверждает бюджет ЕС. Консультативным органом от лица профсоюзов и предпринимателей является экономический и социальный комитет. Органом надзора за соблюдением законодательства выступает суд ЕС. Как уже отмечалось, проблемы коснулись ЕВС в начале 90-х гг. ХХ столетия. Причин тому было несколько:

- нестабильность мировой валютной системы и доллара США;

- тесная привязка режима механизма обменных курсов к немецкой марке и нежелание стран следовать денежно-кредитной и валютной политике ФРГ, особенно после появления проблем в немецкой экономике после объединения Германии.

Частые колебания курса доллара США приводили к изменениям курсов европейских валют. При снижении курса доллара США повышались курсы европейских валют и их совместные колебания ориентировались на немецкую марку как на самую сильную европейскую валюту в связи со стабильностью экономики этой страны. Германии при высоком курсе марки было выгодно проводить валютные интервенции, но при этом повышать процентные ставки для предотвращения инфляции.

Страны с более слабыми валютами в этот же период тратили существенные средства на поддержание равновесия курсов их валют в установленных пределах колебаний. Объединение Германии привело к огромным государственным расходам, появлению дефицита ее платежного баланса, повышению инфляции и снижению курса марки. Состояние экономической системы Германии не позволило одновременно решать внутренние проблемы и вопросы стабилизации европейских валют. Германия, поставив на первое место внутренние проблемы, усугубила начинающиеся противоречия между европейскими странами.

Европейские страны предприняли еще одну попытку интеграции. В апреле 1989 г. была предложена программа создания политического, экономического и валютного союза, разработанная комитетом под председательством Ж. Делора, являвшегося председателем Комиссии ЕС. Этот план был положен в основу Маастрихтского договора о Европейском союзе.

Четвертый этап [30] формирования ЕВС начался с подписания в феврале 1992 г. 12 странами Евросоюза Маастрихтского соглашения о поэтапном продвижении к экономическому и валютному союзу (ЭВС) на основе отмены валютных ограничений по движению капитала в ЕС. Это соглашение было ратифицировано и вступило в силу 1 ноября 1993 г. В январе 1994 г. был создан Европейский валютный институт во Франкфурте-на-Майне (Германия), основной целью которого была подготовка к организации Европейской системы центральных банков и к эмиссии ЭКЮ. Предполагалось введение наличного обращения ЭКЮ с 01.01.1998, которое так и не состоялось.

В декабре 1995 г. на заседании Европейского совета в Мадриде была принята программа введения новой денежной единицы евро, включавшая критерии и сроки ее реализации. Евро не является валютой корзинного типа, каким был ЭКЮ, а представляет собой единую валюту, используемую странами ЭВС.

Критерии, которым должны удовлетворять страны, желающие ввести на своей территории евро, выглядят следующим образом [31]:

| 1. Дефицит государственного бюджета | не более 3 % ВВП |

| 2. Государственный долг (внутренний и внешний) | не более 60 % ВВП |

| 3. Ежегодный рост цен | не выше чем 1,5% сверх среднего уровня инфляции в трех наиболее благополучных странах ЕС |

| 4. Средний размер долгосрочной процентной ставки | не выше 2 % сверх среднего уровня ставок в трех наиболее благополучных странах ЕС |

| 5. Пределы колебаний взаимных валютных курсов | +15 % |

Программа введения евро содержала следующие этапы [32]:

- этап. 1 января — 31 декабря 1998 г.— этап создания экономического и валютного союза, определение первой группы стран, принимающих участие в нем. Запланировано упразднение Европейского валютного института и учреждение Европейского центрального банка (ЕЦБ) во Франкфурте-на-Майне (Германия). Было принято решение, что определять и осуществлять единую денежную политику в рамках ЭВС и отвечать за эмиссию евро будет Европейская система центральных банков (ЕСЦБ), состоящая из Европейского центрального банка и национальных центральных банков (НЦБ) государств — членов ЕВС. Первым президентом ЕЦБ стал голландец В. Дуйзенберг, возглавлявший Европейский валютный институт с 1997 г.

- этап. 1 января 1999 г.— 31 декабря 2001 г. Курсы национальных валют планировалось жестко привязать к евро, а безналичные расчеты и операции проводить в новой валюте.

- этап. Начался с 1 января 2002 г. Евро эмитировался Европейским центральным банком для использования в виде национальной валюты всех государств Европейского экономического и валютного союза, и началось его обращение в виде банкнот и монет.

План перехода к экономическому и валютному союзу был реализован полностью в установленные сроки. Евро был введен в безналичный оборот с 1 января 1999 г. в одиннадцати государствах — членах ЕС: Австрии, Бельгии, Германии, Ирландии, Испании, Италии, Люксембурге, Нидерландах, Португалии, Финляндии и Франции. С этого момента все национальные денежные единицы вышеуказанных государств перестали выставляться на международных финансовых рынках, а их место занял евро. Исключение составила Греция. Для греческой драхмы это произошло 1 января 2000 г., когда страна перешла на использование евро в безналичном обороте.

Заключительный, пятый этап формирования ЕВС начался с 1 января 2002 г., когда в качестве законного платежного средства евро был введен в 12 странах ЕС: Австрии, Бельгии, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Люксембурге, Нидерландах, Португалии, Испании. Кроме того, евро является денежной единицей и в ряде государств, не входящих в ЕС: Андорре, Ватикане, Монако и Сан-Марино.

Три государства — члена ЕС, не перешедшие на евро: Великобритания, Дания и Швеция, могут добровольно перейти на него в любой момент, в случае если они того пожелают и если их экономика будет соответствовать требованиям, закрепленным в Договоре об учреждении ЕВС.

Национальные банки стран ЭВС установили период параллельного хождения евро и национальных валют, в течение которого из обращения полностью выводятся национальные денежные знаки. Этот период составил: в Австрии, Бельгии, Финляндии, Германии, Греции, Италии, Люксембурге — до 28 февраля 2002 г., во Франции — до 17 февраля 2002 г., в Ирландии — до 9 февраля 2002 г., в Нидерландах — до 28 января 2002 г.

Для каждой страны были установлены сроки обмена банкнот и монеты старого образца на евро через банки-эмитенты соответствующих валют:

- в Австрии, Германии, Ирландии, Испании — срок обмена для банкнот и монеты не ограничен;

- в Бельгии, Люксембурге — срок обмена неограничен для банкнот, для монет он длился до 31 декабря 2004 г.;

- в Финляндии и Италии банкноты и монета обменивались 10 лет;

- во Франции — в течение 10 лет банкноты, до 31 декабря 2004 г.— монета;

- в Греции — в течение 10 лет банкноты, до 31 декабря 2003 г.— монета;

- в Нидерландах — банкноты до 1 января 2032 г., монета — до 1 января 2007 г.;

- в Португалии — в течение 20 лет банкноты, до 31 декабря 2002 г.— монета [33].

Европейский союз постоянно расширяется. В 1994 г. договор о сотрудничестве с ЕС заключили Россия и некоторые страны СНГ.

Так, с 1 мая 2004 г. в него вступили еще 13 стран: Эстония, Латвия, Литва, Мальта, Польша, Словакия, Словения, Чешская республика, Венгрия, Кипр, Болгария, Румыния, Хорватия. В настоящее время ЕС объединяет 28 стран.

Переход европейских стран на единую валюту позволяет решить многие экономические, социальные и политические проблемы. Так, на протяжении 90-х гг. ХХ столетия только в связи с колебаниями курсов национальных валют страны ЕС ежегодно теряли 0,5 % прироста ВВП и тысячи рабочих мест. Единая валюта значительно снижает валютные риски инвесторов и расходы на их страхование; затраты, связанные с ведением бухгалтерского учета операций в различных валютах; расходы на обращение различных национальных валют и пр.

В рамках функционирования данной региональной валютной системы, безусловно, возникают различные проблемы у отдельных стран, но, как правило, решаются они сообща через формирование индивидуальной программы, в том числе с использованием финансовых или кредитных инструментов поддержки.

Введение евро привело к созданию принципиально новой независимой региональной банковской системы — Европейской системы центральных банков [34], состоящей из Европейского центрального банка и национальных центральных банков государств — членов ЭВС.

Структура ЕСЦБ напоминает Федеральную резервную систему (ФРС) США. Однако если в ФРС каждый Федеральный резервный банк самостоятельно выполняет возложенные на него функции и не имеет вышестоящего органа, то в структуре ЕСЦБ ЕЦБ наделен функциями банка банков для НЦБ стран зоны евро. Таким образом, банковская система зоны евро является трехуровневой, не имеющей аналогов в мире. ЕСЦБ является независимой от других органов ЕС, от правительств стран — членов ЭВС и любых других учреждений.

ЕСЦБ наделена следующими основными функциями:

- разработка и осуществление единой валютной политики в зоне евро;

- разработка решений и принятие нормативных актов, необходимых для реализации задач ЕСЦБ;

- консультирование институтов Европейского сообщества и органов государств — членов ЕС по вопросам своей компетенции;

- ведение статистической отчетности;

- представление ЕСЦБ в международных организациях;

- эмиссия банкнот евро;

- осуществление валютных операций ЕСЦБ совместно с центральными банками государств-членов;

- составление и опубликование ежегодного доклада о деятельности ЕСЦБ и финансового отчета ЕСЦБ;

- выполнение задач в сфере разумного банковского надзора над кредитными организациями.

В уставе ЕСЦБ зафиксировано, что она управляется руководством ЕЦБ через три руководящих органа [35]: Совет управляющих, Исполнительную дирекцию и Генеральный совет.

Совет управляющих — высший руководящий орган, состоящий из членов Исполнительной дирекции и управляющих НЦБ государств зоны евро, принимающий наиболее важные решения. Основными функциями Совета управляющих являются:

- определение ключевых моментов денежной политики стран ЭВС: процентных ставок, размеров минимальных резервов НЦБ и пр., и разработка инструкций по их внедрению;

- утверждение внутренней организации ЕЦБ и его руководящих органов;

- выполнение функций консультанта ЕЦБ;

- определение порядка представления ЕСЦБ в сфере международных отношений.

Исполнительная дирекция состоит из президента и вице-президента ЕЦБ, а также четырех членов из числа кандидатов, имеющих большой профессиональный опыт в финансовой или банковской сферах. Кандидаты назначаются из граждан стран — членов ЭВС на встрече глав правительств по предложению Совета Европы после консультаций с Европарламентом и Советом управляющих ЕЦБ. Исполнительная дирекция обязана проводить денежную политику, разработанную в соответствии с инструкциями Совета управляющих ЕЦБ, руководить действиями НЦБ.

До тех пор, пока не все государства — члены ЕС перешли на евро, для взаимодействия с центральными банками таких государств в ЕЦБ существует Генеральный совет, в который входят президент и вицепрезидент ЕЦБ, а также управляющие всех центральных банков государств — членов ЕС.

Основными функциями Генерального совета являются:

-

- консультации по взаимодействию с ЕСЦБ;

- сбор и обработка статистической информации, подготовка ежеквартальных и годовых отчетов о деятельности ЕЦБ, а также еженедельных консолидированных отчетов;

- разработка и внедрение правил по стандартизации бухгалтерского учета и отчетности по операциям, проводимым НЦБ;

- проведение мер по уплате уставного капитала ЕЦБ в части, не урегулированной общим договором ЕС;

- разработка должностных инструкций и правил приема на работу в ЕЦБ.

Председатель ЕЦБ одновременно является председателем всех трех руководящих органов: Совета управляющих, Исполнительной дирекции и Генерального совета. При этом в двух первых органах он имеет решающий голос в случае равного распределения голосов.

В структуре ЕСЦБ под руководством Совета управляющих работают 13 комитетов:

-

- комитет внутренних аудиторов;

- комитет по банкнотам;

- бюджетный комитет;

- комитет внешней коммуникации;

- комитет бухгалтерского учета и внешних доходов;

- юридический комитет;

- комитет по рыночным операциям;

- комитет по денежно-кредитной политике;

- комитет международных отношений;

- статистический комитет;

- комитет банковского надзора;

- комитет информационных систем;

- комитет платежно-расчетных систем.

ЕЦБ проводит единую денежно-кредитную политику [36] через уполномоченные кредитные учреждения, которые должны соответствовать следующим требованиям:

- выполнять минимальные резервные требования;

- действовать в зоне евро и иметь соответствующий характер деятельности; ЕЦБ на недискриминационной основе имеет право отказать в участии тем кредитным учреждениям, которые по характеру своей деятельности не могут быть полезными при проведении денежно-кредитной политики;

- обладать удовлетворительным финансовым положением, которое должно быть проверено национальными властями; это не распространяется на филиалы организаций, штаб-квартиры которых находятся за пределами ЕС;

- отвечать специфическим операционным критериям, установленным НЦБ или ЕЦБ.

Уполномоченные кредитные учреждения получают доступ к возможностям ЕСЦБ только через национальный центральный банк того государства — участника ЭВС, в котором они расположены. НЦБ собирают заявки на участие в операциях ЕЦБ и передают данные на его центральный компьютер. На основе собранных заявок ЕЦБ определяет рыночную цену ресурсов и дает инструкции национальным центральным банкам, которые в свою очередь распределяют операции среди уполномоченных кредитных учреждений. В настоящее время 8 тыс. кредитных организаций получили статус уполномоченных, 4 тыс. из них имеют доступ к депозитно-ссудным операциям, 3 тыс.— к операциям по рефинансированию.

ЕЦБ может заниматься обычными для центральных банков операциями: предоставлением кредитов финансовым институтам, в том числе ломбардных; операциями на открытом рынке с различными финансовыми инструментами, выраженными в различных валютах; операциями с драгоценными металлами. Такие же операции могут проводить НЦБ на основе принципов, разработанных ЕЦБ.

ЕЦБ и НЦБ не имеют права кредитовать в любой форме межгосударственные (в ЕС), государственные, региональные и местные органы власти и организации, действующие на основе государственного права. Эти правила не распространяются на государственные и частные кредитные организации.

Собственный капитал [37] ЕЦБ составляет 5 млрд евро и может увеличиваться по решению Совета управляющих. Акционерами ЕЦБ могут быть только НЦБ. Участие страны в капитале ЕЦБ определяется на основе ее средневзвешенной доли в населении и ВВП ЕС, которая исчисляется следующим образом:

- 50 % доли — в соответствии с удельным весом каждой страны в общей численности населения ЕС;

- 50 % доли — в соответствии с удельным весом страны в совокупном валовом внутреннем продукте ЕС.

Данные по доле участия пересматриваются один раз в пять лет.

В зоне евро используются две системы межбанковских расчетов — «ТАРГЕТ» (TARGET, Trans-European Automated Real-time Gross Seyylement Express Transfer System — Трансъевропейская автоматизированная система валовых расчетов в режиме реального времени) [38] и ЕВА (Euro Banking Association — Европейская банковская ассоциация).

TARGET была разработана для решения трех основных задач:

- Обеспечение безопасности и надежности межнациональных банковских расчетов в евро в режиме реального времени.

- Повышение эффективности межбанковских операций в рамках ЭВС.

- Создание технической основы для осуществления ЕСЦБ своих функций.

Создание TARGET было начато в 1995 г., в июне 1997 г. она прошла испытания, а в июне 1998 г. работа над ее созданием была полностью завершена.

Исходя из поставленных задач, TARGET — это система межнациональных расчетов в евро, функционирующая в режиме реального времени, являющаяся механизмом снятия противоречий в платежных системах отдельных стран ЭВС. TARGET состоит из 15 связанных между собой национальных автоматизированных систем валовых расчетов в режиме реального времени — RTGS, размещенных в каждой из стран — участниц ЭВС и действующих на основе общей платежной системы ЕЦБ, инфраструктуры и процедур в виде механизмов кольцевания этих центров. Правительства стран — участниц ЕС, не входящих в зону евро, также создали центры RTGS на базе своих национальных центральных банков.

Центры RTGS созданы в виде расчетных палат, где дебетовые и кредитовые зачисления обрабатываются по мере поступления. Система кольцевания, связывающая национальные центры, состоит из телекоммуникационной сети, выходящей в каждой стране на местный интерфейс.

К преимуществам системы TARGET относят скорость расчетов (в рамках ЕС они осуществляются в течение одного дня), а также продолжительность их проведения (система работает с 7:00 до 18:00 среднеевропейского времени). Максимальный срок проведения операции в системе TARGET– полчаса. Если по прошествии этого времени центральный банк страны-получателя не подтверждает перевод, центральный банк страны-отправителя начинает процедуру поиска ошибки.

За осуществление межнациональных расчетов в системе TARGET взимается плата, зависящая от количества сделок, проведенных через национальный центр RTGS, по дигрессивной шкале:

- 1,75 евро за первые 100 операций в месяц;

- 1,00 евро за следующие 900 операций в месяц;

- 0,80 евро за каждую следующую операцию, превышающую 1000-ную операцию в месяц.

Система обслуживает только операции, проводимые через центры RTGS и номинированные в евро, как стран участниц ЭВС, так и других стран, но при условии, что последние работают с евро как с иностранной валютой.

Вторая система расчетов — ЕВА [39] — представляет собой сальдовую систему горизонтального многостороннего клиринга, где платежи принимаются к исполнению без покрытия. ЕВА, как и TARGET, использует единые стандарты сообщений и форматы апробированной технологии SWIFT (Society for Worldwide Interbank Financial Telecommunications — Общество всемирных межбанковских финансовых телекоммуникаций), проводит расчеты только в евро, а также имеет собственный центральный счет во Франкфурте-на-Майне. Все это означает двойной контроль за корреспондентскими счетами коммерческих банков по системе ЕВА и TARGET.

Единая монетарная политика проводится не только в рамках ЭВС, но и на территории ЕС и разрабатывается через Совет ЕС после консультаций с Европарламентом и Европейским центральным банком. Цели монетарной политики следующие [40]:

- Установление целевых ориентиров денежных агрегатов и уровня инфляции (таргетирование).

- Установление пределов колебаний процентных ставок.

- Определение резервных требований для банков стран — членов ЕС.

- Проведение операций на открытом рынке.

- Разработка принципов взаимодействия зоны евро со странами ЕС, не вошедшими в нее, а также с другими валютными зонами мира.

Следует отметить высокую эффективность проводимой ЕС экономической и валютной политики, позволившей:

- сформировать единый рынок капитала, включая валютный и фондовый рынки;

- интегрировать налоговые системы стран ЕС;

- гармонизировать деятельность банков;

- создать единое инвестиционное пространство.

На долю стран — участниц ЕС в 2017 г. приходилось 21,6 % мирового валового внутреннего продукта, ВВП на душунаселения составляет 39,9 тыс долл. Для сравнения: на долю США приходится 24,5 % мирового валового внутреннего продукта и ВВП на душунаселения составляет 38,3 тыс. долл. [41]

Вторым после ЕС конкурентом США является Япония, которая укрепила позиции в Азиатско-тихоокеанском регионе. Токио является сегодня мировым финансовым центром, а японские банки имеют разветвленную сеть за рубежом. Хотя в середине 90-х гг. ХХ столетия курс японской иены снижался до рекордно низких отметок, с 2002 г. он имеет тенденцию к росту.

Очевидно, что ни один из трех валютных центров в настоящее время не может установить свое безраздельное влияние на мировом валютном рынке. Тенденции сегодня таковы, что мировая валютная система превращается в полицентрическую с конкуренцией отдельных региональных валютных зон.

Список литературы:

- Большой экономический словарь / под ред. А. Н. Азрилиян. М. : Институт новой экономики, 2011. 1472 с.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютно-кредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 17–18.

- Там же. С. 17–18.

- Золотое содержание валют устанавливалось постепенно. Великобритания сделала это в 1816 г., США — в 1837 г., Германия — в 1875 г., Франция — в 1878 г. Россия ввела золотомонетный стандарт с 1895 по 1899 г. благодаря денежной реформе С. Ю. Витте.

- Международные валютно-кредитные и финансовые отношения : учебник / под ред. Л. Н. Красавиной. М. : Юрайт. 2014. С. 60.

- Международные валютно-кредитные и финансовые отношения : учебник / под ред. Л. Н. Красавиной. 2014. М. : Юрайт. С. 60.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 17–18.

- Девизы — средства в иностранной валюте, предназначенные для международных расчетов, т. е. приравненные к золоту.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 22–24.

- Валютный блок — это объединение стран, во главе которого стоит сильное в экономическом развитии государство, определяющее единую политику в области международных экономических отношений и использующее страны блока как выгодный рынок сбыта, источник сырья и объект инвестиций.

- Международные валютно-кредитные и финансовые отношения : учебник / под ред. Л. Н. Красавиной. 2014. М. : Юрайт. С. 65–66.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 24–26.

- План назван по имени его инициатора Джорджа Кэтлетта Маршалла (1880– 1959), который в 1939–1945 гг. был начальником штаба армии США, в 1947– 1949 гг.— госсекретарем США, в 1950–1951 гг.— министром обороны США.

- Международные валютно-кредитные и финансовые отношения : учебник / под ред. Л. Н. Красавиной. 2014. М. : Юрайт. С. 68–69.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006.С. 27.

- Евродоллары — доллары США, используемые иностранными банками для депозитно-ссудных операций. По выполняемым функциям евродоллары являются мировыми деньгами, а по своей природе — национальными.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 27–30.

- Золотой пул был создан в 1962 г. центральными банками ведущих стран мира для поддержания цены золота.

- Международные валютно-кредитные и финансовые отношения : учебник / под ред. Л. Н. Красавиной. 2014. М. : Юрайт. С. 75.

- Структура СДР рассмотрена авторами в п. 1.1.

- В капитале МВФ 2/3 имеют развитые страны, 1/3 — развивающиеся. Доля США составляет 17 %, т. е. соответствует уровню развивающихся стран вместе взятых.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 33–42.

- Там же. С. 33–35.

- Там же. С. 35–36.

- Там же. С. 36.

- Там же. С. 36.

- Бункина М. К. Деньги. Банки. Валюта : учеб. пособие. М. : ДИС, 1994. С. 140–141.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 38.

- Tам же. С. 38–39.

- Там же. С. 39–41.

- Там же. С. 39–41.

- Там же. С. 40–41.

- О введении в обращение наличных знаков, номинированных в ЕВРО // Банк. 2001. № 7. С. 24.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 42–43.

- Там же. С. 43–44.

- Там же. С. 44–45.

- Там же. С. 45.

- Там же. С. 45–46.

- Там же. С. 47.

- Там же. С. 47.

- Россия и мир: 2018. Экономика и внешняя политика. Ежегодный прогноз / Рук. проекта — А. А. Дынкин, В. Г. Барановский. М. : ИМЭМО РАН, 2017. С. 17.