Валюта и валютная система. Виды, классификация валюты

1. Сущность валюты и ее классификация

Валюта (англ. сurrency) — это денежная единица страны (группы стран) или международная расчетная единица. Валюта может быть классифицирована по ряду признаков [1]:

| Классификация валюты | |

| 1. Принадлежность |

|

| 2. Отношение к валютным запасам страны |

|

| 3. Принцип построения |

|

| 4. Степень конвертируемости |

|

| 5. Виды валютных операций |

|

| 6. Степень стабильности |

|

| 7. Материально-вещественная форма |

|

Деление валюты по принадлежности или статусу предполагает выделение национальной и иностранной валют.

Национальной валютой является денежная единица определенной страны, иностранной — денежные единицы других стран. Эти определения традиционно даются в национальном валютном законодательстве. Так, в России это Федеральный закон от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (с последними изменениями и дополнениями). В нем даются понятия валюты Российской Федерации и иностранной валюты.

Валюта Российской Федерации:

- Денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории РФ, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки.

- Средства на банковских счетах или в банковских вкладах.

Иностранная валюта:

- Денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки.

- Средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных и расчетных единицах.

По Федеральному закону от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)», официальной денежной единицей (валютой) РФ является рубль. Один рубль состоит из 100 копеек. Введение на территории РФ других денежных единиц и выпуск денежных суррогатов запрещаются. Официальное соотношение между рублем и золотом или другими драгоценными металлами не устанавливается.

По отношению к валютным запасам страны валюта делится на резервную валюту и прочие.

Резервная валюта — это иностранная валюта, в которой центральные банки других государств накапливают и хранят резервы. Валютные резервы служат для обеспечения устойчивости национальной валюты, совершения международных расчетов и обслуживания внешнего долга страны.

Резервная валюта выполняет следующие функции:

- Используется как международное платежное и резервное средство.

- Является базой определения валютного паритета и валютного курса для стран — неэмитентов резервной валюты.

- Используется для проведения валютной интервенции с целью регулирования курса валют стран — участниц мировой валютной системы.

- Служит средством покрытия отрицательного сальдо платежного баланса.

Страны стремятся к тому, чтобы их валюта приобрела статус резервной. Наличие данного статуса дает возможность покрывать дефицит платежного баланса национальной валютой, укрепляет позиции национального экспортера на мировом рынке, способствует расширению кредитной экспансии и проникновению на мировой рынок.

Условиями приобретения статуса резервной валюты являются:

- наличие существенной доли страны в мировом производстве, экспорте товаров и капитала;

- наличие развитой банковской системы и сети кредитных институтов;

- проведение либерализации валютных отношений, достижение свободной конвертации национальной валюты.

До 1944 г. резервной валютой был английский фунт стерлингов. Принципами Бреттон-Вудской валютной системы статус резервной валюты был закреплен за долларом США наряду с фунтом стерлингов. В 1977 г. фунт стерлингов официально прекратил выполнять функции резервной валюты. В соответствии с ямайскими соглашениями ни одна из национальных валют не получила статуса резервной валюты. Роль главного международного платежного и резервного средства была закреплена за коллективной валютой СДР (SDR — Special Drawing Rights, Специальные права заимствования).

СДР имеет только безналичную форму в виде записей на банковских счетах. В настоящее время СДР является международным резервным активом и используется в расчетах между Международным валютным фондом (МВФ) и его участниками, а также рядом международных организаций для регулирования сальдо платежных балансов стран-участниц, пополнения резервов, расчетов по кредитам МВФ.

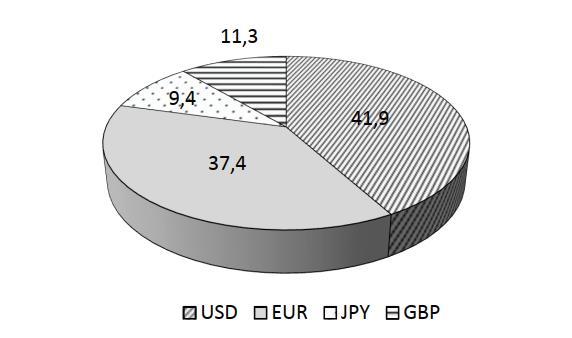

Основой формирования курса СДР выступает валютная корзина, в которую включены мировые резервные валюты. На момент создания СДР в валютную корзину были включены следующие валюты:

- доллар США (42 %),

- немецкая марка (19 %),

- японская иена (13 %),

- французский франк (13 %),

- инглийский фунт стерлингов (13 %).

Обычно каждые пять лет Исполнительный совет МВФ пересматривает валютную корзину СДР.В целях повышения привлекательности СДР в ходе пересмотров валютной корзины дается оценка критериев выбора валют, самого выбора валют, методологии взвешивания и структуры корзины, процентной ставки по СДР.

В 2014 г. Китай по ВВП с учетом паритета валют вышел на первое место в мире (по данным МВФ, 17,6 трлн международных долларов в 2014 г.), по объему экспорта продукции занял также первое место. В настоящее время экспорт дает Китаю 80 % валютных доходов. Рост китайской экономики, расширение использования юаня в качестве международного платежного средства и объекта активной международной торговли на основных валютных рынках привел к тому, что 30 ноября 2015 г. Исполнительный совет МВФ принял решение о включении китайского юаня в корзину СДР.

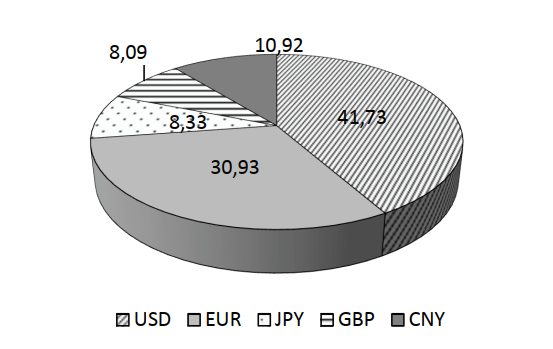

С 1 октября 2016 г. китайский юань приобрел статус свободно используемой валюты, став пятой официально признанной резервной валютой наряду с долларом США, евро, иеной и фунтом стерлингов (рис. 1, 2).

Рис. 1. Валютная корзина СДР и веса валют до 2016 г.

Рис. 2. Валютная корзина СДР и веса валют с 1 октября 2016 г.

«Де-факто» к резервным валютам можно отнести швейцарский франк.

В 90-х гг. ХХ столетия на долю американского доллара приходилось 50 % международных расчетов и 70 % внешней задолженности. С укреплением евро в 2004 г. некоторые страны, в частности Россия, стали переориентироваться на создание государственных валютных резервов в европейской валюте.

В настоящее время мировые валютные резервы имеют следующую структуру:

- доллар США — 60,2 %,

- евро — 24,2 %,

- английский фунт стерлингов — 5,0 %,

- японская иена — 3,2 %,

- канадский доллар — 2,2 %,

- австралийский доллар — 1,8 %,

- прочие валюты — 3,4 % [2].

В мировой практике существует несколько критериев определения нижней границы объема международных резервов страны:

- Традиционный критерий, когда величина резервов должна превышать трехмесячный объем импорта.

- Критерий Гринспена, когда резервы должны превосходить официальный и официально гарантированный краткосрочный долг (внешний) [3].

- «Узкий» критерий, или критерий Редди, который предусматривает, что минимальный объем резервов для покрытия импорта суммируется с платежами по внешнему госдолгу, чтобы исключить дефолт по государственным обязательствам [4].

- «Расширенный» критерий, или критерий Гвидотти, когда объем резервов достаточен, если он позволяет обходиться без внешних заимствований в течение одного года [5].

- «Широкий» критерий, когда резервы должны быть достаточными для предупреждения резких девальваций и ревальваций национальной валюты.

- «Максималистский» критерий, когда покрытие государством возможно в случае кризиса потребностей частного сектора в средствах для уплаты внешних долгов.

В нашей стране Банк России осуществляет полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России (ст. 2 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации»). Одна из функций Банка России связана с осуществлением эффективного управления золотовалютными резервами (ст. 4).

В настоящее время валютные резервы РФ включают: доллары США, евро, английский фунт стерлингов, канадский доллар, австралийский доллар, швейцарский франк, иену, юань, СДР.

По принципу построения валюта бывает корзинного типа и обычная.

Валюта корзинного типа представляет собой межнациональную денежную единицу, курс которой определяется как средневзвешенная величина от рыночной стоимости валют стран — членов соответствующей валютной зоны. Она используется в международных операциях в качестве единой расчетной единицы и в отличие от прочих валют не выпускается в виде денежных купюр, а представляет собой записи на счетах.

До 01.01.1999 корзинных валют в мире насчитывалось две: ЭКЮ (ECU — Europian Currency Unit, единица европейской валюты) и СДР, а в настоящее время только СДР. Структура СДР представлена в табл. 1.

Таблица 1. Структура СДР [6]

| Период | USD

(доллар США) |

DEM

(немецкая марка) |

FRF

(французский франк) |

JPY

(иена) |

GBP

(фунт стерлингов) |

CNY

(юань) |

| 1981–

1985 |

0,540

(42 %) |

0,460

(19 %) |

0,740 (13 %) | 34,0

(13 %) |

0,0710

(13 %) |

– |

| 1986–

1990 |

0,452

(42 %) |

0,527

(19 %) |

1,020 (12 %) | 33,4

(15 %) |

0,0893

(12 %) |

– |

| 1991–

1995 |

0,572

(40 %) |

0,453

(21 %) |

0,800 (11 %) | 31,8

(17 %) |

0,0812

(11 %) |

– |

| 1996–

1998 |

0,582

(39 %) |

0,446

(21 %) |

0,813 (11 %) | 27,2

(18 %) |

0,1050

(11 %) |

– |

| 1999–

2000 |

0,5820

(39 %) |

0,2280

(21 %) |

0,1239

(11 %) |

27,2

(18 %) |

0,1050

(11 %) |

– |

| 0,3519 (32 %) | ||||||

| 2001–

2005 |

0,5770

(44 %) |

0,4260 (31 %) | 21,0

(14 %) |

0,0984

(11 %) |

– | |

| 2006–

2010 |

0,6320

(44 %) |

0,4100 (34 %) | 18,4

(11 %) |

0,0903

(11 %) |

– | |

| 2011–

2015 |

0,6600

(41,9 %) |

0,4230 (37,4 %) | 12,1000

(9,4 %) |

0,1110

(11,3 %) |

– | |

| 2016 … | 41,73 % | 30,93 % | 8,33 % | 8,09 % | 10,92% | |

Все прочие валюты стран мира относятся к обычным валютам.

По степени конвертируемости валюта делится на свободно конвертируемую, частично конвертируемую и неконвертируемую. Конвертируемость валют зависит от экономического развития страны: масштабов внешнеэкономической деятельности, состояния рынков капитала и товаров, устойчивости денежного обращения. Степень конвертируемости определяется наличием валютных ограничений.

Свободно конвертируемая валюта — это валюта, без ограничений обмениваемая на валюту любого иностранного государства. Статьи соглашения Международного валютного фонда (МВФ) свободноконвертируемую валюту трактуют так: «Под свободно используемой валютой понимается валюта государства-члена, относительно которой Фонд устанавливает, что она действительно широко используется для платежей по международным операциям и что она является предметом активной торговли на основных валютных рынках» [7].

Список свободно конвертируемых валют на текущий период включает 17 валют мира:

- британский фунт,

- японская иена,

- евро,

- канадский доллар,

- доллар США,

- гонконгский доллар,

- шведская крона,

- австралийский доллар,

- норвежская крона,

- датская крона,

- южнокорейская вона,

- новозеландский доллар,

- израильский шекель (с 27 мая 2008 г.),

- швейцарский франк,

- южноафриканский ранд,

- мексиканский песо (с 27 мая 2008 г.),

- сингапурский доллар.

В 1996 г. МВФ признал российский рубль конвертируемым по текущим операциям.

Частично конвертируемая валюта представляет собой валюту с ограниченным использованием относительно территории, вида валютных операций или владельцев. Так, российский рубль является конвертируемым только на ограниченной территории стран СНГ вследствие проблем экономического развития России и наличия некоторых ограничений на проведение валютных операций.

Неконвертируемая валюта — это национальная валюта страны, которая не может обмениваться на иностранную валюту. Такими являются валюты большинства развивающихся стран, где введено жесткое валютное регулирование в связи с нехваткой валютных резервов изза отрицательного сальдо торгового баланса и большого объема внешней задолженности.

Валюту классифицируют по видам валютных операций. Валюта цены контракта представляет собой валюту, в которой определяется цена товара, а валюта платежа по контракту представляет валюту, в которой должен быть совершен платеж.

На выбор валюты цены влияют следующие факторы:

- практикуемые на международном рынке условия реализации товара;

- условия, принятые для торговли биржевыми товарами;

- состояние конъюнктуры на конкретном товарном рынке;

- межправительственные соглашения;

- законодательства ряда стран;

- взаимоотношения между конкретными предприятиями.

Структура цены во внешнеторговой сделке устанавливается исходя из типовых условий поставок, оговоренных в правилах «Инкотермс» (Incoterms, International Commerce Terms — Международные коммерческие термины). Во избежание споров Международная торговая палата в 1936 г. впервые опубликовала сборник международных правил интерпретации торговых терминов: «Инкотермс-36». Изменения в «Инкотермс» вносились в 1953, 1967, 1976, 1980, 1990, 2000 г.— и последние в 2010 г.

Валюта платежа может не совпадать с валютой цены. Тогда стороны выбирают определенный тип защитных оговорок, чтобы избежать убытков от колебаний валютных курсов.

Типы защитных оговорок [8]:

- Золотая оговорка применялась после Второй мировой войны, она основана на фиксации золотого содержания валюты платежа на дату заключения контракта и пересчете суммы платежа пропорционально изменению золотого содержания на дату исполнения. Различались прямая и косвенная золотые оговорки.

- Валютная оговорка — условие в международном контракте, оговаривающее пересмотр суммы платежа пропорционально изменению курса валюты оговорки с целью страхования валютного или кредитного риска экспортера или кредитора. Наиболее распространенная форма применения валютной оговорки — несовпадение валюты цены и валюты платежа. При этом экспортер или кредитор заинтересован в том, чтобы в качестве валюты цены выбиралась наиболее устойчивая валюта или валюта, повышение курса которой прогнозируется, т. к. при проведении платежа подсчет суммы платежа производится пропорционально курсу валюты цены.

Валютная оговорка может быть двух типов:

- Прямая валютная оговорка — валюта цены и валюта платежа совпадают, однако курс данной валюты фиксируется к более устойчивой на момент подписания контракта. Если к моменту платежа курс валюты изменится, то меняется и сумма контракта.

- Косвенная валютная оговорка — цена фиксируется в устойчивой валюте, а платеж в другой валюте, как правило национальной, сумма контракта изменяется, если изменяется курс между валютой цены и валютой платежа.

- Мультивалютная оговорка предполагает пересчет цены и суммы в случае изменения среднеарифметического курса нескольких заранее согласованных валют по отношению к валюте цены или платежа.

Мультивалютная оговорка имеет преимущества перед одновалютной: во-первых, валютная корзина, как метод измерения средневзвешенного курса валют, снижает риск резкого изменения суммы платежа; во-вторых, она в наибольшей степени соответствует интересам контрагентов сделки с точки зрения валютного риска, т. к. включает валюты разной стабильности.

Вместе с тем к недостаткам мультивалютной оговорки можно отнести: сложность формулировки оговорки в контракте в зависимости от способа расчета курсовых потерь, неточность которого приводит к различной трактовке сторонами условий оговорки, трудность выбора базисной корзины валют.

- Оговорка о скользящей цене или о пересмотре цены предусматривает возможность изменения при продаже товара в кредит. Как правило, оговорка вступает в силу, если рыночная цена растет более чем на 2 % по сравнению с оговоренной ценой.

- Оговорка о возможности товарообмена (бартерной сделке) в контракте предусматривает, что за проданный товар экспортер приобретает на всю сумму контракта или на ее часть любой другой товар по договоренности.

- Индексная оговорка — изменение цены товара и суммы платежа происходит в зависимости от движения согласованного индекса цен на сырье, импортируемых товаров, используемых для производства продукции по экспорту.

Индексные оговорки не получили широкого распространения в мировой практике из-за трудностей с выбором и пересчетом индексов, реально отражающих рост цен.

По видам валютных операций тоже предусмотрена классификация валют.

Под валютой кредита понимается валюта его предоставления. При этом речь идет как о коммерческом, так и о банковском кредите. На выбор валюты кредита влияют сложившаяся между странами практика расчетов, позиции кредитора и заемщика на рынке ссудных капиталов, развитие корреспондентских отношений между банками государств и др. От выбранной валюты зависят проценты по кредиту. Валюта кредита может не совпадать с валютой погашения обязательства. В этом случае в кредитном договоре предусматривается порядок пересчета курса валют и, соответственно, суммы обязательств. Кредит может выдаваться в валюте страны заемщика, страны кредитора или в валюте третьей страны.

Валюта клиринга используется при зачете требований и обязательств по урегулированию внешнего долга стран в рамках межправительственных соглашений.

Валюта векселя — это валюта, в которой выставляется вексель. В качестве такой денежной единицы может выступать национальная валюта страны-должника, страны — кредитора по векселю или валюта третьей страны.

По степени стабильности валюта делится на два вида: сильную и слабую.

Сильная валюта — валюта, устойчивая к собственному номиналу и к курсам других валют. Сильные валюты являются, как правило, свободно конвертируемыми.

Слабая валюта — валюта, номинал которой является неустойчивым и находится в большой зависимости от колебаний конъюнктурных и структурных факторов.

В случае наличия слабой валюты может возникнуть параллельное обращение валюты, т.е. ситуация, когда население страны начнет отказываться от использования национальной валюты в качестве средства обращения, заменяя ее иностранной — валютное замещение,— либо от использования национальной валюты в качестве средства платежа, единицы расчета и средства сбережения, заменяя ее иностранной — долларизация.

К отрицательным последствиям параллельного обращения валюты относятся: сокращение сферы обращения национальной валюты, инфляция, падение курса национальной валюты.

По материально-вещественной форме валюта бывает наличная и безналичная.

Наличная валюта представляет собой банкноты и монеты, номинированные в определенной валюте и участвующие в наличном обращении на территории страны и за ее пределами. Операции с наличной валютой в основном проводят уполномоченные банки и физические лица.

Безналичная валюта представляет собой записи на счетах и участвует в безналичных расчетах между уполномоченным банками, физическими и юридическими лицами.

Данная классификация не включила прокси-валюты и биткоины, роль которых достаточно существенна в организации международных валютных отношений.

Прокси-валюты (proxycurrencies) — это валюты, которые одновременно в течение какого-то периода времени графически примерно одинаково изменяют свою стоимость (например, швейцарский франк к доллару США или доллар США к английскому фунту и дирхаму Объединенных Арабских Эмиратов). Особенность существования прокси-валют может быть использована для хеджирования при проведении валютных операций, продвинутых по технике исполнения [9].

Биткоин (англ. bit — единица информации «бит», coin — монета) — это виртуальная валюта, не обеспеченная никакой реальной стоимостью. Биткоин не отражает общего состояния экономики страны, поскольку является международной валютой. Валюта «биткоин» основана в 2009 г. японским программистом под вымышленным именем Сатоши Накамото (Satoshi Nakamoto). Биткоины создаются сообществом программистов, так называемых киберанархистов и просто тех, кто верит в будущее этой валюты.

Гражданский кодекс Российской Федерации предусматривает, что «рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации» [10]. Стороны по договору могут установить цену в иностранной валюте или условных единицах и предусмотреть, что выплата будет происходить в рублях по определенному курсу иностранной валюты или по установленной соглашением цене условной единицы. Кроме того, для платежей может использоваться и иностранная валюта в установленных законом случаях.

Таким образом, теоретически в договоре можно предусмотреть цену в биткоинах как в условных единицах, а совершать оплату в рублях по действующему курсу. Тем не менее биткоин позиционируют как самостоятельное средство платежа: при оплате биткоины из одного кошелька переходят в другой; используя биткоин-клиент, невозможно расплатиться другой валютой или одновременно совершить конвертацию, например, рублей в биткоины [11].

При работе на финансовых рынках приняты стандартные трехбуквенные латинские символы валют (ISO-коды), разработанные международной организацией по стандартизации международным стандартом ISO 4217 [12]. Две первые буквы обозначают страну, а третья — валюту.

В РФ разработан Общероссийский классификатор валют, который гармонизирован с международным стандартом. Общероссийский классификатор валют [13] предназначен для использования при прогнозировании внешних экономических связей, учете валютных поступлений и платежей, бухгалтерском и статистическом учете, оперативной отчетности по операциям, связанным с международными расчетами, контроле за соблюдением договорной и платежной дисциплины.

2. Сущность валютных отношений. Понятие и виды валютной системы

Валютные отношения — это совокупность экономических отношений по поводу осуществления операций, совершаемых в валютах различных государств в экономической системе отдельных стран, регионов или на мировом рынке [14].

Развитие международных валютных отношений обусловлено разделением труда, созданием мировых рынков капитала и различных финансовых инструментов, эволюцией средств производства и рабочей силы. Состояние международных валютных отношений, с одной стороны, зависит от развития мировой экономики, политической и военно-политической обстановки в мире, с другой– от состояния экономики и политического устройства отдельных государств.

В условиях глобализации мирохозяйственных взаимоотношений потоки национального и иностранного капитала разных государств все теснее переплетаются между собой. Экономические и валютные кризисы и неблагоприятные тенденции динамик мировых валютных рынков негативно влияют на состояние экспорта и импорта, инвестиционный климат, развитие рынка ценных бумаг стран, включенных в процесс международного разделения труда.

Положительные тенденции на мировом валютном рынке стабилизируют международную торговлю, стимулируют эффективное развитие отраслей, приток инвестиций в экономику многих стран и, как результат, обеспечивают положительное сальдо платежного баланса.

Международные валютные отношения со временем приобрели определенные формы организации в виде валютных систем отдельных государств, их региональных объединений и мировой валютной системы.

В «Современном экономическом словаре» дается следующее определение валютной системы: «Валютная система — совокупность валют, правил и норм их использования и взаимного обмена, применения в качестве платежных средств, а также денежно-кредитных отношений, связанных с хождением валюты» [15].

На наш взгляд, валютная система представляет собой форму организации валютных отношений на национальном, региональном или мировом уровне и является частью экономической системы государства, группы государств одного региона или мировой экономической системы [16].

Национальную валютную систему можно определить как форму организации валютных отношений в стране, закрепленную национальным законодательством и учитывающую межгосударственные соглашения [17].

Национальная валютная система является составной частью денежной и платежной систем любого государства, но имеет ряд особенностей. Национальная валютная система выходит за рамки внутренних экономических отношений и взаимодействует с валютными системами других государств, а следовательно, зависит как от внутреннего состояния экономики страны (например, валютной политики, системы валютных ограничений, международных расчетов, международного кредитования), так и от внешнеэкономических факторов (например, устройства валютной системы, системы валютных ограничений, влияния международных институтов на валютную ликвидность и пр.).

В ХХ в. мы наблюдали тенденцию объединения валютных систем отдельных государств и создания валютных союзов. Так, Европейский экономический и валютный союз имеет в настоящее время не только единую денежно-кредитную политику, проводимую Европейским центральным банком, но и единую валюту на территории 19 европейских государств — евро. В этом случае можно констатировать факт создания региональной валютной системы, которая включает в себя валютные отношения между группой государств, связанных взаимными соглашениями, и представляет собой совокупность национальных валютных систем, каждая из которых является составной частью региональной валютной системы [18].

Региональная валютная система может считаться более устойчивой по сравнению с национальной, поскольку основана на едином межгосударственном валютном регулировании и валютном контроле группы стран. Кроме того, внутри региональной валютной системы отсутствует система валютных ограничений между странамиучастницами.

Мировая валютная система — это форма организации международных валютных отношений, обусловленная историческим развитием мировой экономической системы и закрепленная международными соглашениями [19].

Мировая валютная система начала свое формирование еще в ХIХ в. Ее стабильность зависит от соответствия принципов ее функционирования потребностям развития мирового хозяйства. При изменениях в мировой экономической системе мировая валютная система также должна претерпевать соответствующие поправки. Если этого не происходит и старые принципы организации мировой валютной системы тормозят развитие мирового хозяйства, то это приводит к ее кризису и целесообразности создания новой мировой валютной системы. Как известно, мировая валютная система прошла четыре этапа своего формирования. Переходы от этапа к этапу были вызваны мировыми экономическими и валютными кризисами, сопровождаемыми изменением военно-политической обстановки.

Мировая валютная система представляет собой совокупность национальных и региональных валютных систем, взаимосвязанных между собой. Эта связь осуществляется через центральные банки, проводящие национальную и региональную денежно-кредитную политику и участвующие одновременно в разработке и реализации международной валютной политики, организации межгосударственного валютного регулирования.

Валютная система как форма организации валютных отношений предполагает наличие субъектов и объектов этих отношений, инструментов и конечной цели управления, являющихся специфическими в зависимости от вида валютной системы.

Субъектами валютных отношений являются их участники и регулирующие органы.

Участниками могут быть физические лица, юридические лица в виде предприятий различных отраслей экономики и форм собственности, финансово-кредитные институты, государство и пр.

Участники валютных отношений в зависимости от их влияния на ситуацию на валютном рынке делятся на две категории. Первая категория: активные участники, или маркет-мейкеры,— это центральные и коммерческие банки, транснациональные компании, постоянно осуществляющие операции на валютном рынке, от их деятельности зависят спрос и предложение на валюту в текущий период и в будущем. Вторая категория: пассивные участники, ими являются мелкие коммерческие банки, юридические и физические лица, проводящие валютные операции и не влияющие на состояние валютного рынка.

Регулирующими органами выступают органы валютного регулирования и валютного контроля в рамках соответствующей валютной системы — центральные или национальные банки и правительства, а также международные валютные и финансово-кредитные организации.

Объектами валютных отношений являются:

- механизмы курсообразования и режимы валютного курса;

- условия конвертации, валютные ограничения, международные кредиты и расчеты, инвестиции;

- порядок участия иностранного капитала и т. д.

Конечными целями управления валютными отношениями в рамках валютной системы являются ее стабильность и положительное влияние на макроэкономические показатели, т. е. рост валового внутреннего продукта стран, золотовалютных резервов, привлечение иностранных инвестиций, расширение экспортно-импортных операций и т. п.

Различные уровни валютных систем отличаются между собой по степени охвата валютных отношений, уровню целей и механизмам их достижения. Основные составляющие мировой валютной системы [20]:

- Субъект: международные организации и финансовые институты; правительства, национальные банки, кредитные организации, юридические лица и население мирового сообщества.

- Объект: валютный курс резервных валют и международных расчетных единиц, кредитные и расчетные операции, режимы движения иностранного капитала между странами.

Порядок регулирования валютных отношений:

- а) режим валютных курсов: регламентация режимов валютных курсов валют и международных расчетных единиц. В любом режиме валютный курс может устанавливаться с применением механизма валютного управления или валютной корзины.

- б) условия конвертируемости: условия взаимной конвертируемости основных мировых валют. Конвертируемость валют связана с переводом одной валюты в другую, с возможностью обмена национальной валюты на валюту других стран не только на внутреннем, но и на мировом валютном рынке.

- в) Валютные ограничения: Межгосударственное регулирование валютных ограничений. Валютные ограничения традиционно вводят с целью стабилизации валютных отношений в период экономического кризиса.

- г) организация международных расчетов, кредитования и инвестирования: Унифицированные правила по проведению международных расчетов, кредитных операций, инвестированию иностранного капитала.

- д) регулирование международной валютной ликвидности: осуществляется Международным валютным фондом (МВФ).

Таким образом, как уже было отмечено, субъекты делятся на участников валютных отношений и регулирующие органы. Участниками выступают правительства, национальные банки и кредитные организации государств мира, а также юридические лица и население мирового сообщества. Регулирующим органом для мировой валютной системы является, например, МВФ.

Объектами регулирования в мировой валютной системе являются валютные курсы резервных валют — доллара США, евро, фунта стерлингов, японской иены и других свободно конвертируемых валют; кредитные и расчетные операции между государствами; режимы движения иностранного капитала в мировой экономике и пр.

Таким образом, порядок регулирования валютных отношений касается пяти основных аспектов.

1. Режим валютных курсов. Традиционно валютный курс может устанавливаться с применением механизма валютного управления или валютной корзины.

Под валютным управлением понимается прикрепление национальной валюты к ведущей иностранной валюте («якорной»), строгое регулирование денежной эмиссии в зависимости от объема официальных резервов в этой валюте.

Валютная корзина — это определенный набор валют, по отношению к которому определяется средневзвешенный курс одной валюты.

2. Условия конвертации. В этом аспекте можно выделить три режима валютного регулирования:

- а) валютная монополия государства, когда национальная денежная единица не подлежит конвертации и является замкнутой;

- б) наличие системы валютных ограничений, т. е. установление, применение и контроль за применением той или иной совокупности валютных ограничений, когда национальная денежная единица имеет поступательную тенденцию к выходу за пределы внутреннего валютного рынка и становится ограниченно конвертируемой;

- в) отсутствие валютных ограничений, когда национальная денежная единица выходит на мировой валютный рынок и становится свободно конвертируемой.

3. Валютные ограничения. К валютным ограничениям традиционно относят:

- обязательную продажу государству иностранной валюты;

- запрещение свободной купли/продажи иностранной валюты на внутреннем валютном рынке страны;

- регулирование переводов и платежей за границу, вывоза капитала, репатриации прибылей, золота, денежных знаков и ценных бумаг;

- ограничение прав физических лиц владеть и распоряжаться иностранной валютой;

- регулирование получения внешних займов.

Например, в развитых странах распространенным явлением является обязательная продажа государству валютной выручки, полученной при расчетах по экспорту в ограниченные сроки (Италия, Нидерланды, Швейцария, Германия, Япония, Австралия). В Италии, Канаде, Нидерландах, Франции, Японии требуется особое разрешение на открытие валютных счетов не только внутри страны, но и за рубежом. В Канаде, Франции, Австралии требуется предварительное разрешение для получения иностранных займов или инвестирования средств за границей.

В Швейцарии государством контролируются процентные ставки по валютным депозитам для нерезидентов, а также движение прямых иностранных инвестиций. В Германии, Японии власти ограничили переводы за границу. В некоторых странах государство ограничивает расчеты наличными, контролируя перемещение денежных средств, и может определить источник происхождения вкладов. В развивающихся странах валютные ограничения охватывают более широкий круг внешнеторговых операций и отличаются большей жесткостью. Это связано с нехваткой в этих странах валютных ресурсов и необходимостью регламентации их расходования.

4. Организация международных расчетов, кредитования и инвестирования. Эти и ряд других операций становятся объектом унификации для того, чтобы упростить их проведение и сформировать единые механизмы использования. Например, Унифицированные правила по проведению международных расчетов, кредитных операций, инвестирования иностранного капитала, Конвенция о единообразном законе о переводном и простом векселе от 07.06.1930, Конвенция УНИДРУА о международном финансовом лизинге от 28.05.1988, Конвенция УНИДРУА по международным факторным операциям от 28.05.1988, Конвенция ООН о независимых гарантиях и резервных аккредитивах от 11.12.1995, Унифицированные правила и обычаи для документарных аккредитивов (публикация Международной торговой палаты (МТП) № 500 от 1993 г.), Унифицированные правила по инкассо (публикация МТП № 522 от 01.01.1996), Унифицированные правила по договорным гарантиям (публикация МТП. № 325 от 1978 г.), Унифицированные правила для гарантий по первому требованию (публикация МТП № 458 от 1992 г.), Правила «Инкотермс», правила иностранного инвестирования.

5. Регулирование международной валютной ликвидности. Международная валютная ликвидность (МВЛ) — способность страны (группы стран) своевременно обеспечить погашение обязательств по международным договорам в соответствии с их условиями. МВЛ в зависимости от типа валютной системы связана с национальной, региональной или мировой экономикой. Регулирование МВЛ в масштабе отдельной страны или их группы означает их платежеспособность, т. е. способность за счет собственных золотовалютных резервов, счетов в специальных правах заимствования (СДР), за счет резервной позиции в МВФ покрыть в установленный срок обязательства перед кредиторами. МВЛ в масштабе мировой экономики означает обеспеченность мирового платежного оборота международными резервными активами [21].

Официально провозглашенные цели МВФ в области регулирования международной валютной ликвидности:

- способствовать международному сотрудничеству в валютной сфере и обеспечивать консультации и взаимодействие по международным валютным проблемам;

- обеспечивать поддержание стабильности валют, упорядоченных валютных отношений между странами — членами фонда, предотвращая взаимное конкурентное обесценение национальных валют;

- укреплять доверие к финансовому положению стран — членов фонда, предоставляя в их временное распоряжение при определенных гарантиях ресурсы фонда и таким образом позволяя выправить несбалансированность их платежных балансов, не прибегая к мерам, наносящим ущерб благосостоянию данной страны или мирового сообщества;

- содействовать сокращению продолжительности и масштабов неравновесия платежных балансов стран — членов фонда.

Итак, международные валютные отношения являются частью экономических отношений. Их особенность заключается в том, что они возникают при проведении экономических операций с валютами различных государств. Формой организации валютных отношений является валютная система. Поскольку движение иностранных валют возникает как внутри отдельной страны, региона, так и в мировой экономической системе, выделяют национальную, региональную и мировую валютные системы.

Список литературы:

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 69–72.

- Катасонов В. Панорама мировых валютных резервов: информация к размышлению [Электронный ресурс] // Фонд стратегической культуры. URL: fondsk . ru/news/2014/09/27/panorama-mirovyh-valjutnyh-rezervov-informacija-k-razmyshleniju-29690.html (дата обращения: 13.09.2018).

- Предложен Аланом Гринспеном, председателем Совета управляющих Федеральной резервной системы США.

- Предложен Венугопалем Редди, управляющим Центрального банка Индии.

- Предложен представителем Министерства финансов Аргентины Пабло Гвидотти.

- Международный валютный рынок и валютный дилинг : учеб. пособие / Е. Г. Князева [и др.]. Екатеринбург : Изд-во Урал. ун-та, 2014. С. 33.

- Статьи соглашения Международного валютного фонда (1944). Вашингтон, округ Колумбия, 2011. С. 68.

- Международные валютно-кредитные отношения // Международный валютный рынок и валютный дилинг : учеб. пособие / Е. Г. Князева [и др.]. Екатеринбург : Издво Урал. ун-та, 2014. С. 31.

- Сафонов В. С. Валютный дилинг, или Как можно зарабатывать деньги честно и самостоятельно : практическое пособие для начинающих. М. : Консалтбанкир, 2000. 312 с.; Кияниц А. С. Фундаментальный анализ финансовых рынков : учеб. пособие. СПб. : Питер, 2005. 288 с.

- Гражданский кодекс Российской Федерации. Части первая, вторая, третья, четвертая: [федеральный закон: принят Гос. Думой 21 окт. 1994 г.: по состоянию на 20 янв. 2012 г.]. Новосибирск: Норматика, 2012. 480 с.

- BITCOIN в России: информационный портал о криптовалюте биткоин [Электронный ресурс]. URL: bitcoininfo . ru/(дата обращения: 23.09.2015).

- ОК (МК (ИСО 4217) 003–97) 014–2000. Общероссийский классификатор валют» (утв. Постановлением Госстандарта России от 25.12.2000 № 405-ст) [Электронный ресурс]//КонсультантПлюс. URL: consultant . ru/document/cons_doc_ LAW_31966/(дата обращения: 23.09.2015).

- Tам же.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения: учеб. пособие. Екатеринбург: Издательство АМБ, 2006. С. 9.

- Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. 6-е изд. М. : ИНФРА-М, 2011. С. 41.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 9.

- Там же. С. 10.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 10.

- Там же.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения : учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 13–14; Международный валютный рынок и валютный дилинг : учеб. пособие / Е. Г. Князева [и др.]. Екатеринбург : Изд-во Урал. ун-та, 2014. С. 10–12.

- Мокеева Н. Н., Казак А. Ю., Веретенникова О. Б. Международные валютнокредитные отношения: учеб. пособие. Екатеринбург : Издательство АМБ, 2006. С. 15.