Кредит. Виды, принципы и форма кредита

1. Сущность и функции кредита

Кредит представляет собой форму движения ссудного капитала, т. е. денежного капитала, предоставляемого в ссуду. Кредит обеспечивает трансформацию денежного капитала в ссудный

и выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы физических, юридических лиц, государства в рамках экономической системы аккумулируются, превращаясь в ссудный капитал, передаваемый за плату во временное пользование. Кредит можно представить и в виде движения авансированной стоимости на условиях платности.

Необходимость кредита целесообразна для государства, юридических лиц, физических лиц.

Возможность существования кредита обеспечивают следующие факторы:

- Амортизация– исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования.

- Прибыль — превышение доходов от продажи товаров и услуг над затратами на производство и продажу этих товаров.

- Возможный временной разрыв между моментом получения выручки товаропроизводителем и необходимостью вложения средств в новый производственный цикл.

- Наличие у населения сбережений и накоплений.

Стороны кредитной сделки можно представить двумя группами:

- кредитор предоставляет некоторую стоимость во временное пользование второй стороне;

- заемщик, или дебитор — это сторона по кредитной сделке, берущая кредит и принимающая на себя обязательства по его своевременному возврату кредитору в указанное время и на оговоренных условиях.

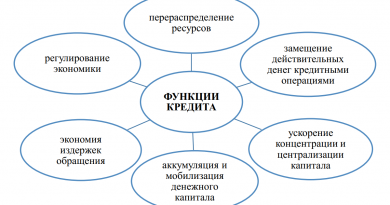

Сущность кредита проявляется в выполняемых им функциях. Безусловно, функции кредита являются вопросом дискуссионным, к основным функциям можно отнести:

- аккумуляцию временно свободных денежных средств. Формируются особые денежные средства, накапливаемые в текущий момент времени с целью потребления их в будущем (сфера аккумуляции ресурсов);

- перераспределительную функцию. Осуществляется перелив капитала в территориально‑отраслевом разрезе экономической системы. Государство в лице Центрального банка выступает в этом случае лишь как посредник, разрабатывающий общие правила осуществления данных операций, не вмешиваясь в их суть;

- замещение наличных денег и сокращение издержек обращения. Предусматривается, что кредитные инструменты (например, вексель и кредитная карта) могут заменить наличные деньги в обращении, что существенно сократит издержки на обслуживание наличного обращения. Данную функцию кредита выделяют многие экономисты. Однако, при общности в трактовках, названия для данной функции кредита различны: эмиссионная; замещение наличных денег в обращении; экономия издержек обращения; стимулирование экономии затрат.

2. Принципы кредитования

По вопросу принципов кредита тоже существуют разные точки зрения. Большинство трактовок сводится к тому, что к принципам кредита относятся: срочность, платность, обеспеченность и целевой характер. Необходимой формой возвратности выступает срочность кредита.

Под срочностью кредита предполагается, что ссуженная стоимость будет возвращена не когда‑нибудь, а в точно установленный срок. Гражданский кодекс РФ регламентирует обязанность заемщика возвратить займодавцу полученную сумму займа в срок, а также право кредитора отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

Следующий принцип — платность кредита. Он означает право кредитора на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. Размер, порядок выплаты и иные характеристики платы заемщиком кредитору за право пользования его средствами определяется договором, заключаемым между сторонами.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Факторы, влияющие на величину ссудного процента:

- денежно‑кредитная политика ЦБ;

- инфляция;

- уровень депозитной политики банка;

- условия кредита (цель, сумма, срок, обеспечение).

Экономические границы ссудного процента определяются: нижняя — уровнем рентабельности кредитора, а верхняя — уровнем рентабельности заемщика.

Принцип обеспеченности кредита означает, что кредитор может потребовать гарантий исполнения заемщиком взятых на себя обязательств.

В соответствии с действующей практикой совершения кредитных операций в РФ можно выделить основные формы обеспечения: залог, поручительство, гарантия и т. д.

Залог представляет собой форму обеспечения исполнения кредитных обязательств. Должник (залогодатель) передает кредитору (залогодержателю) определенные имущественные ценности, из стоимости которых кредитор имеет право удовлетворить свои требования при неисполнении должником кредитных обязательств.

Виды залога классифицируются в зависимости от того, где находится предмет залога:

- предмет залога у залогодателя:

- а) залог товаров в обороте;

- б) залог товаров в переработке;

- в) ипотека (залог недвижимости);

- предмет залога у залогодержателя (заклад):

- а) твердый залог;

- б) залог прав.

Еще одним способом обеспечения обязательств должника является поручительство, когда поручитель принимает на себя обязательство перед кредитором за исполнение должником своего обязательства (полностью или в части). Поручитель и должник несут солидарную (субсидиарную) ответственность перед должником за неисполнение или ненадлежащее исполнение принятых обязательств. Данная ответственность распространяется на само обязательство, а также включает уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства должником.В роли поручителя могут выступать юридические и физические лица.

Широкое распространение в практике кредитования получили гарантии.

Гарантия представляет собой обязательство гаранта погасить за гарантируемого долг при наступлении гарантийного случая, которым является неоплата должником по договору определенной суммы в определенный срок.

В гарантии участвуют три стороны:

- бенефициар — кредитор или поставщик товаров и услуг;

- принципал — должник по сделке;

- гарант — кредитная организация или страховая компания, которые берут на себя обязательство погасить долг за принципала в случае невозможности последнего сделать это в срок.

Целевой характер использования кредита, как и принцип обеспеченности, признается большинством отечественных специалистов. Целевое использование кредита предусматривает, что он должен быть использован только на те цели, на которые испрашивается заемщиком. При осуществлении кредитования кредитор анализирует цели, на которые заемщик испрашивает средства, а также денежный поток, возникающий после реализации кредитуемого проекта. Законодательство России регламентирует право кредитора отказаться от дальнейшего кредитования заемщика в случае нарушения им целевого использования кредита.

Помимо названных принципов кредитования отдельными исследователями рассматриваются принцип дифференцированности, аккумуляции и перераспределения ресурсов и другие. По нашему мнению, данные подходы не отражают сущностных характеристик кредита, а останавливаются на технических характеристиках отдельных денежных потоков, формирующих данную экономическую категорию.

3. Формы кредитования

В настоящее время различают следующие формы кредита: коммерческий, банковский, потребительский, государственный и международный.

3.1. Коммерческий кредит

Как заемщиками, так и кредиторами при данной форме кредитования выступают предприниматели, бизнесмены, предприятия и организации. Сам кредит предоставляется в товарной, а не в денежной форме, в виде отсрочки платежа за поставленные товарно‑материальные ценности или оказанные услуги. Самый распространенный документ коммерческого кредитования — вексель.

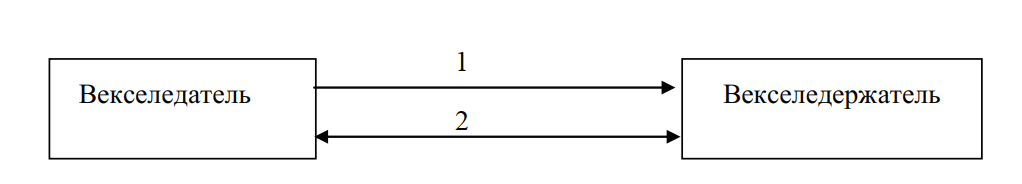

Простой вексель — документ установленной законом формы, содержащий ничем не обусловленное обязательство векселедателя (должника) уплатить по требованию или в определенное время в будущем обозначенную в векселе сумму денег векселедержателю (кредитору).

Рис. 1. Схема оборота соло‑векселя: 1 — выписка векселя; 2 — предъявление векселя и оплата

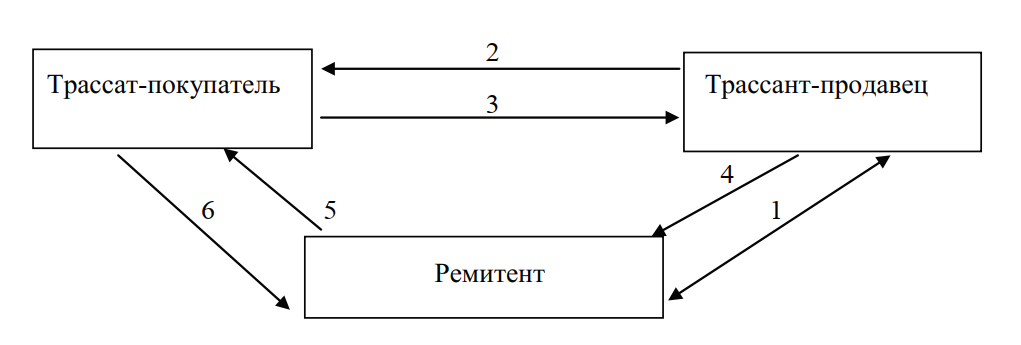

Переводной вексель (тратта) — документ установленной законом формы, в котором содержится ничем не обусловленное предложение (приказ) векселедателя (трассанта) плательщику (трассату) уплатить по требованию или в определенное время в будущем обозначенную в векселе сумму денег третьему лицу — ремитенту (первому держателю векселя).

Рис. 2. Схема оборота тратты: 1 — образование задолженности компании продавца перед ремитентом по ранее проведенным сделкам; 2 — выписка тратты; 3 — акцепт тратты трассатом; 4 — погашение задолженности трассанта перед ремитентом путем учета на него тратты; 5 — предъявление векселя к оплате; 6 — оплата тратты

Разновидностями коммерческого кредита также являются лизинг, факторинг, форфейтинг.

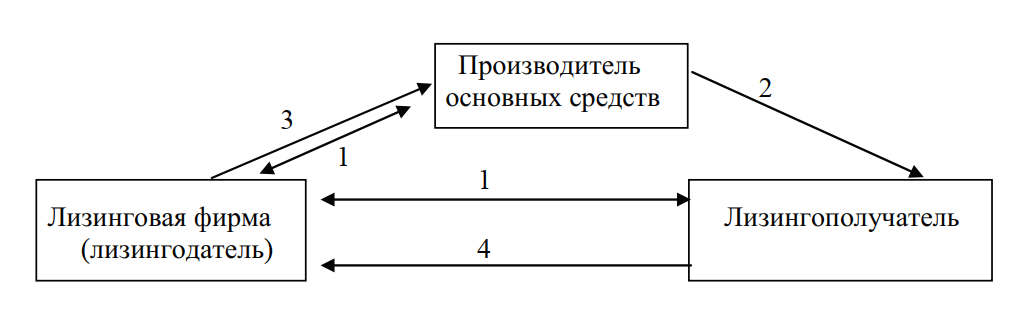

Лизинг — долгосрочная аренда (на срок от 6 месяцев до нескольких лет) машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа арендатором.

Рис. 3. Схема лизинговой сделки: 1 — заключается трехсторонний договор между лизингополучателем, лизинговой фирмой и производителем основных средств; 2 — производитель передает основные средства лизингополучателю; 3 — лизинговая фирма оплачивает основные средства производителю; 4 — лизингополучатель производит арендные платежи с рассрочкой в пользу лизинговой фирмы

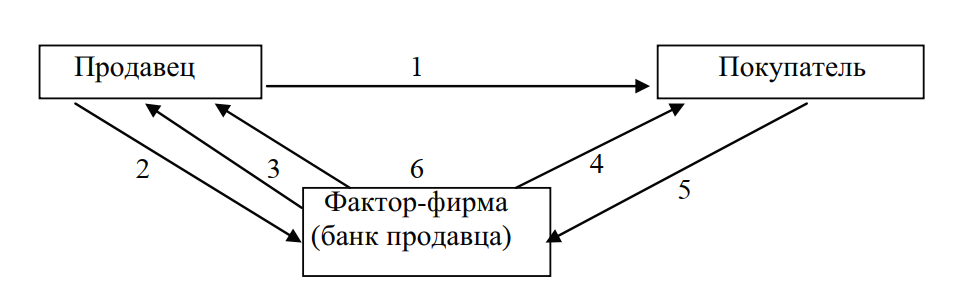

Факторинг — форма кредитования, выражающаяся в инкассировании дебиторской задолженности клиента (покупка специализированной финансовой компанией или банком всех денежных требований продавца к покупателю в размере до 70–90 % от суммы контракта до наступления срока их оплаты).

Рис. 4. Схема классического факторинга: 1 — поставка товара; 2 — договор о факторинге; копии счета‑фактуры и транспортных документов направляются фактор‑фирме; 3 — фактор‑фирма оплачивает продавцу 85 % от суммы поставки за приобретенную дебиторскую задолженность; 4 — сообщение покупателю об условиях оплаты; 5 — оплата; 6 — фактор‑фирма зачисляет продавцу оставшуюся часть от суммы поставки (15 %) за вычетом факторинговых комиссий

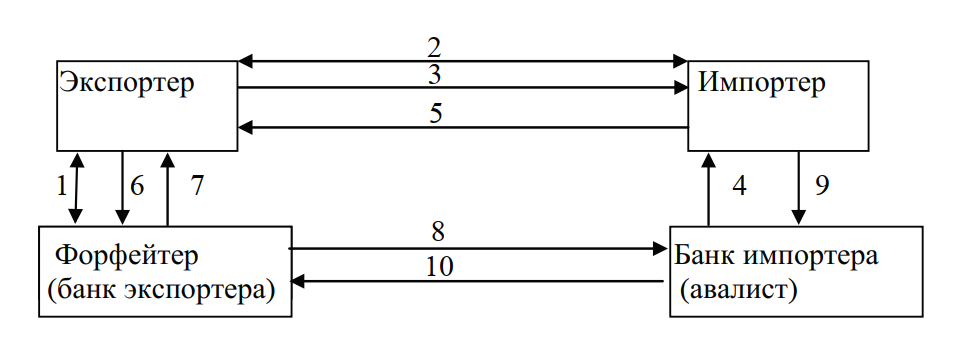

Форфейтинг (от франц. «отдавать право») — форма кредитования экспортера банком или финансовой компанией (форфейтером) путем покупки ими на полный срок без оборота на продавца на заранее оговоренных условиях векселей (тратт) или других долговых требований по внешнеторговым операциям.

Рис. 5. Схема форфейтинга: 1 — обязательство покупки, фиксируемое между экспортером и форфейтером; 2 — внешнеторговый контракт о поставке товара; 3 — поставка товара; 4 — предоставление гарантии (аваля) по тратте; 5,6 — передача документов; 7 — оплата; 8 — представление документов к уплате при наступлении срока платежа; 9, 10 — оплата

3.2. Банковский кредит

Это основная форма кредита в современном цивилизованном, экономически развитом обществе. Кредитором выступает коммерческий банк или финансово‑банковское учреждение, имеющее право на занятие кредитной деятельностью; заемщиком — любое юридическое лицо, занимающееся бизнесом и испытывающее временное затруднение и потребность в финансовых ресурсах. Цель заимствования кредита может быть также любой — как на поддержание или возобновление производства, так и на цели обмена или потребления.

Особенности банковского кредита:

- Наличие кредитного договора.

- Кредитные вложения ограничены размером ресурсной базы банка.

- Границы кредита определены денежно‑кредитной политикой Центрального банка и кредитной политикой коммерческого банка.

Таблица 1. Виды банковского кредита

| Признак

классификации |

Вид |

| 1) по характеру

заемщика: |

|

| 2) по направлению

использования: |

|

| 3) по срокам: |

|

| 4) по размеру: |

банками в рамках кредитной политики |

| 5) по обеспечению: |

|

| 6) по способу

предоставления денежных средств: |

|

Межбанковское кредитование относится к наиболее крупным сегментам финансового рынка, на котором продаются и покупаются краткосрочные кредитные ресурсы в форме межбанковских кредитов и депозитов. Кредиторами выступают Банк России и коммерческие банки. Банк России осуществляет кредитование (рефинансирование) кредитных организаций в рамках денежно‑кредитной политики. Виды кредитов Банка России можно представить обобщенно в табл. 2.

Таблица 2. Виды кредитов Банка России и условия кредитования

| Вид кредита | Срок | Ставка,

% годовых |

Вид обеспечения |

| Внутридневной | – | 0 | залог ценных бумаг из ломбардного списка БР;

залог нерыночных активов или поручительств |

| Овернайт | 1 день | ключевая

ставка +1 % |

залог ценных бумаг из ломбардного списка БР;

залог нерыночных активов или поручительств |

| Кредиты, обеспеченные

нерыночными активами или поручительствами |

залог нерыночных активов или поручительств | ||

| Ломбардный | залог ценных бумаг из ломбардного списка БР | ||

| Аукционы по предоставлению

кредитов, обеспеченных нерыночными активами |

1–3 нед.,

3 мес, 18 мес. |

ключевая

ставка + 0,25 % |

залог нерыночных активов или поручительств |

| Ломбардные кредитные

аукционы |

36 мес. | залог ценных бумаг из ломбардного списка БР |

Все кредиты Банка России должны быть обеспечены:

- рыночными активами (ценные бумаги из ломбардного списка);

- нерыночными активами (поручительства кредитных организаций и Внешэкономбанка, векселя и пр.).

Особенности рынка МБК:

- участники — работающие банки;

- ориентирован на использование встречных платежей;

- связан с рынком других финансовых активов;

- мобильность, оперативность решения по каждой сделке;

- кредиты выдаются на короткие сроки, поэтому и получили название «короткие деньги».

Рынок межбанковских кредитов значительно эволюционировал, текущие ставки представлены в табл. 3.

Таблица 3. Классификация ставок межбанковского рынка

| Название

ставки |

Характеристика |

| MIACR

Moscow Interbank Actual Credit Rate (1994) |

|

| MosPrime Rate Moscow Prime Offered Rate (2005) | Независимая индикативная ставка предоставления рублевых кредитов (депозитов) на московском денежном рынке. Данный показатель формируется Национальной финансовой ассоциацией на основе ставок предоставления рублевых кредитов (депозитов), объявляемых банками — ведущими участниками российского денежного рынка, первоклассным финансовым организациям с разными сроками |

| RUONIA Ruble Over Night Index Average (2014) | Индикативная взвешенная рублевая депозитная ставка «овернайт» российского межбанковского рынка отражает оценку стоимости необеспеченного заимствования банков с минимальным кредитным риском. |

| ROISfix — RUONIA

Overnight Interest Rate Swap (2014) |

Индикативная ставка (фиксинг) по операциям процентный своп на ставку RUONIA. Показатель формируется Национальной финансовой ассоциацией (НФА) |

3.3. Потребительский кредит

В данном случае заемщиком выступает физическое лицо, а кредиторами: кредитные организации, кредитные кооперативы, микрофинансовые организации или ломбарды. Цель заимствования средств — потребление. По своему экономическому содержанию потребительский кредит является частью банковского, расширяя его действие и на физических лиц.

Специфическими чертами потребительского кредита, отличающими его от иных форм (в первую очередь банковского и коммерческого), являются:

- Кредит направлен на расширение потребления товара, а не на производственные цели.

- Относительно малый размер кредита и персонифицированная система определения кредитоспособности заемщика.

- Залогом по ссуде чаще всего выступает кредитуемое имущество.

Виды потребительского кредита:

- товарный кредит (POS‑кредиты);

- нецелевой кредит;

- кредитная карта;

- автокредит;

- ипотека.

В РФ с 2014 г. вступил в силу Федеральный закон «О потребительском кредите (займе)» № 353‑ФЗ от 21.12.2013 г., который определил базовые правовые основы профессиональной деятельности по предоставлению потребительских займов.

3.4. Государственный кредит

Государственный кредит — это совокупность денежных отношений, при которых заемщиком или кредитором выступает государство. Государственный кредит в своей пассивной форме выступает в виде займов (облигации или казначейские векселя) и представляет собой цивилизованную форму покрытия бюджетного дефицита. Заемщиком в данном случае выступает государство в лице Министерства финансов, как в России, или казначейства, как в США. Кредиторы — юридические и физические лица, резиденты и нерезиденты.

В активной форме государственный кредит существует в виде кредитования государством, в лице Центрального банка или Министерства финансов, конкретных предприятий, организаций, выполняющих государственный заказ или выпускающих социально значимую продукцию. Цена данного кредита, как правило, значительно ниже сложившейся на рынке.

На современном этапе Министерство финансов РФ выпускает следующие виды государственных ценных бумаг:

- ОФЗ‑ПК — облигации федерального займа с переменным купонным доходом. Срок обращения ОФЗ‑ПК от 1 года до 5 лет. Номинал облигации составляет 1 000 рублей.

- ОФЗ‑ПД — облигации федерального займа с постоянным купонным доходом. Срок от 1 года до 30 лет, частота выплат по купону 1 раз в год. Номинал 1 000 рублей.

- ОФЗ‑АД — облигации федерального займа с амортизацией долга. Срок от 1 года до 30 лет. Частота выплат по купону 4 раза в год. Номинал 1000 рублей.

- ОФЗ‑ИН — облигации с индексируемым номиналом выпускаются с 2015 года. Номинальная стоимость облигаций ежемесячно индексируется на предстоящий месяц в соответствии с индексом потребительских цен на товары и услуги по РФ. Номинал на дату начала размещения — 1000 руб. Среднесрочные (1–5 лет) и долгосрочные (5–30 лет).

- ГСО‑ППС — государственные сберегательные облигации с постоянной процентной ставкой купонного дохода.

- ГСО‑ФПС — государственные сберегательные облигации с фиксированной процентной ставкой купонного дохода. ГСО могут быть кратко‑, средне‑ и долгосрочными. Номинал 1000 рублей.

- ОВОЗ — облигации внутренних облигационных займов. Срок — 8 лет. Номинал 5 000 000 рублей.

- ОГРВЗ 1991 г. — облигации государственного республиканского внутреннего займа. Размещаются среди юридических лиц. Продажа и обслуживание через ЦБ РФ. Срок 30 лет. Общая величина займа составляет 80 млрд рублей.

- ОФЗ‑н — облигации федерального займа для населения. Срок обращения — 3 года. Номинал — 1000 рублей.

3.5. Международный кредит

Под международным кредитом понимается такая форма кредита, когда одной из сторон по сделке выступает нерезидент.

Существует множество классификаций международного кредита, но мы остановимся только на классификации в зависимости от категории кредитора:

- коммерческий кредит, основу своего развития он берет во внешнеторговой деятельности;

- банковский международный кредит, когда банки выступают в роли кредиторов или заемщиков, в зависимости от сложившейся экономической ситуации. Лондонский клуб кредиторов объединяет крупнейшие банки кредиторов; совместно решаются вопросы реструктуризации долгов;

- правительственный или государственный, когда международные кредитные соглашения заключаются между центральными банками или правительствами разных стран. Парижский клуб стран‑кредиторов объединяет государства, активные на рынке международного кредитования; совместно решаются вопросы реструктуризации долгов;

- смешанный кредит;

- кредит международных или региональных валютно‑кредитных и финансовых организаций. Международными кредиторами могут выступать Международный валютный фонд (МВФ) или Международный банк реконструкции и развития (МБРР).

4. Кредитная система

Существует два подхода к определению понятия кредитной системы.

Кредитная система (функциональный подход) — совокупность форм, методов и видов кредитования.

Кредитная система (институциональный подход) — совместная деятельность Центрального банка, кредитных организаций и прочих финансово‑кредитных институтов.

Следует разграничивать понятие «банковская система» и институциональное определение кредитной системы. Дело в том, что в состав банковской системы входят только те организации, которые действуют в рамках национального банковского законодательства.

Центральный банк (иногда эмиссионный банк). Данная кредитная организация имеет особый статус в рамках банковской системы, так как выражает интересы государства на кредитном рынке. Особенности появления и функционирования Центрального банка непосредственно связаны с историческими, политическими и экономическими условиями развития отдельного государства, денежной единицы и банковской системы.

Центральный банк отличается от других структурных элементов: организационно‑правовой формой; порядком формирования и распределения прибыли; совокупностью целей; совокупностью функций; особенностью взаимоотношений с Правительством, исполнительными и законодательными органами власти; органами управления; характеристикой банковских операций и сделок; принципами организации Центрального банка.

Кредитная организация. Данное юридическое лицо основной целью своей деятельности считает извлечение прибыли в результате проведения банковских операций. Действует на основании специального разрешения (лицензии) Центрального банка, осуществляет банковские операции в строгом соответствии с национальными законами. Кредитные организации могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач кредитных организаций. Учитывая некоммерческий характер деятельности союзов и ассоциаций, им запрещается осуществление банковских операций.

Кроме этого, для кредитной организации характерно: совокупность функций и принципов деятельности; виды банковских операций и сделок; структура управления.

Банк. Это кредитная организация, которая, в соответствии с действующим законодательством, имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц. Если кредитная организация не осуществляет хотя бы одну из этих классических операций, то она относится уже к небанковским кредитным учреждениям.

В современной экономике банки — основные финансовые посредники. Они сосредотачивают временно свободные денежные ресурсы и перераспределяют их в интересах участников экономических отношений. Выдаваемый банками кредит специфичен по отношению к иным формам кредита, так как только при нем имеет место двойной обмен обязательств, когда кредитный институт выдает в ссуду не собственные средства, а те, которые были переданы ему для хранения в виде депозитов (вкладов). Двойной обмен заключается в том, что банк, привлекая ресурсы на депозитные счета, принимает на себя обязательство вернуть средства вкладчику по истечении определенного срока, а затем уже от своего имени размещает кредит и принимает обязательство заемщика на возврат выданной суммы.

Небанковская кредитная организация. Данная разновидность кредитной организации, в отличие от банка, имеет право осуществлять лишь отдельные банковские операции, предусмотренные национальным банковским законодательством. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Центральным банком страны.

Иностранный банк. В некоторых странах применяется такое определение для ряда участников кредитного рынка. Под иностранным банком понимается такой кредитный институт, который признан банком в соответствии с законодательством другой страны, на территории которой он и был зарегистрирован.

Другие финансово‑кредитные институты. Помимо кредитных организаций кредитованием в экономике могут заниматься: микрофинансовые организации, кредитные кооперативы и ломбарды. В России регулятором этих институтов также выступает Банк России, который устанавливает правила и особенности их функционирования в кредитной системе.Кроме того, к числу специальных финансово‑кредитных институтов относят пенсионные фонды, инвестиционные фонды, страховые компании и т. д. Включение данных участников в кредитную систему связано с тем, что они, выполняя специфические функции в экономике, непосредственно участвуют в перераспределении или движении денежных средств.