Финансы как экономическая категория

1. Общая характеристика финансов

Исторически понятие финансов имеет латинское происхождение («finis» – конец, финиш). Позже в XIII – XV вв. в Италии стали использовать понятие finansia, под которым подразумевался любой платеж в денежной форме или некоторая совокупность возникающих между участниками денежных отношений.

Предполагается, что автором этого термина был французский меркантилист Жан Боден. Его публикация «Шесть книг о республике», которая была издана в 1577 г., содержит этот термин, который обозначал источники доходов государственной казны [2].

Сначала «финансы» использовались как категория, под которой понималось формирование доходов, а затем присоединилось и использование денежных средств, предназначенных для возмещения расходов на государственные нужды. Впоследствии такие потоки денежных средств стали называться «публичными финансами», а в современной экономической науке они делятся на государственные финансы и муниципальные.

В широком смысле финансы – это система отношений, возникающих в связи с формированием и использованием денежных фондов.

К основным признакам финансов как правило относят:

- во-первых, распределительный характер отношений;

- во-вторых, односторонний характер движения денежных средств;

- в-третьих, формирование централизованных и децентрализованных фондов денежных средств.

Известно, что для всех экономических агентов независимо от уровня функционирования именно национальный доход представляет собой ключевой источник доходов. От него зависит вектор и параметры развития целого государства в общем, и отдельных его субъектов в частности.

Очевидно, что все субъекты экономической, хозяйственной и социальной деятельности вступают в определенные отношения. Как правило, речь идет о финансовых отношениях, которые тесно связаны с денежными. Принято выделять следующие хозяйствующие субъекты, фигурирующие в многообразии этих отношений:

- субъекты, отношения между которыми появились в результате купли-продажи продукции, оказания услуг, выполнения работ;

- субъекты, привлеченные к созданию и расходованию фондов денежных средств;

- субъекты и государство, отношения между которыми возникли при формировании бюджетов государственного, регионального и местного уровней и внебюджетных фондов.

Следует отметить, что финансовые ресурсы – это денежные доходы, которые формируются субъектами хозяйствования и государством, основное назначение которых это расширение производства, материальное стимулирование работников, решение социальных проблем, финансирование нужд оборонно-промышленного комплекса и возмещение расходов на содержание государственного аппарата управления.

Расходование финансовых ресурсов происходит в основном через специальные целевые фонды, но вместе с тем существует и нефондовая система их использования.

В зависимости от субъектов финансовых отношений источниками финансовых ресурсов являются все виды доходов, такие как:

- для хозяйствующих субъектов: прибыль, амортизация, доходы от продажи ценных бумаг, дивиденды, банковские кредиты, проценты по вкладам и т. д.;

- для населения: заработная плата, пенсии, стипендии, пособия, премии, доходы от предпринимательской деятельности, от операций с личным имуществом, от кредитно-финансовых операций, потребительские кредиты и т. д.;

- для государства: налоговые и неналоговые поступления (доходы от предприятий, находящихся в государственной собственности, приватизационные доходы и т. д.).

Как научное направление «финансы» изучают общественные отношения, которые возникают при образовании, распределении или использовании финансовых ресурсов. Эта категория устанавливает закономерности развития финансовых отношений.

Немаловажным и спорным является вопрос о функциях финансов. Одни авторы определяют две функции финансов – это распределительную и контрольную.

Другие ученые считают невозможным одновременное действие разных функций финансов, и поясняют эту позицию функцией денег.

Третьи авторы полагают, что нельзя смешивать функцию финансов с их ролью. Роль финансов существенно шире, чем их функции.

По мнению Э. Вознесенского и Б. Сабанти финансы выполняют функции формирования государственных фондов и их использование для реализации функций государства.

М. Романовский и некоторые другие ученые выделяют следующие функции финансов:

- формирование централизованных и децентрализованных фондов денежных средств;

- использование сформированных фондов денежных средств;

- контроль формирования и расходования ресурсов фондов денежных средств [2].

Итак, в зависимости от форм и общественного назначения финансов можно выделить следующие их функции: во-первых, формирование централизованных и децентрализованных фондов денежных средств; во-вторых, использование централизованных и децентрализованных фондов денежных средств. Обе эти функции предполагают наличие контроля за формированием, сохранностью и целесообразностью расходования финансовых ресурсов.

2. Роль финансов в общественном воспроизводстве

Общественное воспроизводство осуществляет три основных направления финансового воздействия на развитие общества:

- финансовое обеспечение потребностей расширенного воспроизводства;

- финансовое регулирование процессов экономики и социальной сферы;

- финансовое стимулирование успешной деятельности.

Без финансовых отношений обеспечение кругооборота производственных фондов на расширенном виде, регулирование отраслевой и территориальной структуры экономики, стимулирование процессов внедрения достижений НТП, а также удовлетворение иных потребностей не представляется возможным.

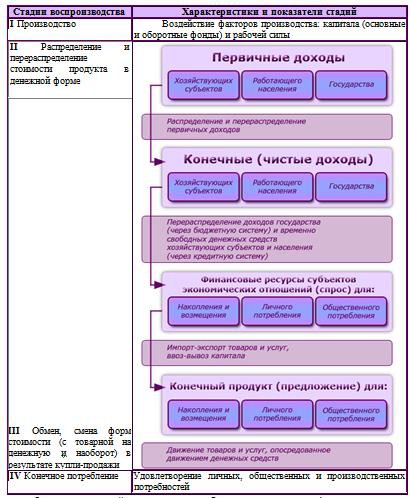

Известно, что процесс воспроизводства состоит из собственно производства, распределения, обмена и потребления. Именно на стадии распределения возникают и развиваются финансовые отношения. Поскольку здесь формируется стоимость совокупного общественного продукта, которая распределяется между участниками экономических отношений (рис. 1).

Рис. 1. Стадии воспроизводства и их показатели

Вся совокупность доходов, получаемых из различных источников и от разных видов деятельности можно отнести к первичным или конечным. Необходимо иметь ввиду, что при формировании ВВП к учету принимаются только первичные доходы. Именно эти доходы являются источником их перераспределения посредством налогового механизма и накопления ресурсов в государственных фондах денежных средств. По завершении процесса движения финансовых ресурсов формируется конечная совокупность доходов, т.е. собственные финансовые ресурсы.

Фонды домохозяйств являются необходимым условием функционирования товарного механизма. Сначала возникает и развивается товарное производство, предполагающее помимо всего прочего создание фондов потребления и фондов накопления, а затем формируется поток налоговых доходов, составляющий около 30% всего национального богатства страны. Такие налоговые платежи не дают возможности нормального развития субъектов экономической деятельности. Поэтому без перераспределения финансовых ресурсов и поддержки социальной сферы государства, нормального функционирования хозяйственной системы страны не получится.

3. Финансовая система страны: сущность и структура

Финансовая система – это совокупность звеньев финансовых отношений, характеризующиеся рядом особенностей создания и расходования фондов денежных средств, а также различной ролью в общественном воспроизводстве [1].

Финансовая система состоит из следующих масштабных подсистем: система государственных и муниципальных финансов и финансы хозяйствующих субъектов.

Оба блока в свою очередь делятся на более мелкие элементы и звенья в соответствии с формами и методами формирования фондов денежных средств.

Первой подсистемой являются государственные финансы. Согласно схеме, публичные или государственные финансы состоят из бюджетной системы государства и государственного кредита.

Централизованные государственные фонды денежных ресурсов создаются посредством распределения и перераспределения национального дохода, который был сформирован отраслями материального производства и сферы услуг. Расходование финансовых ресурсов происходит бюджетными и внебюджетными фондами, обеспечивающими основные нужды государства в экономической, политической и социальной сферах.

Что касается бюджетной системы страны, то необходимо иметь ввиду, что она имеет трехуровневую структуру. Первый уровень – это федеральный уровень, здесь речь идет о формировании и расходовании средств федерального бюджета и бюджетов государственных внебюджетных фондов. Второй уровень – уровень регионов, где формируются бюджеты субъектов Российской Федерации, а также бюджеты территориальных государственных внебюджетных фондов. И третий уровень – местный. В данном случае создаются и используются средства местных бюджетов.

Действующая бюджетная система России идентична бюджетному устройству стран Запада, которые являются федеративными государствами [1].

Основным элементом финансовой системы страны является государственный бюджет, являющийся отлаженной системой денежных отношений, которые возникают между государством и юридическими или физическими лицами, по поводу формирования и расходования централизованного денежного фонда.

Государственный бюджет выступает ключевым инструментом перераспределения национального богатства. В связи с этим появляется возможность управлять денежными средствами и оказывать влияние на темпы роста и степень развития общественного производства. Такая система перераспределения финансовых ресурсов способствует ведению единой финансово-экономической политики на всей территории страны.

Государственный бюджет является основным финансовым регулятором и инструментом государственной финансовой политики. Именно госбюджет посредством финансовых рычагов (налоги, госрасходы, госкредит и др.) целенаправленно воздействует на социальные и экономические процессы, и оказывает влияние на конечные результаты развития государства [3].

Таким образом, госбюджет увязывает все звенья финансовой системы государства и воздействует на их развитие.

Еще одной подсистемой финансовой системы страны являются государственные внебюджетные фонды, использование средств которых является строго целевым. Они предназначены для финансирования тех расходов, которые не включены в расходы государственного бюджета. Формирование средств этих фондов осуществляется путем обязательных целевых отчислений плательщиков, как юридических, так и физических лиц.

С точки зрения организации и особенностей функционирования, внебюджетные фонды имеют определенную самостоятельность и отделены от бюджетов всех уровней. Такая особая система управления фондами позволяет оперативно принимать решения и финансировать приоритетные социальные мероприятия и проекты. Это оказалось возможным в том числе и потому, что использование средств государственных внебюджетных фондов меньше контролируется органами власти, что нельзя сказать о государственном бюджете страны. Безусловно, такая особенность управления средствами фондов существенно упрощает их расходование, но вместе с тем возникают проблемы, связанные с полнотой и целесообразностью использования этих средств.

Еще одним немаловажным структурным элементом публичных финансов является государственный кредит. Он представляет собой совокупность кредитных отношений между хозяйствующими субъектами и государством, возникающих в связи с интеграцией свободных денежных средств предприятий, организаций и граждан для финансирования нужд государства.

В этой системе финансовых отношений кредиторами являются физические и юридические лица, а заемщик – государство. Для этих целей государство выпускает облигации, казначейские обязательства и другие виды ценных бумаг, которые продает на финансовых рынках. Такой способ кредитования дает заемщику возможность направлять свободные финансовые ресурсы на покрытие дефицита государственного бюджета без осуществления эмиссии ценных бумаг.

Еще одно назначение этой подсистемы публичных финансов — это стабилизация денежного обращения в стране. Государственные займы при высоком уровне инфляции сокращают платежеспособный спрос населения, поскольку из обращения извлекается часть денежной массы, который ведет к оттоку денежных средств на определенный срок.

Потребность в государственном кредите возникает в связи с дефицитом государственного бюджета, который не позволяет удовлетворить все потребности общества. Привлекаемые денежные средства граждан или юридических лиц, дают возможность органам государственной власти финансировать приоритетные экономические и социальные программы, а значит госкредит выступает средством реализации интересов государства и наращивания его финансовых возможностей. Но существует и обратная сторона такого кредитования. Привлечение государством значительных финансовых ресурсов населения и предприятий ведет к возникновению государственного долга. Величина государственного кредита входит в состав государственного долга страны [4].

Под государственным долгом понимается сумма выпущенных, но непогашенных государственных займов с начисленными по ним процентами на определенную дату или на определенный срок. Государственный долг сопряжен с определенными затратами по его обслуживанию, т.е. ведение операций по размещению долговых ценных бумаг на фондовом рынке, погашение и выплата процентов по ним. Обслуживание государственного долга ведет Банк России. Расходы на эти цели возложены на федеральный бюджет, а контрольные мероприятия по оценке состояния государственного долга и расходованием кредитных ресурсов реализует Счетная палата РФ.

Итак, это структура первой крупной подсистемы финансовой системы страны — государственные (публичные) финансы.

Другая не менее значимая часть системы финансов государства – это финансы хозяйствующих субъектов и населения. Она имеет более широкую структуру. Сюда входят нефинансовые корпоративные и квазикорпоративные предприятия, финансовые учреждения, страховые организации, некоммерческие предприятия и организации и домашние хозяйства.

Следующим структурным элементом финансовой системы страны являются финансы организаций и предприятий. Деятельность этих хозяйствующих субъектов является одним из основных источников доходов бюджета, который в свою очередь на удовлетворение государственных нужд, а также потребностей приоритетных для государства предприятий и организаций.

Финансы предприятий и организаций принято делить на финансы коммерческих предприятий и организаций и финансы некоммерческих организаций.

Безусловно, в этой группе финансовых отношений существует своя специфика, которая обусловлена организационно-правовой формой ведения хозяйственной деятельности, особенностями получения доходов и исполнения долгосрочных и краткосрочных обязательств [1].

К финансам предприятий и организаций относятся нефинансовые корпоративные и квазикорпоративные предприятия, финансовые учреждения, страховые организации, чистые некоммерческие организации, обслуживающие домашние хозяйства и собственно домашние хозяйства.

К нефинансовым корпоративным и квазикорпоративным предприятиям относятся предприятия, которые производят товары и нефинансовые услуги. Доходы таких предприятий и организаций пополняются за счет продажи продукции, выполнения работ или оказания услуг. Как правило, здесь идет речь о предприятиях и организациях, имеющих бюджетное финансирование. Например, это предприятия водного и лесного хозяйства, а также некоммерческие организации, финансируемые предприятиями-создателями.

К финансовым учреждениям относятся центральные банковские учреждения, финансовые и кредитные институты, которые заняты финансовыми операциями на коммерческой основе.

Рассмотрим каждый элемент системы отдельно.

Среди центральных банковских учреждений принято выделять центральный банк и центральные финансовые агентства с государственным участием, но самостоятельно принимающие решения коммерческого и некоммерческого характера.

Другие финансовые институты состоят из финансово-кредитных институтов, у которых часть обязательств является непереводимыми депозитами, а также центральных институтов клиринга, представляющие собой банки безналичного расчета и учетные дома; депозитные банки; народные банки; региональные и местные банки; некоторые сберегательные банки.

К другим кредитным институтам принято относить кредитные учреждения, не относящиеся к двум ранее рассмотренным элементам. Это, например, сберегательные банки, агентства по покупке и продаже товаров в рассрочку и другие институты потребительского кредита, строительные общества или другие кредитные институты ипотечного характера; сельскохозяйственные кредитные агентства; инвестиционные компании; строительные и ссудные ассоциации; биржевые маклеры и комиссионеры, которые выступают посредниками при купле-продаже ценных бумаг или такие, которые способны самостоятельно вести биржевые операции [4].

Другим специфичным элементом финансовой системы страны являются страховые предприятия. Они страхуют деятельность юридических и физических лиц от возможных рисков, создавая страховые резервы. Источником доходов таких организаций являются страховые премии. К таким организациям относятся все виды страховых компаний и организаций от частных до государственных.

К некоммерческим общественным организациям, обслуживающим домашние хозяйства, относятся организации сферы образования, медицины, искусства, а также политические партии, профсоюзы и др. Все они существуют за счет добровольных взносов и пожертвований участников и не контролируются государственными учреждениями.

И, наконец, домашние хозяйства. Под домашними хозяйствами понимают совокупность населения страны, обладающую ключевыми ресурсами экономики государства: труд и его оплата, доходы от владения собственностью, трансферты, специфическая предпринимательская деятельность, не отделяемая от домохозяйства, и выручка, получаемая от нее.

Таким образом, рассмотренная финансовая система страны дает представление о ее структурных элементах, финансовых потоках в масштабах государства и роли участников этой финансовой системы.

4. Финансовая политика

Финансовые ресурсы, находящиеся в распоряжении государства, должны быть грамотно сформированы и эффективно использованы, т.е. ими нужно управлять. Для получения наиболее значимых результатов управления финансовыми ресурсами необходимо разработать детальную финансовую политику.

Под финансовой политикой принято понимать совокупность государственных мероприятий, основной целью которых является разработка эффективных каналов получения доходов и их распределение с учетом нужд государства и экономических субъектов для достижения стабильности и прогрессивного развития общества [4].

Финансовая политика является элементом экономической политики государства. Именно в финансовой политике государство отражает основные пути развития экономики страны, источники ресурсов денежных средств и приоритетные расходные статьи на решение социально-экономических проблем общества.

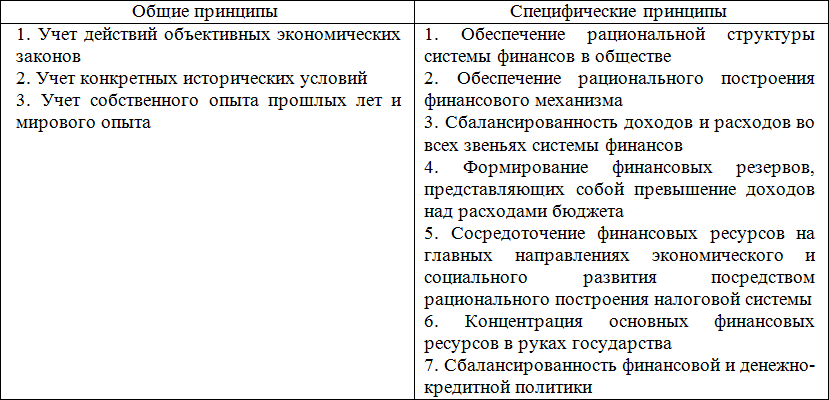

Вместе с тем финансовая политика является инструментом осуществления государственной политики. Существуют определенные принципы, направленные на обеспечение эффективной государственной политики. Они могут быть общими и специфическими (табл. 1.1).

Финансовая политика по срокам реализации поставленных задач может включать стратегические и тактические цели и задачи.

Финансовая стратегия предполагает далекий горизонт планирования. Как правило в ней предусмотрены ориентиры на решение глобальных задач, предусмотренных стратегическим планом развития страны. Финансовая стратегия формируется на основе прогнозных моделей социально-экономического развития и принятых принципов построения финансовых отношений на всех уровнях. Такая работа необходима для мобилизации финансовых ресурсов и их сосредоточение на ключевых приоритетных целях государства.

Достижение более узких целей предусмотрено в финансовой тактике. В ней поставлены более конкретные краткосрочные задачи, характерные для текущего развития состояния общества. Финансовая тактика, в отличие от финансовой стратегии, должна быть гибкой и иметь механизмы подстройки под изменяющиеся условия внешней среды.

Таблица 1. Принципы построения эффективной государственной политики

Между финансовой стратегией и финансовой тактикой существует тесная взаимосвязь и взаимообусловленность. Стратегия создает возможности для выполнения тактических задач. Тактикой выявляются главные точки роста и ключевые проблемы социальноэкономической сферы. Решение возникающих тактических вопросов, дифференцированный подход к формам организации финансовых потоков при минимуме затрат, является эффективным заделом для достижения значимых долгосрочных целей.

Целью любой финансовой политики является наращивание объемов и повышение эффективности расходования финансовых ресурсов.

Основными компонентами государственной финансовой политики являются кредитно-денежная, бюджетная, налоговая, инвестиционная, социальная и таможенная политика [4].

Кредитно-денежная политика является элементом социальноэкономической политики, основными задачами которой выступает борьба с инфляцией, решение вопросов безработицы, а также достижение устойчивых темпов роста экономического развития.

Бюджетная политика направлена на формирование преимущественно расходной части бюджета. Причем в данном случае речь идет о перераспределении фондов денежных средств между федеральным, региональными и местными бюджетами. Кроме того, бюджетная политика предусматривает разработку системы мер, направленных на минимизацию дефицита бюджетов, а также на погашение государственного долга. От того, как решаются поставленные задачи государства в бюджетной политике, зависит ее направленность и тип.

Еще одним элементом финансовой политики является налоговая политика. выражается в формировании той или иной налоговой системы. Налоговая система, как основной компонент налоговой политики, представляет собой совокупность налогов, типы объектов налогообложения и системой связей, налаженных налоговой системой страны.

Инвестиционная политика – это система отношений, фондов денежных средств и институтов, функционирующих с целью привлечения прямых инвестиций как отечественного, так и иностранного происхождения. Как и любой из элементов финансовой политики государства, она имеет федеральную, региональную и местную реализацию. Основная цель инвестиционной политики – формирование инвестиционных фондов денежных средств и создание условий для их успешного вложения в экономику всех уровней.

Основной задачей социальной политики является обеспечение конституционных прав граждан. Это касается традиционно такие отрасли как пенсионная система, миграционная политика, решение проблем социально-незащищенных слоев населения и др.

Таможенная политика направлена на ограничение или расширение выхода на внутренний рынок страны иностранных производителей для осуществления экспортно-импортных операций. Существует целая система мер, решающих поставленные задачи на таможенной территории страны. Именно с помощью таможенной политики осуществляется функция перераспределения ресурсов в общегосударственных масштабах.

Однако, грамотно разработанная финансовая политика бессмысленна без финансового механизма ее реализации.

Под финансовым механизмом принято понимать формы и методы мобилизации финансовых ресурсов государством для реализации финансовой политики в стране.

Основными элементами финансового механизма являются:

- формы финансовых ресурсов и методы их формирования,

- система нормативно-правовых актов, регламентирующих формирование всех элементов финансовой политики,

- организация бюджетной системы, финансов предприятий и рынка ценных бумаг.

Конструкция финансового механизма предполагает сочетание его элементов и устанавливает количественные характеристики каждой подсистемы, которые могут быть скорректированы в соответствии с приоритетными задачами, поставленными перед обществом.

Получается, что финансовый механизм – это вариативная часть финансовой политики, изменения которого происходят под влиянием стратегических и тактических задач, а также изменяющихся условий жизни общества.

Таким образом, финансы можно рассматривать как широком, так и в узком смысле. Функции финансов заключаются в создании и расходовании фондов денежных средств. Финансовая система — это совокупность звеньев финансовых отношений, характеризующиеся особенностями создания и использовании фондов денежных средств. Она включает государственные финансы и финансы предприятий и организаций

Финансовая политика представляет собой совокупность государственных мероприятий, основной целью которых является разработка эффективных каналов получения доходов и их распределение. Ее основными компонентами являются кредитно-денежная, бюджетная, налоговая, инвестиционная, социальная и таможенная политика.

Библиографический список:

- Исакова, Н.Ю. Финансовая система государства: учеб. пособие / Н.Ю. Исакова, Е.Г. Князева и др. – М.: Флинта, 2017. – 84 с.

- История финансовой мысли: корпоративные финансы и оценочная деятельность: учебник / под ред. М.А. Федотовой, О.В. Лосевой. — 2-е изд., перераб. и доп. – Москва: КНОРУС, 2019. – 226 с.

- Ниналалова, Ф.И. Бюджетная система Российской Федерации: учеб.пособие / Ф.И. Ниналалова. – М.: Вузовский учебник, 2020. – 296 с.

- Тесля, П.Н. Денежно-кредитная и финансовая политика государства: учеб.пособие / П.Н. Тесля, И.В. Плотникова. – М.: ИНФРА- М, 2020. – 174 с.