Защита прав потребителей финансовых услуг

1. Виды мошенничества на финансовом рынке

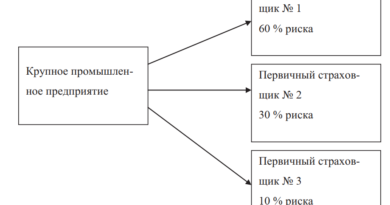

Мошенничество на финансовом рынке набирает обороты по мере развития цифровых и компьютерных технологий, увеличения финансовых транзакций, большого разнообразия финансовых инструментов и роста интернет-торговли. Об этом красноречиво свидетельствуют данные Центрального банка Российской Федерации:

Рисунок 1 – Итоги работы Банка России по выявлению случаев мошенничества на финансовом рынке в 2020 году

В результате деятельности кибермошенников только за 2020 год:

- было совершено около 170 тысяч краж с электронных кошельков и счетов в банках;

- жители Российской Федерации недосчитались 9,77 млрд рублей на своих счетах;

- в совокупности ущерб от экономических преступлений, по данным МВД, составил 450 млрд рублей;

- лишь 14,6% денежных средств, потерянных россиянами в результате действий злоумышленников, банки возместили своим клиентам;

- более 740 млн рублей были похищены у россиян при помощи терминалов и банкоматов, вернуть клиенты смогли менее 10% от этой суммы;

- на 46% увеличилась сумма хищений в результате кибератак на организации, превысив 1 млрд рублей; количество операций, снизившись чуть более, чем на треть, составило 3 млн.

Мошенничество в российском законодательстве рассматривается как «хищение чужого имущества или приобретение права на чужое имущества обманным путем» (Статья 159.1 Уголовного кодекса РФ).

К мошенничеству в финансово-кредитной сфере согласно УК РФ, относятся:

- мошенничество, которое осуществляется путем хищения заемщиком финансовых ресурсов посредством предоставления ложных сведений кредитору или банку (статья 159.1 УК РФ);

- мошенничество при получении выплат, которое осуществляется путем хищения денежных средств при получении субсидии, пособий, иных компенсаций, посредством предоставления либо недостоверных сведений, либо путем умалчивания информации, влекущей прекращение такого рода выплат (статья 159.2 УК РФ);

- мошенничество с использованием электронных средств платежа в рамках перевода денежных средств безналичным путем (статья 159.3 УК РФ);

- мошенничество в страховой сфере, которое осуществляется путем хищения чужого имущества или размера страхового возмещения посредством обманных действий (статья 159.5 УК РФ);

- мошенничество в сфере компьютерной информации, которое осуществляется путем хищения или приобретения прав на чужое имущество посредством вмешательства в информационно-телекоммуникационные сети (статья 159.6 УК РФ).

Таким образом, мошенничество в финансовой сфере рассматривается как в отношении юридических, так и физических лиц.

Банк России сформировал шорт-лист основных причин мошенничества, в который включил пять пунктов:

- недостатки нормативного правового регулирования и несбалансированные практики;

- недостоверность информации, используемой для принятия решений (когда у участников рынка недостаточно сведений для проверки контрагентов);

- сокрытие финансовыми организациями информации о реальном состоянии активов;

- сложность выявления преступлений на финансовом рынке;

- специфическая ментальность и низкий уровень финансовой грамотности потребителей.

Наиболее часто встречаются следующие способы незаконного получения денежных средств мошенниками в отношении физических лиц (таблица 1):

Таблица 1. Основные виды финансового мошенничества

| Вид мошенничества | Наиболее популярные способы |

| Интернетмошенничество |

|

| Телефонное мошенничество |

|

| Кибермошенничество |

|

| Деятельность без государственной регистрации или специального разрешения | Ярким примером организации, ведущей безлицензионную деятельность, являлась группа компаний «Кэшбери».

«Кэшбери» позиционировала себя не как МФО, а как платформу, на которой физические лица могут кредитовать друг друга либо выдавать займы юридическим лицам. При этом доходность должна была составить вплоть до 600% годовых. Платформу организация именовала «Площадкой взаимного кредитования», выстраивающей процессы взаимодействия между заемщиками и инвесторами, при этом все участники действуют исключительно на свое усмотрение, а сама платформа за результат их сделок ответственности не несет. Ни одна подобная организация не подпадает под контроль и регулирование Центробанка. В связи с этим количество желающих нажиться путем недобросовестных действий растет. |

| Фальсификация отчетов и предоставление заведомо ложных сведений об активах | Депозитарии активно сотрудничают со страховыми фирмами, подтверждая у тех наличие ценных бумаг, которых на самом деле в их распоряжении не было, в результате в Центробанк поступали заведомо ложные сведения об активах страховых компаний и, как следствие, их платежеспособности. |

| Продажа в долг | Упрощённая система взыскания долгов через судебные приказы позволила нажиться мошенникам: они покупают товары с рук, переводя средства на счета, принадлежащие продавцу (жертве), после чего забирают товар и отправляются по своим делам. Затем покупательмошенник обращается в суд с распечатанным счетом, который в суде могут приравнять к долговой расписке, и получает исполнительный лист. В итоге несуществующий долг могут списать с жертвы в пользумошенника. |

| Переоформление вклада | Преступники связываются с гражданами, заинтересованными в переоформлении вклада на более выгодных условиях, после чего высылают им ссылку, сообщая, что она ведёт в интернет-банк. Жертвы вводят свои логин и пароль. После этого возможны два сценария: вкладчики переводят деньги якобы на новый вклад, однако так и не получают к нему доступ, либо же злоумышленники, обладая данным для входа в интернет-банк жертвы, выводят оттуда все деньги. |

| Бесплатные лотереи | Вначале на электронную почту жертве приходит письмо с вложением в виде лотерейного билета. Адресат переходит на сайт для того, чтобы ввести свои данные, обеспечив тем самым право претендовать на приз.

Страница, как правило, является фишинговой: мошенники получают сведения о картах и счетах жертвы, а значит, и доступ к её средствам. |

| Недобросовестные действия в сфере страхования |

|

| Заработок на криптовалютах |

|

| Финансовые пирамиды | Механизм «финансовой пирамиды» – организация системы привлечения денежных средств от инвесторов или вкладчиков организацией с одновременной выплатой инвестиционного дохода за счет вновь привлекаемых вкладчиков. Закономерным итогом такой ситуации является банкротство организации и убытки последних инвесторов.

Признаки финансовой пирамиды, по версии Центробанка:

В настоящее время популярность набирают финансовые пирамиды, действующие по принципу инвестиционных онлайн-игр, зачастую работающие через криптовалюту. Мошенники могут строить пирамиды на основе идей одной из первых онлайн-игр, использующих технологию NFT, — это CryptoKitties, созданная на основе криптовалюты Etherium. CryptoKitties — онлайн-игра, разработанная канадской студией Dapper Labs, в которой игроки приобретают виртуальных кошек, обладающих уникальным цифровым сертификатом, разводят и продают их. При этом средняя стоимость такой кошки составляет порядка $250, но может достигать и миллионов. |

Центробанк совместно с представителями служб информационной безопасности, а также психологами, выделил 5 типов жертв мошенников в сфере финансов:

- Индивидуалисты. Такие личности, как правило, финансово обеспечены. Они легко расстаются с деньгами и чрезмерно доверяют новейшим технологиям;

- Студенты, школьники, а также лица импульсивные, доверчивые, расточительные. Последних отнесли к людям с особенностями социальной адаптации;

- Лица с весомой финансовой нагрузкой при небольшом доходе. Это так называемые распорядители семейного бюджета, обладающие повышенным чувством долга и ответственности;

- Доверчивые и уступчивые домохозяйки, не умеющие сказать «нет»;

- Финансово неграмотные и наивные пенсионеры.

В отдельную группу стоит выделить и тех, кто «ведется» на легкие и быстрые деньги.

2. Нормативно-правовое регулирование защиты прав потребителей финансовых услуг

Основным законом, регулирующим защиту прав потребителей, выступает Закон РФ от 7 февраля 1992 г. № 2300-1 «О защите прав потребителей».

В целом к договорам оказания финансовых услуг применяются общие нормы Закона о защите прав потребителей: о праве граждан на предоставление информации, об ответственности за нарушение прав потребителей, о возмещении вреда, о компенсации морального вреда, об альтернативной подсудности, а также об освобождении от уплаты государственной пошлины.

При заключении договоров оказания финансовых услуг потребитель имеет следующие права:

- Право на информацию. Потребитель вправе потребовать предоставления необходимой и достоверной информации о изготовителе, исполнителе или продавце и о продаваемом товаре или услуге (Закон о ЗПП, статья 8, статья 9, статья 10). На основании этой информации вы должны получить точное представление о поставщике услуги и ее содержании.

Так, при покупке финансовой услуги потребитель имеет право ознакомиться:

- С лицензией компании-поставщика услуги;

- С договором, подготовленным специально или хотя бы типового;

- В случае со страховой компанией полезно ознакомиться с правилами того вида страхования, по поводу которого заключается договор;

- Право на отказ от исполнения договора о выполнении работ (оказании услуг). По Закону о ЗПП (статья 32) клиент имеет право в любой момент отказаться от оказываемой ему услуги. И в этом случае компания обязана выплатить ему все внесенные средства за вычетом уже реально израсходованных на выполнение предмета договора. Например, потребитель может досрочно погасить банковский кредит. При этом банк не вправе требовать комиссию за досрочный возврат кредита, хотя в договоре он может установить требование письменно известить его о досрочном погашении за определенное количество дней.

- Право на услугу надлежащего качества и в срок. Если работа (услуга) выполнена с недостатками или не в срок, потребитель имеет право предъявить исполнителю свои требования (например, потребовать возместить расходы, убытки и другое). Исполнитель должен выполнить требования в определенный срок. Если исполнитель нарушает сроки, потребитель вправе требовать выплаты неустойки (пени) в размере 3% от цены работы за каждый день просрочки (статья 28 Закона о ЗПП), даже если в договоре не предусмотрено никакой ответственности компании за просрочку.

- Право на возмещение ущерба. В российском Законе о ЗПП право потребителя на возмещение ущерба реализуется четырьмя способами.

Во-первых, потребитель имеет право на неустойку. Размер неустойки определен Законом о ЗПП и зависит от того, покупал ли потребитель товар либо ему оказывали услугу (выполняли для него работу). В случае нарушения прав потребителей при продаже товаров неустойка составляет 1% в день (но, как правило, не более стоимости самого товара), а при нарушениях прав потребителя исполнителем работ или, например, услуг размер неустойки составит и 3% в день (или иной период, который следует из логики договора — например, при несвоевременном отлете самолета неустойка будет начисляться за каждый час просрочки, но не более стоимости услуги/работы).

Договором размер неустойки может быть увеличен, но не уменьшен. Такого рода штрафы можно считать драконовскими (вспомним, что, например, по налоговым задолженностям применяется штраф в размере 1/365 от ставки рефинансирования ЦБ РФ в день), и поэтому споры о том, от какой суммы должна считаться неустойка, довольно часты в судебной практике. Требования потребителя об уплате неустойки (пени), предусмотренной законом или договором, подлежат удовлетворению изготовителем (исполнителем, продавцом) в добровольном порядке.

Во-вторых, если потребитель сможет доказать, что нарушение его прав привело к конкретным убыткам (например, не вовремя возвращенный вклад — к штрафам по погашению кредита), то он вправе требовать их компенсации с нарушителя. Однако на практике такие дела встречаются редко, так как доказать причинно-следственную связь между нарушением прав и конкретными суммами ущерба по другим сделкам очень сложно.

В-третьих, потребитель имеет право на возмещение морального вреда, то есть своих физических и нравственных страданий, вызванных незаконными действиями продавца. Понятно, что размер этого вреда очень трудно вычисляем и очень тесно связан с индивидуальными обстоятельствами и ситуацией. В соответствии с Законом о ЗПП, он определяется судом, и, как правило, самые большие суммы компенсации связаны с некачественными медицинскими и косметическими услугами.

В-четвертых, если нарушитель прав потребителя добровольно не удовлетворил требования потребителя (в том числе в части неустойки и возмещения убытков) и дело дошло до суда, то он будет оштрафован на сумму в 50% от присужденной потребителю. Если с иском в защиту потребителя выступало общество защиты прав потребителя, то половина штрафа будет передана обществу.

- Право на выбор суда. При необходимости обращения в суд для отстаивания своих прав потребитель может подавать иск в районный (городской) суд по месту своего жительства, по месту регистрации ответчика, по месту заключения или исполнения договора (Закон о ЗПП, статья 17).

- Недействительность условий договора. Если условия договора ущемляют права потребителя по закону, они могут быть признаны судом недействительными. Если в результате исполнения такого договора у потребителя возникли убытки, они подлежат возмещению изготовителем (исполнителем, продавцом) в полном объеме. Пример недействительного условия договоров, которое напрямую запрещено законом, но который включают компании, пытаясь воспользоваться невежеством потребителя, — это так называемое пакетирование услуг. Согласно Закону РФ “О защите прав потребителей” (статья 16), запрещено обусловливать приобретение одних услуг обязательным приобретением иных видов услуг. Например, в банке при заключении ипотечного договора могут обязать открыть ссудный счет, не бесплатно, разумеется. Или в страховой компании могут предлагать в обязательном порядке купить дополнительную страховую услугу — например, при оформлении обязательного страхования автогражданской ответственности (ОСАГО) дополнительно застраховать причинение вреда жизни и здоровью, наступившего в результате дорожнотранспортного происшествия. Это незаконно.

3. Взаимодействие с органами, осуществляющими защиту от финансового мошенничества

Основными рисками для потребителей в сфере финансовых услуг являются (таблица 2):

Таблица 2. Основные виды рисков для потребителя в разрезе финансовых услуг

| Вид финансовой услуги | Основные риски |

| Банковские вклады |

|

| Кредиты |

|

| Страховые услуги |

|

| Микрозаймы |

|

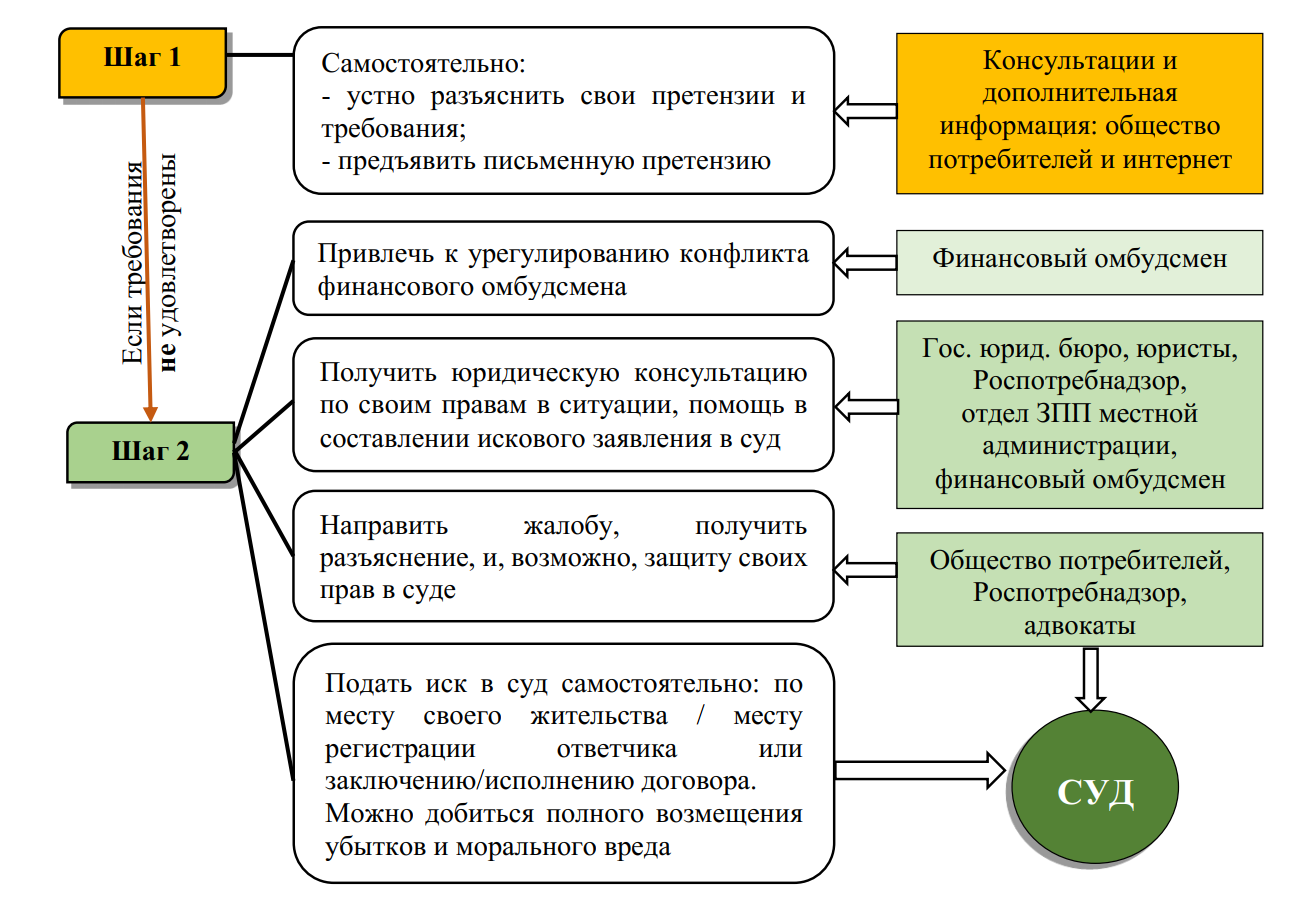

Алгоритм действия в случае нарушения прав потребителя финансовых услуг представлен на рисунке 1:

Рисунок 1 – Алгоритм действия потребителя в случае нарушения его прав

Как видно на схеме, потребитель не остается одиноким в своей борьбе за права. Существуют организации, к функциям которых относится помощь потребителю в восстановлении его прав, а именно:

- оказание консультаций потребителю относительно его прав и защиты прав в конкретном случае;

- решение конфликта во внесудебном порядке;

- защита прав потребителя (или неопределенного круга потребителей) в суде.

Организации, осуществляющие защиту прав потребителей финансовых услуг, представлены в таблице 3:

Таблица 3. Организации, осуществляющие защиту прав потребителей

| Организация | Местонахождение | Формат взаимодействия с гражданами | Функции |

| Роспотребнадзор и его управления | Во всех субъектах РФ | Консультационные центры Общественные приемные, горячие линии | Надзор и контроль за исполнением обязательных требований закона о ЗПП, Прием жалоб на случаи нарушения прав потребителя, закрепленных законом о ЗПП, Защита прав заявителя в суде. |

| Служба по защите прав потребителей и обеспечению доступности финансовых услуг (при Банке России) | 6 управлений в федеральных округах РФ и центральный аппарат

|

Телефон, почта | Рассмотрение обращений и жалоб потребителей финансовых услуг и инвесторов в случае нарушения ФЗ в области банковской, страховой, инвестиционной и микрофинансовой деятельности. |

| Федеральная антимонопольная служба (ФАС) | Территориальные управления во всех федеральных округах России | Письменные обращения Горячая линия Общественная приёмная (вся информация на сайте) | Контроль и надзор за соблюдением законодательства в сфере защиты конкуренции на рынке финансовых услуг, Надзор за соблюдением законодательства в рекламе. |

| Федеральная налоговая служба (ФНС) | Управления в 84 субъектах РФ | Обращения по телефону, письменные обращения (по почте, факсу)

Общественные приёмные |

Защита прав потребителя в случае конфликтных ситуаций с платежными агентами |

| Общественные организации (ФинПотребСоюз, СПРФ и другие) | Крупные общественные организации имеют территориальные отделения во многих регионах РФ | См. информацию на сайтах организаций | Составление претензий и исков, ведение дел в судах, независимая потребительская Экспертиза безопасности и качества товаров и услуг, потребительское просвещение и образование |

| Финансовый уполномоченный | Аппарат в процессе формирования | Обращение в письменной или электронной форме | Внесудебное рассмотрение споров между финансовыми организациями и гражданами (сумма претензий не более 500 тыс. рублей, кроме споров по ОСАГО) |