Система платежей за природные ресурсы в РФ и за рубежом (на примере США)

Современная промышленность не может обойтись без металлов, углеводородов, минералов и других полезных ископаемых. Поэтому процессы разведки, разработки и эксплуатации природных ресурсов будут продолжаться бесконечно. По мере истощения одного месторождения полезных ископаемых его придется заменять новым, и фактически потребуется увеличение добычи какого-либо ресурса для удовлетворения постоянно растущего спроса. Главная причина этого процесса — гиперболический рост населения; по прогнозам экспертов и ученых (С.П. Капица, А. В. Молчанов) численность населения Земли к 2065 году составит около 9,7 миллиардов человек [11].

В данной курсовой работе актуальность темы состоит в том, что налоги от природопользования являются значительной частью федерального бюджета РФ. Используя налоговую политику, государство может стимулировать экономический рост, финансировать социальные сферы жизни общества: здравоохранение, культуру и образование. Цель написания данной курсовой работы состоит в:

- 1) определении сущности налогов от природопользования в бюджете,

- 2) анализ литературы по данной тематике – налогообложении в сфере природопользования,

- 3) сравнение налоговых ставок на природные ресурсы в РФ и США.

Объектом исследования является налогообложение природных ресурсов, а предметом – особенности и специфика налогообложение в сфере природопользования в РФ и США. Основные задачи при написании курсовой работы: определить черты и различия налогообложения природных ресурсов в США и РФ, провести анализ налогообложения каждой страны в отдельности.

При написании данной работы также использовались следующие методы: экономико-математический (приведены задачи и их решения), статистический (приведены уравнения тренда: линейный и логарифмический, а также их экономическое обоснование и значимость по общепринятым статистическим критериям), теоретический (высказаны новые предположения и гипотезы о развитии налогообложения природных ресурсов в долгосрочной перспективе), монографический (приведен анализ соответствующей литературы и приведены точки зрения ученых-экономистов), методы сравнения (приведено сравнение налоговых ставок).

Нет сомнений в том, что добывающая отрасль будет интенсивно развиваться, поэтому налогообложение добычи полезных как никогда будет актуально, особенно для такой страны как Россия, в которой сосредоточено 6.4 % мировых резервов нефти, 32% мировых запасов природного газа и так далее. Значительна доля и самих добывающих компаний в ВВП Российской Федерации: так доля компании «Норильский Никель» составляет около 0.5 %, а доля Газпрома составляет около 4% [3].

Согласно исследованиям, нефтяные вышки в Северном море Великобритании ежегодно выделяют столько же углекислого газа, сколько угольная электростанция, намеренно сжигая нежелательный газ в атмосферу в виде гигантских вспышек. Отчет показал, что за пять лет до конца 2019 года в атмосферу было выброшено почти 20 млн тонн CO2 в результате «сжигания и выпуска» дополнительного газа, выделяемого из нефтяных скважин. Нефтяные власти Великобритании позволили спорной практике продолжаться почти 50 лет после того, как правительство Норвегии запретило обычное сжигание газа на факелах, что сделало нефтяные вышки Великобритании самыми загрязняющими в Европе.

Если Россия тоже будет делать акцент на добычи нефти на континентальном шельфе, то парниковые выбросы резко возрастут, что отрицательно скажется на окружающей среде. Существует еще немало примеров, когда отрасль нефтедобычи наносит экологический ущерб, и общество должно за счет своих расходов (НДПИ) покрывать внешние экстерналии. Так, в докладе, подготовленном отделом расследований Гринпис, было установлено, что нефтяные гиганты, включая BP и Royal Dutch Shell, были одними из худших загрязнителей при сжигании газа в Северном море. Гринпис обвинил правительство Великобритании в неспособности взять под контроль свои выбросы при переговорах ООН по климату, которые состоялись в Глазго, и призвал министров прекратить выдачу новых лицензий на нефть и газ.

1. Теоретические основы налогообложения отдельных видов природных ресурсов

1.1. Природные ресурсы как объект налогообложения

В современной экономической практике можно выделить следующие виды налогов и сборов в области добычи природных ресурсов и природопользования:

- Налог на добычу полезных ископаемых

- Налог на дополнительный доход от добычи углеводородного сырья

- Водный налог

- Земельный налог

- Плата за негативное воздействие на окружающую среду

- Сбор за пользование объектами животного мира

- Сборы в сфере лесопользования

- Платежи за пользование недрами

Многие экономисты-исследователи (Г. В. Кузнецова, Ю. В. Разовский, И. С. Потапова) отмечают, что первым, кто исследовал экономическую ренту природных ресурсов, был британский экономист Давид Рикардо (1772–1823). В своем трактате «Начала политической экономии и налогового обложения» (1817), он указывал, что сельскохозяйственные земли могут быть разделены в зависимости от их плодородия. Земля самого плодородного класса может производить наибольшее количество продовольствия (например кукурузы) по более низкой цене, чем земля второго по плодородию класса.

Аналогичным образом, земля второго по плодородию класса имеет стоимость ниже, чем земля третьего класса, и так далее. Месторождения полезных ископаемых, как и участки сельскохозяйственных угодий, имеют разный уровень качества. Например, несколько медных рудников содержат высококачественную руду и ценные побочные продукты. Они расположены недалеко от поверхности и находятся в пределах легкой досягаемости морского транспорта. По этим и многим другим причинам некоторые шахты имеют очень низкие производственные затраты.

Другие месторождения драгоценных металлов не столь удачливы, но все еще прибыльны для разработки. Таким образом точно так же, как Рикардо ранжировал и обобщал сельскохозяйственные земли по их плодородию, шахты можно ранжировать по производственным затратам. Проблема рентабельности и истощения месторождений будет остро ощущаться и в России: по оценкам экспертов нефтяных запасов, которые могут приносить экономическую выгоду, хватит лишь на 19 лет [9]. Следовательно, самая важных задача российского правительства – это структурирование налогов в сфере добычи полезных ископаемых и проработка нормативно-правовой базы налогообложения.

В последнее время наблюдается тренд перехода экономики на рельсы устойчивого развития. Поэтому, экологическое налогообложение является одним из способов поощрения перехода к более экологичному выбору; применяемый в сочетании с другими доступными инструментами, он может помочь внести коррективы, необходимые для решения экологических и климатических проблем, с которыми человечество сталкивается сегодня. Цель экологического налогообложения, в принципе, состоит в том, чтобы учитывать ущерб окружающей среде или негативные внешние факторы в ценах, чтобы направлять выбор производства и потребления в более экологичном направлении.

Экологическое налогообложение потенциально может охватывать все аспекты охраны окружающей среды и сохранение. Борьба с изменением климата, загрязнением, в частности в результате потребления ресурсов и углеводородов зачастую приводит к утрате биоразнообразия, а также сопутствующими факторами, такими как выбросы газов и использование потенциально вредных веществ. И это может стать в ближайшее время в России предметом налоговых мер. Здесь необходимо выделить общие или секторальные меры, которые по-разному уже применяются отдельными государствами и их региональными и местными органами власти.

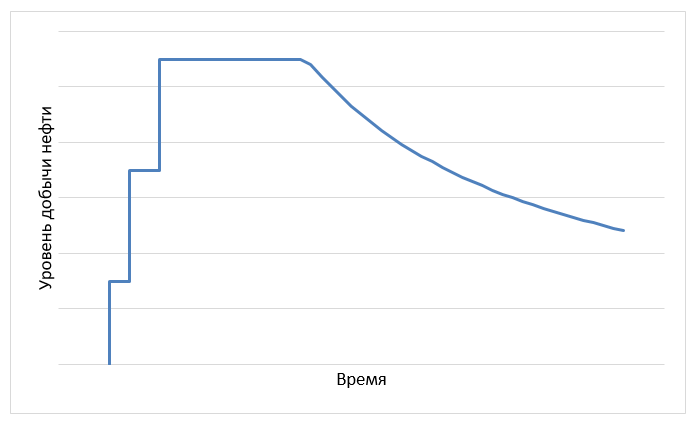

При этом дифференцированная рента может применяться и не только к налогообложению сельскохозяйственных земель и шахт, но и к добыче нефти и других полезных ископаемых. Добычу нефти можно описать как четырехфазный процесс (рис. 0):

- 1) открытие и оценка скважины

- 2) бурный или постепенный рост

- 3) период плато, сопровождающийся более-менее постоянной добычей нефти

- 4) падение добычи нефти (в среднем около 10% в год)

Рис.0 Идеализированная производственная характеристика нефтяного месторождения

Однако значительные отклонения могут быть вызваны историей развития, изменениями в технологиях или ценах на нефть, авариями, политическими решениями (например, после нефтяного кризиса 1973 года), саботажем и подобными факторами. Некоторые месторождения имеют короткие периоды плато, больше напоминающие одиночный пик, в то время как на других (особенно на крупных месторождениях) добыча может оставаться относительно постоянной в течение многих десятилетий. Но в какой-то момент все месторождения дойдут до начала спада, и добыча будет снижаться. Средний год открытия десяти самых крупных месторождения России (Самотлорское , Мамонтовское , Федоровское , Приобское на левом берегу, Приобское на правом берегу, Лянторское , Ромашкинское , Арланское , Ванкорское , Русское, Туймазинское) — 1968 год [Приложение 7]. Это информация безусловно важна для Федеральной налоговой службы. При уменьшении налогооблагаемой базы

(стоимости добытых полезных ископаемых или это можно интерпретировать как количество добытой нефти) налоговые отчисления будут уменьшаться, так как отдача месторождений тоже будет уменьшаться. Выходом могло бы быть открытие новых крупных месторождений в Западной Сибири, или наоборот, более проработанная геологоразведка и на континентальном шельфе, и строительство нефтяных платформ.

1.2. Основные тенденции развития практики налогообложения природных ресурсов экономически развитых стран

К развитым странам мира по классификации ОЭСР относят большинство стран Европейского Союза, США, Канаду, Австралию, Новую Зеландию, Японию и Южную Корею. Из этой совокупности можно выделить лишь несколько стран, у которых добывающий сектор играет более-менее важную роль в экономике и, следовательно, значимы для налогообложения.

Основным трендом развития налогообложения в развитых странах мира (Канада, Австралия, США) является переход на рентное налогообложение. Например, канадский энергетический сектор выплачивает арендную плату и роялти правительствам провинций за добычу природных ресурсов, таких как нефть и природный газ, нефтеносные пески и гидроэнергетика. В период с 2000 по 2018 год энергетический сектор платил 324,4 миллиарда долларов, или в среднем 17,1 миллиарда долларов в год, в виде арендной платы и роялти правительствам провинций. Канадский нефтегазовый сектор также ежегодно платит косвенные налоги в результате своей деятельности. Эти косвенные налоги включают федеральные и провинциальные налоги с продаж, федеральные и провинциальные налоги на газ, федеральные акцизы, федеральные импортные пошлины и другие.

В период с 2000 по 2018 год энергетический сектор Канады выплачивал почти 14 миллиардов долларов, в среднем более 730 миллионов долларов в год в виде косвенных налогов федеральному правительству, провинциям и муниципалитетам. В период с 2000 по 2018 год нефтегазовый сектор платил федеральные и провинциальные налоги на прибыль корпораций на сумму более 59,9 миллиарда долларов, или 3,2 миллиарда долларов в год. Из этих 59,9 миллиарда долларов 38,7 миллиарда долларов были выплачены в виде федеральных налогов на прибыль корпораций и 21,2 миллиарда долларов — в виде налогов на прибыль корпораций в провинциях. В период с 2007 по 2018 год канадцы, занятые в нефтегазовом секторе, платили 68,1 миллиарда долларов, или 5,7 миллиарда долларов в год, в виде федеральных и провинциальных подоходных налогов на заработную плату, заработную плату и комиссионные [16].

Из этих 68,1 миллиарда долларов поступления федерального подоходного налога с физических лиц составили 42,1 миллиарда долларов, а поступления от подоходного налога с физических лиц в провинциях составили 26,1 миллиарда долларов. [16].

Федеральное правительство США также взимает с нефтегазовых компаний роялти за углеводородные ресурсы, добытые на государственных землях. Стандартная федеральная ставка составляла 12,5%. Администрация Трампа резко снизила ставки роялти, увязав ставки с ценой на нефть. На некоторых землях ставки упали до 0,5 процента. Но ставки роялти, взимаемые штатами и частными землевладельцами возросли в последние годы. Нефтегазовые компании платят самые высокие лицензионные платежи в штатах, где добываются сланцевые месторождения.

Например, в Техасе самые высокие ставки роялти — 20–25%. Роялти в Пермском бассейне, охватывающем Техас-Нью-Мексико и бассейне Баккен Северной Дакоты, варьируются от 18 до 20%. Многие западные штаты взимают роялти в размере 16,67%. [16]. Роялти на частные земли зависят от государственных ставок. Обычно они колеблются в пределах 12–25 процентов. Важно отметить также, что прежде, чем договариваться о выплате роялти за частную землю, необходимо провести тщательную комплексную проверку для подтверждения права собственности, поскольку нередки случаи, когда спецификация прав собственности на месторождения не была определена точно, что приводило к проблемам землепользователей и добывающих компаний.

2. Система платежей за пользование природными ресурсами в РФ и США

2.1. Особенности налогообложения природных ресурсов в РФ

2.1.1 Налог на добычу полезных ископаемых в РФ

Налог на добычу полезных ископаемых — это налог, который взимается за извлечение природных ресурсов из слоя почвы, простирающегося между естественным верхним слоем почвы и непоглощенным базальтовым слоем (геологический исходный материал) нижней части земной коры. Налоговый кодекс РФ также определяет НДПИ как прямой (т. е. взимаемый с доходов или имущества) федеральный налог. Субъекты, объекты, период, ставка, расчет, исчисление и уплата НДПИ определяется статьями 334–345.1 Налогового кодекса Российской Федерации. Налог на добычу полезных ископаемых является общемировым налогом. Этот налог чаще всего взимается в нефтедобывающих штатах США, но ресурсы, которые обычно облагаются налогом на добычу полезных ископаемых, могут включать не только нефть, но и природный газ, уголь, черные, цветные и редкие металлы, полупродукты, и даже уран, древесину.

Налогоплательщиками НДПИ в РФ являются коммерческие организации и индивидуальные предпринимателями. Передача недр в использование оформляется особым муниципальным разрешением в формате лицензии, а на территории Республики Крым оформляется специальными разрешительными документами. Права и прямые обязанности недропользователя появляются с этапа регистрации лицензии на использование участками недр. В случае если лицензии у организации нет, то она не станет считаться плательщиком НДПИ. Но это не значит, собственно, что у организации появляется право бескорыстно воспользоваться недрами. Урон, причиненный государству в случае, в случае если участок недр не передан в использование, подлежит возмещению.

При этом важно помнить, что не все, что добывается из недр или из земли является полезными ископаемыми. В частности, не являются налоговой базой НДПИ следующие элементы: общераспространенные полезные ископаемые, ископаемые, которые имеют палеонтологическую, научную, культурную, санитарно-оздоровительную ценность, а также полезные ископаемые, которые были извлечены из отвалов или отходов самого горнодобывающего предприятия.

Цены на нефть и экономика России имеют сильную взаимосвязь. Когда цены на нефть падают, экономика России сокращается, поскольку нефть и газ составляют более 60 % российского экспорта и обеспечивают более 30 % валового внутреннего продукта (ВВП) страны. Последствия обвала цен на нефть в 2014 году для российской экономики были быстрыми и разрушительными. В период с июня по декабрь 2014 года российский рубль снизился в цене на 59% по отношению к доллару США. Снижение ППС снижает уровень жизни, поскольку товары, приобретенные с использованием национальной валюты, становятся дороже, чем должны быть. Менее 30 % российской добычи нефти используется для внутреннего потребления, а остальная часть экспортируется, и во многих отношениях именно НДПИ на нефть является весомым налогом в федеральном бюджете.

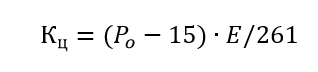

Период уплаты НДПИ – один месяц, и подача декларации осуществляется следующим образом: срок ее сдачи — не позднее последнего числа месяца, следующего за истекшим налоговым периодом. Расчет НДПИ на нефть менялся на протяжении всего периода действия этого налога. Сейчас сумма НДПИ на нефть (на 2021 год) определяется по следующей формуле:

Кц — коэффициент, характеризующий динамику мировых цен на нефть

Po — (price oil) средний за налоговый период уровень цен сорта нефти «Юралс» в долларах США за баррель

E — (exchange rate) среднее значение за налоговый период курса доллара США к рублю Российской Федерации, устанавливаемого Центральным банком Российской Федерации.

Уточним некоторые расчеты. В октябре 2020 года по приказу ФНС при ценах на нефть и обменном курсе доллара коэффициент составил 7,5095. При этом при применении статьи 346.37 коэффициент при тех же условиях составил бы 9,9331, поскольку это связано с другой формулой расчета: в 2020 году из значения вычиталось 8, а в знаменателе было значение 252 вместо 261. Статья 346.37 НК РФ регулирует налог на добычу полезных ископаемых при выполнении соглашений (это является специальным налоговым режимом).

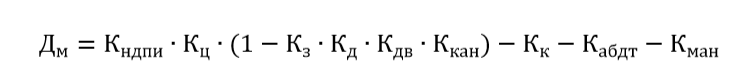

Дм — коэффициент, характеризующий динамику мировых цен на нефть

Кндпи=559 — постоянная величина, определяемая Минфином РФ

Кц — коэффициент, характеризующий динамику мировых цен на нефть (расчет был дан выше)

Кз=0.125·V3+0,375 , где V3 — начальные извлекаемые запасы нефти (в млн тонн) с точностью до 3-го знака после запятой

Кд — коэффициент, характеризующий степень сложности добычи, его значения определены в статье 342.2 НК РФ (может принимать значения 0.2, 0.4, 0.8, 1.0)

Кдв=428 — постоянная величина, определяемая НК РФ

Ккан — коэффициент, характеризующий регион добычи и свойства нефти

Кабдт — коэффициент, характеризующий надбавки за автомобильный бензин и дизельное топливо

Кман — коэффициент, учитывающий влияние экспортной пошлины

Эти коэффициенты в свою очередь имеют свои методики расчета, свои формулы, которые прописаны в Налоговом Кодексе РФ. Безусловно, кроме нефти Россия добывает еще много природных ресурсов. Ставки НДПИ можно увидеть в таблице 1.1, а самая большая ставка налога составила 8 процентов (налог на природные алмазы, руд цветных металлов и многокомпонентных комплексных руд). При этом Налоговый Кодекс РФ (статья 26) устанавливает не только ставки процентов налогов на полезные ископаемые, но и тарифы за тонну.

Налоговый период составляет один календарный месяц, а срок уплаты не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Это означает, что если налог был рассчитан за февраль, то его крайний срок уплаты — 25 марта. НК РФ (статья 340) также регламентирует стоимость добытого полезного ископаемого как произведение общего количества добытого ископаемого на стоимость одной единицы этого ископаемого. Приведем небольшие идеальные (т. е. нереальные, гипотетические) примеры расчета НДПИ на полезные ископаемые, исключая нефть и газ. Например, предприятие добывает хлористый натрий в общем 8 тысяч тонн за месяц (налоговый период) и продает этот ресурс за 7000 рублей за 1 тонну.

Сколько рублей НДПИ должно перевести предприятие в федеральный бюджет? Во-первых, в Приложении 1 можно увидеть общую ставку на хлористый натрий: она составляет 5,5%. Во-вторых, необходимо рассчитать НДС, который равен 20% и составляет 1400 рублей, и следовательно, налогооблагаемая база эквивалентна 5600 рублям. Эту налогооблагаемую базу умножаем на общее количество добытого хлористого натрия (8 тысяч тонн) и получаем 44 800 000 или 44,8 млн руб. Поэтому, общая сумма налога будет равняться (44,8 млн руб*0,055) 2,464 миллиона рублей.

Другой пример. Фирмой было добыто 200 тонн солей, в том числе 75 т калийной соли и 125 т натриевой соли, общие расходы – 800 тыс. рублей. Ставки НДПИ составляют 3,8 % по калийной соли и 5,5 % по хлористому натрию. Доля расходов на калийную соль – 75/200 =37.5 %, а доля расходов на хлористый натрий – 62.5%. Сумма НДПИ по калийной соли – 800 000*0,375*0,038 = 11400 рублей, а по хлористому натрию – 800 000*0,625* = 27500 рублей.

Таблица 1 – Тарифы (руб.) за 1 тонну на полезных ископаемых, добытых в Российской Федерации на 2021 год

| № | Полезные ископаемые | Тариф |

| 1 | Антрацит | 47 |

| 2 | Уголь коксующийся | 57 |

| 3 | Уголь бурый | 11 |

| 4 | Остальной уголь | 24 |

| 5 | Многокомпонентная комплексной руды, добываемой на участках недр, расположенных полностью или частично на территории Красноярского края, содержащей медь, и (или) никель, и (или) металлы платиновой группы; | 730 |

| 6 | Многокомпонентная комплексная руды, не содержащей медь, и (или) никель, и (или) металлы платиновой группы, добываемая на участках недр, расположенных полностью или частично на территории Красноярского края. | 270 |

Примечание. Источник: Налоговый кодекс РФ

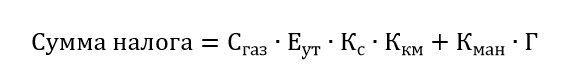

Налогообложение газового конденсата тоже имеет свою формулу

Сгаз− тарифная ставка на газовый конденсат, равная 42 рублям за тонну

Еут− базовое значение единицы условного топлива

Кс− коэффициент, характеризующий степень сложности добычи газа

Ккм− корректирующий коэффициент , определяемый в соответствии со статьей 342.4 НК РФ

Кман− коэффициент, учитывающий влияние экспортной пошлины

Г− коэффициент, характеризующий количество добытого газового конденсата без учета широкой фракции легких углеводородов, в отношении которой коэффициент Кман не применяется, и равного 0,75.

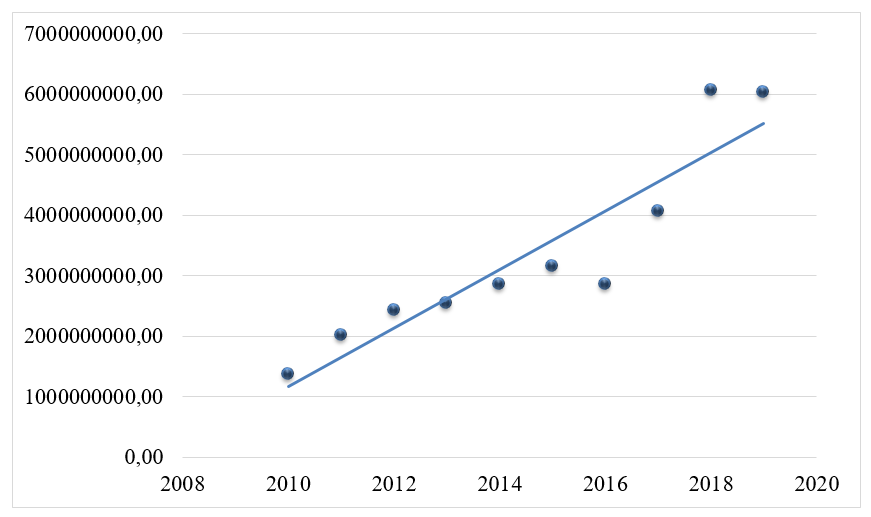

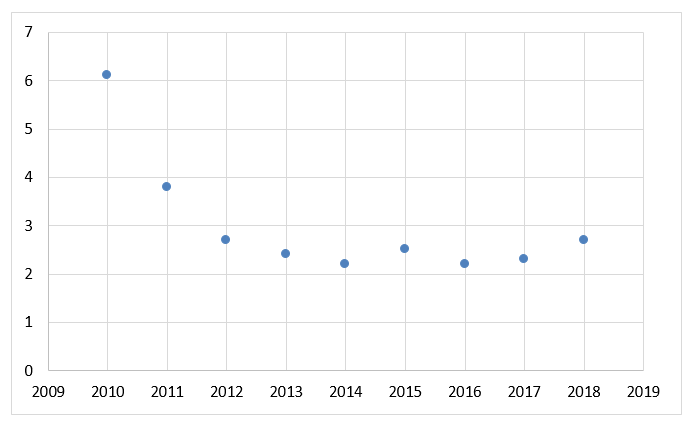

Налог на добычу полезных ископаемых — это налог, который составляет значительную часть доходов федерального бюджета. Так, в 2014 году НДПИ составлял около 16,6% от всех доходов федерального бюджета, а в 2020 году его доля составила около 29,84 процента – треть федерального бюджета. Проанализировав динамику НДПИ (Рис.1.), можно сделать вывод о постоянно растущих налоговых поступлениях с 2010 года. Математически линию тренда можно описать как линейную зависимость y = 482940314,127t — 969546596551,46.

Коэффициент детерминации (т. е. вероятность изменения поступлений налога с течением определенного времени) R² = 0,8462, а коэффициент корреляции равняется 0.92, что говорит о чрезвычайно большой вероятности изменения показателя с течением времени (по шкале Чеддока – связь весьма высокая). По t-критерию Стьюдента параметр a является статистически значимым (5,522 > 2,364), параметр b также является статистически значимым (5,541 > 2,364).

В связи с пандемией COVID-19 наблюдение от 2020 года было явным статистическим выбросом: налоговые поступления составили лишь 3 908 000,5 млн рублей или 3,9 триллиона рублей. Но в целом уравнение можно использовать для прогнозирования будущих налоговых поступлений, включая построение доверительных интервалов.

Рис. 1. Динамика НДПИ в федеральном бюджете РФ

НК РФ (статья 340) выделяет три способа оценки стоимости добытых полезных ископаемых. Первый способ состоит в анализе динамики за промежуток времени цен реализации, но без учета льгот, послаблений, субсидий, дотаций со сторону государства. При втором способе производится расчетная стоимость добытых полезных ископаемых. Также применяется и способ исходя из цен реализации добытого полезного ископаемого.

Если налогоплательщик применяет 1 способ оценки, то выручка от реалиации при этом уменьшается на следующие величины: Налог на добавленную стоимость, акцизы, оплата таможенных пошлин, расходы по доставке продукции, расходы по страхованию грузов.Если у налогоплательщика нет дотаций, то он должен применять 3 способ оценки стоимости. При этом величина выручки уменьшается на величину НДС, акцизов и расходов по доставке продукции. В оставльных случаях применяется способ №2. При расчете стоимости используются величины косвенных (не могут быть напрямую включаться в себестоимость) и прямых расходов и в этом случае используется порядок определения доходов и расходов по налоговой базе, что и для налога на прибыль.

Спотовые цены на нефть марки Brent, международный эталонный показатель сырой нефти, и West Texas Intermediate (WTI), американский эталонный показатель сырой нефти, выросли с минимумов апреля 2020 года и в настоящее время превышают уровни, существовавшие до пандемии. В октябре цена на сырую нефть марки Brent в среднем составляла 84 доллара за баррель, а цена WTI в среднем составляла 81 доллар за баррель, что является самыми высокими номинальными ценами с октября 2014 года.

Аналитики JP Morgan, Bear Sterns ожидают, что цена на Brent упадет в среднем с 84 долларов за баррель в октябре 2021 года до 66 долларов за баррель в декабре 2022 года, а цена на WTI упадет в среднем с 81 доллара за баррель в октябре 2021 года до 62 долларов за баррель в декабре 2022 года. Цена на нефть, которая была заложена в российском бюджете 2020 года – это 42,4 доллара. Самым оптимистичным вариантом для российского бюджета аналитики ожидают рост доходов от налогов от нефти и газа на 70%.

Фьючерсные рынки аналогичным образом демонстрируют высокие цены на краткосрочные контракты по сравнению с более долгосрочными контрактами, ситуация, известная как отставание. Уровни запасов сырой нефти, помимо прочих факторов, влияют на разницу между краткосрочными и долгосрочными фьючерсными ценами. Различия в ценах между контрактами на поставку сырой нефти в ближайшей перспективе по сравнению с контрактами на поставку в более поздние сроки указывают на то, что рыночные ожидания относительно сокращения запасов будут умеренными.

Низкие запасы сырой нефти, как в мире, так и в Соединенных Штатах, оказали повышательное ценовое давление на контракты на сырую нефть с близким сроком действия, в то время как цены на контракты на сырую нефть с более длительным сроком действия ниже, что, вероятно, отражает ожидания более сбалансированного рынка.

С января 2019 года в Российской Федерации вступил ФЗ № 199 «О налоге на дополнительный доход от добычи углеводородного сырья. Углеводородное сырье включает в себя следующие элементы: 1) нефть обезвоженная, обессоленная, стабилизированная 2) газовый конденсат, подлежащий переработке 3) горючий природный газ 4) попутный газ. Объект налогообложения – это так называемый дополнительный доход .

Дополнительный доход от углеводородного сырья определяется по следующей формуле:

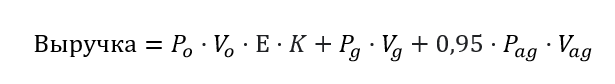

При этом выручка определя ется по следующей формуле:

Po— средний за месяц уровень цен нефти сорта «Юралс» на мировых рынках, выраженный в долл. США за баррель

Vo — количество добытых на участке недр нефти и газового конденсата за месяц, выраженное в тоннах

E — среднее значение за налоговый период курса доллара

K — коэффициент перевода метрических тонн в баррели

Pg – цена на газ, установл, уполномоченным органом исполнительной власти

Vg – количество добытого природного газа за месяц

Pag – цена на попутный газ (среднеарифметическое за месяц)

Vag – количество попутного газа, добытого на участке недр

На данном этапе развития налоговой системы РФ внедрение НДД идет не повсеместно и не везде, здесь должны выполниться ряд условий и критериев, определенных в НК РФ. Например, ряд участков, имеющих низкую степень выработанности запасов нефти — не более 5 %. Или участки недр со степенью выработанности запасов от 20 до 80 %, и при этом совокупная добыча на этих участках не может превышать 15 млн т за 2016 г. Новые участки недр — со степенью выработанности запасов нефти не более 5 %. При этом совокупные запасы на этих участках недр не могут превышать 51 млн т, но запасы каждого отдельного участка должны превышать 10 млн т, по данным на 2017 г. Налоговая ставка установлена в размере 50 %.

Налогоплательщики обязаны вести раздельный учет расходов и расчет налоговой базы по каждому участку недр. Соответственно, порядок ведения раздельного учета закрепляется в учетной политике организации. Организации имеют право на освобождение от исполнения обязанностей налогоплательщика по налогу в отношении следующих участков недр: 1) участков недр, указанных в подп. 1 п. 1 ст. 333.45 НК РФ, а именно: участка недр расположенного полностью или частично на территории Республики Саха, Иркутской области, Красноярского края, Ненецкого АО. Севернее 65° с. ш. полностью или частично.

2.1.2 Земельный налог в РФ

Налог на стоимость земли относится к режиму налогообложения, при котором налог взимается только со стоимости земли, а не со стоимости различных строений: имущества, построек, недвижимости. Любопытной вариацией и своеобразным синтезом является налог с разделенной ставкой (иногда называемый дифференцированным налогом), при котором облагаются налогом как земля, так и строения, но земля облагается налогом по гораздо более высокой ставке. Первоначально этот налог был предложен в 1879 году американским экономистом и философом Генри Джорджем в своей самой известной работе — «Прогресс и бедность».

Субъекты, объекты, период, ставка, расчет, исчисление и уплата земельного налога определяется статьями 387–397 Налогового кодекса Российской Федерации. Плательщики налога — организации, обладающие земельными участками, которые признаются НК РФ объектами налогообложения. Налоговый период – 1 год. Налог должен быть уплачен организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, поэтому если налог был рассчитан за 2020 год, то его крайний срок уплаты – 1 марта 2021 года.

Согласно статье 389 Налогового кодекса Российской налоговой базой земельного налога является кадастровая стоимость земельных участков. При этом не являются налоговой базой следующие типы земельных участков:

- 1) земли лесного фонда (их определение регламентирует 101 статья Земельного Кодекса РФ),

- 2) земельные участки, изъятые из оборота и не находящиеся в частной собственности (таким примером могут служить земли, которые находятся в собственности государственных структур: ФСБ, Министерства обороны РФ, ГРУ, и т.д.),

- 3) земельные участки, на которых ведутся историко-археологические работы,

- 4) объекты водного фонда в собственности Российской Федерации,

- 5) земельные участки в собственности жильцов многоквартирного дома.

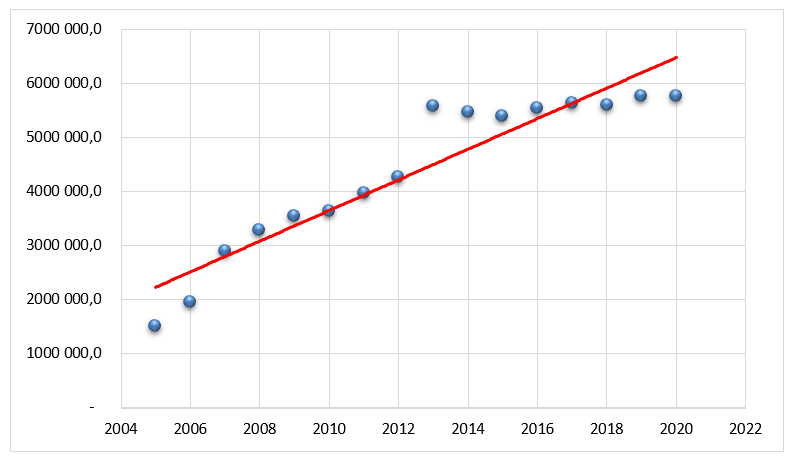

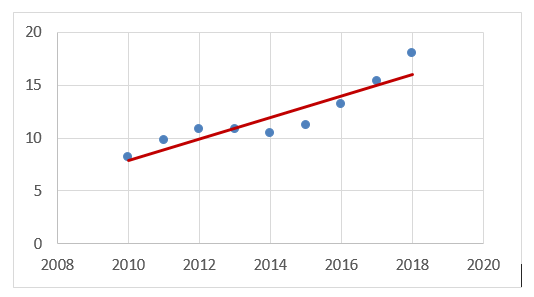

Земельный налог – это местный налог, т. е. в общем случае сумма, взимаемая округом или муниципалитетом для финансирования государственных услуг, начиная от образования и заканчивая сбором мусора и обслуживанием канализации. Тем не менее, информация об общих налоговых поступлениях от земельного налога содержится в городском бюджете, в частности ее можно найти в бюджете г. Санкт-Петербург. Проанализировав динамику земельного налога в Санкт-Петербурге (Рис.2.), можно сделать вывод о постоянно растущих налоговых поступлениях с 2005 года.

Математически линию тренда можно описать как нелинейную логарифмическую зависимость y = 570595980,959916 ln t — 4336240919,84675. Коэффициент детерминации (т. е. вероятность изменения поступлений налога с течением определенного времени) R² = 0,8858. По t-критерию Стьюдента параметр a является статистически значимым (10,4087 > 2,1447), параметр b также является статистически значимым (10,4192 > 2,1447). При этом необходимо отметить, что пандемия COVID-19 не очень сильно повлияла на сумму налоговых отчислений на 2020 год: в 2018 году налоговые отчисления составили 5589312.9 тысяч рублей, в 2019 году 5760582.0 тысяч рублей, а в 2020 году 5750449.4 тысяч рублей.

В целом уравнение можно использовать для прогнозирования будущих налоговых поступлений, включая построение доверительных интервалов. Поэтому прогноз на 2021 год составляет 7045761,05411816 тысяч рублей (7,05 миллиарда рублей), на 2022 год 7327885,15428352 тысяч рублей (7,33 миллиарда рублей), а на 2023 год этот прогноз составляет 7609869,83062363 тысяч рублей (7,61 миллиарда рублей).

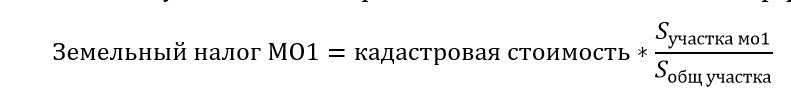

Налоговый кодекс РФ предусматривает различные послабления при налогообложении земельным налогом. Для специальных категорий граждан (герои РФ и СССР, ветераны и инвалиды войны 1941–1945 гг., и т. д., граждан предпенсионного возраста согласно ) предусмотрен налоговый вычет в размере 600 квадратных метров. Это означает, что если земельный участок данных категорий граждан составляет 1000 квадратных метров, то налог будет применяться к кадастровой стоимости только к 400 квадратных метров. Если у граждан находятся земля менее 600 квадратных метров, то данные категории граждан полностью освобождаются от уплаты налога. Важно также отметить, что некоторые субъекты Федерации (Москва, Санкт-Петербург и Севастополь) могут устанавливать свои налоговые ставки при определении земельного налога. Если земельный участок расположен в разных муниципалитетах, то земельный налог будет определяться по формуле:

Приведем пример-задачу на расчет земельного налога. Кадастровая стоимость земельного участка составляет 4 764 842 рубля, общей площадью 2670 квадратных метра, находится в долевой собственности мужа и жены.

Доля мужа составляет 60 %, а доля жены — 40%. Жена имеет льготы на 600 кв.м.. Необходимо определить сумму налога к уплате. Рассчитаем, сколько рублей (кадастровая стоимость) содержится в 1 квадратном метре. Кадастровая стоимость одного квадратного метра рассматриваемого участка составит: 4 764 842 руб. / 2670 кв.м = 1784,59 рублей/к.м. При этом кадастровая стоимость 600 кв. м. составит: 1784,59 рублей/к.м. * 600 = 1070751, 01 рублей. Для мужа сумма к уплате составит: 4 764 842 *0,6 *0,003 = 8576,7156, а для жены (4 764 842 *0,4 — 1070751, 01)*0,003 = 2505,55737 рублей.

Таблица 3. — Ставки земельного налога Российской Федерации в зависимости от типа земельного участка на 2021 год

| Ставка налога,% | Типы земельных участков |

| 0,3 | Сельскохозяйственного назначения |

| 0,3 | Жилищного фонда |

| 0,3 | Личного подсобного хозяйства |

| 0,3 | Для обеспечения обороны, безопасности и таможенных нужд |

| 1,5 | Прочего назначения |

Примечание. Источник: Налоговый кодекс РФ

Рис. 2. Динамика земельного налога в Санкт-Петербурге (2005-2020гг.)

2.1.3 Водный налог в РФ

Субъекты, объекты, период, ставка, расчет, исчисление и уплата земельного налога определяется статьями 333.8–333.15 Налогового кодекса Российской Федерации. Водный налог — это прямой федеральный налог, и самое главное, данный налог поступает в доходы федерального бюджета, но его удельный вес в общей системе доходов федерального бюджете крайне мал: доходы бюджета в 2020 году составили около 20,189 триллиона рублей, общие доходы от водного налога составили 3,2 миллиарда рублей (0,0159%).

Плательщиками налога являются физические и юридические лица, а налоговый период при уплате этого налога – 1 квартал. Объект налогообложения — забор воды, который можно определить тремя способами. При первом способе объем воды определяется самим налогоплательщиком в соответствии с метриками приборов самого предприятия. Затем, налогоплательщик должен отобразить эту информацию в журнале первичного учета. При втором способе расчет объема воды определяется через сторонние физические формулы.

Используя параметры оборудования (гидравлических приводов, водяных насосов или гидроцилиндров), определяется производительность, работа и время оборудования. Затем, подставляя в соответствующую формулу, находится и потребление воды. Третий способ является самым простым, но самым неточным, так как в этом случае налогоплательщик платит налог только исходя из норм водопотребления предприятия. При таком способе гораздо легче использовать лазейки при уменьшении налоговой базы, чем при предыдущих 2 способах.

Налоговый кодекс Российской Федерации разграничивает положения, когда предприятие использует воду для снабжения населения или для промышленных целей (особенно это развито в химической промышленности). Пункт 3 статьи 333.12 Кодекса говорит о том, что фиксированный размер данного вида налога при использовании воды для водоснабжения граждан РФ устанавливается в размере 70 рублей за 1 миллион литров воды, забранной из реки, озера, ГЭС или иного водного объекта.

Таблица 4. – Объекты налогообложения водного налога в Российской Федерации на 2021 год

| Забор воды из водных объектов |

| Использование акватории водных объектов |

| Для целей гидроэнергетики |

| Использование водных объектов для целей сплава древесины в плотах и кошелях |

Примечание. Источник: Налоговый кодекс РФ

При этом НК РФ также регламентирует 15 ситуаций, когда использование водных объектов не облагается налогом. В частности, не облагается налогом деятельность, связанная с обороной страны и безопасностью государства, тушением лесных пожаров, организацией санаториев и курортов для специализированных категорий граждан, использованием водных объектов для проведения дноуглубительных работ и т. д. Налоговые ставки применяются согласно экономическому районированию, и налоговые ставки от одного экономического району к другому различаются.

В таблице можно увидеть дифференциацию налоговых ставок между экономическими районами. Например, река Волга протекает в Северном, Северо-Западном, Центральном, Волго-Вятском, Центрально-Черноземном, Поволжском и Уральском экономическом районах, однако ставки в этих районах существенно различаются. Итак, в общем случае размер водного налога определяется по формуле:. Проанализируем данные показатели с точки зрения статистики. Если рассматривать налогообложение для подземных вод, то надо отметить, что размах вариации или алгебраическая сумма между максимальным и минимальным значениями вариационного ряда составила 378 рублей за 1 кубический метр воды.

Наибольшая ставка составила 678 рублей за 1 кубический метр (озеро Байкал и его бассейн), а наименьшая ставка составила 300 рублей за 1 кубический метр (река Печора, Северный экономический район). Среднее квадратичное отклонение составило 93,28 рублей; можно сделать вывод о том, что большинство значений этого ряда (налога на подземные воды) лежит в промежутке (387,25 – 93,28 < x < 387,25 + 93,25), где 387, 25 среднее значение водного налога. Добавим также, что данные не подчиняются ни нормальному распределению, ни равномерному закону, ни по закону Пуассона согласно критерию Пирсона.

Проанализируем вариационный ряд налога из поверхностных вод. Если рассматривать налогообложение для поверхностных вод, то надо отметить, что размах вариации или алгебраическая сумма между максимальным и минимальным значениями данного вариационного ряда составила 330 рублей за 1 кубический метр воды. Наибольшая ставка составила 576 рублей за 1 кубический метр (озеро Байкал и его бассейн), а наименьшая ставка составила 246 рублей за 1 кубический метр (река Печора, Северный экономический район и река Енисей, Восточно-Сибирский экономический регион).

Среднее квадратичное отклонение составило 78, 68 рублей; можно сделать вывод о том, что большинство значений этого ряда (налога на подземные воды) лежит в промежутке (310, 25 – 78, 68 < x < 310, 25 + 78, 68 ), где 310, 25 среднее значение водного налога. Добавим также, что данные не подчиняются ни нормальному распределению, ни равномерному закону, ни по закону Пуассона согласно критерию Пирсона. Водный налог не составляет весомую часть федерального бюджета РФ. В отличие от земельного налога в Санкт-Петербурге и федерального налога на добычу полезных ископаемых, данный налог не имеет четкого тренда, что очень сильно затрудняет возможное прогнозирование. Например, при линейном тренде коэффициент детерминации составил около 0.4697, а при логарифмическом около 0.4702. Данный показатель по шкале Чеддока указывает на то, что связь заметная, но не очень высокая. Шкала Голубкова интерпретирует это как умеренную связь.

Рис. 3. Динамика водного налога в федеральном бюджете РФ за период 2010–2019 гг.

Возможно, это неустойчивость с поступлениями водного налога связано с тем, что большинство предприятий платит другой платеж – так называемый платеж за водные объекты, находящиеся в федеральной собственности. Ставки налогов регламентируются Водным кодексом РФ в статье 20. Эти 2 государственных сбора очень похожи. Как и с водным налогом субъектами платы за пользование водными объектами признаются физические лица и организации. Однако, несмотря на соответствие и практическую одинаковость, эти платежи отличаются прежде всего по фиксированном процедурам управления, что имеет существенное значение.

Рис. 4. Динамика платы за водные объекты, находящиеся в федеральной собственности

Проанализировав динамику в (Рис..), можно сделать вывод о постоянно растущих налоговых поступлениях с 2010 года. Математически линию тренда можно описать как y =1,02 t – 2042,3. По t-критерию Стьюдента данное уравнение является значимым и может использоваться для дальнейшего прогнозирования.

2.1.4 Сбор за пользование объектами животного мира

Субъекты, объекты, налоговая база, период, ставки, срок подачи деклараций определяется Налоговым кодексом РФ в статьях 333.1.-333.7. Размер сбора или сумма налога осуществляется по следующей формуле:

Ставки сбора за пользование объектами животного мира в курсовой работе можно увидеть в Приложении 5.Налоговый кодекс РФ предусматривает ряд льгот при уплате сбора за пользование объектами животного мира. В частности, не уплачивают данный сбор лица, которые являются представителями этнических групп и народов, Восточной, Западной и Южной Сибири, регионов крайнего Севера, а также Дальнего Востока Российской Федерации в составе менее 50 тысяч человек.

Уточним некоторые моменты, связанные с объектом налогообложения. Следует разграничивать объекты животного мира и объекты водных биологических объектов. Несмотря на то, что по биологической классификации рыбы являются представителями царства животных, Налоговый кодекс РФ четко разграничивает эти объекты налогообложения.

Ставка 0% при налогообложении предусмотрена в следующих ситуациях:

- Охрана здоровья населения

- Научных и познавательных целях

- Регулирования состава видового разнообразия животных

- В целях воспроизводства представителей царства животных

Особенно важно упомянуть в этом контексте третий пункт. Тонкая голубая линия проходит между благими намерениями человека и процессами равновесия целой экосистемы или биосферы, и иногда бездействие лучше любого действия. В конце 1950-х годов в КНР началась компания по истреблению воробьев; китайские власти эту кампанию агитировали тем, что воробьи склевывали и уничтожали часть урожая с полей.

Это бездумная и неоправданно жестокая кампания привела к тому, что возник резкий рост популяции насекомых (сельскохозяйственных вредителей). В результате этого на Китай обрушился страшный голод, унесший несколько десятков миллионов жизней. Выдавая большее количество лицензий, государство увеличивает налоговую базу, но это чревато отрицательными последствиями для лесов и других биотопов.

Ставки налогов на морские организмы (членистоногие, моллюски, рыбы, водоросли) применяется налогообложение в соответствие с географическим районированием. Однако, это не распространяется на вылов морских млекопитающих, таких как нерпа, тюлень, морж и представителей китообразных. Приведем некоторые ставки на добычу промысловых рыб по разным морям. Ставка сбора за 1 тонну сайры – 150 рублей, за 1 тонну трески в Беринговом море – 5000 рублей, за 1 тонну трески в море Лаптевых – 5000 рублей, за 1 тонну трески в море Лаптевых – 2500 рублей, за 1 тонну судака – 1500 рублей в Балтийском море, за 1 тонну судака в Каспийском море – 1000 рублей , за 1 тонну судака в Черном море – 1000 рублей, внутренние озера, реки – 1000 рублей.

Сбор за пользование объектами животного мира является единичным, то есть носит разовый характер и уплачивается налогоплательщиком при получении заключения на добычу объектов животного мира. Сборы за использование объектами биологических ресурсов уплачиваются налогоплательщиками в формате разового и регулярного взносов, а в редких случаях — единовременного взноса. Разовый взнос оформляет 10 % совместной суммы сбора и уплачивается при получении разрешения на добычу объектов биологических ресурсов. Оставшаяся доля сбора ориентируется как разницу меж всей суммой сбора и уплаченным разовым взносом. Данная доля уплачивается равными частями в формате систематических взносов в направление всего срока воздействия разрешения на добычу каждый месяц не позже 10 дней с момента получения такого разрешения.

2.2. Основные платежи в сфере природопользования в США

Налоговая система США является очень сложной и непростой. Важно отметить, что не все органы власти взимают одинаковые налоги. Подоходный налог является крупнейшим источником доходов федерального правительства, составляя более 40% годовых налоговых поступлений. И согласно прогнозам Бюджетного управления Конгресса, подоходные налоги, а также налоги на социальное страхование должны по-прежнему составлять основную часть налоговых поступлений правительства США в будущем.

Государственные и местные органы власти взимают налоги с продаж на отдельные товары и услуги. Аналогичным образом правительства взимают акцизы на определенные товары, включая бензин и сигареты.

Большинство штатов ввели налоговые послабления, кредиты и льготы, чтобы стимулировать или наоборот, препятствовать добыче нефти и газа из определенных типов скважин. Многие штаты вводят сборы, или платежи за сохранение нефти и газа в дополнение к традиционному налогу на добычу полезных ископаемых или даже вовсе отменяют НДПИ и переносят основное налоговое бремя на акцизы и налоги с продаж. Эти сборы и начисления также облагают налогом объем или стоимость добытых нефти и газа.

При разработке месторождений на континентальном шельфе Соединенных Штатов деятельность нефтяных предприятий подлежит обложению налогом на прибыль корпораций и роялти. Для доходов, подлежащих налогообложению суммой свыше 10 млн долл. ставка налога на прибыль корпораций взимаемого на федеральном уровне равна 35%. Ставка может различаться для различных участков; на арктическом шельфе в основном применяется ставка 12,5%. Источниками дохода государства также являются бонусы, уплачиваемые на аукционе по получению лицензий, и арендные платежи, так называемые платежи ренталс, взимаемые на ежегодной основе при аренде участка.

2.2.1 Налог на добычу нефти в штатах США

Тридцать четыре штата в настоящее время производят природный газ. В 2020 году в пятерку штатов, которые добыли больше всего природного газа в Соединенных Штатах, вошли Техас, Пенсильвания, Оклахома, Луизиана и Вайоминг. Пенсильвания — крупнейший производитель природного газа в США, который не взимает НДПИ, хотя штат взимает плату за воздействие на скважину. В апреле 2018 году из 31 штата США, добывающего сырую нефть, в пятерку штатов с наибольшим объемом добычи входят Техас, Северная Дакота, Нью-Мексико, Оклахома и Аляска. В общей сложности 35 штатов ввели сборы или налоги на добычу нефти и газа. Наибольший НДПИ на нефть (35%) взимает штат Аляска.

НДПИ на нефть также взимается и в штате Монтана. Первые 12 месяцев квалификационного производства взимается 0,5 процента от стоимости добытой нефти. Важно отметить, что через 12 месяцев скважины, которые были разработаны до 1999 года, взимаются по ставке 14,8 процента, а скважины, разработанные после 1999 года, взимаются по ставке 9 процентов. Добыча из горизонтально законченных скважин также имеет свою специфику. Горизонтальная скважина — это разновидность технологии разнонаправленного бурения, которая бурит с наклоном не менее 80 градусов для повышения производительности пласта. Горизонтальный метод используется в качестве альтернативного метода бурения нефтяных и газовых скважин в ситуациях, когда вертикальные скважины невозможны или форма пласта труднодоступна.

Процесс рытья горизонтальной скважины начинается с бурения вертикальной скважины. Как только буровые наконечники попадают в целевую породу под ними, прикрепленная труба извлекается и заменяется буровым двигателем, который крепится к буровому долоту. Буровой насос — это насосный механизм, который бурит в землю с использованием бурового раствора, известного как буровой раствор.

Грязь приводит в действие двигатель, когда он сверлит до целевого поля, автоматически вращая сверло. Этот процесс позволяет буровому долоту следовать не вертикальным направлениям, а отличаться от направления бурильной трубы. Первые 18 месяцев квалификационной добычи такого производится взимается по ставке 0,5 процента, а уже через 18 месяцев: 9 процентов. Помимо НДПИ на нефть в США действует так называемый налог на сохранение нефти. Этот вид налога направлен на сохранение природного ландшафта и дикой природы тех штатов, где добывается нефть и газовый конденсат.

Этот налог не редкость для Соединенных Штатов. В начале XX века, когда многие виды диких животных исчезали или сокращались, промышленное лобби огнестрельного оружия и боеприпасов обратилась к Конгрессу с просьбой ввести акцизный налог на продажу огнестрельного оружия и боеприпасов, чтобы помочь финансировать сохранение дикой природы в Соединенных Штатах. Получившийся в результате Закон Питтмана-Робертсона, принятый в 1937 году, теперь известен как Федеральная помощь в восстановлении дикой природы. Доходы, полученные от этих акцизов, распределяются между государственными агентствами по охране дикой природы для их усилий по сохранению, программ информирования и обучения охотников и эксплуатации стрельбищ. За 76 лет, прошедших с момента создания, более 7 миллиардов долларов было получено от производителей и передано властям штатам.

Общеизвестным экономическим фактом является то, что цены на нефть то постоянно падают, то резко растут. Это может быть очень хорошей новостью для потребителей, но не такой хорошей для властей штатов, которые используют налоговые поступления от добычи нефти для финансирования своих бюджетов. Особенно это может быть сложно для штатов, которые полагаются на налоги от добычи сланцевой нефти. В сланцевой промышленности имеют место гораздо более высокие затраты (используются специфические методы добычи), и предприятие может рассчитывать на успех только при высоких ценах.

Добыча барреля сланцевой нефти обходится в 60–70 долларов, что означает, что добыча будет рентабельной только при ценах выше 70 долларов. Конечно, можно рассуждать и с другой стороны. Новые технологии, а именно прежде всего успех спорного метода гидроразрыва, который открыл огромные новые запасы, смог добывать более количество нефти, и производители могут надеяться на оптимистичные прогнозы геологов в вопросах добычи и запасов.

Низкие цены на сырую нефть также снижают затраты на наземный транспорт, как железнодорожный, так и автомобильный. К сожалению, низкие цены могут также увеличить краткосрочное потребление ископаемого топлива и могут сделать покупку газовиков более привлекательной.

Энергетические штаты будут затронуты по-разному, отчасти в зависимости от того, насколько хорошо они спрогнозировали цены — всегда рискованная игра. Среди штатов, которые в значительной степени зависят от налогов на добычу нефти, прогнозы цен на текущий финансовый год варьируются от 70 до 95 долларов за баррель, в зависимости от того, когда был сделан прогноз.

Те штаты, которые прогнозируют низкие цены, должны быть в состоянии справиться без необходимости пересматривать свои бюджеты на 2021 и 2022 года. Например, Северная Дакота публикует прогнозы только для бюджета на двухгодичный период и в течение довольного большого промежутка времени не обновляла свои прогнозы. В результате штат прогнозирует нефть по цене 80 долларов за баррель и накопил более 5 миллиардов долларов в различных резервных фондах

Канзас пересмотрел свою оценку в этом месяце до 70 долларов. Поскольку его бюджет был основан на весенней оценке в 75 долларов, теперь он ожидает получить примерно на 9 миллионов долларов меньше, чем прогнозировалось. Это действительно является большой проблемой — после значительного снижения налогов государству нужны все доходы, которые оно может получить, особенно это важно для преодоления экономического кризиса, вызванного пандемией COVID-19. Здесь важно рассматривать ситуацию и с исторической перспективы.

Обвальное падение цен на нефть в 2014 году вынудило Луизиану пересмотреть цены с 96 долларов в мае до 82 долларов в ноябре. Это снизило доходы от углеводородов на 50 миллионов долларов в 2015 году. Другие штаты прогнозировали еще более высокие цены, что может привести к полному расстройству их бюджета. Аляска, например, закладывала в бюджет на основе нефти по 105 долларов за баррель.

Таблица 7. — Ставка налога НДПИ на нефть в некоторых штатах США на 2021 год

| № | Штат | Ставка налога |

| 1 | Северная Дакота | 5,0 валовой стоимости нефти

2,0 для добычи из скважин за пределами пластов Баккен и Три Форкс. |

| 2 | Техас | 4,6 валовой стоимости нефти |

| 3 | Юта | 3,0 если цена меньше 13 $ 5,0 если цена выше 13 $ за баррель. |

2.2.2 Налог на сохранение нефти в штатах США

Кроме того, некоторые штаты резервируют часть собранных налогов для постоянных фондов, заработанные проценты которых могут помочь сбалансировать бюджеты штатов. Многие штаты направляют доходы от этих налогов в две или более из этих областей. Например, Колорадо перечисляет свой налог на добычу нефти и газ в три основных фонда: первые 1,5 миллиона долларов в свой Фонд инновационной энергии, затем остальные средства разделяются, половина в целевой фонд НДПИ штата, а другая половина в фонд местного самоуправления.

В качестве альтернативы Северная Каролина использует доходы от налога на добычу нефти и газа для финансирования программы регулирования добычи природного газа и нефти, а также для удовлетворения своих потребностей в области охраны окружающей среды и управления ресурсами, в том числе для восстановления земель, затронутых разведкой, бурением и добычей природного газа и нефти.

Таблица 8. — Ставка налога на сохранение нефти в штатах США на 2021 год

| № | Штат | Ставка налога |

| 1 | Вайоминг | 0,05% |

| 2 | Канзас | 0,03% |

| 3 | Колорадо | 0,0017 $ на устье скважины |

| 4 | Небраска | 3% при добыче 2% при оценке |

| 5 | Невада | 0,2 $ за баррель |

| 6 | Нью-Мексико | 0,19 $ за баррель |

| 7 | Юта | 0,002 $ за баррель |

Также важно понимать, что в американском налоговом праве есть такой термин как мильная ставка (mill rate). Ставка налога данного — это сумма налога, подлежащая уплате за доллар от оценочной стоимости имущества. Это цифра, представляющая собой сумму на 1000 долларов США от оценочной стоимости имущества, которая используется для расчета суммы налога на имущество, а также для налогообложения полезных ископаемых.

Например, если общая стоимость добытой нефти составила 100 000 долларов по ставке 20 милей , то сумма налога составляет 2 000 долларов. Эта цифра получилась в результате деления 100 000 долларов к 1000 долларов и умножения полученного результата на 20 милей. Милевую ставку применяют многие штаты США, в таблице 8 приведены ставки в процентах, как стандарт в российской метрологии.

2.2.3 Налоги на природный газ в штатах США

С 2009 года производство электроэнергии является крупнейшим использованием природного газа в США. Электроэнергия, вырабатываемая природным газом, на сегодняшний день является самым быстрорастущим источником электроэнергии в США с 1990-х годов. Природный газ стал вторым по величине источником электроэнергии в США в 2006 году, когда он превзошел ядерную энергетику. В конце 2015 года природный газ превзошел уголь как крупнейший источник электроэнергии, вырабатываемой в Соединенных Штатах.

За десятилетие с 2005 по 2015 год выработка электроэнергии за счет природного газа увеличилась на 574 миллиарда киловатт-часов, что более чем в три раза превышает прирост второго по быстрому росту источника энергии — энергии ветра, который за тот же период увеличился на 173 миллиарда киловатт-часов. Выработанная на природном газе электроэнергия увеличила свою долю в общем объеме электроэнергии в США с 18,8 процента в 2005 году до 32,6 процента в 2015 году. Увеличение производства электроэнергии на газе произошло в основном за счет угольной энергетики, которая сократилась с 49,6 процента электроэнергии в США в 2005 году до 33,2 процента в 2015 году.

В конце 2015 года природный газ превзошел уголь в качестве генератора электроэнергии номер один в США. В течение 12-месячного периода по август 2016 года природный газ производил 34,5 процента электроэнергии в США по сравнению с 29,8 процента для угля.

В отличие от других секторов потребления природного газа, электроэнергетика использует больше природного газа летом, когда спрос на электроэнергию увеличивается за счет кондиционирования воздуха и вследствие этого, цены на природный газ находятся на сезонных минимумах.

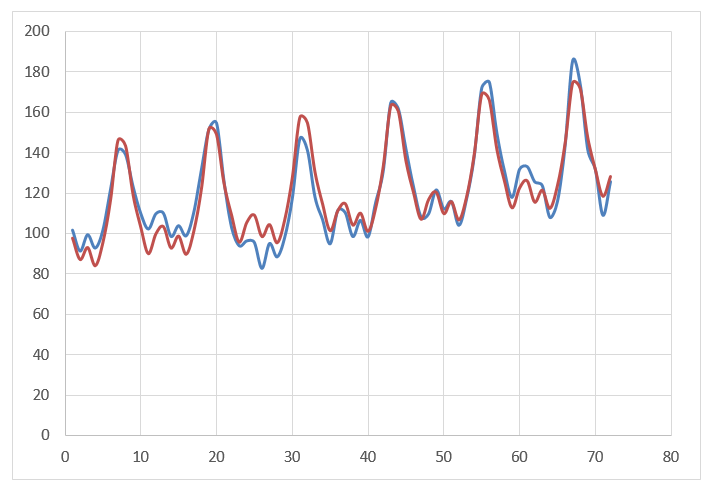

Рис. Динамика производства электроэнергии в Соединенных Штатах из природного газа (ГВт/ч) за 2015–2020 гг.

На рисунке, который показывает динамику производства электроэнергии из природного газа. Анализируя этот график можно сделать вывод о наличии такого экономического явления как мультипликативная сезонность. Сезонность относится к предсказуемым изменениям, которые происходят в течение одного года в экономике в зависимости от сезонов, включая календарные или коммерческие сезоны.

Сезонность может быть использована для анализа запасов и экономических тенденций. Компании могут использовать сезонность для определения определенных бизнес-решений, таких как инвентаризация и укомплектование персоналом. Одним из примеров сезонного показателя являются розничные продажи, в которых обычно наблюдаются более высокие расходы в четвертом квартале календарного года. Для налоговых органов штатов такая информация тоже может быть чрезвычайно полезной для прогнозирования налоговых сборов.

Если говорить в общем, то штаты и местные органы власти собрали в общей сложности 12,7 миллиарда долларов доходов от налогов на добычу полезных ископаемых от нефти и газа в 2018 году, или 0,4 процента от общего дохода. Эта общая сумма увеличилась с 9,0 миллиарда долларов в 2017 году и 8,4 миллиарда долларов в 2016 году, но все еще ниже с 14,0 миллиарда долларов в 2015 году и 19,0 миллиарда долларов в 2014 году (в долларах с поправкой на инфляцию в 2018 году). Однако даже на своем пике в 2014 году поступления от налогов на добычу полезных ископаемых в виде нефти и газа по-прежнему составляли менее 1 процента от общих доходов штата и местных бюджетов.

Кроме того, поступления от выходного пособия сильно сконцентрированы в нескольких штатах. Фактически, доходы в Северной Дакоте и Техасе составили почти 60 процентов поступлений от НДПИ в 2018 году в штатах и на местном уровне. НДПИ был основным источником дохода лишь в нескольких штатах. В 2018 году поступления от НДПИ составили 20 процентов от общих доходов штата Северная Дакота и местных бюджетов, за которыми следуют Аляска (8 процентов) и Вайоминг (6 процентов). Луизиана, Монтана, Нью-Мексико, Оклахома, Техас и Западная Вирджиния были единственными другими штатами в 2018 году, где налог составлял более 1 процента от общих доходов штата и местных бюджетов.

В 2018 году Техас собрал наибольшее количество поступлений от налога на НДПИ из любого штата (5,2 миллиарда долларов), но поскольку его население, экономика и общие сборы доходов намного больше, чем в других штатах, зависящих от налога на НДПИ, налог составляет относительно небольшую долю от его общего дохода (2 процента). В начале 2010-х годов Аляска зависела от поступлений от НДПИ больше, чем любой другой штат, отчасти из-за добычи в штате и высоких цен на нефть в то время. Фактически, в 2012 году Аляска собрала более 6 миллиардов долларов реальных поступлений от НДПИ, и этот налог составил треть от общего дохода Аляски. Однако из-за изменений в производстве и ценах реальные поступления от НДПИ на Аляске резко упали в течение следующих нескольких лет.

2.2.4 Лесной налог в штате Вашингтон

Лесной налог – иногда называемый налогом на древесину – это акцизный налог, который был введен в 1971 году, когда законодательный орган исключил древесину из налогообложения собственности. Вместо налога на имущество на деревья владельцы древесины платят 5-процентный акциз на стоимость пней своей древесины при ее заготовке. В 1982 году лесной налог был распространен на древесину, заготовленную на государственных и федеральных землях, в дополнение к частным землям.

Налогообложение древесины с частной земли в штате Вашингтон имеет свою специфику. Во-первых, лицо, которому принадлежит древесина во время сбора урожая, несет ответственность за уплату лесного налога. Во-вторых, подрядчики, выполняющие работы и услуги для владельца лесных угодий, не несут никакой ответственности за уплату и исчисление лесного налога. В то же время, когда владелец древесины не может быть определен, землевладелец во время рубки леса будет нести ответственность за уплату налога.

Древесина с государственной земли облагается следующим образом: платит тот владелец (кроме государственного субъекта), который приобретает право собственности или имущественный интерес к древесине.

Доходы распределяются между округами и общим фондом штата. Древесина облагается налогом в размере 5 процентов, причем 4 процента идут в округ, где была собрана древесина, и 1 процент идет в общий фонд штата. Для большинства заготовок древесины на частных землях требуется разрешение Департамента природных ресурсов.

В настоящее время существуют сложные экономические модели лесов, которые направлены на поиск взаимосвязи между текущей стоимостью потока доходов от лесооборота и налогообложения. Такой моделью является модель Фаустманна. Формулы Фаустманна формализуют общие положения, связанные с решением об рубке леса для производителя, но ученые-экономисты в этом вопросе по-разному подходят: многие не считают данную модель обоснованной для налогообложения.

3. Экологические задачи налогообложения природных ресурсов

В Европейском Союзе экологическая политика и налоговая политика определяют сферу действия государств-членов союза. При этом даже в Европе существующие меры экологического налогообложения составляют скромную долю национальных налоговых поступлений. Хотя экологические цели в целом признаются обоснованными, при осуществлении мер экологического налогообложения необходимо учитывать ряд факторов, в частности конкурентоспособность и справедливость, для обеспечения того, чтобы экологическое налогообложение было достаточно прозрачным, чтобы получить признание и таким образом стать эффективным инструментом в переходный период, в котором общество сейчас так остро нуждается.

Мел Эванс, участник кампании Greenpeace считает, что Норвегия уже решила эту проблему в 1970-х годах, но британское правительство явно находится в состоянии спячки. Также Мел Эванс полагает, что для того, чтобы иметь хоть какой-то шанс достичь климатических целей ООН, необходимы решительные действия всех правительств по регулированию этой отрасли и обеспечению безопасного и справедливого поэтапного переходы от нефти и газа на наиболее экологически чистые источники энергии. В прошлом году регулятор нефти и газа Великобритании признал, что в 2019 году отрасль сожгла более 40 миллиардов кубических футов газа, или достаточно для удовлетворения потребностей примерно 1 миллиона британских домохозяйств.

В общей сложности выбросы CO2, выброшенные в атмосферу в результате добычи нефти и газа Северного моря, достигли 13,1 млн тонн в Великобритании в 2019 году, или 21 кг двуокиси углерода на каждый баррель добытой нефти Северного моря, согласно отдельному отчету Rystad Energy. Это намного больше, чем в Норвежском Северном море, где в 2019 году было произведено 10,4 млн тонн CO2, или 8 кг CO2 на баррель. Обычное сжигание нежелательного газа составило около 3 млн тонн CO2, сказал Райстад, и еще 10,1 млн тонн CO2 было выделено в значительной степени потому, что Великобритания продолжает разрешать производителям нефти запускать свои буровые установки на ископаемом топливе.

Правительство Великобритании и отраслевой регулятор, Управление по нефти и газу, заявили, что они работают над сокращением обычного сжигания до нуля в соответствии с призывом Всемирного банка запретить сжигание не позднее 2030 года, и что уровни сжигания уже снижаются. Shell заявила, что за последние пять лет сократила сжигание в Северном море на 19%. BP заявила, что в прошлом году сократила сжигание в Северном море почти на 45% по сравнению с 2019 годом, и планирует к 2027 году ликвидировать плановое сжигание во всех операциях BP. Добыча нефти несет ответственность за вырубку лесов, деградацию и экологическое опустошение земель по всему миру.

Процесс добычи нефти приводит к выбросу токсичных побочных продуктов бурения в местные реки, а поврежденные трубопроводы и утечки приводят к постоянным разливам нефти. Кроме того, строительство дорог для доступа к удаленным нефтяным месторождениям открывает удаленные земли для колонистов и застройщиков. Некоторые из самых многообещающих месторождений нефти и газа находятся глубоко в тропических лесах, особенно в западной части Амазонки и отдаленных частях Восточной Сибири. При исторически высоких ценах на нефть стимул к разработке нефтяных ресурсов как никогда велик.

Хотя углеводороды могут быть добыты с относительно низкими прямыми затратами для тропических лесов, правительства и нефтяные компании традиционно отдавали предпочтение целесообразности, а не заботе об окружающей среде или интересам местного населения, в наибольшей степени затрагиваемых производством. Один из самых вопиющих примеров этого — восточный Эквадор, где американский нефтяной гигант Texaco (принадлежит Chevron с 2001 года) опустошил область тропических лесов, известную своей дикой природой.

Деятельность фирмы также повлияла на жизнь тысяч коренных жителей и поселенцев. Эквадорский Ориенте, расположенный на западной окраине тропических лесов Амазонки, считается самым биологически разнообразным местом на Земле. До прихода Texaco в 1967 году в этом регионе проживало несколько коренных народов, включая народ уарони. Некоторые из этих уарони были одними из немногих оставшихся коренных народов на Земле, живущих полностью своим традиционным образом жизни.

В период с конца 1960-х до начала 1990-х годов Ориенте подверглась серьезной деградации и обезлесению в результате разливов нефти и расчистки подъездных дорог, разведки и добычи. Зеленые группы утверждают, что Texaco сбросила более 20 миллиардов галлонов токсичных побочных продуктов бурения в местные водные пути и вылила около 17 миллионов галлонов сырой нефти.

Разлив в 1992 году был настолько большим, что в течение нескольких дней река Рио-Напо оставалась черной и вынудила Перу и Бразилию вниз по течению объявить чрезвычайное положение для пострадавших регионов. Texaco продала свои предприятия государственной нефтяной компании Эквадора Petroecuador в 1992 году. В результате был нанесен значительный ущерб, включая сотни ям с токсичными отходами. Протесты защитников окружающей среды и коренных народов вынудили Texaco предложить 5-10 миллионов долларов на очистку. В ответ против Texaco в США был подан коллективный иск от имени 30 000 человек, пострадавших от операций нефтяной компании. Судебный процесс продолжается сегодня, но превратился в сложное и противоречивое дело.

ЗАКЛЮЧЕНИЕ

В процессе работы были приведены данные по ставкам налогам НДПИ, водного налога, земельного налога, а также налога за пользование объектами животного мира; была проанализирована динамика поступлений в федеральный и региональный бюджеты РФ, составлены линии тренда (линейный и логарифмический), там, где это было возможно. Безусловно, автор допускает, что не все аспекты темы налогообложения в сфере природопользования были затронуты, но многие ключевые положения, включая налогообложение нефти и газового конденсата, которые являются жизненно важными для российской экономики, были отмечены и детально проанализированы, а также сопровождены формулами.

НК РФ является крайне непростым документом; те формулы, которые были указаны в курсовой работе, не являются окончательными, сами компоненты и коэффициенты этих формул имеют свои формулы. Были проанализированы налоги на нефть и газ в США, а также проанализирована специфика налогообложения в отдельных штатах США. В отличие от РФ в США нет на федеральном уровне НДПИ, каждый штат сам определяет налоги, налоговые ставки, период и льготы.

Также в США есть специфический налог, которого нет в России: налог на сохранение нефти, призванный сохранять природный ландшафт месторождений добычи нефти. Также в приложениях приведены ставки налогообложения на многие виды природных ресурсов, это позволяет сравнивать налоговые ставки в США и РФ, что также важно для изменения и доработки НК РФ. В мире наблюдается противоречивая ситуация: многие страны анонсируют переход на «зеленую» экономику, но не все страны выполняют взятые на себя обязательства и соглашения. В этой связи налоги, которые взимаются с неэкологических добывающих производств, могут направляться на развитие новых видов энергетики: ветряной, солнечной и геотермальной.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

- Агабекян, О. В. Налоговая система Российской Федерации : учебное пособие для среднего профессионального образования / О. В. Агабекян. — М.: Издательство Юрайт, 2021. — 294 с.

- Алексейчева Е. Ю. Налоги и налогообложение: Учебник для бакалавров. / Е. Ю. Алексейчева, Е. Ю. Куломзина, М. Д. Магомедов. — М.: Дашков и К°, 2017. — 300 с.

- Астахов А. С. Природные ресурсы и национальное богатство: Приложение к общественно-деловому, научному журналу «Энергетическая политика» / А. С. Астахов. — Москва : ИАЦ Энергия, 2010. — 220 с.

- Афанасьев М. П. Бюджет и бюджетная система. В 2 т. Том 1 : учебник для бакалавриата и магистратуры / М. П. Афанасьев, А. А. Беленчук, И. В. Кривогов. — 5-е изд., перераб. и доп. — М. : Издательство Юрайт, 2018. — 314 с.

- Глушко А. Я., Пучкова Е. М., Никулина О. Н., Синицына И. В., Пивнева Г. Н., Пузина О. А., Саркисов С. М., Таранова И. В., Тихонов Э. Е., Морева В. В. Концепция развития учетных и финансовых механизмов в организациях малого бизнеса в условиях модернизации экономики региона: коллективная монография. — Невинномысск: НГГТИ, 2015. — 270 с.

- Дьяченко Г. И. Экономика природопользования и техносферной безопасности: учебное пособие / Г. И. Дьяченко, М.В. Леган. – Новосибирск: Изд-во НГТУ, 2018. — 68 с

- Елисеева И. И. Статистика: учеб. 1 И. И. Елисеева [и др.]; под ред. И. И. Елисеевой. — М.: Проспект, 201 О. — 448 с.

- Ильичева М. А. Правовое регулирование налоговых отношений с участием крупнейших налогоплательщиков (на примере предприятий нефтегазовой отрасли): дис. … канд. юрид. наук: 12.00.04: защищена 13.04.2017: утв. 17.04.2017

- Каракеян, В. И. Экономика природопользования : учебник для среднего профессионального образования / В. И. Каракеян. — 2-е изд., испр. и доп. — М: Юрайт, 2019. — 478 с.

- Кремер, Н. Ш. Теория вероятностей и математическая статистика : учебник и практикум для академического бакалавриата / Н. Ш. Кремер. — 5-е изд., перераб. и доп. — М. : Издательство Юрайт, 2019. — 538 с.

- Кузнецова, Г. В. Россия в системе международных экономических отношений : учебник и практикум для вузов / Г. В. Кузнецова. — 3-е изд., перераб. и доп. — М: Юрайт, 2021. — 541 с.

- Марков А. В. Гиперболический рост в живой природе и обществе. / А. В. Марков, А. В. Коротаев. — М: Книжный дом «ЛИБРОКОМ», 2009. — 200 с.

- Пансков, В. Г. Налоги и налогообложение : учебник и практикум для вузов / В. Г. Пансков, А. З. Дадашев. — 7-е изд., перераб. и доп. — М: Юрайт, 2020. — 472 с.

- Подобай Н.В. Налоги и налогообложение: Краткий курс лекций. / Н.В. Подобай, Л. В. Лебедько. — Брянск: БГАУ, 2015. — 302 с.

- Постановление Правительства РФ от 01.06.1998 N 551 (ред. от 18.11.2006) «Об утверждении Правил отпуска древесины на корню в лесах Российской Федерации»

- Тютюрюков Н.Н. Налоговые системы зарубежных стран: Учебник/ Н.Н. Тютюрюков, А.В. Гурнак, А. В. Князева . — М: Прометей, 2019. — 280 с.

- Федеральный закон «О федеральном бюджете на 2010 год и на плановый период 2011 и 2012 годов» от 02.12.2009 N 308-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2011 год и на плановый период 2012 и 2013 годов» от 13.12.2010 N 357-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2012 год и на плановый период 2013 и 2014 годов» от 30.11.2011 г. N 371-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2013 год и на плановый период 2014 и 2015 годов» от 03.12.2012 N 216-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2014 год и на плановый период 2015 и 2016 годов» (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов» от 01.12.2014 N 384-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2016 год» от 14.12.2015 N 359-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2017 год и на плановый период 2018 и 2019 годов» от 19.12.2016 N 415-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2018 год и на плановый период 2019 и 2020 годов» от 05.12.2017 N 362-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2019 год и на плановый период 2020 и 2021 годов» от 29.11.2018 N 459-ФЗ (последняя редакция)

- Федеральный закон «О федеральном бюджете на 2020 год и на плановый период 2021 и 2022 годов» от 02.12.2019 N 380-ФЗ (последняя редакция)

- Черник, Д. Г. Налоги и налогообложение : учебник и практикум для среднего профессионального образования / Д. Г. Черник, Ю. Д. Шмелев ; под редакцией Д. Г. Черника. — 3-е изд., перераб. и доп. — Москва : Издательство Юрайт, 2018. — 408 с. —

- Юшкова О. О. Международная практика взимания платежей при добыче полезных ископаемых на примере Канады, США, Великобритании и Норвегии. / О. Юшкова // VII Международная научно-практическая конференция «Наука и просвещение». – М. 2017. — 149 с.

ПРИЛОЖЕНИЯ

Приложение 1

| № | Штат | Ставка налога |

| Алабама | 2,0 | |

| Аляска | 35,0 | |

| Висконсин | 7,0 | |

| Джорджия | 3 цента за баррель нефти | |

| Западная Вирджиния | 5,0 | |

| Иллинойс | 0,0 (при добыче менее 15 млн баррелей)

3,0 (при добыче менее 25 млн баррелей) 4,0 (при добыче менее 50 млн баррелей) 5,0 (при добыче менее 50 млн баррелей) 6,0 при добыче менее 100 млн баррелей) |

|

| Индиана | 6,6 – рыночная стоимость нефти

4,0 – нефть из оценочной скважины |

|

| Мичиган | 6,6 – рыночная стоимость нефти

4,0 – нефть из оценочной скважины |

|

| Небраска | 3,0 2,0 |

|

| Нью-Мексико | 3,75 | |

| Орегон | 6,0 | |

| Оклахома | 7,0 валовой стоимости добычи нефти и газа | |

| Огайо | 0,10 $ США за баррель нефти |

Приложение 2-3

| Экономический район | Бассейн, реки, озера | Из поверхностных вод | Из подземных вод |

| Северный | Волга | 300 | 384 |

| Нева | 264 | 348 | |

| Печора | 246 | 300 | |

| Северная Двина | 258 | 312 | |

| Прочие реки и озера | 306 | 378 | |

| Северо-Западный | Волга | 294 | 390 |

| Западная Двина | 288 | 366 | |

| Нева | 258 | 342 | |

| Прочие реки и озера | 282 | 372 | |

| Центральный | Волга | 288 | 360 |

| Днепр | 276 | 342 | |

| Дон | 294 | 384 | |

| Западная Двина | 306 | 354 | |

| Нева | 252 | 306 | |

| Прочие реки и озера | 264 | 336 | |

| Волго-Вятский | Волга | 282 | 336 |

| Северная Двина | 252 | 312 | |

| Прочие реки и озера | 270 | 330 | |

| Центрально-Черноземный | Днепр | 258 | 318 |

| Дон | 336 | 402 | |

| Волга | 282 | 354 | |

| Прочие реки и озера | 258 | 318 | |

| Северо-Кавказский | Дон | 390 | 486 |

| Кубань | 480 | 570 | |

| Самур | 480 | 576 | |

| Сулак | 456 | 540 | |

| Терек | 468 | 558 | |

| Прочие реки и озера | 540 | 654 | |

| Поволжский | Волга | 294 | 348 |

| Дон | 360 | 420 | |

| Прочие реки и озера | 264 | 342 |

Приложение 4

| Экономический район | Бассейн, реки, озера | Из поверхностных вод | Из подземных вод |

| Калининградская область | Неман | 276 | 324 |

| Прочие | 288 | 336 | |

| Уральский | Волга | 294 | 444 |

| Обь | 282 | 456 | |

| Урал | 354 | 534 | |

| Прочие | 306 | 390 | |

| Западно-Сибирский | Обь | 270 | 330 |

| Прочие | 276 | 342 | |

| Восточно-Сибирский | Амур | 276 | 330 |

| Енисей | 246 | 306 | |

| Лена | 252 | 306 | |

| Обь | 264 | 348 | |

| Озеро Байкал и его бассейн | 576 | 678 | |

| Прочие | 282 | 342 | |

| Дальневосточный | Амур | 264 | 336 |

| Лена | 288 | 342 | |

| Прочие | 252 | 306 |

Приложение 5

| Представители животного мира | Ставка сбора за 1 животное |

| Овцебык, гибрид зубра с бизоном или домашним скотом | 15 000 |

| Медведь (за исключением камчатских популяций и медведя белогрудого) | 3 000 |

| Медведь бурый (камчатские популяции), медведь белогрудый | 6 000 |

| Благородный олень, лось | 1 500 |

| Пятнистый олень, лань, снежный баран, сибирский горный козел, серна, тур, муфлон | 600 |

| Косуля, кабан, кабарга, рысь, росомаха | 450 |

| Дикий северный олень, сайгак | 300 |

| Соболь, выдра | 120 |

| Барсук, куница, сурок, бобр | 60 |

| Харза | 100 |

| Степной кот, камышовый кот | 100 |

| Европейская норка | 30 |

| Глухарь, глухарь каменный | 100 |

| Улар кавказский | 100 |

| Саджа | 30 |

Приложение 6

| № | Полезные ископаемые | Ставка налога |

| 1 | Калийные соли | 3,8 |

| 2 | Торф | 4,0 |

| 3 | Горючие сланцы | 4,0 |

| 4 | Апатитовые и фосфоритовые руды | 4,0 |

| 5 | Кондиционные руды черных металлов | 4,8 |

| 6 | Сырье радиоактивных металлов | 5,5 |

| 7 | Неметаллическое сырье | 5,5 |

| 8 | Строительные неметаллы | 5,5 |

| 9 | Хлористый натрий | 5,5 |

| 10 | Термальные воды и промышленные воды | 5,5 |

| 11 | Нефелины, бокситы | 5,5 |

| 12 | Горнорудного неметаллического сырья; | 6,0 |

| 13 | Битуминозные породы и концентраты золота | 6,0 |

| 14 | Иные полезных ископаемых | 6,0 |

| 15 | Полупродукты драгоценных металлов | 6,5 |

| 16 | Драгоценные металлы комплексной руды | 6,5 |

| 17 | Пьезооптического сырья | 6,5 |

| 18 | Минеральные воды и лечебные грязи | 7,5 |

| 19 | Кондиционные руды цветных металлов | 8,0 |

| 20 | Многокомпонентные комплексных руд | 8,0 |

| 21 | Природные алмазы | 8,0 |

Приложение 7

| № | Месторождение | Год открытия |

| 1 | Самотлорское месторождение | 1965 |

| 2 | Ромашкинское месторождение | 1948 |

| 3 | Приобское месторождение | 1982 |

| 4 | Лянторское месторождение | 1965 |

| 5 | Федоровское месторождение | 1971 |

| 6 | Мамонтовское месторождение | 1965 |

| 7 | Арланское месторождение | 1955 |

| 8 | Ванкорское месторождение | 1988 |

| 9 | Русское месторождение | 1968 |

| 10 | Туймазинское месторождение | 1937 |

| 11 | Среднее арифметическое простое | 1968 |

Приложение 8

| № штата | Штат | Налоговые ставка |

| 1 | Айдахо | 2,5 от валового дохода |

| 2 | Алабама | 2 процента |

| 3 | Аляска | 35 процента |