Конверсионные операции с иностранной валютой

Конверсионные операции — сделки между участниками валютного рынка по купле-продаже иностранных валют на основе согласованного курса и срока проведения операции. Они делятся на кассовые и срочные.

Кассовые операции (сделки с немедленной поставкой) — это конверсионные операции с датой валютирования, отстоящей от дня заключения сделки не более чем на два дня.

Дата валютирования (valute date) — срок поставки валюты, т. е. дата, когда соответствующие валютные средства фактически поступают в распоряжение сторон по сделке. При фиксации даты валютирования считаются только рабочие дни по каждой из валют, участвующих в сделке, если следующий день за датой сделки является нерабочим для одной валюты, то срок поставки валют увеличивается на один день. В случае если следующий день является нерабочим для другой валюты, срок поставки увеличивается еще на один день.

Кассовые операции получили наиболее широкое применение на валютных рынках и составляют в настоящее время большую часть общего объема межбанковского рынка.

Выделяют следующие виды кассовых операций:

- Сделка today (TOD) — конверсионная операция с датой валютирования в день заключения сделки.

- Сделка tomorrow (TOM) — конверсионная операция с датой валютирования на следующий за днем заключения рабочий банковский день.

- Сделка spot — конверсионная операция с датой валютирования не позже второго рабочего дня, следующего за днем заключения сделки.

Кассовые сделки на условиях spot используются не только для немедленного получения валюты, но и для страхования валютного риска, проведения спекулятивных операций. Спот-курс, является ли он свободно плавающим или фиксированным, отражает, насколько высоко оценивается национальная валюта за пределами данной страны в момент проведения операций.

На валютном рынке можно встретить такой термин, как cash (кассовый), который обычно относится к таким валютным сделкам, в которых расчет производится в день договоренности о сделке. Он в основном используется на рынках Северной Америки и в тех странах, которые для проведения валютных операций прибегают к услугам этих рынков в связи с более выгодными для них часовыми поясами. На европейских и восточных рынках кассовые сделки обычно называются сделками с расчетами в тот же день.

Если дилер работает с очень большой суммой, то ему не всегда удается оформить и провести ее одной операцией и по единому курсу. В таком случае определенное значение имеет использование кросс-курсов, позволяющих уменьшить риск и получить нормальную прибыль.

Второй вид конверсионных операций — срочные.

Срочные валютные операции– это сделки по обмену валютами по заранее согласованному курсу, заключаемые сегодня, но с отложенной на определенный срок в будущем датой валютирования. При проведении таких операций существует временной разрыв между датой подписания контракта и обменом валютой. Основная цель срочных операций заключается в хеджировании валютных рисков.

Существует четыре основных вида срочных операций: валютный своп, валютные форвардные, фьючерсные и опционные операции.

Валютный своп (foreign exchange swap) — это соглашение об одновременной покупке и продаже иностранной валюты на примерно равные суммы при условии расчетов по ним на разные даты. Такая валютная операция сочетает в себе одновременно сделку спот и форвардную сделку: купля-продажа двух валют происходит на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами.

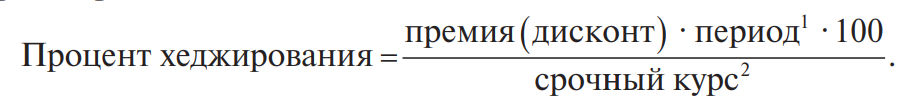

При этом курсы спот и форвард устанавливаются одновременно. Форвардная сделка проводится по срочному курсу, который исчисляется путем прибавления премии или вычитания дисконта из курса спот. Величина премии или дисконта, называемая срочной разницей, определяется маркет-мейкером, к которому обращается клиент, желающий провести сделку. За прогноз изменения валютных курсов и гарантию проведения сделки по заранее установленному форвардному курсу маркет-мейкер получает процент хеджирования.

Первоначально термин «своп» (обмен) использовался в форвардных сделках, в сделках с опционами для обозначения плюсовых или минусовых добавок-скидок к спот-курсам, но постепенно сделка своп получила свою самостоятельность. Сделки своп появились в Великобритании в конце 30-х гг. ХХ в., а распространение на финансовом рынке получили с конца 70-х гг.

Сделки своп широко используются финансовыми учреждениями, корпорациями, государственными и правительственными организациями для финансирования своих операций в разных валютах без выхода на рынки капиталов разных государств. Также эти сделки часто заключаются между центральными банками, и в этом случае они представляют собой обмен валютными суммами (займами) на короткий срок, который состоит из двух частей: в первой — акт покупки (для целевой валютной интервенции), во второй — обратная продажа иностранной валюты.

Основные отличия своп от других срочных операций — это наличие на руках одновременно двух контрактов (на покупку и на продажу) и возможность заключения сделки как на межбанковском, так и на биржевом валютных рынках. Срок действия сделки обычно до 1 года, но может составлять и 5–10 лет.

Цели использования свопов различны: сделка используется для снижения валютного риска; обеспечения стабильности платежей; снижения расходов на управление портфелем ценных бумаг; получения прибыли за счет разницы между процентными ставками в различны валютах.

Выделяются два вида свопов: валютный своп и процентный.

1. Валютный своп — это сделка, предусматривающая обмен между сторонами основными суммами и процентами по долгам, оформленным в разных валютах.

В РФ сделки «валютный своп» введены Банком России с 2002 г. как механизм рефинансирования кредитных организаций. Они могут заключаться на Московской бирже Банком России и кредитными организациями.

2. Процентный своп — сделка, в которой две стороны договариваются об обмене периодическими процентными выплатами по некоторой согласованной условной номинальной стоимости. Как правило, одна сторона производит платежи по переменной ставке, а другая по фиксированной.

Отдельно выделяются некоторые виды валютных свопов:

- Срок:

- стандартный своп;

- короткий однодневный;

- форвардный.

- Число участников:

- с двумя контрагентами;

- смешанный (коктейльный).

- Вид обязательств:

- с обменом процентными платежами;

- с обменом процентной дельтой.

В зависимости от срока валютные свопы делятся на три вида: стандартные, короткие однодневные и форвардные.

Стандартный своп содержит две сделки: спот и аутрайт (outright), заключаемые одновременно с одним банком-контрагентом и имеющие общий курс спот.

При коротком однодневном свопе также производятся две сделки, но даты сделок приходятся на даты до спота.

Форвардный своп сочетает в себе две сделки аутрайт. Более близкая по сроку сделка заключается на условиях форварда, а обратная ей — на условиях более позднего форварда.

Исходя из количества участников, свопы делятся на сделки с двумя контрагентами и одним банком-посредником, а также смешанные. Смешанные свопы предполагают наличие более двух участников и одного банка-посредника.

Валютный своп может базироваться на обмене процентными платежами, а также на обмене процентной дельтой.

Валютные свопы, основанные на обмене процентными платежами, предполагают несколько комбинаций расчетов:

- Один контрагент платит фиксированную ставку, а другой переменную.

- Оба партнера платят фиксированные ставки процента.

- Оба контрагента платят переменные ставки процента.

Поскольку валютный своп предполагает прямой и обратный процессы движения валют, то покупатель, приобретающий валюту с более высокой ставкой процента, может выплачивать своему контрагенту согласованную заранее процентную дельту, приблизительно равную разнице в процентных ставках соответствующих валют. Такой своп будет именоваться сделкой с обменом процентной дельтой.

Развитие процентных и валютных свопов привело в последнее время к образованию новых финансовых инструментов. К их числу можно отнести аннуитетные свопы, своповые опционы, двухвалютные свопы и пр.

При аннуитетном свопе стороны обмениваются только фиксированными процентными выплатами, базирующимися на предполагаемой номинальной стоимости.

Своповые опционы основаны на том, что один из участников имеет право, а не обязанность вступить в сделку с заранее определенными характеристиками.

Существуют свопы, в которых обмениваются процентные ставки по разным типам финансовых инструментов, таким как либор (London Interbank Offered Rate, LIBOR — Лондонская межбанковская ставка предложения), депозиты, кредиты, векселя, государственные облигации и др.

При проведении двухвалютных свопов номиналы и проценты, выплачиваемые каждым контрагентом, выражаются в разных валютах.

К преимуществам сделки можно отнести то, что она практически полностью устраняет валютный риск, поскольку на руках у клиента два контракта — на покупку и продажу валюты, а также то, что под операцию может быть получен кредит, обеспечением по которому служит второй контракт на продажу иностранной валюты и возврат денежных средств в национальной валюте.

Недостатком сделки является возможность получения убытков или упущенной выгоды при резком изменении конъюнктурных факторов, если фактически сложившийся на валютном рынке курс станет более благоприятным, чем оговоренный в контракте. Впрочем, этот недостаток можно отнести ко всем срочным операциям.

Таким образом, сделка своп защищает от валютных рисков при краткосрочном экспорте капитала.

Форвардный контракт — договор двух сторон по обмену валютой через определенное время по заранее определенному курсу, который должен завершиться действительной поставкой валюты. При этом валюта, сумма, курс и дата платежа фиксируются в момент заключения сделки. Форвардная операция часто является частью сделки своп.

Форвардная сделка включает следующие условия:

- Форвардный курс фиксируется в момент ее заключения.

- Передача валюты осуществляется через определенный период. Наиболее распространенными сроками для такого рода сделок являются 1, 2, 3, 6, 9 месяцев, 1 год.

- В момент заключения сделки никакие задатки или другие суммы обычно не переводятся.

Особенностью форвардной операции является отсутствие вторичного рынка и стандартизированных контрактов, что позволяет подобрать форвардный контракт под конкретную операцию. Контракты заключаются только на межбанковском рынке.

Виды форвардных операций:

1. Простая форвардная сделка (сделка аутрайт — outright): стороны договариваются предоставить определенную сумму к установленному сроку по заранее фиксированному курсу.

Валютные форварды широкое развитие получили с 1970-х гг., когда в свободное плавание были отпущены обменные курсы и стали необходимы инструменты хеджирования валютных рисков. Одним из таких инструментов и стала форвардная операция.

Сделка осуществляется по простому форвардному курсу: Простой форвардный курс = курс спот + премия (–дисконт).

Премия показывает рост котируемой валюты, а дисконт — ее снижение. Маркет-мейкер рассчитывает размер премии или дисконта и получает процент хеджирования.

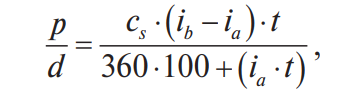

Расчет премии или дисконта:

где p/d — премия/дисконт; Cs — курс спот; ib, ia — процентные ставки по депозитам (ib — валюта котировки; ia — торгуемая (базовая) валюта); t — срок форвардной сделки.

Правило валютной котировки

Если процентная ставка по базовой валюте выше ставки по встречной валюте, форвардные пункты вычитают и говорят, что на форвардном рынке базовая валюта торгуется с дисконтом. Встречная валюта в этом случае торгуется на форвардном рынке с премией.

Если процентная ставка по базовой валюте ниже ставки по встречной валюте (что нередко случается в последние годы), форвардные пункты прибавляют и говорят, что на форвардном рынке базовая валюта торгуется с премией. При этом встречная валюта торгуется на форвардном рынке с дисконтом.

1 Период рассчитывается с учетом перевода в проценты годовых. 2 Существует мнение о применении в некоторых случаях для расчета курса спот.

2. Брейк-форвард (break-forward) — валютный контракт, который может быть исполнен досрочно. Применяется с 1986 г., впервые использовался в Великобритании.

Брейк-форвард — сделка, осуществляемая с применением репорта и депорта.

Форвардный курс = курс спот + репорт (или – депорт);

репорт = премия (надбавка) + комиссия банку;

депорт = дисконт (скидка) + комиссия банку.

Контракт сочетает преимущества простой форвардной сделки и валютного опциона. Опционный элемент состоит в том, что если на рынке наблюдается благоприятное для клиента движение курсов, то он может выполнить договор немедленно, не дожидаясь срока истечения контракта. Обмен производится по ставке брейк, установленной банком, в которой заложена компенсация убытков банка от преждевременного завершения контракта. Если на рынке курс опускается ниже предела, установленного договором, то клиент банка может обменять свою валюту по установленному курсу и за это выплачивает банку определенную премию.

Форвардный контракт выгоден и экспортеру, и импортеру. Экспортер получает иностранную валюту, которую продает на валютном рынке с прибылью для себя. Импортер, который платит по обязательствам, покупает иностранную валюту на определенный срок и таким образом защищает себя от изменения курсов национальной и иностранной валюты.

3. Рейндж-форвард (range-forward) — контракт, в котором устанавливается определенный промежуток колебаний валютных курсов. Применяется с 1985 г.

Валютный коридор по контракту позволяет участнику сделки получать прибыль при исполнении верхнего предела интервала или ограничивать свои потери при использовании нижней точки интервала.

Если на дату истечения договора валютный курс находится за рамками интервала, то участник может исполнить договор по курсу спот на начало подписания контракта без премии в пользу банка.

Когда заключается договор рейндж-форвард, клиент может выбрать одну из двух точек интервала и дату исполнения договора. Банк в свою очередь выбирает вторую точку исходя из движения процентных ставок и спроса и предложения на валюту.

Форвардные сделки имеют ряд преимуществ. Банк, как посредник в операции, может при серьезном и крупном контракте за счет собственных ресурсов завершить сделку и тем самым избавить клиента от судебных издержек в случае отказа от выполнения сделки вторым контрагентом.

Форвардные контракты используют финансовые директора компаний для оценки будущей выручки по экспорту или затрат по импорту в национальной валюте, что дает возможность спланировать основные финансовые результаты компании на год и более далекую перспективу. С помощью форвардных сделок компании хеджируют (страхуют) валютные риски, не обладая точной информацией по рыночной ситуации.

Недостатки форвардных операций:

- Чем дольше период форвардного контракта, тем больше вероятность неплатежеспособности партнера, худшим вариантом развития может быть выполнение своих обязательств одной стороной и невыполнение другой.

- С ростом сроков погашения снижается число участников рынка и объемов валютных средств. Маркет-мейкеры получают возможность диктовать свою цену за осуществление контракта, во многих случаях завышенную.

- Для маркет-мейкеров высок риск, что они не найдут партнера по сделке, если кто-то из контрагентов откажется от нее, и им придется осуществлять сделку за счет собственных средств.

Фьючерсные операции представляют собой куплю-продажу активов по фиксируемой в момент заключения сделки цене с исполнением операции через определенный промежуток времени.

Валютный фьючерс (currencyfutures) — это контракт на покупку-продажу валюты в будущем, по которому продавец принимает обязательство продать, а покупатель — купить определенное количество валюты по установленному курсу в указанный срок.

Биржевая торговля валютными фьючерсами началась 16.05.1972 на Чикагской товарной бирже, а точнее на образованном в рамках этой биржи валютном рынке. Это были первые в истории биржевой торговли «нетоварные» контракты. В 1998 г. на Чикагской бирже стали торговать рублевыми фьючерсными контрактами.

На Московской бирже расчетные фьючерсные контракты на курсы иностранных валют: на доллар США, на евро, на курс евро к доллару США.

Особенности фьючерсных контрактов: торгуются только на биржах; контракты стандартизированы; реальной поставки по фьючерсам, как правило, не происходит.

Фьючерсные контракты заключаются между покупателем (продавцом) и биржей. Иначе говоря, по каждой сделке по существу выписываются два контракта: один — между покупателем и биржей, второй — между биржей и продавцом. Для обеспечения гарантии выполнения обязательств владельцами контрактов они должны внести в клиринговую палату биржи соответствующий взнос — начальную гарантийную маржу.

Обычно размер начальной маржи составляет от 0,04 до 6 % номинальной цены контракта в зависимости от вида соответствующего актива и местонахождения биржи. Кроме того, биржи устанавливают поддерживающую маржу — минимальный уровень, ниже которого сумма на маржевом счете владельца контракта с учетом возможных его убытков не должна опускаться (ее размер на различных биржах составляет 70–80 % от начальной суммы). Участники торгов открывают позиции. Депозит возвращается после исполнения обязательств либо при заключении противоположной сделки (офсетной), что означает закрытие позиций.

Следует отметить, что, как показывает практика, фьючерсные контракты редко используются для физической поставки соответствующего актива (валюты). Большинство их держателей закрывают свои позиции до срока окончания с целью хеджирования или извлечения выгоды из движения валютных курсов. Фьючерсная цена котируется за единицу актива, т. е. за единицу иностранной валюты. Фьючерсные цены изменяются в течение дня торгов и от одного дня к другому.

Фьючерсные контракты обращаются на биржах и именно поэтому являются строго стандартизованными контрактами, в чем и заключается их основное отличие от форвардных контрактов.

Основные различия форвардных и фьючерсных валютных контрактов:

| Форвардные контракты | Фьючерсные контракты |

|

|

Преимуществами фьючерса перед форвардным контрактом являются его высокая ликвидность и постоянная котировка на валютной бирже. С помощью фьючерсов есть возможность хеджирования своих операций. Недостаток — ценовое искажение дилеров, осуществляющих торговлю за свой счет.

Для того чтобы инвестор мог сам разработать свое поведение на фьючерсном рынке, с целью снижения риска используются фьючерсные стратегии (спреды).Спреды могут быть двух типов:

- Временные спреды заключаются в одновременной покупке и продаже фьючерсных контрактов на одну и ту же валюту, но с разными датами истечения контракта.

- Межтоварные спреды — контракты заключаются на разные валюты, но в течение примерно одного временного интервала.

Опцион (option) — двусторонний договор на право купить или продать определенный актив (ценные бумаги, валюту, драгоценные металлы и пр.) по фиксированному курсу в заранее согласованную дату или в течение согласованного периода времени.

В совершении опционной сделки принимают участие две стороны: продавец опциона (подписчик опциона) и покупатель (держатель опциона). Покупателю опциона предоставляется выбор либо реализовать опцион по заранее фиксированной цене, либо отказаться от его исполнения. Опцион дает ему право, но не обязательство, совершить сделку на заранее оговоренных условиях. У продавца опциона существует твердое обязательство купить либо продать актив, лежащий в основе опционной сделки, по заранее определенной цене.

Рынок валютных опционов получил широкое развитие в 70-е гг. ХХ в., после введения в большинстве стран вместо фиксированных валютных курсов плавающих. Первая сделка была проведена на Чикагской бирже в 1973 г., а с 1982 г. валютные опционы активно используются в Ванкувере, Филадельфии и Амстердаме. Опционы являются инструментами биржевого и межбанковского рынка. На биржевом рынке сделки заключаются на один год, на межбанковском рынке сделки проводятся на срок от 2 до 3 лет.

Виды опционов:

- Опцион двойной (опцион стеллаж): этот тип опциона означает право покупателя опциона либо купить, либо продать валюту (но не купить и продать одновременно) по фиксированной цене. Появился первым, но с течением времени практически перестал использоваться с выделением следующих видов.

- Опцион покупателя (колл-опцион — call option): покупатель опциона приобретает право, но не обязательство, купить биржевой актив.

- Опцион продавца (пут-опцион — put option): покупатель опциона имеет право, но не обязательство продать биржевой актив.

В зависимости от вида опциона различаются права и обязанности субъектов опционной сделки (табл. 1).

Таблица 1. Права и обязанности сторон опционного контракта

| Сторона опциона | Вид опциона | |||||

| Колл-опцион | Пут-опцион | |||||

| Право купить | Обязательствопродать | Право на премию | Обязательство купить | Право продать | Право на премию | |

| Покупатель (держатель опциона) | + | – | Плательщик | – | + | Плательщик |

| Продавец (подписчик опциона) | – | + | Получатель | + | – | Получатель |

По срокам исполнения различают американские и европейские опционы.

Американский опцион может быть исполнен в любой день в течение оговоренного срока (как правило, это один месяц).

Европейский опцион может быть исполнен только на дату окончания срока его действия (с семидневным уведомлением о совершении сделки).

Отличие опционов от фьючерсных контрактов состоит в том, что ценовой механизм опциона удваивается. Есть цена опциона — его премия, но исполнение прав по опциону возможно только по цене самого биржевого актива, т. е. помимо премии опцион имеет и свою цену исполнения, называемую страйковой ценой.

Опцион является формой страхования валютных рисков, защищающей покупателя от риска неблагоприятного изменения обменного курса сверх оговоренной цены страйк, и дает ему возможность получить доход в случае, если обменный курс меняется в благоприятном для него направлении сверх ценыстрайк. Рост обменного (т. е. текущего) курса по сравнению с ценой страйк называется «апсайд» (upside — верхняя сторона). Снижение обменного курса по сравнению с ценой страйк называется «даунсайд» (downside — нижняя сторона).

Цена опциона включает:

- внутреннюю стоимость — положительную разницу между ценой исполнения опциона и текущим курсом соответствующей валюты;

- срочную стоимость — сумму, на которую размер премии превышает внутреннюю стоимость опциона.

Цена опциона зависит от следующих факторов: срок опциона; курс спот на дату покупки опциона; форвардный курс по сделке; фиксированный валютный курс по опциону; вид исполнения опциона.

В отличие от другого вида срочной сделки форварда, опционный контракт не является обязательным для исполнения, его владелец может выбрать один из трех вариантов действий: исполнить опционный контракт, оставить контракт без исполнения либо продать его другому лицу до истечения срока опциона.

Выбрать поведение инвестора на данном рынке помогают опционные стратегии. Они делятся на две группы:

- Комбинации — портфель опционов, состоящий из опционов разного вида на одни и те же валюты, с тем же сроком истечения контракта, которые одновременно являются длинными и короткими, и цена исполнения при этом может быть одинаковой и разной.

- Спреды — портфель опционов, состоящий из опционов одного вида на одни и те же валюты, но с разными ценами и датами исполнения, один из контрактов является длинным, а другой коротким.

Спреды делятся на три вида:

- Вертикальный — опционы с одной датой, но с разными ценами.

- Горизонтальный — опционы с одинаковой ценой, но с разными датами.

- Диагональный — опционы с разными датами и ценами.

Можно выделить следующие преимущества и недостатки опционов как инструментов срочных сделок. К преимуществам относятся:

- Высокая рентабельность операций.

- Минимизация риска для покупателя опциона (риск не превышает величины премии) при возможном получении теоретически неограниченной прибыли.

- Предоставление покупателю многовариантного выбора стратегии.

- Возможность проводить операции с биржевыми опционами точно так же, как и с фьючерсными контрактами.

Недостатками опциона являются:

- Низкая ликвидность.

- Высокая цена, устанавливаемая продавцом опциона для снижения возможных потерь по сделке.

- Опцион считается «убывающим активом», т. е. его стоимость ограничена определенным сроком жизни по сравнению с акцией.