Инвестиционные ресурсы мирового инвестиционного рынка

1. Понятие и структура мирового инвестиционного рынка

Мировой инвестиционный рынок представляет собой глобальный механизм долгосрочного зарубежного вложения временно свободных денежных средств с целью получения дохода в будущем.

Зарубежные исследователи структурируют мировой инвестиционный рынок по различным типам [1]:

- Внебиржевые нерегулируемые валютные рынки, объединяющие финансовые институты разных стран. Торги на них осуществляются путем электронных переводов через глобальные компьютерные сети.

- Биржевой и внебиржевой рынки облигаций, позволяющие иностранным эмитентам выводить свои ценные долговые бумаги на крупные национальные рынки. Финансовыми центрами этих рынков являются такие страны, как США, Великобритания, Япония, Германия, Швейцария и Люксембург.

- Рынок синдицированных еврокредитов, который позволяет международным заемщикам осуществлять фондирование в форме банковских кредитов сразу из нескольких стран. Финансовыми центрами являются Лондон, Франкфурт, Цюрих, Нью-Йорк, Гонконг, Сингапур и др.

- Рынки еврооблигаций — еврокоммерческих и других долговых бумаг. Международные заемщики получают доступ к кредитным ресурсам инвестиционных фондов, хеджфондов, взаимных фондов, пенсионных фондов, страховых компаний, казначейских департаментов крупных корпораций, частных банков других стран.

- Рынки производных инструментов, обеспечивающие перемещение финансового капитала через национальные границы и совершение сделок между экономическими агентами — резидентами различных государств.

Помимо сроков и форм перемещения ресурсов в структурировании инвестиционного рынка до сих пор имеют значение совершение операций, характер и степень регулирования сделок. В зависимости от этих критериев различают рынки национальные, иностранные и офшорные.

В современных условиях мировой инвестиционный рынок подразделяется на различные сегменты мирохозяйственных связей. Остановимся на европейском, американском и азиатско-тихоокеанском рынках (рис. 1).

Рис. 1. Структура мирового инвестиционного рынка

Современная структура международного инвестиционного рынка предполагает перераспределение кредитных ресурсов между национальными экономиками, где конечные участники операции — кредитор и заемщик — резиденты разных стран.

Участники мирового инвестиционного рынка. С институциональной точки зрения — это обширная совокупность финансовокредитных учреждений, через которые осуществляется движение ссудного капитала в сфере международных экономических отношений.

В последнее время происходит увеличение доли долговых инструментов в структуре капитала корпораций и банков, являющихся основными заемщиками на рынках капиталов. Доступ на мировые рынки долгового финансирования для большинства заемщиков значительно упрощен, требуются меньшие издержки на проведение операций и предъявляются менее жесткие требования к раскрытию информации.

Одновременно крупные заимствования на регулярной основе осуществляют государства, которые в силу своего статуса не могут обращаться к рынкам, где осуществляет кредитование акционерный капитал. Для каждого из рассматриваемых рынков при всем их многообразии часто характерны одни и те же участники.

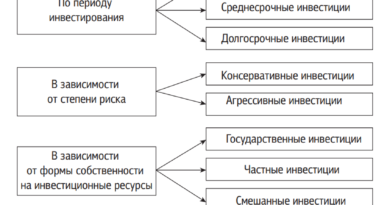

Их можно классифицировать по следующим основным признакам:

- характер участия субъектов в операциях;

- цели и мотивы участия;

- типы эмитентов и их характеристики;

- типы инвесторов и должников (рис. 2).

Рис. 2. Классификация участников мирового инвестиционного рынка

По характеру участия в операциях субъектов рынка можно разделить на две категории: прямые (непосредственные) и косвенные (опосредованные) участники. К первой категории относятся биржевые члены соответствующих рынков производных финансовых инструментов, заключающие сделки за свой счет и/или за счет и по поручению клиентов, не являющихся биржевыми членами и вынужденных обращаться к услугам первых. Эти клиенты и составляют вторую категорию. На внебиржевом рынке долговых инструментов рынка капитала прямыми участниками являются крупнейшие маркетмейкеры, а все остальные — косвенными.

По целям и мотивам участия в операциях на рынке его участники разделяются на хеджеров и спекулянтов.

Хеджер — это лицо, страхующее курсовые (ценовые) риски, риски трансфертов, присущие финансовым инструментам, свои активы или конкретные сделки на рынке спот. Обязательствам хеджера, возникающим в ходе сделки, как правило, соответствует реальный финансовый инструмент, которым он располагает в настоящий момент или будет располагать к моменту исполнения контракта.

Хеджирование — это операция страхования от риска изменения цен путем занятия на параллельном рынке противоположной позиции.

Хеджирование дает возможность:

- застраховать себя от возможных потерь к моменту ликвидации сделки на определенный срок;

- обеспечивает повышение гибкости и эффективности коммерческих операций;

- обеспечивает снижение затрат на финансирование торговли реальными товарами;

- позволяет уменьшить риски сторон (потери от изменения цен на товар компенсируются выигрышем по фьючерсам).

Хеджирование — это действие, предпринимаемое покупателем или продавцом для защиты своего дохода от нежелательного изменения цен в будущем. Инвестор, приобретая пакет акций, в результате падения курсовой стоимости может получить большие потери. Механизм хеджирования сводится к заключению срочного контракта, в котором устанавливается цена поставки базисного актива. Рынок производных контрактов предоставляет инвестору возможность заключить ряд сделок с целью страхования от таких потерь. Риск в подобных сделках часто берет на себя спекулянт, выступая контрагентом хеджера.

Спекулянт — это лицо, стремящееся получить прибыль за счет разницы в курсовой стоимости базисных активов, которая может возникнуть во времени. Спекулянты совершают покупку (продажу) контрактов, с тем чтобы позднее продать (купить) их по более высокой (низкой) цене.

Подразделение субъектов рынка по типам эмитентов и их характеристикам позволяет выделить следующие основные категории:

- международные и межнациональные агентства;

- национальные правительства и суверенные заемщики;

- провинциальные и региональные правительства (администрации штатов, областей);

- муниципальные правительства (муниципалитеты); ȣ корпорации, банки и другие организации.

Крупнейшими участниками мирового инвестиционного рынка являются Мировой банк, Международный банк реконструкции и развития, Европейский банк реконструкции и развития. На мировом рынке капиталов субъекты, связанные понятием «эмитент», объединяются по их кредитным рейтингам. Инвестиционными объектами принято считать облигации компаний с высокими и устойчивыми показателями доходности и экономического состояния. С точки зрения эмиссии ценных бумаг основными операторами рынка капиталов выступают крупнейшие банки и корпорации.

В последнее время активную роль на мировых долговых рынках играют центральные банки. Интенсивное накопление валютных резервов данной категории инвесторов приводит к усилению их позиции. Они осуществляют эффективное управление финансовыми ресурсами страны, включая валютные интервенции. Каждый центральный банк проводит собственную инвестиционную политику. В настоящее время спектр финансовых инструментов весьма расширился, соответственно расширяются и дифференцируются сами инвестиционные портфели центральных банков.

Можно выделить две основные группы инвесторов: частные и институциональные [2]. В период становления еврорынка основными держателями еврооблигаций были частные инвесторы. Частные инвесторы, осуществляющие операции с ценными бумагами, являются физическми лицами, которые стремятся расширить возможности вложения своих валютных сбережений и увеличить доход путем приобретения ценных бумаг.

В числе доминирующих тенденций на мировом инвестиционном рынке отмечается стремление к устранению посредников. Указанный процесс получил название «дезинтермидация». Мировой инвестиционный рынок может быть первичным, вторичным и третичным.

На первичном рынке размещаются новые выпуски долговых инструментов. Обычно это происходит при содействии крупных инвестиционных институтов. На вторичном рынке продаются и покупаются уже выпущенные инструменты.

Вторичный рынок образуется в результате превышения спроса со стороны международных инвесторов над предложением определенных инструментов на первичном рынке.

Третичный рынок — это торговля производными финансовыми инструментами. Третичный рынок вырос из срочного рынка. Вместе с тем он весьма динамично развивается. В основе быстрого развития данного рынка лежит лавинообразное появление новых инструментов, призванных стимулировать своим разнообразием развитие финансового рынка в условиях резко меняющейся обстановки в мировой экономике и международных экономических отношениях.

Инвестиционная деятельность предприятия неразрывно связана с функционированием инвестиционного рынка, развитием его видов и сегментов, состоянием его конъюнктуры.

2. Американский сегмент мирового инвестиционного рынка

В рамках глобальных инвестиционных рынков деятельность отдельных участников позволяет хеджировать риски, выбирать наилучшие варианты инвестирования по отношению к надежности/ доходности, владеть методиками рыночных изменений.

Американский сегмент охватывает в основном рынки США и Канады с годовыми объемами капитала в 20 трлн долл. (Канадо-американская зона свободной торговли в 1989 г.). На базе Канадо-американской зоны свободной торговли было подписано трехстороннее соглашение между США, Канадой и Мексикой о формировании Североамериканской зоны свободной торговли — НАФТА (1994). Таможенные пошлины между США и Канадой были полностью ликвидированы к 1 января 1998 г., между Канадой и Мексикой — к 1 января 2003 г. Финансовым центром данного сегмента является США.

Особенности этих рынков заключаются в существенной доле импортируемых финансовых ресурсов, большом объеме сделок с ценными бумагами иностранных инвесторов. Для распространения ценных бумаг иностранных эмитентов применяются различные схемы их депонирования в иностранных банках с последующим выпуском в США депозитарных расписок. Североамериканская зона свободной торговли является стимулом для увеличения притока капиталов как из стран-партнеров, так и из третьих стран.

За последние годы приток прямых зарубежных инвестиций (ПЗИ) в канадскую экономику увеличился в 11 раз, повысилась инвестиционная привлекательность Канады для зарубежных инвесторов. Максимальные инвестиционные выгоды для Канады оказались в сфере финансовых услуг, транспортного оборудования, автомобилестроения, химической индустрии и коммуникаций.

До формирования Североамериканской зоны свободной торговли мексиканская экономика считалась закрытой. НАФТА позволила расширить реформирование некоторых отраслей, автомобилестроения, текстильной индустрии, финансов, телекоммуникаций.

Национальные преимущества в форме дешевой рабочей силы, географической близости к США содействовали экономическому подъему Мексики. Важную роль в открытости мексиканской экономики сыграли ТНК Канады и США. Происходил быстрый рост свободных экономических зон, в основном американских, который ускорил процесс либерализации экономики. Основной вклад зарубежных компаний был связан с передачей технологий. Участие Мексики в Североамериканской зоне свободной торговли стимулировало приток ПЗИ в экономику страны. Основные отличия американского сегмента международного финансового рынка от европейского представлены в табл. 1.

Таблица 1. Сравнительная характеристика основных направлений европейского и американского сегментов мирового инвестиционного рынка

| № п/п | Направление деятельности | Европейский сегмент | Американский сегмент |

| 1 | Торговля услугами | Ликвидированы барьеры во взаимной торговле услугами, за исключением энергетики, телекоммуникаций и транспорта (эти отрасли не достигли необходимого уровня либерализации). Сохранились исключения в сферах лизинговых и правовых услуг, бухгалтерского учета и почтовых услуг | Снижены пошлины и нетарифные барьеры в банковской и страховой сферах, в области брокерских услуг. Почти полностью ликвидированы ограничения в отраслях телекоммуникаций и наземного транспорта |

| 2 | Миграция рабочей силы | Миграция рабочей силы практически полностью либерализована. Сохраняются неадекватные стандарты на документы об образовании, уровень квалификации, пенсионное обеспечение, медицинское страхование | Разрешен свободный доступ квалифицированной рабочей силы. Не ограничена миграция рабочей силы во внутрифирменных рамках для населения стран Североамериканской зоны свободной торговли. Для Мексики установлена ежегодная дополнительная квота в 5,5 тыс. квалифицированных работников для трудоустройства в США |

| 3 | Субсидирование | Европейская конкурентная политика способствовала снижению объемов государственной помощи национальным производителям, но объем субсидий остается большим. Осуществляется наднациональное субсидирование сельскохозяйственной продукции, вывозимой за пределы Евросоюза | Сохраняются национальные системы субсидирования отдельных видов производств |

| 4 | Система правительственных закупок | Государственные закупки товаров и услуг осуществляются на основе принципа прозрачности и свободного доступа на рынок. Сохраняется проблема мониторинга по проведению тендеров | Либерализован допуск к системе правительственных контрактов, предлагаемых основными государственными органами во всех трех странах американского сегмента |

| 5 | Разрешение споров | Споры разрешаются Европейским судом | Споры разрешаются в рамках Комиссии по свободной торговле |

Современная экономическая мысль в рамках каждого сегмента мирового инвестиционного рынка выделяет четыре направления привлечения инвестиций:

- рынок акций;

- рынок долговых обязательств;

- товарный рынок;

- валютный рынок.

Рынок акций является на сегодня самым динамично растущим сегментом инвестиционного рынка, что объясняется почти десятилетним непрерывным ростом американского фондового рынка. В результате феноменального роста фондового рынка США интерес миллионов инвесторов прикован к хотя и высокорискованным, но потенциально супердоходным акциям, а миллиарды долларов со всего мира ежегодно поступают на рынки акций.

Наиболее ярким представителем данного сегмента финансового рынка является фондовый индекс S&P 500, хотя в последнее время сильную конкуренцию ему составляет индекс акций «высоких технологий» (hi-tech) NASDAQ. Можно также отметить индекс акций традиционных компаний — Dow Jones Industrial, в базу расчета которого входит всего 30 акционерных компаний, представляющих традиционные отрасли промышленности США и являющихся одними из крупнейших в мире.

Рынок долговых обязательств в основном состоит из рынка государственных ценных бумаг, выпускаемых, как правило, на покрытие дефицита государственного бюджета, а также муниципальных и корпоративных облигаций. Рынок долговых обязательств до недавнего времени представлял наибольший интерес со стороны инвесторов. Однако биржевой спекулятивный бум 90-х привел к смещению акцентов от преимущественного выбора надежных инструментов, которыми в большей своей части и являются долговые обязательства, к потенциально намного более доходным.

Тем не менее рынок долговых обязательств по-прежнему играет ключевую роль в современной экономической жизни, а триллионы долларов инвестируются именно в долговые инструменты. Причем последние зачастую используются для спекулятивных игр, придавая им устойчивость и подкладывая финансовую подушку в виде гарантированных денежных поступлений.

Товарный рынок рассматривает только биржевую составляющую, которая в достаточной степени прозрачна, особенно по сравнению с внебиржевым рынком, а также пригодна как для инвестирования, так и для спекулятивной игры. В данном случае используется масса срочных контрактов на различные товары и товарные группы, с учетом происходящих в мире экономических и политических процессов.

Валютный рынок обслуживает платежный баланс, состоящий из торгового баланса и движения капиталов. Торговый баланс отражает динамику и объемы экспортно-импортных операций, немалую часть которых составляет биржевой товарный рынок. Еще большую значимость в настоящий момент имеет движение капиталов между различными странами.

3. Европейский сегмент мирового инвестиционного рынка

Европейский сегмент объединяет развитые страны, входящие в Европейский союз, а также страны Восточной Европы, Ближнего Востока, традиционно тяготеющие к финансовому рынку Швейцарии. Этот рынок характеризуется годовыми объемами капитала в 10 трлн долл., наличием наиболее дешевых и долгосрочных ресурсов, предоставляемых иностранными инвесторами из расчета 2–5 % годовых.

Европейская практика регулирования инвестиций в основном характеризуется принципом свободного движения капитала. Свободное движение капитала в странах Европейского союза (Швеция, Германия, Испания, Италия, Бельгия, Франция и др.) дает партнерам экономические преимущества благодаря рациональному размещению капиталов в рамках ЕС, стимулирует свободную деятельность компаний в сфере финансовых услуг. Таким образом, свободное движение капитала — необходимое условие для формирования единого рынка финансовых услуг и либерализации рынков капитала.

Инвестиционное регулирование в странах Европейского союза имеет следующие направления:

- полная либерализация взаимных капиталовложений;

- формирование единого законодательства для компаний стран — участниц в области осуществления инвестиционной деятельности;

- определение национальных мер стимулирования взаимных инвестиций;

- разработка общих правил инвестиционного сотрудничества с третьими странами.

Сохранение национальных требований стимулирует резидентов покупать, продавать и держать акции за рубежом, а не в стране резиденции. Нерезиденты имеют преимущества перед резидентами при осуществлении финансовых инвестиций на внутреннем рынке. Фактически это не стимулирует приток и отток инвестиций, нарушает эффективное размещение капитала в рамках группировки. В странах ЕС практически не действуют исключения из принципа свободного движения капитала, тем не менее существуют ограничения на взаимные капиталы.

Эксперты Европейского союза в области регулирования иностранных инвестиций выявляют следующие факторы, препятствующие капиталопотокам: налоговый режим в отношении нерезидентов и валютные риски, что приводит к низкой ликвидности на национальных рынках. Значительными барьерами для иностранных инвесторов являются местные требования к национальным различиям в законодательстве компаний, бухгалтерской отчетности, взиманию налогов. К примеру, во Франции и Португалии ограничен доступ местных банков к рынкам государственных долговых обязательств, сохраняются ограничения на отдельных рынках облигаций. В Греции иностранным эмитентам запрещено выпускать отдельные виды облигаций.

Доступ к отдельным национальным рынкам затруднен, поскольку сохраняются национальные требования, в основном имеющие скрытый характер и связанные со спецификой административной практики.

В странах Евросоюза действует система правительственных закупок, которая направлена на ликвидацию дискриминационной политики допуска к государственным рынкам снабжения и инфраструктурных объектов. Данная система стимулирует международную конкуренцию на рынке. Соответственно многие рынки стран ЕС характеризуются высоким объемом государственных заказов. Особенно это характерно для рынков медицинского и офисного оборудования.

Кроме этого в странах ЕС действуют Правила слияния компаний, т. е. наднационального контроля, которые распространяются на сделки при следующих условиях:

- совокупный оборот компаний-участниц составляет более 5 млрд евро за год;

- ежегодный оборот в рамках Евросоюза двух компаний, участвующих в процессе слияния, превышает 250 млн евро;

- каждый из участников сделки имеет не более 2/3 своего ежегодного оборота в рамках ЕС в каждой стране-участнице.

Учитываются все три критерия. Правила контроля распространяются на слияние компаний в совместные предприятия, нацеленные на структурные изменения данного рынка. Процесс слияния должен быть одобрен уполномоченным органом. Отказ от слияния компаний может привести к взиманию штрафа до 10 % стоимости ежегодного оборота участников сделки. Штраф накладывается по решению Европейской комиссии.

Что касается финансирования взаимных капиталовложений, то в рамках ЕС действуют наднациональные финансовые органы, финансирующие инвестиции в совместные или национальные проекты. К ним относятся Европейский инвестиционный банк (ЕИБ), Европейский инвестиционный фонд (ЕИФ), Европейский фонд регионального развития (ЕФРР), Европейский социальный фонд (ЕСФ).

4. Азиатско-тихоокеанский сегмент мирового инвестиционного рынка

Азиатско-тихоокеанский сегмент (АТС) мирохозяйственных связей был создан в 1989 г., в него вошли страны Юго-Восточной Азии и Океании. Первоначально в состав Азиатско-Тихоокеанского экономического сообщества (АТЭС) входило 12 стран Тихоокеанского бассейна: Япония, Австралия, Новая Зеландия, Корея, Индонезия, Таиланд и др.

В настоящее время АТС объединяет 21 экономику западной и восточной частей Тихоокеанского бассейна и Океании. Финансовые ресурсы АТС концентрируются на рынке Японии, годовые объемы капитала превышают 6 трлн долл. Этот рынок в основном базируется на собственных ресурсах и по сравнению с рынком США характеризуется невысокой долей заемного капитала.

Крупнейшими импортерами ресурсов рынка Японии являются Китай, страны Океании и Юго-Восточной Азии, а также в последние годы — страны Латинской Америки и Западной Европы. В настоящее время отмечается рост тяготения АТС к европейскому рынку, все большая часть финансово-хозяйственных связей сосредоточивается между Японией и Швейцарией.

Азиатско-тихоокеанский сегмент уступает Европе и Америке в формировании свободных инвестиционных зон. Инвестиционное регулирование ведется в двусторонних зонах свободной торговли, между Японией и Сингапуром, Новой Зеландией и Сингапуром.

Существенный элемент Азиатско-Тихоокенаского экономического сообщества — это использование принципа недискриминации в рамках режима наибольшего благоприятствования и национального режима. Недискриминация предполагает немедленное или в течение определенного времени введение режима наибольшего благоприятствования (РНБ), за исключением некоторых отраслей (список ограничений определяет каждая страна).

В азиатско-тихоокеанском сегменте действует принцип прозрачности, призванный своевременно уведомлять инвесторов об изменениях в инвестиционных режимах через проводимые брифинги о текущей инвестиционной политике и возможных изменениях правового режима в отношении допуска и деятельности зарубежных инвесторов.

Страны АТС являются как крупными реципиентами, так и крупными экспортерами ПЗИ. Для анализа и контроля прямых иностранных инвестиций в странах АТС ежегодно определяется показатель инвестиционной открытости стран, разработанный экспертами Совета по тихоокеанскому экономическому сотрудничеству. Данный показатель рассчитывается с учетом следующих факторов:

- право на создание инвестиционного продукта (услуги);

- порядок перевода прибыли;

- требования к найму персонала;

- система налогообложения;

- гарантии инвесторам и порядок разрешения споров;

- предоставление инвестиционных стимулов;

- порядок экспорта капитала.

Кроме вышеуказанного показателя, определяется индекс инвестиционного доверия, разрабатываемый консалтинговой компанией «Керни». В его основу положены ожидания инвесторов. По данным официальной международной статистики, из 25 стран, имеющих наиболее высокий индекс инвестиционного доверия, почти половина — это страны АТС.

Инвесторами АТС осуществляется глобальная инвестиционная стратегия, составляющая 72 % проводимой общей инвестиционной политики. По сравнению с Северной Америкой удельный вес инвестиционной стратегии составляет 60 %. Такая ситуация объясняет особое внимание к азиатско-тихоокеанскому сегменту международного финансового рынка. Несмотря на высокую степень взаимозависимости в АТС, инвесторы предпочитают проводить широкомасштабные глобальные операции, а не ограничиваться рамками регионального рынка.

5. Международное регулирование иностранных инвестиций

Международное регулирование иностранных инвестиций осуществляется на двустороннем, региональном и многонациональном уровнях.

Создание благоприятного инвестиционного климата во многом зависит от действующей системы приема капитала. Под системой приема капитала понимают совокупность правовых актов и институтов, регламентирующих государственную политику в части зарубежных вложений.

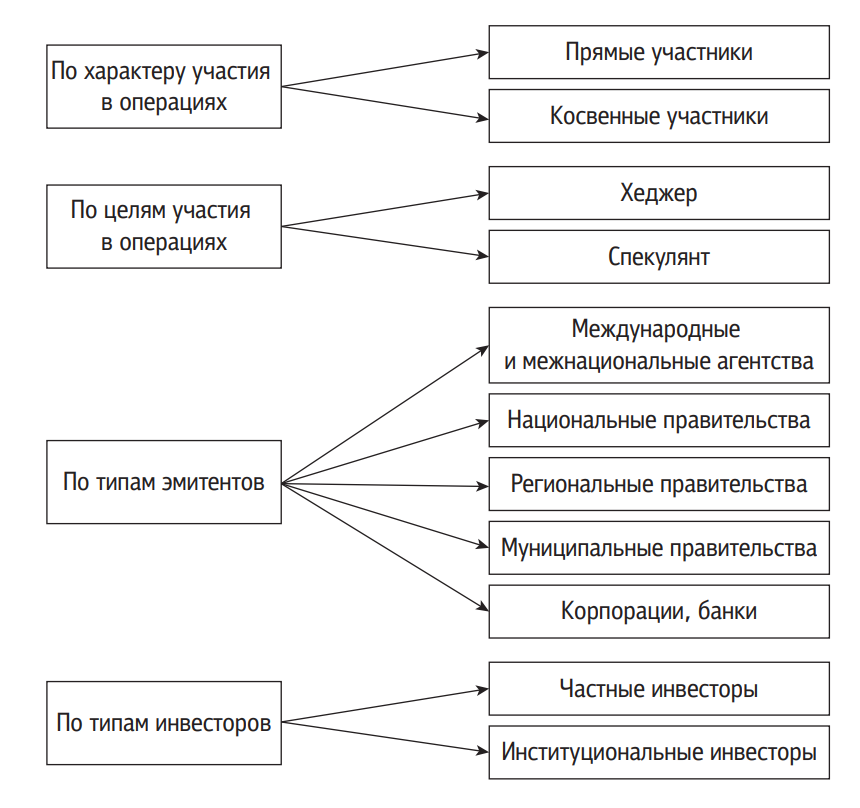

Основные международные экономические организации в системе инвестиционного регулирования представлены на рис. 3.

Рис. 3. Международные экономические организации в системе инвестиционного регулирования

Международный валютный фонд (МВФ) — является международной валютно-финансовой организацией, предназначенной для регулирования валютно-кредитных отношений между государствами — членами МВФ и оказания им финансовой помощи при валютных затруднениях, вызываемых дефицитом платежного баланса, путем предоставления краткосрочных и среднесрочных кредитов в иностранной валюте. Имеет статус специализированного учреждения ООН.

МВФ был учрежден на Международной валютно-финансовой конференции ООН в 1944 г. (Бреттон-Вудс, США). Начал функционировать в мае 1946 г., к финансовым операциям приступил с 10 марта 1947 г. Место пребывание руководящих органов (штаб квартира фонда) — Вашингтон, США.

Задачи и цели МВФ:

- развитие международного валютно-финансового сотрудничества;

- проведение консультаций по валютным проблемам;

- устранение валютных ограничений;

- достижение стабильности валютных курсов и недопущение конкурентной девальвации валют;

- содействие в создании многосторонней системы платежей по текущим операциям между странами-членами.

Основные направления деятельности МВФ:

- выступает проводником принятой Западом по инициативе США установки на демонетизацию золота, в соответствии с которой страны-члены не могут использовать золото в качестве средства выражения стоимости своих денежных единиц;

- создает ликвидные средства в виде специальных прав заимствования (SDR), предназначенные для увеличения резервов странчленов и распределяемые пропорционально величине их квот;

- производит регулирование режима валютных курсов странчленов. В соответствии с поправками к уставу МВФ страны-члены имеют возможность выбора практически любого валютного режима: либо плавающий, либо фиксированный валютный курс, который может быть выражен в одной из национальных валют, в единице СДР или в избранном страной наборе ряда валют (валютная корзина). При этом при проведении политики в области валютного курса страны должны руководствоваться определенными нормами. МВФ контролирует соблюдение странами этих норм;

- постоянно добивается от стран-членов устранения валютных ограничений на осуществление платежей и переводов по текущим международным операциям;

- предоставляет кредиты правительствам стран-участниц для покрытия дефицитов платежных балансов и решения общегосударственных задач;

- осуществляет постоянный надзор за макроэкономической и валютной политикой стран-членов и за состоянием мировой экономики. Государства обязаны регулярно предоставлять фонду широкий набор сведений о состоянии экономики и постоянно консультироваться с ним.

Группа Всемирного банка в системе инвестиционного регулирования

Всемирный банк — это специализированное финансовое учреждение ООН. Всемирный банк занимается проблемами инвестиционного регулирования главным образом в сфере стимулирования притока инвестиций в страны с повышенным уровнем риска — развивающиеся страны и страны с переходной экономикой.

В группу Всемирного банка по международному регулированию иностранных инвестиций входят следующие организации:

- Международный банк реконструкции и развития (МБРР);

- Международная финансовая компания (МФК);

- Международная ассоциация развития (МАР);

- Международный центр по разрешению инвестиционных споров (МЦРИС);

- Многостороннее агентство по инвестиционным гарантиям (МИГА);

- Консультативный совет по иностранным инвестициям (ФИАС; Foreign Investment Advisory — FIAS).

Основные направления деятельности Всемирного банка:

- предоставление целевых кредитов на строительство промышленных предприятий, инфраструктурных объектов в развивающихся странах и странах с переходной экономикой (МБРР, МФК, МАР);

- гарантирование инвестиций в странах с повышенным уровнем риска (МИГА);

- содействие в разрешении инвестиционных споров (МЦРИС и МИГА);

- техническое содействие в привлечении зарубежных инвестиций в развивающиеся страны и страны с переходной экономикой (МИГА и ФИАС).

Международный банк реконструкции и развития (МБРР) — головная структура группы Всемирного банка. Учрежден одновременно с Международным валютным фондом на основе Бреттонвудских соглашений в июле 1944 г. Деятельность начал с июня 1946 г. Вступление в МВФ является непременным условием членства в МБРР. Основная цель создания МБРР заключалась в аккумуляции капитала с мирового рынка для финансирования экономики западноевропейских стран. МБРР организован на принципах открытого партнерства. Ресурсы МБРР формируются главным образом за счет заимствований на мировом финансовом рынке путем эмиссии ценных бумаг.

В кредитной стратегии МБРР в отношении развивающихся стран и государств с переходной экономикой происходили те же принципиальные изменения, которые характерны для официального финансирования развития на двусторонней основе. При решении вопроса о предоставлении средств МБРР тщательно анализирует экономическое состояние страны. Обычной является практика направления миссий с целью изучения положения дел на месте. МБРР накоплен большой опыт проектного финансирования. Его экспертиза отличается высоким качеством, и финансируемые им объекты в большинстве случаев работают эффективно. Как правило, МБРР выделяет не более 30 % средств, необходимых для финансирования объекта. Остальные расходы страна–получатель кредита покрывает за счет внутренних ресурсов или привлекает других зарубежных кредиторов.

Международная ассоциация развития (МАР) — это организация, входящая в группу Всемирного банка и осуществляющая кредитование на льготных условиях, поскольку не все развитые страны могут воспользоваться кредитами на условиях МБРР. МАР была создана в 1960 г. Все страны — члены МБРР могут вступить в МАР. В данную организацию входит 161 государство. Россия вступила в МАР 22 мая 1992 г.

МБРР и МАР имеют единое руководство. Они часто осуществляют совместное финансирование проектов, проводят общую стратегическую линию. Однако учет финансовой деятельности этих институтов ведется раздельно. МАР в отличие от МБРР не привлекает ресурсы мирового финансового рынка и функционирует за счет взносов стран-доноров. В связи с этим она постоянно сталкивается с нехваткой средств.

Основные направления деятельности ассоциации:

- создание благоприятных условий для частных капиталовложений;

- поощрение экспорта капитала в развивающиеся страны;

- осуществление контроля над льготным многосторонним кредитованием;

- предоставление беспроцентных займов беднейшим странам мира.

Кредиты выделяются на срок до 50 лет при льготном периоде 10 лет. Кредиты беспроцентные, взимается лишь комиссия на покрытие административных расходов (около 0,5 %). На кредиты МАР вправе претендовать только те страны, где ВВП на душу населения не превышает 785 долл.

Международная финансовая корпорация (МФК) — была создана в 1956 г. для содействия развитию частного сектора в развивающихся странах путем мобилизации на эти цели внутренних и внешних ресурсов. Кредиты МФК выдаются на срок более 15 лет. МФК не только предоставляет кредиты, но и приобретает акции и облигации компаний. Однако инвестиции в ценные бумаги должны быть краткосрочными и перепродаваться частным инвесторам. В отличие от МБРР и МАР, корпорация не требует государственных гарантий и полностью разделяет риски при финансировании проектов. МФК осуществляет тщательный отбор проектов и предъявляет высокие требования к их рентабельности. Ресурсы МФК не превышают 25 % стоимости объекта.

Поскольку МФК выполняет иные, чем МБРР, функции, то в юридическом и финансовом отношении МФК — самостоятельная организация.

Многостороннее агентство по инвестиционным гарантиям (МИГА) — создано в 1988 г. на основе Сеульской конвенции 1985 г.

Основные направления деятельности:

- страхование зарубежных инвестиций от некоммерческих рисков в странах с повышенным уровнем риска;

- техническое содействие в стимулировании привлечения зарубежных инвестиций в развивающиеся страны и страны с переходной экономикой;

- содействие в разрешении споров до обращения сторон в судебные органы (МЦРИС).

До создания МИГА вышеназванными направлениями деятельности занимались государственные организации и частные страховые компании, предоставлявшие гарантии иностранным капиталовложениям от политических рисков.

Международный центр по разрешению инвестиционных споров (МЦРИС) — был создан на основе Вашингтонской конвенции о разрешении инвестиционных споров между правительствами и инвесторами, подписанной в 1965 г. Конвенция вступила в силу 14 октября 1966 г. Центр входит в группу Всемирного банка и носит автономный характер.

Основные направления деятельности:

- содействует примирению и арбитражному разбирательству споров между странами-участницами и инвесторами, которые рассматриваются как граждане других стран — участниц центра;

- рассматривает спорные вопросы, в которых участвует страна (или инвестор из страны), не являющаяся членом центра;

- ведет исследовательскую деятельность, оказывает содействие в разрешении инвестиционных споров в соответствии со своими целями, удовлетворяет просьбы правительств стран-участниц по содействию в вопросах инвестиций и применению арбитражных правил.

Консультативный совет по иностранным инвестициям (ФИАС) — оказывает содействие развивающимся странам и странам с переходной экономикой в привлечении зарубежных инвестиций, разработке законодательной базы, направлений и средств инвестиционной политики и стратегии. Совет создан в 1985 г. Всемирным банком и Международной финансовой корпорацией с возможностью использования финансовых и технических ресурсов всех структур группы ВБ (в том числе МИГА и МЦРИС).

Основные направления деятельности консультативной помощи: ȣ содействие в разработке законодательной базы и правил регулирования на основе постоянных обзоров правового климата страны, рекомендаций по сокращению ограничений на долю зарубежного участия, конвертируемости валют, возможности покупки иностранцами земельных участков; защита интересов инвесторов в соответствии с национальным законодательством и международными соглашениями;

- регулирование административных барьеров: проведение исследований экспертами ФИАС по бюрократическим и прочим ограничениям административного характера, их выявлению, постепенной гармонизации и повышению прозрачности;

- рекомендации по применению инвестиционных льгот, составляемые на основе оценки эффективности тех или иных льгот;

- содействие в привлечении инвестиций, что существенно влияет на решения о вложении капитала, его объем и направления и помогает национальным структурам, занимающимся подобными вопросами, в разработке стратегий, направленных на реализацию конкурентных преимуществ и возможностей по привлечению и использованию прямых зарубежных инвестиций.

Организация экономического сотрудничества и развития (ОЭСР) — объединяет достаточно богатые страны. Одним из направлений деятельности ОЭСР является содействие либерализации инвестиций между странами-участницами. К основным документам ОЭСР, действующим в сфере инвестиционного регулирования, относятся следующие:

- кодекс по либерализации капиталов;

- кодекс по либерализации невидимых текущих операций;

- декларация о зарубежных инвестициях и многонациональных корпорациях;

- инструмент национального режима;

- конвенция по запрету коррупции среди чиновников;

В соответствии с кодексом ОЭСР, либерализация движения капитала означает, что резиденты могут свободно вести сделки с нерезидентами по любым операциям и с использованием любых финансовых инструментов, находящихся за рубежом. В частности, резиденты могут свободно покупать на зарубежных рынках коммерческие бумаги, выпущенные нерезидентами, даже если в стране резиденции рынка таких бумаг нет. Резиденты также могут свободно выпускать ценные бумаги за рубежом без предварительного одобрения со стороны национальных властей, даже если требуется получение такого разрешения для выпуска ценных бумаг на внутреннем рынке.

Национальный режим распространяется на фирмы, находящиеся в зарубежной собственности, охватывая стадию их функционирования (но не стадию допуска). Соответствующие нормы носят рекомендательный характер и не связывают взаимными обязательствами страны ОЭСР. Исключениями из национального режима в рамках ОЭСР могут быть, например, отраслевые ограничения допуска зарубежных инвесторов (не могут иметь в собственности более 20 % корпорации или компании) в банковскую сферу, воздушный и морской транспорт, телекоммуникации, атомную энергетику, рыбное хозяйство.

Таким образом, регулирование капиталопотоков в рамках ОЭСР практически соответствует подходу МВФ: сначала была осуществлена либерализация текущих, а затем капитальных счетов. По правилам ОЭСР либерализация текущих счетов носит обязательный характер, а либерализация капитальных счетов — рекомендательный. В основу регулирования и либерализации положен национальный режим, предоставляемый зарубежным инвесторам на стадии допуска (в соответствии с кодексом по либерализации движения капитала и кодексом по либерализации текущих невидимых операций) или на стадии функционирования (в соответствии с инструментом национального режима).

Список литературы:

- Данный вывод в различной интерпретации можно встретить у ряда зарубежных авторов: Миллер Р. Л., Ван-Хуз Д. Д. Современные деньги и банковское дело. М. : ИНФРА-М, 2000 ; Кидуэлл Д. С., Петерсон Р. Л., Блэкуэлл Д. У. Финансовые институты, рынки и деньги. СПб. : Питер, 2000. С. 159 ; Фабоции Ф. Ф. Управление инвестициями : пер. с англ. М. : ИНФРА-М, 2000. С. 351–352.

- К институциональным инвесторам относятся банки; государственные учреждения; международные финансовые институты; пенсионные фонды; страховые фонды и компании; взаимные инвестиционные фонды; крупные корпорации.