Международный лизинг в финансировании инвестиций

Необходимость совершенствования сферы производства и обращения, узость инвестиционной базы российских предпринимателей вызывают стремление к поиску и внедрению нетрадиционных для российской практики методов хозяйствования. В настоящее время перед многими российскими предприятиями стоит серьезная проблема поиска и привлечения долгосрочных инвестиций для расширения производства, приобретения современного оборудования и внедрения новых технологий.

В ситуации, когда банковская система недостаточно развита и возможности получения кредитов ограничены, лизинг является одним из наиболее доступных и эффективных способов финансирования развития бизнеса. Первые сделки международного лизинга были заключены американскими лизинговыми компаниями в 50-х гг. XX в.

Различное оборудование, произведенное в США, было передано по контрактам международного лизинга в другие страны. В этом случае лизингодатель — резидент США имел возможность применять ускоренную амортизацию предмета договора лизинга, а также получать инвестиционные налоговые льготы и таким образом уменьшать стоимость сделки международного лизинга для лизингополучателя-нерезидента. Позднее к этому опыту присоединились фирмы Великобритании, Европы.

Любое государство мировой системы поощряет развитие международного лизинга в интересах стимулирования экономического роста. Однако острая конкуренция на мировом рынке, несовпадение национального законодательства, методики расчетов налогообложения создают трудности для его развития.

Международный лизинг — это договор аренды между лизингополучателем и лизингодателем, которые находятся в разных странах или подвержены различной страховой юрисдикции.

Международный лизинг активно применяют страны с большой внешней задолженностью, поскольку по международным стандартам и правилам лизинговые обязательства, связанные с получением в аренду оборудования, не увеличивают внешней задолженности страны.

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования.

Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант опосредования и защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами.

В настоящее время в условиях существенного сжатия рынка долгосрочного кредитования в России лизинг может рассматриваться в качестве перспективного направления финансового обслуживания инвестиционного процесса, поскольку именно лизинг выступает важным источником сбыта продукции, особенно высокотехнологичного оборудования, для покупки которого предприятия не всегда имеют достаточно денежных средств.

Посткризисные процессы, формирующие текущее состояние национальной экономики, оказывают прямое отрицательное влияние на привлечение инвестиционного капитала в российскую экономику в достаточных объемах. В связи с этим возникает необходимость разработки действенных механизмов, обеспечивающих приток инвестиций в реальный сектор экономики, которые должны быть выгодными как для субъекта бизнеса, так и для государства. Одним из таких механизмов может стать международный лизинг как эффективный инструмент привлечения реальных инвестиций в сегменте рынка оборудования, транспорта и новых технологий.

Объектом международного лизинга обычно является оборудование, импортируемое в страну лизингополучателя, в связи с этим международный лизинг осуществляется в трех направлениях:

- экспортный лизинг, при котором зарубежной стороной является сторона арендатора и предназначенное для лизинга оборудование вывозится из страны на условиях экспортного контракта;

- импортный лизинг, при котором зарубежной стороной является лизингодатель и оборудование поставляется в страну арендатора на условиях импортного контракта;

- транзитный лизинг, при котором все участники находятся в разных странах.

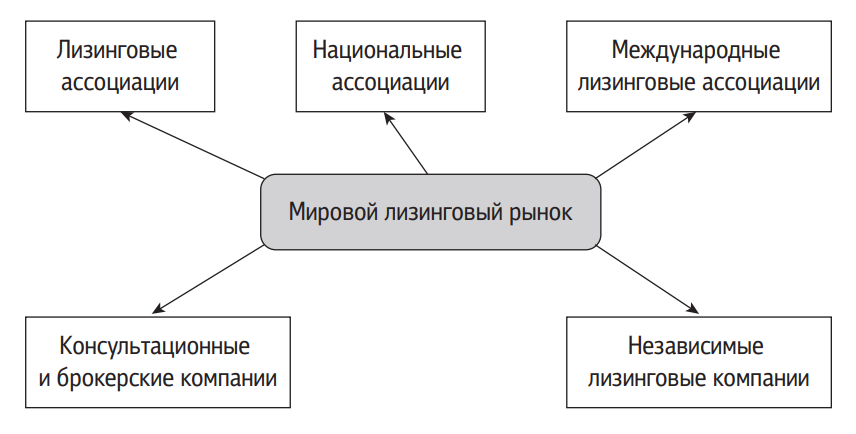

Ознакомимся со структурой мирового рынка лизинговых услуг (рис. 1).

В мировой практике применяются различные варианты лизинговых отношений, но в том или ином виде лизинг в международном бизнесе является эффективным кредитным инструментом и важным источником новых реальных инвестиций.

Рис. 1. Структура мирового лизингового рынка

Основная часть мирового рынка лизинговых услуг сконцентрирована в «треугольнике» США — Западная Европа — Япония. В Западной Европе в роли арендодателей выступают специализированные финансовые (лизинговые) компании. Для современного периода характерно создание международных лизинговых институтов. Так, Объединение европейских лизинговых обществ охватывает 17 европейских государств.

Европейский рынок лизинга, несмотря на его быстрое развитие, по темпам несколько уступает США, Азиатско-Тихоокеанскому региону и Австралии. В Австралии почти 33 % общих промышленных капитальных вложений производится на основе лизинга. В США большая часть компьютерной техники, полиграфического и энергетического оборудования приобретается на условиях лизинга. Наибольшее распространение лизинг получил в отраслях с быстро меняющейся технологией (автомобилестроение, производство средств связи, электроника).

В структуру мирового рынка лизинговых услуг входят лизинговые ассоциации, которые объединяют профессиональных лизингодателей, ассоциации финансовых компаний, домов, банков (см. рис. 1).

Национальные ассоциации объединяют лизингодателей по отраслевому признаку. Такие ассоциации включают в свой состав в основном лизингодателей автотранспортных средств в странах, где доля операций с этими объектами значительна. Существуют ассоциации, в которые входят лизингодатели компьютерной техники (США), лизингодатели имущества для государственных органов (США) и лизинговые брокеры (США, Великобритания).

Особая роль в структуре мирового рынка лизинговых услуг принадлежит консультационным и брокерским компаниям. К ним относятся компании, которые напрямую не участвуют ни в инвестировании, ни в исполнении договоров лизинга. Тем не менее их роль в организации и оформлении лизинговых сделок достаточно велика.

В качестве юридических консультантов обычно выступают крупнейшие юридические фирмы мира. Они отвечают за подготовку договорной документации и юридическое исполнение сделки. Кроме того, они занимаются сбором и анализом информации о состоянии локальных лизинговых рынков.

Основной функцией лизинговых брокерских компаний является посредническая деятельность между потенциальным пользователем и банком. Лизинговый брокер, не являясь прямым участником лизинговых отношений, выступает в качестве агента по сбыту, действующего в интересах производителя имущества за комиссионное вознаграждение. Однако чаще всего именно лизингополучатели выплачивают брокеру вознаграждение после организации лизинговой сделки или одновременно с каждым лизинговым платежом. При этом заключается специальное соглашение, по которому брокер принимает обязательства по организации лизинговой сделки, включая риски.

Независимые лизинговые компании в большинстве стран занимают относительно скромное положение в объемах лизинговых операций. К ним относятся в основном небольшие компании, которые работают на локальном рынке с постоянными клиентами и специализируются на лизинге определенных видов имущества. Объемы операций этих компаний невелики. Владельцами независимых компаний могут выступать физические лица, небольшие коммерческие банки, страховые компании и фонды.

Лизинговые компании подразделяются по объемам лизинговых сделок и специализации. Среди них можно выделить следующие типы: крупные компании (лизинговые сделки таких компаний в основном заключаются по авиатехнике, судам, промышленному оборудованию и др.); средние компании, которые специализируются на определенном наборе близких по свойствам объектов; небольшие компании, деятельность которых в значительной мере зависит от объектов лизинговых сделок и осуществляется по стандартным схемам лизинга.

Мировой рынок лизинговых услуг отличается многообразием форм. К примеру, в Японии развитие арендных операций отличается тем, что лизинговые компании не ограничиваются финансированием услуг, связанных с арендой. Японские арендодатели пошли по пути предоставления так называемого пакета услуг, который может включать комбинацию купли-продажи, лизинга и займов. Такие услуги получили название комплексного лизинга.

В условиях ограниченности финансовых ресурсов в ряде стран Восточной Европы международный лизинг является одним из наиболее эффективных способов приобретения активов в случае наличия экспортных или импортных ограничений. Наряду с этим международный лизинг предоставляет возможность расширения диапазона методов финансирования в условиях ограничения движения капитала.

В качестве одной из причин значительного роста лизинговых услуг западные экономисты называют нехватку средств на рынках капитала, препятствующую росту мелких и средних предприятий и вынуждающую их изыскивать альтернативную форму финансирования. С другой стороны, банки зачастую воздерживаются от предоставления ссуд и ряду крупных быстро развивающихся фирм, поскольку возникает такая ситуация, когда соотношение между заемным и уставным капиталом находится на предельной отметке.

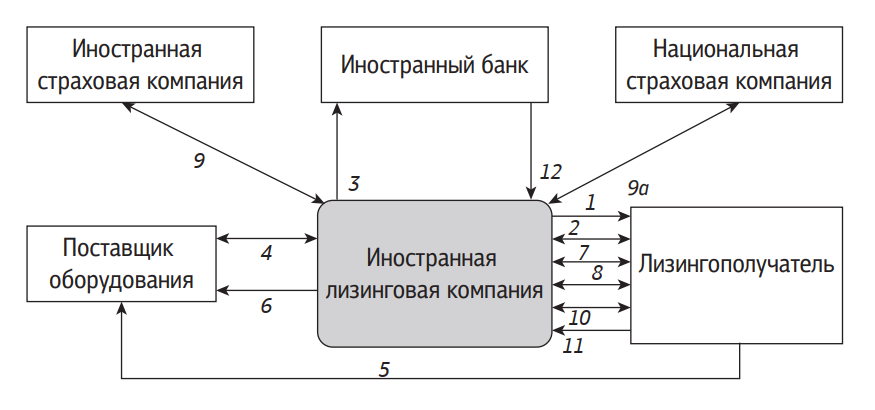

Сделки международного лизинга являются распространенным механизмом продаж оборудования, производимого предприятиями страны лизингодателя. Данный механизм реализации продукции является действенным для производителей, так как практически полностью сделка может быть профинансирована посредством лизинговой схемы (рис. 2).

Рис. 2. Схема международных лизинговых операций (источник: Кошкин А. В., Федулова Е. А., Шабашев В. А. Лизинг: основы теории и практики : учеб. пособие. 2-е изд. М. : КноРус, 2005).

Условные обозначения: 1 — подача потенциальным лизингополучателем заявки на оборудование; 2 — заключение о платежеспособности лизингополучателя; 3 — получение банковской ссуды; 4 — подписание договора купли-продажи предмета лизинга; 5 — поставка предмета лизинга; 6 — оплата поставки; 7 — акт приемки оборудования в эксплуатацию; 8 — подписание лизингового соглашения; 9, 9а — подписание договора о страховании предмета лизинга; 10 — осуществление лизинговых платежей; 11 — возврат предмета лизинга; 12 — возврат ссуды и выплата процентов

Лизингополучатели приобретают преимущества из-за того, что в стране лизингодателя можно получить финансирование под более низкие проценты, чем в своей, что, естественно, отражается на стоимости всей сделки.

Передача в лизинг оборудования, произведенного за рубежом, позволяет привлечь более дешевые средства иностранных финансовых учреждений или денежные фонды государств, заинтересованных в экспорте продукции своей промышленности в какую-либо страну.

Несомненным преимуществом международного лизинга для страны-арендатора является тот факт, что сумма лизинговых сделок не учитывается в подсчете национальной задолженности, т. е. появляется возможность превысить лимиты кредиторской задолженности, установленные Международным валютным фондом по отдельным странам. Кроме того, лизинг обеспечивает общее повышение конкуренции между источниками финансирования и уровнем капиталовложений.

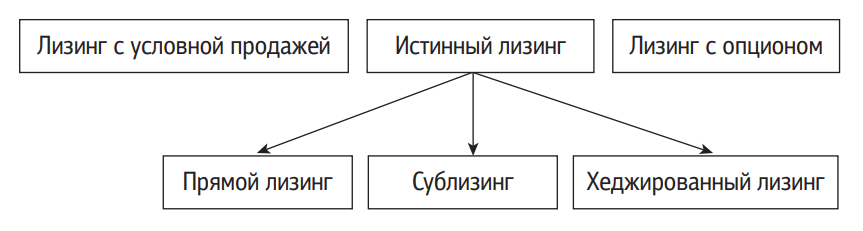

Международный рынок лизинговых услуг — один из наиболее динамичных сегментов рыночных отношений. Анализ международной практики позволяет классифицировать сделки международного лизинга (рис. 3).

Рис. 3. Классификация сделок международного лизинга

Лизинг с условной продажей представляет собой продажу оборудования с рассрочкой платежа. Объект лизинга выступает в качестве обеспечения предоставленного фирмой кредита. Срок аренды обычно составляет 75 % от предлагаемого срока службы имущества. В случае использования лизинга с условной продажей лизингополучатель после истечения срока действия договора имеет право приобрести лизинговое имущество по льготной цене, фиксированной в договоре.

Истинный лизинг направлен на оптимизацию налоговых платежей. При использовании данного вида лизинга срок экономической жизни оборудования больше, чем срок действия лизингового договора, а лизингополучатель имеет право приобрести лизинговое имущество по справедливой рыночной цене после истечения срока действия договора.

Истинный лизинг подразделяется на следующие виды:

- Прямой лизинг, при котором лизингодатель приобретает лизинговое имущество за счет собственных средств и несет все риски по мобилизации ресурсов, необходимых для приобретения передаваемого в лизинг имущества.

- Сублизинг — это операция через посредника. При этом имеется основной лизингодатель, который через посредника, как правило, также через лизинговую компанию, сдает оборудование в аренду лизингополучателю. При этом в договоре предусматривается, что в случае временной неплатежеспособности или банкротства посредника лизинговые платежи должны поступать основному лизингодателю. В международной практике сублизинговые сделки получили название «дабл диппинг». В них используют комбинацию налоговых выгод в двух и более странах. Эффективность таких сделок связана с тем, что выгоды от налоговых льгот в одной стране больше, если лизингодатель имеет право собственности, а в другой стране — если лизингодатель имеет право владения. Учитывая данные особенности, лизинговое соглашение может быть построено по следующей схеме: национальная лизинговая компания покупает оборудование (право собственности) и отдает его в лизинг иностранной лизинговой компании (право владения), которая, в свою очередь, передает оборудование в лизинг местным лизингополучателям.

- Хеджированный лизинг — это особый вид сделки, который заключается в предоставлении лизингодателем лизингополучателю части денежных средств для покупки объекта лизинга, при этом остальная часть средств, необходимых для приобретения имущества, перечисляется самим лизингополучателем на нерегрессионной основе. Данный вид лизинга пока в России широкого применения не получил.

- Лизинг с опционом используется при работе с автотранспортом, предназначенным для эксплуатации на шоссейных автодорогах. Ни грузовой автотранспорт, ни сельскохозяйственная и строительная техника не могут являться объектом лизинга с опционом, что существенно снижает его значимость для лизинговых операций с недвижимостью.

При осуществлении операций международного лизинга необходимо учитывать риски, с которыми могут столкнуться участники данных сделок. В практике международного лизинга можно выделить следующие виды рисков:

- Риски возникновения дополнительных налоговых выплат — это налог на доходы иностранных юридических лиц, который должен удерживаться плательщиком (лизингополучателем). При заключении лизингового договора участникам сделки необходимо предусмотреть процедуру во избежание двойного налогообложения путем достижения соглашения о том, каким образом лизингополучатель будет возмещать расходы как лизингодателя-нерезидента, так и кредитора-нерезидента по выплате налогов на доходы иностранных юридических лиц.

- Кредитные риски, связанные с вероятностью невозврата основной суммы кредита и процентов по нему.

- Политические риски, связанные с политической нестабильностью, с возможной экспроприацией, национализацией, прямым или косвенным вмешательством государства в осуществление лизинговых проектов.

- Риски, связанные с нарушением поставок сырья и материалов.

- Риски, связанные с реализацией продукции, опасностью потери постоянных покупателей продукции, выпущенной в соответствии с договором.

- Валютные риски, возникающие в результате изменения валютного курса в период реализации лизинговой сделки.

Все это свидетельствует о том, что реализация инвестиционных проектов всегда сопряжена с определенной долей риска. Поэтому любой инвестор заинтересован в максимальном снижении рисков. В настоящее время существует несколько способов снижения рисков при осуществлении международных лизинговых операций: распределение риска между участниками проекта; диверсификация рисков; лимитирование рисков; страхование сделки от возможных убытков; создание резервного фонда.

В России эти процессы имеют свою специфику. Основной целью деятельности иностранных лизинговых компаний в нашей стране является финансирование продаж оборудования зарубежных поставщиков для российских предприятий и иностранных фирм, работающих в России. Западные банки вынуждены воздерживаться от значительных инвестиций в российский лизинг из-за высоких резервных требований по российским кредитам, предусмотренных в их странах. Международные лизинговые компании, не обремененные необходимостью создания таких резервов на случай потерь, развивают свою деятельность в России более активно. Несколько западных лизинговых компаний создали совместные предприятия и филиалы в России, занимающиеся не только кэптивным лизингом, зависимым от конкретного производителя, но и лизингом самого различного оборудования.

Опыт европейских стран, который может быть применен в условиях российской действительности, демонстрирует способность лизинга успешно развиваться и способствовать выходу экономики из кризиса.

Объем международного лизинга в России достаточно велик, особенно при аренде телекоммуникационного оборудования и автотрейлеров. Несколько крупных европейских лизинговых компаний оформляют лицензии на организацию международного финансирования лизинга в России.

Наиболее активными инвестиционными партнерами России являются Германия, Великобритания, Италия, Финляндия, Швейцария, Австрия, США, Китай, Кипр. Зачастую активность этих стран стимулируется действующими на российском рынке их крупными компаниями, для которых экономическая нестабильность и несовершенство российской законодательной базы не являются значительным препятствием.

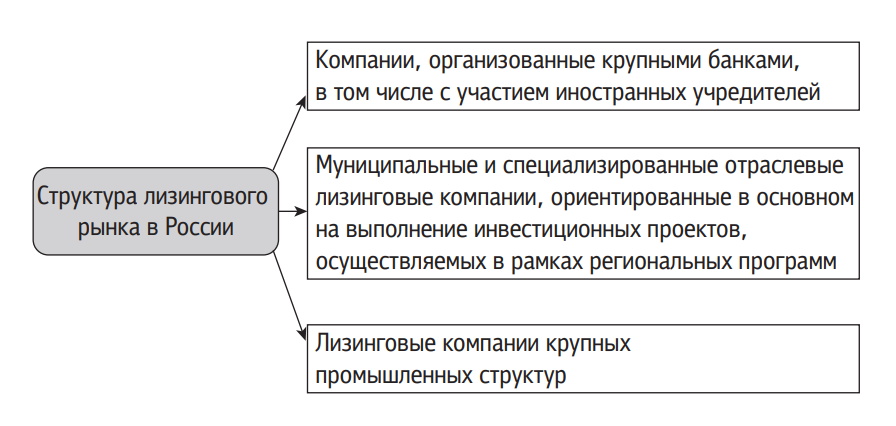

Международные лизинговые сделки в России были организованы крупными лизинговыми компаниями при содействии ведущих банков РФ. В 1994 г. была создана Российская ассоциация лизинговых компаний «Рослизинг», объединяющая более 100 лизинговых компаний. Структура российского лизингового рынка представлена на рис. 4.

Рис. 4. Особенности функционирования лизингового рынка в России (источник: Газман В. Д. Финансовый лизинг : учебник. М. : Высш. шк. экономики, 2016. С. 385)

Несмотря на бурный рост числа лизинговых компаний в России, большинство из них не смогли достигнуть необходимого уровня. Более успешно работают лишь те, которые имеют доступ к использованию в той или иной форме бюджетных и других финансовых средств или статус уполномоченных органов исполнительной власти федерального или местного уровней. Хотя и имеет место существенный ежегодный рост объемов лизинговых услуг, их доля в общем объеме инвестиций остается все-таки незначительной, в пределах 20 %, тогда как в развитых странах мира она достигает 30–40 %.

При этом большая доля лизинговых услуг обеспечивается крупными лизинговыми компаниями, и в основном на операциях международного лизинга. Причем более 80 % сделок составляют сделки по передаче оборудования для переработки сельскохозяйственного сырья и производства пищевой продукции, телекоммуникационной, компьютерной техники, грузовых автомобилей и др.

В общем объеме лизинговых операций в России значительную долю составляют международные сделки. При международном лизинге имущества в роли лизингополучателей, как правило, выступают российские юридические лица.

Лизингополучателями могут быть также и иностранные юридические лица, осуществляющие предпринимательскую деятельность в России. Чтобы международная лизинговая сделка соответствовала российскому законодательству об иностранных инвестициях, лизингодатель должен быть иностранным инвестором. Что касается изготовителя имущества, то страна его местопребывания не имеет значения (это может быть как иностранное предприятие, так и российское). Главное, чтобы имущество, изготовленное им и приобретенное иностранной лизинговой компанией, предназначалось для российского лизингополучателя.

В российской экономике складываются объективные предпосылки для активизации инвестиционных процессов посредством международного лизинга. Современный рыночный механизм предлагает ряд инструментов для решения проблемы инвестирования при недостатке собственных оборотных средств, эта потребность в большинстве случаев удовлетворяется на рынке лизинговых услуг. Однако развитие лизинга в условиях мировой финансовой глобализации требует унификации подходов к налогообложению, инвестиционным льготам, таможенному и валютному регулированию международных лизинговых операций.

Международный лизинг является специфической формой стимулирования инвестиционной активности предприятия и действенным способом привлечения реальных инвестиций в национальную экономику. Поэтому его развитие — важная стратегическая задача, решение которой будет способствовать осуществлению модернизации как российской экономики в целом, так и инвестиционного рынка России в частности.

Кроме вышеперечисленных преимуществ и достоинств международного лизинга, необходимо отметить его важное значение как эффективного антикризисного инструмента привлечения реальных инвестиций для обновления и расширения производственных фондов субъектов экономических отношений реального сектора российской экономики. Международный лизинг стал одной из важнейших составляющих инвестиционной политики во многих государствах.

Темпы роста лизинговых операций, как правило, опережают темпы роста основных макроэкономических показателей. Насыщенность и разветвленность лизинговых операций является своеобразным индикатором развития всей экономики страны. Кроме этого международный лизинг позволяет самым выгодным образом согласовать интересы производителей и потребителей, банков и лизинговых компаний.