Валютные кризисы и их причины

Переход к плавающему валютному курсу в рамках Ямайского соглашения 1976–1978 гг. и рост международной мобильности капиталов, пришедшийся на 80-е гг. XX в., усилили финансовую нестабильность, и валютные кризисы стали обыденным явлением в новых экономических условиях. Именно по этой причине Ямайское соглашение усилило позиции МВФ в качестве глобального регулятора валютного рынка.

Валютный кризис — это один из типов финансового кризиса, представляющий собой обострение противоречий в валютной сфере, проявляющееся в резком падении стоимости национальной денежной единицы в результате потери экономическими агентами доверия к ней. Согласно критерию, предложенному экспертом Национального бюро экономических исследований в США Майклом Бордо, падение курса национальной валюты в случае валютного кризиса составляет 25– 30 % и более в течение нескольких месяцев, что выражается в аналогичном сокращении валютных резервов страны.

По определению МВФ, валютный кризис наступает, когда «спекулятивная атака на обменный курс приводит к девальвации (или резкому обесценению) валюты либо заставляет власти для защиты валюты значительно расходовать иностранные резервы или резко поднимать процентные ставки». Естественно, плавающие валютные курсы увеличивают вероятность спекулятивных атак. Так, экспертами МВФ было подсчитано, что после принятия Ямайского соглашения, с 1975 по 1997 г., в мире наблюдалось 158 случаев значительного спекулятивного давления на валютном рынке, 55 из которых закончились падением курса национальной валюты на 25 % и более.

Серия финансовых кризов, произошедших в 90-х гг., заставила исследователей заняться поиском индикаторов предкризисного состояния экономики, или сигналов раннего предупреждения. К ним принято относить:

- высокий или постоянно увеличивающийся дефицит госбюджета;

- хроническое пассивное сальдо торгового баланса и истощение валютных резервов;

- обширную денежно-кредитную экспансию и высокий уровень инфляции;

- рост спекулятивных атак на национальную валюту;

- пессимистические ожидания инвесторов, выводящих капиталы за рубеж.

Если имеет место хотя бы один из вышеуказанных индикаторов, правительство должно срочно принять меры, чтобы предотвратить наступление валютного кризиса или хотя бы сгладить его последствия.

Различают несколько форм проявления валютного кризиса:

- резкое снижение стоимости национальной валюты по отношению к твердым валютам;

- снижение золотовалютных резервов страны в результате быстрых и значительных по масштабам перемещений валютных резервов за границу;

- потеря доверия населения к национальной валюте;

- падение цен на внутренние финансовые активы;

- увеличение краткосрочных процентных ставок;

- снижение доверия к банкам и т. д.

Валютный кризис в первую очередь оказывает влияние на платежный баланс: валютные резервы быстро сокращаются либо поддерживаются за счет внешних займов. В условиях резкой девальвации (обесценивания) национальной валюты экспортеры страны получают выгоду, а импортеры проигрывают, растет чистый экспорт, ситуация начинает исправляться, происходит улучшение макроэкономических показателей. Если валютный кризис не оказывает влияния на платежный баланс, то его называют «псевдокризисом».

В соответствии с теорией М. Бордо валютный кризис является частью финансового кризиса. Финансовый кризис проявляется в трех типах: валютном, банковском, долговом. В реальной жизни валютный кризис часто переплетается с банковским или долговым.

Банковский кризис означает несостоятельность банковской системы и проявляется в банковской панике и вынужденной приостановке банками внутренней конвертируемости своих обязательств, банковских банкротствах и вмешательстве правительства для предотвращения дестабилизации в банковской системе.

Банковские кризисы имели место: в 1980–1982 гг. в Аргентине, в 1982–1988 гг. в Мексике, в 1981– 1987 гг. в Филиппинах, в 1982–1987 гг. в Таиланде, в 1985–1988 гг. в Малайзии, в 1983–1988 гг. в Индонезии, в 2007 г. в США (ипотечный), в 2008–2009 гг. в России.

Долговой кризис означает неспособность или нежелание крупнейших должников обслуживать свои долги и проявляется в отказе от выполнения своих долговых обязательств. Волна долговых кризисов имела место в 80-е гг. ХХ в., в 1998 г.— в России, в 2010 г. в долговом кризисе оказались Греция, Ирландия.

Один тип кризиса может спровоцировать другой. Как показывает практика, банковский кризис нередко предшествует валютному кризису. К примеру, в Мексике до начала валютного кризиса в 1989–1994 гг. на внутренний рынок беспрерывно шли новые капиталы, кредитование частного сектора банками росло в среднем на 27 % ВВП в год. Также примером подобного развития событий могут служить Турция и Венесуэла в середине 1990-х гг.

Проблемы банковского сектора могут инициировать и долговой кризис, как в Аргентине и Чили 1981– 1982 гг. И наоборот, кризис внешней задолженности способен подорвать устойчивость банков, что наблюдалось в 1982 г. в Колумбии, Мексике, Перу и Уругвае. Примером финансового кризиса, включающего в себя валютный, банковский и долговой, могут служить: Азиатский кризис 1997–1998 гг. и Мексиканский кризис 1994–1995 гг.

Валютный кризис может иметь место как в отдельно взятой национальной экономике, так и на уровне региона или мировой валютной системы в целом.

Валютный кризис приводит к структурным изменениям в национальной и (или) международной валютной системе, а также в системе воспроизводства на национальном и (или) международном уровнях. Поиском причин валютных кризисов занимались многие исследователи. Наиболее известной является теория П. Кругмана, в которой он выделил фундаментальные макроэкономические причины валютного кризиса:

- Кризис платежного баланса вследствие монетизации бюджетного дефицита при фиксации валютного курса. В данном случае рост цен делает сравнительно невыгодным экспорт и сравнительно выгодным импорт. Валютные интервенции для поддержания фиксированного валютного курса ведут к истощению валютных резервов. Кроме того, кризис платежного баланса может произойти и без бюджетного дефицита, финансируемого за счет внутреннего кредита, если темпы роста цен в данной стране сравнительно выше, чем в странах-партнерах.

- Кризис государственной задолженности, возникшей из-за чрезмерного накопления государственного долга, когда у инвесторов возникают сомнения в способности государства обслуживать свой долг. Если долг номинирован в иностранной валюте, то кризис вызывается внешними причинами: отток капитала в ожидании дефолта ведет к истощению валютных резервов и девальвации. Если же обязательства правительства номинированы в национальной валюте, то кризис вызывается внутренними причинами, инвесторы, беспокоясь о финансировании дефицита бюджета за счет сеньоража, переводят свои сбережения в иностранную валюту, ускоряя тем самым девальвацию.

- Кризис задолженности частных заемщиков, который при определенных обстоятельствах может вылиться в валютный кризис. Примером может служить Индонезия 1997–1998 гг., где 50 % внешней задолженности приходилось на частный сектор (прежде всего корпорации).

Ярким примером валютного кризиса, отражающего неблагоприятную макроэкономическую ситуацию в стране, может служить валютный кризис в России в 1998 г., произошедший на фоне роста заимствования средств за рубежом для покрытия бюджетного дефицита, увеличения государственного долга и, соответственно, роста расходов по его обслуживанию. Ситуацию усугубили мировой финансовый кризис 1997 г. и падение цен на нефть. Кризис вызвал бегство капиталов из России. Еженедельный их отток доходил до 650 млн долл. при 15 млрд долл. золотовалютных резервов. Имеющий место завышенный курс рубля привел к снижению экспорта и увеличению импорта в страну. В стране получила распространение долларизация, рубль почти перестал выполнять функции денег, практически все безналичные средства, обращавшиеся в российской экономике, были обращены в валюту. Более того, первый транш кредита МВФ в размере 4 млрд долл., выданный правительству страны, был израсходован за 4 недели. 17 августа 1998 г. наступил «черный понедельник», рубль был девальвирован в 2,5 раза, произошел инфляционный скачок на 40 %.

Практически все страны, осуществляющие переход к рынку, столкнулись с финансовым кризисом. Валютные кризисы произошли в Болгарии и Румынии в 1996–1997 гг., на Украине и в Беларуси в 1997– 1998 гг., а после девальвации российского рубля кризис распространился на многие страны СНГ (Кыргызстан и Грузия — ноябрь — декабрь 1998 г., Казахстан — апрель 1999 г.).

В современных условиях валютный кризис все чаще и чаще вызывается валютными спекуляциями. В условиях неопределенности поведения властей в вопросах выбора режима валютного курса в изменившейся экономической ситуации происходит накопление критической массы спекулятивно настроенных инвесторов, основывающихся на ожиданиях и прогнозах дальнейшего ухудшения макроэкономических показателей, что также провоцирует вывод капитала из национальной экономики и валютный кризис.

Наконец, валютный кризис может быть занесен извне. Так, спекулятивная атака в одной стране может спровоцировать атаку в другой, если вторая страна обладает небольшими золотовалютными резервами для защиты фиксированного курса. Кроме того, валютный кризис, завершающийся девальвацией (обесцениванием) национальной валюты, увеличивает конкурентоспособность экспорта, что заставляет другие страны также предпринять девальвацию для сохранения конкурентоспособности своих товаров. Все это в конце концов может привести к девальвационным войнам, как это было в период Великой депрессии.

Если валютный кризис распространяется на другие экономики со схожими макроэкономическими характеристиками и экономической политикой, то такой кризис считается «оправданным». Если валютный кризис распространяется на другие экономики со схожими макроэкономическими характеристиками, отличающиеся экономической политикой, то такой кризис считается «неоправданным». Принято, что причиной появления «неоправданных» кризисов является стадное поведение экономических агентов.

К примеру, Азиатский кризис 1997–1998 гг. имел место на фоне благоприятной макроэкономической ситуации и возник в результате «перегрева экономики», когда транснациональные компании (ТНК) активно занялись портфельным инвестированием, пытаясь получить доход от временно свободных денежных активов. Как известно, началом кризиса послужили события в Таиланде: в мае 1997 г., в результате многократных спекулятивных атак на национальную валюту — таиландский бат, — финансовая ситуация резко ухудшилась, и 30 июня 1997 г. правительство страны вынуждено было провести девальвацию своей национальной валюты. В результате курс таиландского бата упал в 2 раза. Впоследствии валютный кризис перекинулся на Индонезию, Малайзию, Южную Корею и Гонконг.

Для стран еврозоны важным является соблюдение критериев, прописанных в Маастрихтском соглашении:

- Дефицит государственного бюджета не может превышать 3 % ВВП. Если это условие не выполняется, дефицит должен непрерывно и существенно снижаться к требуемому уровню. В худшем случае допустим временный и исключительный рост дефицита бюджета.

- Совокупный государственный долг не может превышать 60 % ВВП, или он должен быстрыми темпами приближаться к 60 %.

Нарушение данных критериев свидетельствует о неблагоприятной макроэкономической ситуации в национальной экономике. Мировой финансовый кризис 2008–2009 гг. привел к резкому ухудшению экономического положения стран еврозоны: началась рецессия, сократилась инвестиционная активность, возросла безработица.

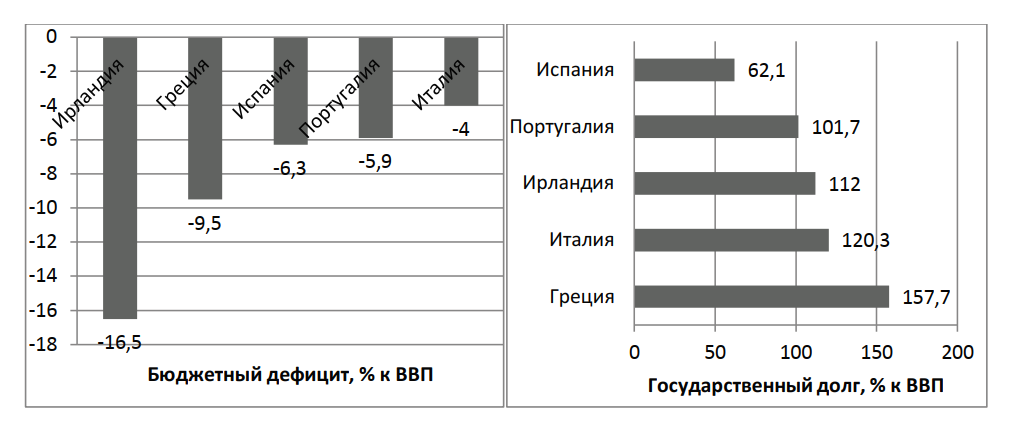

Финансовый кризис перерос в долговой. Так, к 2010 г. государственный долг Греции достиг 125 % ВВП и составил 300 млрд евро, а в следующем году еще возрос на 32 %. После Греции в долговой кризис угодили Испания, Ирландия, Италия и Португалия (рис. 1).

Рис. 1. Бюджетный дефицит и государственный долг в странах еврозоны в 2011 г.

Важным в профилактике валютного кризиса является: контроль валютно-финансовых отношений, оптимальный выбор режима валютного курса, доверие к правительству и национальной денежной единице, а также поддержание определенных макроэкономических пропорций.

Решение экономических проблем стран еврозоны потребовало финансовых вливаний со стороны Европейского союза и МВФ.