Инвестиции и инвестиционная деятельность в России. История и эволюция

Хронологические рамки эволюционной парадигмы инвестиционной деятельности в России условны. Однако границами разделения послужили переломные моменты в развитии инвестиционной деятельности, вызванные общегосударственными, экономическими, социально-политическими и иными процессами в обществе. Процессы развития инвестиционной деятельности имеют циклический характер, причем каждому из периодов присущи свои социальноэкономические особенности.

С позиции хронологии можно выделить три периода развития инвестиционной деятельности России:

- период: со 2-й половины XVIII в. до 1917 г. (дореволюционный);

- период: с 1917 по 1991 г. (советский);

- период: с 1991 г. по настоящее время (современный).

Выделение отдельных периодов во многом основывается на авторском видении, оценке и понимании процессов, происходящих в обществе.

1. Дореволюционный период развития инвестиций

Развитие инвестиционной деятельности в России со 2-й половины XVIII в. до 1917 г. можно охарактеризовать как дореволюционный период. До этого времени чрезвычайными финансовыми ресурсами для российского правительства служили преимущественно реквизиции, принудительные займы у монастырей и частных лиц. Отсутствие в стране свободных капиталов долгосрочного характера и огромные военные расходы вынуждали правительство Петра I, затем Елизаветы Петровны и отчасти Екатерины II предпринимать безуспешные попытки получить внешние займы.

Однако международная политическая жизнь в XVIII в. была в высшей степени неустойчивой. Европа представляла собой постоянный театр военных действий, в результате которых часто менялись границы государств, их правительства, монархи. Европейские государства боялись предоставлять друг другу деньги взаймы: ведь можно было дать деньги на вооружение собственного врага. Более того, в XVIII в. внешний заем мог иметь место только в форме перевода металлических денег в виде золотой или серебряной монеты из одной страны в другую. Кредитная же история России началась в 1769 г., когда Екатерина II сделала первый заем в Голландии.

Необходимо отметить, что в Российской империи традиции инвестирования в национальную экономику поддерживались на самом высоком уровне. Еще в 1763 г. императрица Екатерина II приобрела двадцать акций только что разрешенной ею акционерной компании по торговле на Средиземном море. Вслед за правителями инвестированием в национальную экономику занялись и отечественные инвесторы. С 1830-х гг. к покупке отечественных фондовых ценностей активно приобщаются все сословия империи. Самыми крупными участниками дореволюционной инвестиционной деятельности являлись помещики. В личных дворянских архивах хранились многочисленные акции, облигации и свидетельства о вкладах в банковские учреждения. Внук великой императрицы Александр I, а также члены его семьи стали акционерами Российско-американской компании.

И с тех пор члены императорской фамилии активно вкладывали деньги в отечественный бизнес, подавая пример своим подданным. После реформ Александра II, которые во многом отменили архаичные пережитки феодализма, в Российской империи начался настоящий инвестиционный бум.

В числе основных реформ можно назвать:

- комплекс преобразований в сфере собственности на землю;

- снятие запретов на предпринимательскую деятельность на транспорте, в промышленности, сельском хозяйстве, строительстве, страховом и банковском деле;

- либерализацию правил ведения внешнеэкономической деятельности негосударственными предприятиями;

- допущение иностранного капитала во внутреннюю экономику;

- введение местного самоуправления;

- совершенствование системы образования.

В результате реформ крестьяне получили личную свободу. Зажиточная часть крестьян смогла выкупить землю. В дальнейшем крепкие крестьянские хозяйства явились питательной почвой для развития кооператорского движения в области потребления, покупки и сбыта, переработки, кредита.

Эти факторы, наряду с набиравшими силу рынками труда, товаров, обусловили интенсивное развитие рынка капиталов. Разные формы собственности, многоукладность экономики расширили число лиц, которые нуждались в денежных средствах для открытия и развития фабричного, железнодорожного, банковского, торгового, страхового дела.

До 50-х гг. XIX в. финансовый рынок был монополизирован казенными банками. Благодаря деятельности банков свободные капиталы покидали рынок капиталов, формировали ресурсы данных кредитных учреждений и направлялись в долгосрочные ссуды дворянству и Государственному казначейству. Нуждам казны отвечала и другая форма монополии — почти исключительное господство государственных облигаций на рынке ценных бумаг, являющемся составной частью рынка капиталов. На нем обращалось лишь малое количество ценных негосударственных бумаг — акций страховых обществ.

В результате углубления и качественного развития рыночных отношений в экономике начался процесс демонополизации рынка капиталов. На рынке появились новые субъекты, которые предъявляли спрос на инвестиции. Этими субъектами стали акционерные общества в разных отраслях, и прежде всего в сфере транспорта, в частности, такое огромное предприятие, как Главное общество российских железных дорог. В 1857 г. было основано общество с суммарным капиталом 300 млн руб. (в него входили 14 обществ), в 1858 г. — 36 обществ с капиталом 51,3 млн руб. Все они привлекли средства с помощью выпуска акций и облигаций.

Учредители новых акционерных обществ раздавали заманчивые обещания покупателям акций по поводу дивидендов и устанавливали щедрые ставки по долговым обязательствам. Уровень дивиденда по акциям и процента по облигациям в ряде случаев был выше, чем по вкладам в казенных банках. Государственные кредитные учреждения устанавливали процентные ставки по вкладам и ссудам в соответствии с распоряжениями Министерства финансов, которое было заинтересовано в получении дешевых кредитов у казенных банков. Поэтому в 50-е гг. XIX в. процентные ставки казенных банков оказались ниже рыночного уровня. В результате начался отток средств из банков.

У иностранной денежной буржуазии в то время резко снизилась заинтересованность в предоставлении кредитов под обязательства российского правительства, престиж которого сильно снизился из-за поражения страны в Крымской войне. Многие иностранные предприниматели желали делать инвестиции непосредственно в экономику России, причем вкладывать капиталы в конкретные доходные акционерные общества с участием российских учредителей, внушающих им доверие.

Правящие круги понимали, что без помощи иностранного капитала национальной экономике крайне трудно выкарабкаться из кризисного состояния, вековой отсталости, обусловленной длительным сохранением феодализма.

Николай I, боявшийся проникновения с Запада демократических тенденций, отгородил Россию от внешнего мира «железным занавесом», сделав ее недоступной для иностранных инвестиций. Александр II открыл границы для иностранных капиталов и создал для них надежную систему защиты. В Российскую империю устремились западные капиталы и специалисты, товары, технологии.

В условиях рыночного хозяйства национальные и иностранные собственники свободных денежных капиталов могли выбирать форму их размещения. Денежные средства можно было вложить в покупку акций и облигаций акционерных обществ, совершить депонирование денег в коммерческие банки под выгодный процент, внести пай в товарищество, приобрести ценные бумаги российского правительства, отдать деньги «в рост» под вексель заемщика и т. д.

Каждый владелец свободных капиталов исходил из уровня рентабельности подобных инвестиций. Он руководствовался возможностью получения максимально возможного дохода на вложенный капитал, принимая во внимание фактор риска потерь. Прежний дореформенный монополизированный рынок капиталов феодального типа прекратил свое существование. Соотношение спроса и предложения на нем определило рыночную цену использования денежных капиталов. Подобная трансформация рынка привела к разрушению системы дореформенных казенных банков, не приспособленных к работе в условиях подлинного рынка.

В результате выкупной операции в связи с отменой крепостного права (1861) помещики получили на руки огромные средства не только наличными деньгами, но и ценными бумагами — выкупными свидетельствами. Гарантированные доходы от ценных бумаг заменили сборы с крестьян. Еще одним резервом для получения денежных средств помещиками являлась ипотека.

Обращение в ипотечные банки и владение ипотечными бумагами также способствовало втягиванию помещиков в операции на фондовом рынке. В 1894 г. крупнейший землевладелец России Шереметев имел ценные бумаги на сумму 7,57 млн руб. Это было началом развития частной инвестиционной деятельности в России. Однако следует отметить, что значительная часть ценных бумаг, находящихся в обороте на фондовом рынке дореволюционной России, относилась к государственным.

В стране стали развиваться акционерные коммерческие банки (первый из них учрежден в 1864 г.). В ноябре 1864 г. был выпущен первый в российской истории выигрышный заем. Государство предполагало разместить заем на сумму 100 млн руб., выпустив кредитные билеты сроком на 60 лет. Билеты назывались «Билеты внутреннего 5 %-го с выигрышами займа». Они выпускались на предъявителя, номиналом 100 руб. Облигация имела купонный лист. Погашение облигаций происходило тиражами. При погашении выплачивалась так называемая погасительная премия в размере 20 руб., которая повышалась по мере приближения окончательного погашения займа до 50 руб. Наряду с выплатой процентов держателям предоставлялись шансы выигрыша денежных призов. Облигации пользовались большим спросом.

По мере роста торговли и промышленности российские предприниматели из дворянского и купеческого сословий нуждались в долгосрочных инвестициях для развития фабрик и горнозаводских строений производственного назначения, покупки необходимого оборудования. Государственный заемный банк выдавал кредиты под залог фабрик (на срок до 28 лет), указанных имений (до 33 лет), строений (до 15 лет). Все это осуществлялось за счет краткосрочных вкладов. Это привело к нарушению платежеспособности банков и их ликвидации. В 1859 г. Александр II запретил выдачу ссуд под залог недвижимости.

Новая денежная система России, созданная в результате реформы 1895–1897 гг., отвечала интересам дальнейшего развития рынков товаров, труда и капиталов. Рыночное хозяйство страны получило устойчивую золотую валюту и бумажные денежные знаки, равнозначные золоту и свободно размениваемые на этот металл. Реформа явилась крупным прогрессивным мероприятием российского правительства. Новая денежная система вызвала еще больший прилив иностранного капитала. Зарубежные инвесторы получили возможность извлекать прибыль на вложенный капитал в устойчивой валюте — конвертируемом рубле.

Потребность к упорядочению рынка капиталов привела к росту числа бирж. С 1860 до 1900 г. возникло 24 биржи. На них аккумулировались накопления российских промышленников, купцов, государства, банков, обычных граждан. Эти накопления можно подразделить на производительные (строительство, машиностроение и торговля) и непроизводительные. Санкт-Петербургская биржа впервые стала использоваться в качестве важного механизма, обеспечивающего финансирование промышленности.

Благодаря посредничеству бирж отечественные и в большей степени иностранные капиталы в значительных для того времени объемах вкладывались в акции промышленных предприятий. За эти годы акционерные капиталы всех акционерных обществ (АО) увеличились с 900 млн руб. до 1 962 млн руб, в том числе промышленных — с 502 млн руб. до 1 320 млн руб., из них предприятий тяжелой промышленности — с 135 млн руб. до 656 млн руб.

Таким образом, Российская империя вступила на путь реформ без системы долгосрочного кредитования (ипотечного кредита). Между тем потребность экономики в долгосрочном банковском кредите росла с каждым годом.

В капиталах долгосрочного характера нуждались появившиеся в России новые типы предприятий (товарищества, акционерные общества); жители быстрорастущих городов страны; дворяне, лишившиеся после реформы 1861 г. права собственности на даровую рабочую силу; крестьяне, освобожденные от крепостной зависимости. Остальные типы потенциальных заемщиков этого сделать не могли, им нужны были посредники в лице кредитных учреждений.

Чтобы создать систему, адекватную запросам рынка, потребовалось внести изменения в конструкцию ипотечного кредитования. Во-первых, были установлены отношения между получателем ипотечного кредита и обладателем свободного капитала. Их связало изобретение механизма ипотечного кредита в форме выдачи ипотечных облигаций, которые заемщику следовало продать на вторичном рынке облигаций. Во-вторых, были созданы кредитные общества (Санкт-Петербургское и Московское).

Заемщик, получив ссуду облигациями общества, продавал их на вторичном рынке. По просьбе Санкт-Петербургского городского кредитного общества, чтобы повысить рыночный курс облигаций, Министерство финансов с 1862 г. разрешило Государственному банку выдавать денежные ссуды под залог облигаций в размере 90 коп. за рубль их биржевой

цены, а также приобретать данные долговые обязательства за свой счет на тех же условиях, как и государственные процентные бумаги. Более того, с 1863 г. Госбанк ввел оплату вышедших в тираж облигаций и купонов в его конторах и отделениях, которые высылали данные ценные бумаги после их оплаты в правление общества, возмещавшего Госбанку совершенные выплаты. Со временем Московская контора Госбанка начала выдавать ссуды под залог облигаций Московского городского кредитного общества.

Облигации кредитных обществ пользовались большим спросом, особенно у людей среднего достатка, которые помещали в них свои сбережения. Выдав 1 марта 1862 г. первую ссуду, Санкт-Петербургское городское кредитное общество по 1 марта 1911 г. приняло в залог 9 462 имущества, находящихся в пределах Санкт-Петербурга. За данное время объем предоставленных кредитов составил 283,8 млн руб.

Заложив имущество и получив под него кредит, значительная часть заемщиков направила денежные средства на финансирование нового строительства. За 49 лет деятельности Санкт-Петербургского общества владельцы более трети (39,33 %) заложенных имуществ получили возможность построить новые здания за счет кредитов общества и увеличить стоимость собственной недвижимости на сумму свыше 140 млн руб., что составило почти третью часть суммы, определенной залоговой оценкой.

Вслед за Санкт-Петербургом и Москвой городские кредитные общества были созданы в других городах, в том числе Кронштадское (1875), Тифлисское (1881), Минское (1896), Николаевское (1898), Бакинское и Кишиневское (1900), Ростовское-на-Дону (1904), Симферопольское (1906). Необходимо, однако, отметить, что кредитные общества не являлись монополистами в сфере кредита под залог недвижимости. Спустя некоторое время у них появились конкуренты — земельные банки, спектр интересов которых был очень широк. В 1885 г. учрежден Государственный дворянский земельный банк. Он предоставлял дворянам ипотечные ссуды на льготных условиях в размере 60 % от стоимости их имений сроком до 66 лет. О быстром росте объема предоставляемых им кредитов свидетельствуют следующие данные: в 1887 г. банк выдал ссуды на сумму 69 млн руб., для несостоятельных плательщиков по ссудам — без взимания процентов. Правительство России предоставляло Государственному дворянскому земельному банку финансовую помощь через Государственный банк, который в первые годы работы нового ипотечного учреждения покрывал все убытки от операций.

Ипотечный кредит, предоставляемый Государственным дворянским земельным банком, использовался заемщиком на расширение сельскохозяйственного производства (закупку агротехники, семян, племенного скота, на затраты по мелиорации земель и т. д.).

Однако значительную часть ссуд дворяне направляли на личное, непроизводительное потребление: на покупку предметов роскоши, поездки за границу и т. д. Тем самым банковские кредиты в одних случаях способствовали капиталистическому реформированию помещичьих хозяйств, а в других сдерживали их разорение.

Ресурсы для долгосрочного кредитования банк формировал не путем привлечения средств во вклады, а посредством выпуска закладных листов, что являлось традиционным приемом ипотечных банков эпохи развитого рынка капиталов и ценных бумаг. Чтобы ускорить формирование кредитных ресурсов, российское правительство разрешило Дворянскому земельному банку прибегнуть к выигрышному облигационному государственному займу. В 1889 г. Государственный дворянский земельный банк выпустил такой заем на сумму 80 млн руб.

Со второй половины 1898 г. положение денежных рынков в Западной Европе ухудшилось. На это повлияли война США с Испанией, война в Южной Африке, события на Дальнем Востоке. В 1899– 1900 гг. трудности на рынках капиталов приняли форму острого кризиса. Рыночные курсы российских ценных бумаг начали падать. Оба земельных банка (Государственный и Дворянский) занимали главное место в системе ипотечного кредитования. На 1 января 1914 г. общая сумма выпущенных в обращение закладных листов ипотечных банков составляла 5 300 млн руб.

Резкое ухудшение состояния денежного капитала произошло и в России. После промышленного подъема 90-х гг. XIX в. в России разразился острейший денежный кризис. В связи с резко возросшим дефицитом свободных капиталов, ростом спроса на деньги сильно упал курс многих ценных бумаг, обанкротился ряд банков, значительно сократился объем кредитования. Вслед за денежным кризисом разразился и промышленный кризис. За 3 кризисных года закрылось 3 тыс. предприятий. Только в 1904 г. промышленность начала выходить из экономического кризиса.

В 1908 г. после кратковременного экономического оживления появились признаки нового кризиса. Они были вызваны тем, что финансы государства были истощены Русско-японской войной, сократился объем выпуска продукции тех отраслей, которые не были связаны с военным производством.

В начале 10-х гг. XX в. состояние Российской империи улучшается. Этому способствовали ряд урожайных лет, промышленный подъем 1910–1913 гг. По темпам роста промышленности страна обгоняла западноевропейские державы. Общий прирост промышленной продукции за 1908–1913 гг. составил 50,8 %. Благодаря экономическому расцвету начался процесс финансового оздоровления страны. Накопления капиталов внутри страны, их новый приток из-за рубежа способствовали восстановлению равновесия на рынке капиталов, преодолению дефицита финансовых средств, необходимых для экономического развития страны.

Отличительной чертой рассмотренного периода явилось широкое использование государственного кредита в производительных целях. Правительство различными способами поддерживало как отечественные, так и иностранные инвестиции. Это проявлялось в системе государственных гарантий, поддержке ипотечного кредитования и т. д.

Таким образом, эти годы явились уникальным и неповторимым временем в истории развития инвестиционной деятельности в России. Еще в начале данного периода правительство активно использовало нерыночные методы финансирования дефицита государственного бюджета, а частные инвестиции носили единичный характер. Также существовали архаичные способы получения иностранных кредитов. Совершенный за указанный период времени переход к развитым рынкам товаров, труда и капиталов, устойчивой золотой валюте заставил российское правительство создать и практически применить широкий арсенал рыночных способов получения ресурсов для покрытия дефицита государственного бюджета. Новая кредитная политика правительства заключалась в использовании ряда новаций в организации государственного кредита, в частности выигрышных, золотых и рентных займов, в умелом обращении к отечественным и зарубежным рынкам капиталов.

2. Советский период развития инвестиций

Советский период развития инвестиций и инвестиционной деятельности охватывает 1917–1991 гг. С приходом к власти большевиков система частного инвестирования была полностью уничтожена, потому что все решало государство. Начальный период существования Советского государства характеризовался глубоким экономическим кризисом и падением производства во всех отраслях промышленности. После Октября 1917 г. перед Россией встали проблемы восстановления народного хозяйства страны. Для преодоления кризиса были необходимы инвестиции.

Обращение к внешним источникам капитала было обусловлено его недостатком внутри страны. Среди возможных форм экономического сотрудничества России и развитых зарубежных стран советским правительством рассматривались займы, торговля, концессии. При этом сложное внешнеполитическое положение Советского государства обусловливало преимущество концессии перед другими рассматриваемыми формами привлечения иностранного капитала. Придя к власти, большевистское правительство провело национализацию промышленных предприятий, банков, ввело государственную монополию внешней торговли и аннулировало внешние займы прежних российских правительств.

Проведенные мероприятия значительно обострили отношения между Советской страной и западными странами. Напряженность в отношениях присутствовала на всем протяжении рассматриваемого периода. В этих условиях предоставление России денежных и товарных кредитов было крайне затруднено, что делало невозможным и развитие внешней торговли в масштабах, необходимых для восстановления промышленности страны.

В советское время, особенно до 70-х гг., государство не допускало появления свободных денег у подавляющей массы населения. Учитывая сложившиеся обстоятельства, советское правительство выдвигало концессию как компромисс, который мог предоставить иностранному предпринимателю необходимые гарантии в форме договора на эксплуатацию конкретного промышленного предприятия, а России — необходимые капиталы для восстановления и развития промышленности.

В первые годы новой экономической политики были реальные возможности для привлечения иностранного капитала в Россию: советское руководство заявляло о желании сдавать национализированные предприятия в концессию, и многие иностранные фирмы, в том числе самые крупные, были готовы откликнуться на эти декларации. У них был дореволюционный опыт работы в России, специалисты, знающие российские условия, и средства, необходимые для восстановления ранее принадлежавших им предприятий.

На практике эти намерения не удалось реализовать, прежде всего, из-за противоречивости концепции новой экономической политики. Признавая необходимость существования смешанной экономики, власти стремились сохранить в руках государства ведущие предприятия в базовых отраслях промышленности и предоставить им благоприятные условия для развития, ограждая от возможной конкуренции со стороны концессионных предприятий.

Отрицательные последствия такой конкуренции преувеличивались, а ее положительные стороны игнорировались. Немалую роль играли и идеологические факторы, желание не допустить обогащения иностранцев за счет российских природных ресурсов и предотвратить распространение буржуазных взглядов, связанное с развитием крупного частного сектора.

Новая экономическая политика (НЭП) занимает в историческом развитии России важное место. Это обусловлено, прежде всего, тем, что НЭП был нацелен на эффективное проведение комплексного реформирования экономики. В этом смысле изучение опыта НЭПа очень актуально в настоящее время как для анализа результатов современного реформирования российской экономики, так и для определения путей экономической политики.

Как известно, развитие общества происходит по спирали, и экономическая ситуация в России в начале XХI в. во многом соответствует экономической ситуации 20-х гг. ХХ в., но только на уровень выше. Поэтому исследование новой экономической политики, предложенной В. И. Лениным, поможет избежать серьезных ошибок, которые привели Советское государство к экономическому застою. Одним из признаков НЭПа являлось развитие концессий, особой формы государственной аренды, т. е. предоставление иностранным предпринимателям права эксплуатировать и строить предприятия на территории Советского государства, а также разрабатывать земные недра, добывать полезные ископаемые и т. д.

Концессионная политика преследовала цель привлечь в экономику страны иностранный капитал. Проведение этой политики поручили Л. Д. Троцкому, который в 1925 г. был назначен председателем Главного концессионного комитета. Арендные и концессионные предприятия возродили государственно-капиталистический уклад экономики. Ленин рассматривал госкапитализм в качестве ближайшего союзника социалистического (государственного) уклада в новой предстоящей борьбе с мелкотоварным хозяйством.

В 1920-е гг. до 95 % советских промышленных предприятий получали западную техническую помощь, которая помогла достаточно быстро восстановить многие отрасли экономики. Но как только зарубежное оборудование и технологии осваивались нашими специалистами, советское правительство разрывало договоры о концессиях и других формах сотрудничества с иностранными партнерами.

Немаловажное значение для проведения НЭПа имело создание устойчивой денежной системы и стабилизация рубля. У истоков этой работы стоял нарком финансов Г. Я. Сокольников, еще в 1918 г. возражавший против денежной эмиссии. Но в тот момент он не был понят, эмиссия продолжалась, и только чудом не был воплощен в жизнь план полного аннулирования денег и закрытия Наркома финансов за ненадобностью.

В 1921 г. возродилась кредитная система, был воссоздан Госбанк СССР, начавший кредитование промышленности и торговли на коммерческой основе. В 1922–1925 гг. были созданы специализированные банки (акционерные, в которых пайщиками были Госбанк, синдикаты, кооперативы, частные лица и даже одно время иностранцы) для кредитования отдельных отраслей хозяйства и районов страны; кооперативные — для кредитования потребительской кооперации; сельскохозяйственные банки, организованные на паях общества сельскохозяйственного кредита, замыкавшиеся на республиканские и центральный банки; общества взаимного кредита — для кредитования частной промышленности и торговли; сберегательные кассы — для мобилизации денежных накоплений населения. На 1 октября 1923 г. в стране действовало 17 самостоятельных банков, а доля Госбанка в общих кредитных вложениях всей банковской системы составляла 2/3. К 1 октября 1926 г. число банков возросло до 61, а доля Госбанка в кредитовании народного хозяйства снизилась до 48 %.

В новых хозяйственных условиях для оздоровления финансовой системы следовало, с одной стороны, снять запреты на все виды торговли, с другой — ликвидировать огромный бюджетный дефицит путем резкого сокращения расходов и развития эффективной налоговой системы.

После острых дискуссий к концу 1922 г. было решено проводить денежную реформу на основе золотого стандарта. Для стабилизации рубля была осуществлена деноминация денежных знаков, т. е. изменение их нарицательной стоимости по определенному соотношению старых и новых знаков. С начала в 1922 г. были выпущены совзнаки. Одновременно с выпуском совзнаков в конце ноября 1922 г. была выпущена в обращение новая советская валюта — «червонец», приравненный к 7,74 г чистого золота, или к дореволюционной десятирублевой монете. Червонцы прежде всего предназначались для кредитования промышленности и коммерческих операций в оптовой торговле, было строго запрещено использовать их для покрытия бюджетного дефицита.

Осенью 1922 г. были созданы фондовые биржи, где разрешалась купля-продажа валюты, золота, государственных займов по свободному курсу. Уже в 1925 г. червонец стал конвертируемой валютой, он официально котировался на различных валютных биржах мира. Заключительным этапом реформы была процедура выкупа совзнаков.

Одновременно с денежной реформой была проведена налоговая реформа. Уже в конце 1923 г. основным источником доходов государственного бюджета стали отчисления от прибыли предприятий, а не налоги с населения.

Логическим следствием возврата к рыночной экономике был переход от натурального к денежному налогообложению крестьянских хозяйств. В этот период активно разрабатываются новые источники получения денежного налога. В 1921–1922 гг. были установлены налоги на табак, спиртные напитки, пиво, спички, мед, минеральные воды и другие товары.

Кредитная система постепенно возрождалась. В 1921 г. восстановил свою работу Госбанк, который был упразднен в 1918 г. Началось кредитование промышленности и торговли на коммерческой основе. В стране возникли специализированные банки: Торгово-промышленный банк (Промбанк) для финансирования промышленности, Электробанк для кредитования электрификации, Российский коммерческий банк (с 1924 г. — Внешторгбанк) для финансирования внешней торговли и др. Эти банки осуществляли краткосрочное и долгосрочное кредитование, распределяли ссуды, назначали ссудный, учетный процент и процент по вкладам.

Летом 1922 г. был предпринят еще один шаг к стабилизации финансовой системы: была открыта подписка на первый государственный хлебный заем на общую сумму в 10 млн пудов ржи в зерне. Была создана целая сеть акционерных банков, среди акционеров которых были Госбанк, синдикаты, кооперативы, частные лица и даже иностранные предприниматели. Эти банки кредитовали в основном отдельные отрасли промышленности.

Подтверждением рыночного характера экономики может служить конкуренция, возникавшая между банками в борьбе за клиентов, и, как следствие, предоставление им особенно выгодных условий кредитования.

Широкое распространение получил коммерческий кредит, т. е. кредитование друг друга различными предприятиями и организациями. Все это говорит о том, что в стране уже функционировал единый денежный рынок со всеми его атрибутами.

Г. Я. Сокольников неоднократно подчеркивал, что успешное экономическое развитие страны возможно лишь в том случае, если она сможет «хозяйственно примкнуть к мировому рынку». Монополия внешней торговли, по его мнению, не давала возможности полнее использовать экспортный потенциал страны, поскольку крестьяне и кустари за свои продукты получали только обесцененные советские денежные знаки, а не валюту. В. И. Ленин выступал против ослабления монополии внешней торговли, опасаясь якобы роста контрабанды. На самом же деле правительство опасалось того, что производители, получив право выхода на мировой рынок, почувствуют свою независимость от государства и вновь начнут бороться против власти. Исходя из этого, руководство страны старалось не допустить демонополизации внешней торговли.

Из-за расширения банковской эмиссии нарушилось равновесие между размерами товарооборота и находившейся в обращении денежной массой. Возникла реальная угроза инфляции, признаком чего стал рост товарных цен в сентябре 1925 г. и все больше ощущавшийся дефицит промышленных товаров первой необходимости. Крестьянство очень быстро отреагировало соответствующим образом на эту ситуацию, что привело к срыву плана хлебозаготовок. А это повлекло за собой невыполнение экспортно-импортной программы и сокращение доходов от продажи хлеба за границей.

Для поддержания устойчивого курса червонца на внутреннем рынке Госбанк был вынужден постоянно вводить в обращение золото и инвалюту, чтобы изымать денежные излишки. Но эти меры приводили не к сокращению эмиссии, а к истощению валютных резервов.

Несмотря на бурное развитие рыночных отношений, в годы НЭПа сохранялось жесткое государственное регулирование экономических процессов. Главным приоритетом в экономической жизни страны в тот период являлось восстановление и интенсивное развитие крупной промышленности, которая рассматривалась как основная опора советской власти в крестьянской стране и как источник укрепления обороноспособности. Но для развития промышленности нужны были огромные средства, которые можно было извлечь только из сельского хозяйства через налоги и сознательное установление особой ценовой политики.

Центральная власть пыталась регулировать основные пропорции экономического роста, но на практике это привело к глубоким диспропорциям и «ножницам цен». Если с 1913 по 1922 г. цены на промышленные товары по сравнению с ценами на продукцию сельского хозяйства выросли в 1,2 раза, то к концу 1923 г. «раствор» ножниц цен достиг уже 300 %: так, чтобы купить плуг в 1913 г. хватало 10 пудов ржи, а в 1923 г. требовалось уже 36 пудов ржи. Такая политика цен позволяла проводить неэквивалентный товарообмен между городом и деревней, изымать из сельского хозяйства немалые средства.

Осенью 1923 г. в стране разразился так называемый «кризис сбыта». Желание получить максимальную прибыль в условиях хозрасчета заставляло работников Высшего совета народного хозяйства (ВСНХ), руководителей трестов и синдикатов до предела поднимать цену на «свой» товар. Был собран хороший урожай, но крестьяне не торопились сдавать хлеб по низким ценам, поскольку они не компенсировали затраты на производство. Относительно низкая покупательная способность крестьян привела к затовариванию складов не только сельскохозяйственными машинами, но и самыми простыми и самыми необходимыми средствами сельхозпроизводства: косами, боронами, плугами и т. д. Государство было вынуждено вмешаться в процесс ценообразования, административным путем снизить цены на промышленные товары, повысить закупочные цены на сельскохозяйственную продукцию и организовать дешевый кредит для крестьянства. Это обеспечило растущий спрос деревни. Кризис был преодолен.

Несомненным успехом НЭПа было восстановление разрушенной экономики. Если учесть, что после революции Россия лишилась высококвалифицированных кадров (экономистов, управленцев, производственников), то успех новой власти можно считать еще более крупным, настоящей «победой над разрухой». В то же время отсутствие тех самых высококвалифицированных кадров стало причиной просчетов и ошибок.

Финансовая система во время НЭПа имела много особенностей, тем не менее она отталкивалась от налоговой системы дореволюционной России как от исходного пункта и воспроизводила ряд ее черт. Складывающаяся система налогообложения имела слабо налаженный аппарат и характеризовалась почти полным отсутствием данных для определения финансового положения различных категорий налогоплательщиков, что предопределяло весьма примитивные способы обложения.

Фискальную политику государства в период НЭПа претворял в жизнь Народный комиссариат финансов. По Положению о Наркомфине СССР, принятому ЦИК СССР (Центральный исполнительный комитет) в ноябре 1923 г., Наркомат, возглавляемый наркомом финансов, имел коллегию и включал 12 основных структурных подразделений (в том числе управления: общее, бюджетное, валютное, государственных налогов, государственных доходов, финансовоконтрольное, местных финансов; финансово-экономическое бюро; Главное управление государственными трудовыми сберегательными кассами; Главное управление государственного страхования; Госбанк и др.). Сбор налогов осуществлялся системой Народного комиссариата финансов с помощью налоговых комиссий — общественных органов, созданных в помощь финансовым (налоговым) инспекторам и исполнительным комитетам местных Советов с целью наиболее полного учета плательщиков налогов, облагаемых доходов и правильного исчисления налоговых платежей. В налоговые комиссии входили представители местных исполнительных комитетов, профсоюзов и по два рекомендованных исполнительным комитетом плательщика.

Еще одной характерной чертой налоговой системы периода НЭПа являлась множественность налогов и сборов и многократность обложения торгово-промышленного оборота в различных его звеньях. Количество платежей, взимаемых только с обобществленного сектора, достигло 86 налогов и сборов. Систему налогов и сборов при НЭПе составляли:

- прямые налоги: промысловый налог, единый натуральный налог, денежный подворный налог, сельскохозяйственный налог, индивидуальное обложение кулацких хозяйств сельскохозяйственным налогом, подоходно-поимущественный, единый общегражданский налог, военный налог, налог на сверхприбыль, квартирный налог, налог с наследств и дарений;

- косвенные налоги: акцизы, налог с доходов от демонстраций кинофильмов;

- пошлины: патентная, судебная и др.;

- сборы: гербовый, патентный, канцелярский, прописочный, на нужды жилищного и культурно-бытового строительства.

В качестве чрезвычайных мер вводились: в 1922 г. — единовременный общегражданский налог для оказания помощи голодающим; в 1924 г. — единовременный налог на нужды населения, пострадавшего от неурожая. В 1922–1923 гг. отмечалась большая активность местных органов власти, что выражалось в появлении массы не предусмотренных никакими законами различного рода налогов и сборов.

Низкая квалификация налогового аппарата и техническое несовершенство взимания налогов при одновременном существенном росте потребности государства в доходах явились причиной введения наиболее простых видов налогов и сборов, с акцентом на реальные налоги. В этот период, кроме уже указанных выше, действовали следующие налоги:

- налог со строений в городской местности; налог на домашнюю прислугу;

- налоги с городских и пригородных садов и огородов; налог на право охоты;

- сбор с владельцев транспортных средств (в том числе и велосипедов);

- сбор с грузов, привозимых и вывозимых по железным и водным путям сообщения;

- сбор за пользование общественными весами;

- сбор с пригоняемого на рынок для продажи скота;

- сбор с извозного промысла;

- сбор с отпускаемой на корню древесины и др.

Первым денежным налогом в условиях НЭПа был введенный в действие в июле 1921 г. промысловый налог, который взимался с частных торговых и промышленных предприятий и состоял из двух частей: патентного и уравнительного сборов. Взимание патентного сбора позволяло осуществить регистрацию предприятия в финансовых органах и получить поступления в бюджет вперед за определенный срок, что имело существенное значение в условиях большой нестабильности работы частных торговых предприятий. Уравнительный сбор позволял усилить обложение предпринимателей, получавших более крупные доходы (взимался ежемесячно в размере 3 % с оборота предприятия).

С 1922 г. промысловый налог взимался на общих основаниях также с государственных, кооперативных, коммунальных и общественных предприятий. Впоследствии уравнительный сбор дифференцировался в зависимости от типа предприятия (государственное, кооперативное, частное) и являлся действенным рычагом вытеснения частного капитала.

Другим важнейшим прямым налогом был подоходно-поимущественный. Им облагались как физические, так и юридические лица: акционерные общества, товарищества и т. п. Поимущественное обложение представляло собой прежде всего налог на капитал. Государственные предприятия были освобождены от поимущественного обложения, но платили подоходный налог в размере 8 %.

Поимущественное обложение прогрессивно возрастало по мере увеличения размера имущества. В результате всякое слияние капиталов — создание товариществ, акционерных обществ — вело к удвоению и утроению обложения. Дважды, по сути дела, облагались и доходы участников акционерных обществ: сначала как совокупный доход акционерного общества, а затем как выплаченные дивиденды. Подобный налоговый гнет толкал частных предпринимателей на путь быстрой наживы, спекуляции, препятствовал рациональной концентрации и накоплению капитала даже на самом примитивном уровне.

Нельзя также не отметить значение важнейшего в те годы единого сельскохозяйственного налога, который был введен декретом ВЦИК и СНК от 10 мая 1923 г. взамен единого натурального налога, а также подворно-денежного, общегражданского налогов на восстановление сельского хозяйства и ряда других с целью упорядочить налогообложение в деревне.

При обложении налогом учитывались размер пашни и сенокоса (в переводе на пашню), урожайность хлебов и трав, количество рабочего и продуктивного скота. Бедняцким хозяйствам предоставлялись значительные льготы по налогу. Примерно 20 % крестьянских хозяйств (в основном не имевших скота) освобождались от уплаты. Для исчисления налога крестьянские хозяйства распределялись по группам в зависимости от обеспеченности пашней на едока (9 групп), обеспеченности скотом на хозяйство (4 группы) и средней урожайности культур в данной местности (11 разрядов). Такая система построения налога давала возможность установить размер налога в соответствии с примерной доходностью хозяйства. Налог уплачивался деньгами или натурой, а с 1 января 1924 г., с установлением в СССР твердой валюты, — в денежной форме.

Дальнейшая реорганизация сельскохозяйственного налога, осуществленная в 1924–1925 гг., ставила задачу максимально приблизить обложение к прогрессивно-подоходной форме, освободив от него бедноту. Налог стал взиматься по совокупности доходов крестьянских хозяйств с применением более резкой прогрессии. Доходы от сельского хозяйства определялись по средним нормам доходности. Расширились льготы для середняцких хозяйств и кооперированных крестьян. С 1928 г. обложение кулацких хозяйств по средним нормам доходности было заменено обложением на основе фактически полученных доходов. В условиях сплошной коллективизации сельскохозяйственный налог был коренным образом перестроен и фактически разделен на три налога: с колхозов и колхозников; с единоличных трудовых крестьянских хозяйств; с кулацких хозяйств.

В формирующейся налоговой системе РСФСР особое место занимали постоянно действующие специальные налоги. Первым из них был рентный налог, введенный в ноябре 1923 г. Основным его назначением являлось упорядочение взимания арендной платы с земель, как застроенных, так и незастроенных, находившихся в черте городских поселений и дорог. Взимался налог в виде основной и дополнительной ренты. Основная рента взималась по одной ставке для конкретного города независимо от доходности земли и поступала в государственный бюджет. При исчислении дополнительной ренты учитывали доходность участка, эта часть налога поступала в доходы местных бюджетов.

В 1925 г. был введен специальный военный налог, который уплачивали не призванные в армию мужчины в возрасте от 21 до 40 лет. В течение первых двух лет налог взимался в повышенном размере — 25 % от уплачиваемых этими лицами ставок подоходного и сельскохозяйственного налогов. Поступления от военного налога расходовались исключительно на оказание помощи инвалидам Гражданской войны.

После перехода к НЭПу и одновременно с формированием системы прямого налогообложения государство вводит косвенные налоги в виде акцизов на отдельные товары. Техника их взимания в сравнении с прямыми налогами была менее сложной, и, кроме того, они отвечали принципу массовости налогообложения. В условиях отсутствия квалифицированного налогового аппарата косвенные налоги превратились в наиболее эффективный источник доходов бюджета. В области косвенных налогов (равно как и прямых) задача финансовых органов заключалась в перенесении основной тяжести налогового бремени на имущие классы и слои населения. С этой целью акцизы дифференцировались в зависимости от качества изделий, продажной цены, круга потребителей.

Одним из основных доходных источников местных бюджетов в период НЭПа был квартирный налог. С середины 1920-х гг. местным Советам разрешалось вводить квартирный налог для увеличения средств, направляемых на жилищное строительство, за счет повышения уровня налогообложения «нетрудовых элементов».

Налог взимался с владельцев торговых и промышленных предприятий, строений в городах и сдаваемых внаем помещений вне городов. Ставки квартирного налога устанавливались на единицу площади в пределах, утвержденных общесоюзным законодательством, и дифференцировались в зависимости от величины доходов. Из поступавших сумм налога 20 % отчислялись в специальные фонды Центркомбанка СССР (Центрального коммунального банка СССР) для выдачи ссуд на строительство жилья для рабочих, 80 % зачислялись в местные фонды кредитования рабочего жилищного строительства. В ходе налоговой реформы 1930–1932 гг. квартирный налог был упразднен.

Курс правительства на свертывание НЭПа проявился во введении налога на сверхприбыль, налога с наследств и дарений, индивидуального обложения кулацких хозяйств сельскохозяйственным налогом.

В СССР налог на сверхприбыль введен в 1926 г. с целью «изъять доходы капиталистических элементов, полученные в результате применения спекулятивных цен». Плательщиками налога являлись владельцы торговых предприятий, предприятий отдельных отраслей промышленности (кожевенной, текстильной, маслобойной, мукомольной, рыбной и т. п.), а также торговые посредники и маклеры. Объектом обложения была прибыль за данный год, превышавшая норму, исчислявшуюся исходя из установленных цен.

Норма прибыли определялась губернскими финансовыми отделами совместно с органами торговли. Размер налога не должен был превышать 50 % ставки подоходного налога.

На основании постановления ЦИК и СНК СССР от 29 января 1926 г. был введен налог с имущества, переходящего в порядке наследования и дарения. Налогом облагалась вся стоимость наследства или дарения по резко прогрессивной шкале ставок, которые колебались от 1 до 90 %, в зависимости от стоимости имущества. С 1929 г. ставки в общесоюзных пределах устанавливались на подведомственной территории союзными республиками.

В качестве формы дополнительного обложения доходов «кулацких хозяйств» в 1929 г. вводится индивидуальное обложение кулацких хозяйств сельскохозяйственным налогом. Формально эта система устанавливается с целью усилить обложение наиболее богатых хозяйств, доходы которых учитывались недостаточно полно при взимании сельскохозяйственного налога на общих основаниях по установленным нормам доходности. При этом в облагаемые включались доходы от всех источников сельского хозяйства и от всех видов неземледельческих заработков.

Основными признаками отнесения хозяйств к кулацким считались:

- систематическое применение в хозяйстве наемного труда;

- наличие в хозяйстве мельницы, маслобойки, крупорушки (устройство для дробления зерна), картофельной и плодовоовощной сушилок и других подобных предприятий, при условии применения в них механических двигателей или наемного труда;

- систематическая сдача внаем постоянно или на сезон специально оборудованного помещения;

- скупка для перепродажи;

- торговля или ростовщичество.

Отдельно следует остановиться на существовавшей в период НЭПа системе пошлин и сборов. В СССР пошлина представляла собой плату, взимаемую некоторыми учреждениями (судом, Госарбитражем, нотариальной конторой и др.) за определенные действия или услуги, оказываемые предприятиям, организациям, учреждениям и отдельным гражданам. До налоговой реформы 1930–1932 гг. существовало множество различных пошлин.

Патентная пошлина представляла собой плату за предоставление исключительного права на использование изобретений в соответствии с выдаваемым патентом. Патентная пошлина была введена в 1922 г. и взималась за каждую заявку на выдачу (переоформление) патента на изобретение, за подачу возражений на отказ в выдаче патента, а также за регистрацию документа о выдаче лицензии.

Судебная пошлина представляла собой плату предприятий, учреждений, организаций и граждан за рассмотрение исковых заявлений и кассационных жалоб судебными учреждениями, а также за выдачу ими копий бумаг и документов. Помимо пошлины была установлена плата за засвидетельствование народными судьями безденежных актов и документов, доверенностей на получение заработной платы, денежной и посылочной корреспонденции.

Судебная пошлина взималась и при рассмотрении дел в арбитражных комиссиях и исковых заявлений о правах на землепользование в соответствующих земельных комиссиях. Пошлины, действовавшие в период НЭПа, в дальнейшем были либо отменены, либо объединены в единую государственную пошлину.

К числу основных сборов, взимавшихся в 1920-е гг., относятся:

- патентный сбор;

- прописочный сбор;

- канцелярский сбор;

- гербовый сбор.

Патентный сбор представлял собой платеж в бюджет в составе промыслового налога, взимавшийся в СССР в 1921–1928 гг. с торговых и промышленных предприятий, а также с граждан, имевших доходы от занятий промыслами (уплачивался авансом за определенный период по твердым ставкам, устанавливаемым в зависимости от местонахождения и разряда предприятия).

Прописочный сбор взимался в виде платы за прописку документов — удостоверений личности. Впервые введен в декабре 1921 г. Декретом ВЦИК и СНК, предоставившим исполкомам местных Советов право взимать сбор в городских местностях.

Канцелярский сбор взимался в качестве платы за выдаваемые гражданам СССР и отдельным предприятиям (по их просьбе) копии, выписки, справки, удостоверения и другие документы (разновидность пошлины). Взимался с 1 марта 1922 г. всеми советскими государственными учреждениями, а с 1 июля 1925 г. — только таможенными учреждениями, судебными органами и учреждениями, выполнявшими судебные функции. Уплачивался специальными канцелярскими марками или наличными деньгами.

Гербовый сбор взимался в СССР в качестве платы с отдельных лиц и организаций при оформлении гражданско-правовых сделок, выдаче документов и др. В первые годы в Советской России сбор взимался по несколько измененному дореволюционному законодательству, а в октябре 1920 г. был отменен. Вновь введен с февраля 1922 г. По Уставу о государственном гербовом сборе им облагались письменные обращения частных лиц, предприятий и организаций

в правительственные учреждения и письменные ответы последних, документы и бумаги, оформляемые по гражданско-правовым сделкам. Размер сбора определялся по специальному табелю в твердых ставках (простой гербовый сбор) или в процентах к сумме сделки (пропорциональный гербовый сбор). От сбора освобождались государственные предприятия, не платившие промысловый налог, партийные, комсомольские и профсоюзные, научные и культурно-просветительные организации, а также лица, состоящие на социальном обеспечении. Сбор уплачивался гербовыми знаками либо наличными деньгами в кассы банка или другого учреждения, имевшие право принимать сбор. Доходы государственного бюджета от взимания сбора были невелики.

Источником доходов различного рода фондов государственных и общественных организаций были добровольные взносы (платежи) физических и юридических лиц (форма самообложения населения). Уплата добровольных взносов в установленном законом порядке и при соблюдении определенных ограничений могла приводить к уменьшению налогооблагаемой базы по подоходным налогам. В СССР добровольные взносы допускались только с разрешения правительства и являлись формой участия населения денежными средствами в финансировании затрат, производимых государственными и общественными организациями. В 1920-х гг. их проводили Международная организация помощи борцам революции (МОПР), Союз обществ друзей обороны и авиационно-химического строительства и др.

Наряду с широкими практическими мероприятиями, в период НЭПа разрабатывалось большое количество проектов по совершенствованию налоговой системы СССР. Значительную роль в совершенствовании механизма налогообложения сыграл Научно-исследовательский институт, возглавляемый Н. Д. Кондратьевым, автором теории больших циклов конъюнктуры, смена которых связана с качественными изменениями в хозяйственной жизни общества.

Под руководством Н. Д. Кондратьева был разработан первый перспективный план развития сельского и лесного хозяйства СССР на 1923–1928 гг. Большой интерес и сегодня представляют такие труды крупного теоретика и историка налогообложения профессора В. Н. Твердохлебова, как «Обложение городских недвижимостей на Западе» (1906–1909), «О реформе прямых налогов в России» (1916), «Финансовые очерки» (1916), «Новейшие финансовые проблемы (1914–1923)» (1923), «Местные финансы» (1927), «Государственный кредит» (1928). Однако идеи и предложения, высказываемые ведущими российскими теоретиками и практиками, не нашли применения в СССР. В 1920-е гг. вопросы налогообложения рассматривались также в трудах И. Кулишера, В. Менькова, Я. Торгулова, Д. Кузовкова, Г. Тиктина, А. Буковецкого, Д. Боголепова.

Необходимо отметить, что в первые годы НЭПа налоговые поступления являлись основным источником доходов государственного бюджета, но по мере развития народного хозяйства их доля сокращалась, а доля поступления неналоговых доходов возрастала. В последующие годы в систему взимания как прямых, так и косвенных налогов неоднократно вносились существенные изменения, связанные с усилением прогрессивности налогообложения, повышением необлагаемого минимума, введением ряда льгот для государственной и кооперативной промышленности. При всем их разнообразии суть сводилась к одному — вытеснению частного капитала.

Проводимая государством в дальнейшем финансово-кредитная политика исходила не из всесторонне взвешенного анализа жизнеспособности того или иного общественного экономического уклада, полезности его для страны, а из упрощенно понимаемых потребностей пролетарского государства в форсированной социализации народного хозяйства.

Начальный период существования Советского государства характеризовался глубоким экономическим кризисом и падением производства во всех отраслях промышленности. После Октября 1917 г. перед Россией встали проблемы восстановления народного хозяйства страны. Для преодоления кризиса были необходимы инвестиции. Обращение к внешним источникам капитала было обусловлено его недостатком внутри страны.

Среди возможных форм экономического сотрудничества России и развитых зарубежных стран советским правительством рассматривались займы, торговля, концессии. При этом сложное внешнеполитическое положение советского государства обусловливало преимущество концессии перед другими рассматриваемыми формами привлечения иностранного капитала. Придя к власти, большевистское правительство провело национализацию промышленных предприятий, банков, ввело государственную монополию внешней торговли и аннулировало внешние займы прежних российских правительств. Эти мероприятия значительно обострили отношения между Советской Россией и западными странами.

Напряженность в отношениях присутствовала на всем протяжении рассматриваемого периода. В этих условиях предоставление России денежных и товарных кредитов было крайне затруднено, что делало невозможным и развитие внешней торговли в масштабах, необходимых для восстановления промышленности страны.

Учитывая сложившиеся обстоятельства, советское правительство в качестве компромиссной формы выбрало концессию, которая могла предоставить иностранному предпринимателю необходимые ему гарантии в форме договора на эксплуатацию конкретного промышленного предприятия, а России — необходимые ей капиталы для восстановления и развития промышленности.

Концессия — это система договоров между государством и частным инвестором в отношении государственной или муниципальной собственности или монопольных видов деятельности. Таким образом, предметом (и одним из отличительных признаков) концессии является государственная или муниципальная собственность, а также вид хозяйственной деятельности, на который распространяется монополия государства.

Первые официальные предложения концессий были сделаны российской стороной 14 мая 1918 г. США и 15 мая того же года — Германии. В эти же дни Совнарком РСФСР рассмотрел вопрос о концессиях и признал возможным участие иностранного капитала в разработке отечественных ресурсов страны. С этого момента стали постепенно определяться конкретные государственно-правовые основы будущей концессионной политики. В первой правительственной программе развития экономических связей с капиталистическими государствами в части концессий излагались следующие условия:

- концессии предоставляются лишь для создания новых предприятий с учетом общего плана развития народного хозяйства;

- концессионеры должны соблюдать советское законодательство: продавать часть произведенной продукции Правительству РСФСР по рыночным ценам;

- за советским государством оставляется право участия в доходах и выкупа предприятий по истечении срока.

Основные условия привлечения иностранного капитала в советскую промышленность на концессионной основе разрабатывались на протяжении 1918–1920 гг. Эта работа завершилась принятием 23 ноября 1920 г. декрета Совета народных комиссаров «Об основных экономических и юридических условиях концессий». Условия заключались в следующем:

- Концессионер имел право на часть произведенной продукции, с возможностью вывозить ее за границу.

- В случае осуществления концессионером крупных инвестиций в основной капитал, ему предоставлялись торговые льготы и преимущества.

- Сроки концессий гарантировались достаточным статусом, чтобы концессионер окупил затраты и получил прибыль.

- Имущество концессионного предприятия защищалось от национализации, конфискации, реквизиции.

- Правительство гарантировало невозможность одностороннего изменения концессионного договора.

- Концессионер получал право найма на предприятие советских рабочих и обязывался соблюдать советское трудовое законодательство.

В Декрете говорилось о намерении заключить концессионные договоры не вообще с кем-либо, а с солидными, заслуживающими доверия иностранными промышленными обществами и организациями. В соответствии с этим декретом в 1921 г. Арманду Хаммеру была предоставлена концессия на разработку Алапаевских асбестовых рудников сроком на 20 лет. В 1923 г. были подписаны концессионные договоры на разработку лесных угодий и экспорт лесоматериалов с германскими, голландскими и норвежскими лесопромышленниками. В 1925 г. заключили концессионные договоры на разработку Чиатурского месторождения марганца, на добычу золота и других полезных ископаемых с английской компанией «Лена Голдсфилдс» сроком на 30 лет. Это была самая крупная концессия, в которую был вложен иностранный капитал на 13 млн руб.

Концессии в Советской России в период НЭПа широко использовались во многих отраслях экономики: в обрабатывающей и добывающей промышленности, сельском хозяйстве, железнодорожном строительстве и т. п. По количеству концессий и по вложенному капиталу первое место занимала обрабатывающая промышленность (24 концессии, 29 млн руб.), добывающая (14 и 28 соответственно), сельское хозяйство (7 и 2,0), торговля (7 и 1,5). Эффективность концессий была столь велика, что был разработан специальный план, чтобы добиться с их помощью сбалансированного развития различных секторов экономики на основе передовых технологий. Этот план, к сожалению, не был реализован по политическим причинам. Статистика по созданным концессионным предприятиям 1921– 1927 гг. представлена в табл. 1.

Основное число концессионных соглашений было подписано с компаниями Англии — 28 %, США — 25,2 %, Германии — 13,5 %, а также Франции, Японии. Наибольший интерес иностранный капитал проявлял к металлообрабатывающей, легкой и пищевой промышленности. Привлекательность этих сфер объяснялась простотой сбыта продукции на мировых рынках, быстротой оборачиваемости капитала. Наименее охотно брались концессии на организацию машиностроительных производств ввиду их капиталоемкости, отсутствия квалифицированной рабочей силы, трудностей с организацией поставок комплектующих частей и т. д.

Таблица 1. Динамика концессионных предприятий в России в период НЭПа

| Годы | Число концессионных предприятий |

| 1921 | 5 |

| 1924 | 55 |

| 1925–1927 | 82 |

В области лесной промышленности из 5 концессионных договоров 3 реализовались в форме смешанных обществ с участием советского и иностранного капитала и 2 — как «чистые» концессии, т. е. с участием только иностранного капитала. Соглашения со смешанными обществами «Англолес» и «Голландолес» были подписаны в 1922 г., с обществом «Норвеголес» — в 1923 г. Срок договоров составлял 20 лет. Эти общества получили участки на севере европейской части страны — в бассейнах Северной Двины и Онеги.

Общая площадь этих концессий составила 4,7 млн га. Договор о «чистой» концессии «Мологолес», с участием германского капитала, был подписан в 1923 г. на срок 20 лет. Концессия получила участок вдоль железной дороги Мга — Рыбинск, а также по берегу р. Мологи в Тверской и Вологодской губерниях. Площадь осваиваемых лесов в рамках данной концессии составила 1 млн га. Вторая «чистая» концессия была предоставлена японскому обществу «Рорио Рингио» в 1927 г. в Приморье, также на срок в 20 лет. Площадь лесов по этой концессии составила 1,1 млн га.

Передаваемые в концессию участки оставались в собственности государства, что давало ему возможность соблюдать свои интересы. Договоры обеспечивали платежи концессионеров в казну в виде лесной ренты, отчислений от выручки концессионеров за проданную продукцию, налогов. Причины убыточности лесных концессионных предприятий были обусловлены просчетами относительно рыночной конъюнктуры, а также недостаточной осведомленностью советских хозяйственных органов о состоянии лесных ресурсов на передаваемых в концессию участках.

Серьезную проблему представлял сбыт готовой продукции как на внутрисоюзном рынке в связи с его узостью, так и на рынке мировом ввиду конкуренции со стороны капиталистических предприятий. В качестве общих условий сотрудничества с иностранными предпринимателями назывались:

- предоставление концессионеру вознаграждения долей произведенного им продукта с правом вывоза за границу;

- предоставление льгот и преимуществ концессиям, применяющим особые технические усовершенствования в крупных размерах;

- предоставление концессий на сроки, достаточные для полного возмещения затрат предпринимателя на организацию производства;

- гарантия от национализации и конфискации для имущества, вложенного в предприятие;

- предоставление концессионеру права найма рабочих и служащих для своих предприятий на территории РСФСР «с соблюдением Кодекса законов о труде или специального договора, гарантирующего соблюдение по отношению к ним определенных условий труда, ограждающих их жизнь и здоровье»;

- гарантия Правительства РСФСР не допустить одностороннего изменения какими-либо распоряжениями или декретами Правительства условий концессионного договора.

Концессионная политика проводилась специальными органами Советского государства. В 1922 г. были созданы Концессионный комитет при Госплане и Комиссия по смешанным обществам при Совете труда и обороны (СТО). В 1923 г. их объединили в Главный концессионный комитет при СНК СССР. Положение о Концессионном комитете РСФСР было утверждено постановлением СНК РСФСР от 25 января 1928 г. Концессионный комитет РСФСР ведал вопросами концессий, объекты которых находились на территории РСФСР и имели республиканское или местное значение. Он разрабатывал проекты концессионных договоров. Договор концессии означал договор на аренду определенного государственного имущества (участка земли, строений, дорог, шахт, оборудования и т. д.) с целью организации на средства иностранного предпринимателя производства какой-либо продукции. В договоре оговаривались следующие моменты:

- срок действия соглашения;

- номенклатура и объем производимой продукции;

- размер и сроки ввоза в СССР капитала, необходимого для организации соответствующего производства;

- размеры отчислений от прибыли;

- порядок реализации готовой продукции;

- обязанности концессионера соблюдать советские законы и нормы, касающиеся производственной деятельности, найма рабочей силы;

- право правительства прекратить до срока действие договора в случае нарушения концессионером его важнейших положений.

По истечении срока договора основной капитал концессии безвозмездно переходил к правительству.

Политика привлечения иностранного капитала в начале 20-х гг. допускала наряду с концессиями создание смешанных обществ с участием иностранных компаний. В 1922 г. были созданы советско-германские смешанные общества по внешней торговле и транспорту, в 1923 г. — смешанные общества «Рус-Англолес» и «РусГолландолес», занимавшиеся в Архангельской области добычей и экспортом леса. В 1926 г. создано советско-германское смешанное общество «Русгерстрой», ведущее строительные работы на территории страны. В 1929 г. подписано соглашение с американской фирмой «Форд» о технической помощи в производстве автомобилей.

С советской точки зрения «чистые» концессии имели определенные преимущества перед смешанными обществами, так как позволяли ограничить размер иностранной собственности на советской территории: «чистая» концессия в отличие от смешанного общества не давала иностранцам права собственности, концессионное предприятие считалось государственным имуществом, сданным в аренду.

Итоги работы иностранных концессий в России в целом были весьма скромными. На 1 октября 1928 г. инвестированный концессионерами капитал составил около 60 млн руб. В 1928 г. из 7 778 млн руб. капиталовложений в промышленность на долю концессионеров приходилось 45,3 млн руб., или 0,75 %. В объеме продукции, реализованной промышленностью СССР, доля продукции концессионеров составляла лишь 1 %. Вместе с тем в ряде отраслей значение концессий было очень велико. Так, к концу 1927 г. они добывали 40 % марганца, 35 % золота, более 62 % свинца, около 12 % меди, производили 22 % одежды, насыщали товарный рынок, создавали рабочие места. В среднем из 13 руб. вновь созданной стоимости только один рубль вывозился за границу, остальные 12 руб. оставались в России.

Таким образом, несмотря на острый дефицит ресурсов, в СССР не были созданы условия для нормального функционирования иностранного капитала. Декларируемые правительством основные условия на самом деле зачастую оказывались не более чем заявлениями, иногда просто безответственными.

В силу подобной политики концессионные договоры не получили своего дальнейшего развития, и к 1937 г. все концессионные договоры были аннулированы. Сказывалось и крайне тяжелое экономическое положение в 1921–1922 гг., разруха, неурожай, высокая инфляция. В такой обстановке заключать многолетние концессионные соглашения можно было только на трудных для страны условиях. Их можно было бы улучшить при оздоровлении экономики за счет собственных усилий. Но когда такое оздоровление наступило, денежная реформа весной 1924 г. была успешно завершена, возникло своеобразное «головокружение от успехов».

У руководства появилась уверенность, что можно будет за счет внутренних источников решить и другую сложную задачу — обновление основного капитала. Все эти препятствия для привлечения иностранного капитала можно было преодолеть только в рамках общей политики развития НЭПа. Если бы при сохранении концепции социализма как строя, не совместимого с частной собственностью, было бы понимание того, что для строительства такого общества потребуется много лет, то тогда можно было бы, исходя из экономической целесообразности и соображений экономии сил и времени, найти оптимальные размеры привлечения иностранного капитала. Но руководство страны пошло другим путем. И хотя удалось без внешней помощи восстановить довоенный уровень производства, а затем провести индустриализацию, но это было достигнуто за счет огромных жертв со стороны населения и подрыва сельского хозяйства.

Иностранный капитал должен привлекаться на условиях, которые обеспечивают интересы страны, но при этом важно стремиться к достижению компромисса с инвесторами. В противном случае, как показывает исторический опыт, защита отечественных интересов превращается в свою противоположность, фактически блокируя приток капиталов.

3. Современный период развития инвестиций

Современный российский инвестиционный рынок появился в середине 90-х гг. XХ в. в результате приватизации государственной собственности. Снятие государственных ограничений на цены (либерализация цен) в начале 1992 г. привело к гиперинфляции. Большой рост цен в считаные дни и недели обесценил многолетние сбережения большинства россиян. Производящие предприятия, поменяв статус с государственного на частный, эффективнее работать не стали, зато оказались без оборотных средств.

Главным направлением перестроечных реформ была не оптимизация производства, а раздел собственности и сколачивание любой ценой первоначальных капиталов. В итоге неэффективная, застойная социалистическая экономика трансформировалась в сверхнеэффективную кризисную экономику. За годы экономических реформ инвестиционная активность значительно ослабла. В 1997 г. величина инвестиций составила 24,2 % от уровня инвестиций 1990 г. Этот спад связан с сокращением бюджетного финансирования, снижением уровня рентабельности, с соответствующим уменьшением чистой прибыли на инвестиционные цели.

Реформирование экономики любой страны включает в себя три этапа: разрушение старой экономической системы, макроэкономическую нестабильность, экономический рост.

В 1991–1994 гг. основные задачи внешней инвестиционной политики заключались в максимальном содействии продвижению экономических реформ через установление статуса страны как надежного участника международных инвестиционных операций и привлечение иностранного капитала. В условиях экономической глобализации российская экономика не могла эффективно функционировать без современных процессов интеграции капитала. Чтобы перевести весь народнохозяйственный комплекс на рыночную основу, модернизировать экономику и укрепить ее социальную ориентацию, необходимы были огромные капиталовложения.

В условиях глубокого экономического кризиса российская экономика утратила все возможные источники вложения капитала. Капитальные вложения 1991–1994 гг. сократились на две трети и продолжали сокращаться. В этой сложной ситуации иностранные инвестиции являлись одним из основных возможностей развития национальной экономики. В период инвестиционного кризиса в России от эффективности привлечения иностранного капитала зависели темпы и результаты проводимых экономических реформ.

Инвестиции в основной капитал за 90-е гг. снизились в шесть раз, их уровень составлял примерно 10 % ВВП, тогда как в развитых и быстро развивающихся странах этот показатель достигал 30 % и выше. При этом следует учесть, что ВВП в нашей стране за годы экономической реформы сократился в 2 раза и был очень низким. Это не обеспечивало даже процесс воспроизводства в России. Внутренний рынок продолжал сжиматься. У большинства предприятий не было оборотных средств и степень изношенности основных фондов достигала более 60 %.

В конце 1999 г. 40 % всех капиталовложений страны направлялись в нефтяную и газовую отрасль, 12 % — в электроэнергетику, а в таких отраслях, как машиностроение, химическая, легкая промышленность, станкостроение, судостроение, инвестиции снизились более чем в 6 раз и составляли лишь 15 % к уровню 1990 г., т. е. уже в тот период можно было говорить о сырьевой направленности развития экономики страны. Капитальные вложения в промышленно-производственные фонды сократились в 15–20 раз против объемов 80-х гг. Наибольший спад капиталовложений произошел в инновационных отраслях (прил. 1).

Более 60 % промышленного оборудования России нуждалось в срочной замене, но обновления основных фондов не происходило. По уровню индустриального развития Россия переместилась из стран первого десятка в шестой десяток. И если бы не удалось обеспечить приток инвестиции в экономику, то через 3–4 года страна столкнулась бы с массовым выходом из строя устаревших производственных фондов. Можно выделить следующие причины глубокого кризиса в инвестиционной сфере экономики страны:

- во-первых, негативные тенденции, сложившиеся в экономике в 70–80-е гг.;

- во-вторых, просчеты в государственной экономической политике 90-х гг., приведшие к полной потере управляемости народным хозяйством;

- в-третьих, децентрализация управления инвестициями, демонтаж системы планирования, переход к управлению на базе рыночных отношений;

- в-четвертых, приватизация, в результате которой был нанесен тяжелый удар по крупным предприятиям и появилось множество мелких предприятий, что привело к резкому ограничению инвестиций;

- в-пятых, резкое снижение производства в отраслях, поставляющих продукцию инвестиционного назначения;

- в-шестых, мощный отток капиталов за рубеж, большой объем бартера во всех рыночных сделках (до 54 % всех сделок в стране), низкий уровень инвестиций в реальный сектор и сферу услуг.

Состояние инвестиционного климата — важнейший индикатор макроэкономики и перспектив ее развития. В то же самое время инвестиционный климат формируется под воздействием различных фактopoв: экономических, структурно-циклических, социальных, исторических, законотворческих и др. Недостаток инвестиций — главная причина затруднения выхода экономики страны из затянувшегося экономического кризиса.

Для структурной перестройки экономики необходимы инвестиции. Государство, отдав в частные руки свою собственность, потеряло прежние функции распределителя материальных и денежных ресурсов внутри страны. У предприятий реального сектора экономики не было средств и заинтересованности вкладывать капиталы в производство (высокие налоги на прибыль).

Переход к рыночной системе ведения хозяйства в России сопряжен с формированием новой модели инвестиционного процесса. Благоприятный инвестиционный климат стимулирует рост совокупных объемов инвестиций из различных источников: государственных, частных, иностранных.

Известно, что научно-технический потенциал является важнейшим компонентом экономического роста для любой страны. В то же самое время затраты на НИОКР в 1999 г. составляли 0,7 % ВВП, что в 2,5 раза меньше, чем в 1991 г. В развитых странах на науку расходуется 2–3 % ВВП. Доля России на мировом рынке наукоемкой продукции составляла 0,3 %, в то время как в стране проживало 13 % ученых мира. Необходимо было увеличивать инвестиции в инновационную сферу, которая в России за годы кризиса пережила особо сильный спад. В нашей стране наблюдалось слабое развитие постиндустриальных технологий. Вместе с тем в 1995–1998 гг. в промышленности задержана реализация 1896 инновационных проектов, приостановлены или прекращены 1098 проектов, а 1447 проектов не начаты, и главная причина этого — нехватка у предприятий собственных денежных средств, слабая финансовая поддержка со стороны государства, высокая стоимость нововведений. Сегодня в мире центрами притяжения капитала являются страны, успевшие создать заделы в формировании производственно-технологических систем нового технологического уклада.

Чтобы России выйти на устойчивую траекторию экономического роста, потребуется более динамичное инновационно-технологическое обновление физически изношенного и обесцененного кризисом производственного аппарата. Таким образом можно будет повысить конкурентоспособность отечественных товаропроизводителей, для этого также необходима стабильная финансовая база расширенного воспроизводства, максимальное вовлечение в инвестиционную сферу национальных сбережений. Прогнозы показывают, что выход на траекторию устойчивого экономического роста в России потребует увеличения масштаба накоплений в ВВП в 1,5–2 раза.

Российской экономике сегодня нужна модель развития, ориентированная, прежде всего на производство высокотехнологичной и наукоемкой продукции. Это позволит добиться полной интеграции национальной экономики в мировое хозяйство, повысить ее конкурентоспособность, обеспечить равноправное сотрудничество России с развитыми странами.

Большое внимание экономистов к вопросам инвестирования связано с тяжелым состоянием инвестиционной сферы национальной экономики. Инвестиционный кризис в России, сопровождаемый всеобщим ухудшением социально-экономического положения в стране, обусловливается следующими факторами:

- недостатком финансовых ресурсов у предприятий;

- неудобной и неэффективной системой налогообложения;

- значительным моральным и физическим износом основных производственных фондов;

- неразвитостью фондового рынка и политической нестабильностью;

- падением абсолютных объемов производства продукции;

- усилением инфляционных процессов.

Одним из важнейших направлений корректировки экономических реформ в России является развитие и повышение эффективности инвестиционной деятельности. Это обусловлено прежде всего тем, что период перестройки и экономических реформ не привел к устойчивому состоянию национальной экономики и повышению эффективности ее функционирования. Подъем экономики невозможен без крупномасштабного инвестирования.

4. Инвестиционная деятельность как основа экономического развития

Рассматривая инвестиции, необходимо более подробно остановиться на инвестиционной деятельности. Анализ этого понятия позволит раскрыть сущность инвестиций.

Инвестиционная деятельность — это вложение инвестиций и совокупность практических действий по их реализации. В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любая коммерческая организация имеет ограниченную величину свободных финансовых ресурсов, доступных для инвестирования (прил. 2).

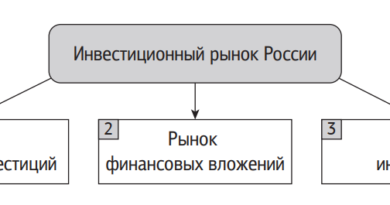

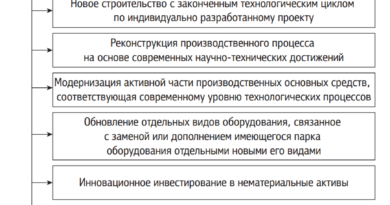

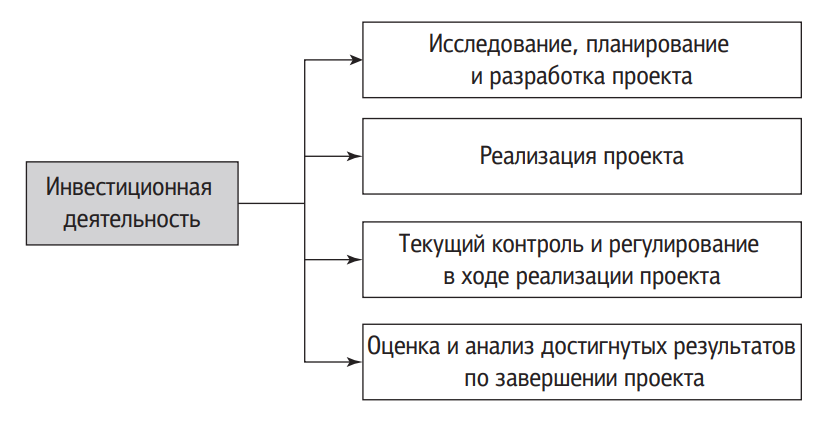

Таким образом, является очевидным, что в качестве основного элемента инвестиционной деятельности выделяется совокупность вложенных денежных средств. Говоря об инвестиционной деятельности, необходимо остановиться на стадиях данного цикла. В целом инвестиционный процесс можно определить как период осуществления инвестиционного проекта. Академическим сообществом рассматриваются фазы инвестиционной деятельности, которые состоят из четырех стадий: исследование, планирование и разработка проекта; реализация проекта; текущий контроль и регулирование в ходе реализации проекта; оценка и анализ достигнутых результатов по завершении проекта. На рис. 1 показана инвестиционная деятельность, разделенная по стадиям осуществления.

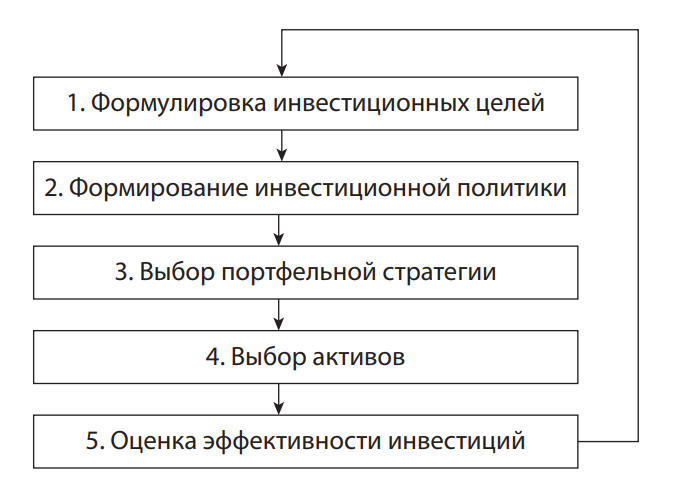

В зарубежной литературе выделяется пять этапов осуществления инвестиционной деятельности (рис. 2). Каждый из этапов характеризуется концептуальными подходами к управлению и оценке эффективности инвестиций.

Среди ученых-экономистов существует несколько точек зрения на такие процессы, как инвестирование и финансирование. Но недопустимо эти понятия отождествлять, потому что хотя они и находятся в одном экономическом поле, но выполняют разные экономические функции.

Рис. 1. Стадии осуществления инвестиционной деятельности (источник: Колтынюк Б. А. Инвестиционное проектирование объектов социально-культурной сферы : учебник. СПб. : Изд-во Михайлова В. А., 2000. С. 28–29)

Рис. 2. Процесс осуществления инвестиционной деятельности за рубежом (источник: Управление инвестициями / под ред. Франка Дж. Фабоции. М. : Инфра-М, 2000. С. 3)

В экономической литературе под финансированием понимается обеспечение предприятия, отраслей и экономики в целом необходимыми финансовыми ресурсами.

Экономисты под инвестированием понимают создание или пополнение запаса капитала — ресурса, направленного на создание большего количества экономических благ.

Любое инвестирование предполагает вложение капитала в различные объекты предпринимательской деятельности с целью получения дохода в будущем в виде процента или других форм прибыли. Что касается финансирования — это планомерный процесс привлечения денежных средств, обеспечение необходимыми финансовыми ресурсами различных проектов. Финансирование всегда осуществляется на принципах плановости, целевой направленности денежных средств, безвозвратности ассигнований (если выделяемые средства направляются из бюджетов разных уровней).