Концессии в инвестиционной сфере

Возможные варианты инвестиционного развития любой страны можно свести к спектру финансово-экономических моделей и каждую из них модифицировать и конкретизировать применительно к отдельно взятому государству. В экономической литературе системная характеристика возможных моделей инвестиционного развития отсутствует, но отдельно взятые инструменты обстоятельно рассматриваются в научных публикациях отечественных и зарубежных ученых, экономистов и юристов.

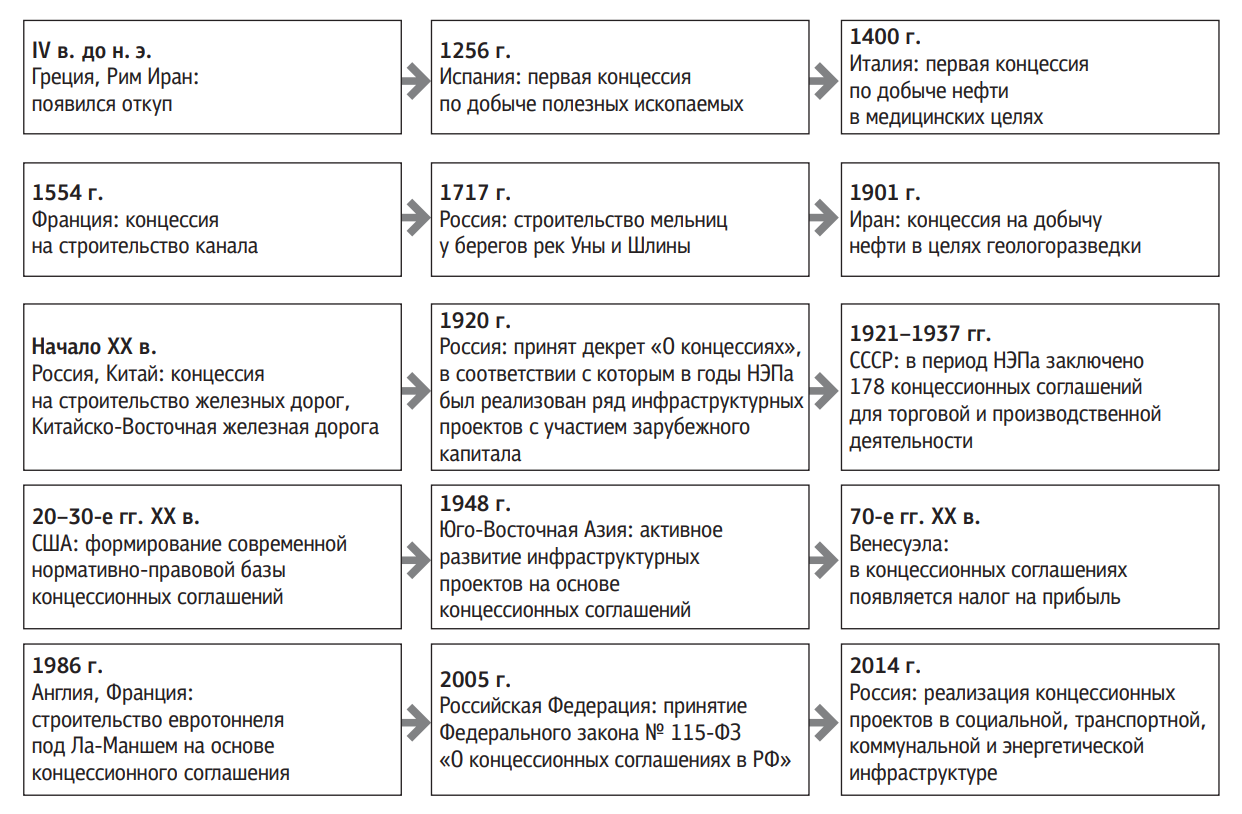

Концессионная схема имеет многовековую историю. Она восходит к Древней Греции и Римской империи. В XVII–XVIII вв. концессии использовались при строительстве каналов и мостов. XIX в. стал золотым веком концессий как железных дорог, так и всех городских служб — водопровода, очистных сооружений, освещения, транспорта.

Эволюционное развитие концессионных соглашений, механизмов и инструментов нашло отражение в современной концессионной политике, как на уровне государства, так и на региональном уровне. Концессия применялась в различные исторические периоды как одна из первых форм договорных отношений, предшественником концессии был откуп. В Древней Греции, Риме, Иране первый откуп применялся в условиях натурального хозяйства, неразвитости кредитных отношений, коммуникаций, финансовых затруднений государства. На рис. 1 представлена эволюционная парадигма развития концессионных соглашений в мировой практике.

Рис. 1. Эволюционная парадигма развития концессионных соглашений в мировой практике

В условиях волатильности рынка целесообразность применения концессий определяется наличием правовой базы, регулирующей порядок заключения и исполнения концессионных соглашений, а также возможностью применения отдельных механизмов государственной поддержки и инструментов государственно-частного партнерства, в том числе привлечение инвестиций посредством выпуска концессионных облигаций.

В Российской Федерации основой правового статуса концессии является Федеральный закон от 21.07.2005 г. № 115-ФЗ «О концессионных соглашениях», регулирующий отношения корпоративного сектора и государства в части концессионного бизнеса. Кроме этого, безусловно, к нормативно-правовой базе концессий относятся Гражданский кодекс РФ, Налоговый кодекс РФ, постановления Правительства РФ об утверждении типовых концессионных соглашений в отношении систем коммунальной инфраструктуры, банков, объектов здравоохранения, объектов культуры, спорта и туризма, метрополитена и другого транспорта общественного пользования, гидротехнических сооружений, морских и речных судов.

Концессии как инструмент привлечения частных инвестиций представляют собой систему договоров между государством и частным инвестором в отношении государственной или муниципальной собственности или монопольных видов деятельности. Таким образом, предметом (и одним из отличительных признаков) концессии является государственная или муниципальная собственность, а также вид хозяйственной деятельности, на который распространяется монополия государства. Различные теории концессий под данной категорией понимают акт, посредством которого государство наделяет частное лицо правом участвовать в осуществлении некоторых из своих функций в хозяйственной сфере.

Концессионный договор представляет собой одну из форм привлечения инвестиций в экономику, используемую многими странами. В условиях острой нехватки инвестиционных ресурсов применение такой привлекательной для инвестора формы вложения средств могло бы дать значительные выгоды, обеспечить приток долгосрочных инвестиций в национальную экономику.

В России закон «О концессионных соглашениях» был принят в 2005 г. Целями данного федерального закона являются привлечение инвестиций в экономику Российской Федерации, обеспечение эффективного использования имущества, находящегося в государственной или муниципальной собственности, на условиях концессионных соглашений и повышение качества товаров, работ, услуг, предоставляемых потребителям.

В настоящее время предстоит разработать современную законодательную базу регулирования отношений, связанных с использованием государственной собственности, состоящую из комплекса основополагающих законодательных актов: земельный кодекс, закон о государственной собственности (или имуществах), закон об аренде земли, закон о природных ресурсах. Дело в том, что благодаря выработке гражданско-правовой договорной системы отношений государства с инвестором (независимо от национальной принадлежности) закон о концессиях должен улучшить инвестиционный климат в России.

Концессии дифференцируются не только по отраслевой принадлежности, но и в зависимости от объема передаваемых концессионеру прав собственности, инвестиционных обязательств сторон, разделения рисков между субъектами договорных отношений, ответственности за различные виды работ (строительство, управление, эксплуатация) и т. д.

С учетом этих факторов выделяют следующие организационные типы концессий:

- строительство, управление, передача (Build, Operate and Transfer, ВОТ) — традиционная концессия. Концессионная компания осуществляет строительство и эксплуатацию объекта в течение концессионного срока, по истечении которого объект возвращается государству;

- браунфилд-контракт (Brownfield contract) — традиционная концессия. Предметом ее выступает деятельность по расширению, восстановлению или реконструкции существующего объекта, не включающая нового строительства;

- строительство, владение, управление (Build, Own and Operate, BOO) — разновидность традиционной концессии, так называемый гринфилд-проект (Greenfield project). Концессионная компания строит новый объект инфраструктуры и управляет им на правах владения и пользования. Концессионный срок не фиксируется;

- строительство, владение, управление, передача (Build, Own, Operate and Transfer, BOOT) — проект типа «гринфилд». Разновидность предыдущего типа концессии с той разницей, что концессионная компания имеет права владения и пользования объектом в течение оговоренного в контракте периода времени, по истечении которого объект возвращается государству;

- лизинговый контракт (Lease contract) — близок по содержанию к арендному договору и традиционной концессии, отличается тем, что объект не построен арендатором (лизинговой компанией), а поступает в его распоряжение от государства;

- контракт на обслуживание (Service contract). Главная особенность данного контракта, отличающая его от упомянутых выше типов концессии, состоит в том, что концессионер получает от государства в управление и обслуживание уже готовый объект и не осуществляет инвестиций.

В условиях ограниченных бюджетных возможностей проводимая в России политика развития инфраструктуры характеризуется все большим акцентом на внебюджетные источники финансирования. Вследствие этой тенденции при строительстве и модернизации объектов инфраструктуры особую роль приобретают долгосрочные модели государственно-частного партнерства на основе концессий.

В кризисных условиях такой инструмент, как концессия, должен стимулировать более активное использование инвестиционных возможностей государственной власти и частного бизнеса, привлечение средств непосредственно в регионы, эффективное использование как государственного, так и муниципального имущества. Оптимальным является вовлечение региональных и муниципальных органов власти в развитие концессий: у них имеются достаточные полномочия, а также знание специфики собственной территории.

Финансовый кризис заметно ослабил возможности большинства кредитных учреждений финансировать крупномасштабные проекты. Однако многие из потенциальных инвесторов, например Внешэкономбанк и ЕБРР, считают государственно-частное партнерство, в том числе осуществляемое с использованием концессий, приоритетным и сохраняют возможности для финансирования перспективных проектов по развитию инфраструктуры. Данное обстоятельство должно быть использовано региональными и муниципальными властями для строительства новых качественных высокотехнологичных объектов инфраструктуры в сферах транспорта, энергетики, здравоохранения, спорта, туризма и т. д. Механизм концессионного соглашения может сыграть в этих процессах положительную роль.

Рассмотрим реализацию реальных инвестиционных проектов на основе государственно-частного партнерства в форме концессий в Российской Федерации (табл. 1).

Таблица 1. Реальные инвестиционные проекты, реализуемые при государственной поддержке за счет бюджетных ассигнований Инвестиционногофонда РФ в периодс 2007 по 2021 г.*

| № | Наименование инвестиционного проекта | Стои мость инвести ционного проекта, млн руб. | Источники финансирования реального инвестиционного проекта, млн руб. | |||

| собст венные средства инвестора | заемные средства инвесто ра | средства бюджетов субъектов РФ** | средства Инвести ционного фонда РФ*** | |||

| 1 | Строительство в Санкт-Петербурге автомобильной дороги «Западный скоростной диаметр» | 212 724,9 | 16 057,6 | 91 804,7 | 54 152,9 | 50 709,7 |

| 2 | Строительство в Санкт-Петербурге Орловского тоннеля под Невой в рамках развития ВолгоБалтийского водного пути | 47 740,6 | 5 008,48 | 11 686,41 | 15 467,94 | 15 577,77 |

| 3 | Комплексное развитие Нижнего Приангарья. Инвестиционные проекты в рамках комплексного инвестиционного проекта: реконструкция и строительство участков автодороги Канск — Абан — Богучаны — Кодинск; строительство мостового перехода через р. Ангару на автомобильной дороге Богучаны — Юрубчен — Байкит; строительство железнодорожной линии Карабула — Ярки в Богучанском районе; проектирование и строительство двух воздушных линий электропередачи (500 кВ) от строящейся Богучанской ГЭС до подстанции «Ангара» | 213 915,00 | 60 821,00 | 118 871,00 | – | 34 223,00 |

| 4 | Создание транспортной инфраструктуры для освоения минерально-сырьевых ресурсов юговостока Читинской области | 169 107,18 | 120 786,18 | – | – | 48 321,00 |

| 5 | Строительство железнодорожной линии Кызыл — Курагино в увязке с освоением минерально-сырьевой базы Республики Тыва | 131 622,10 | 82 349,5 | – | – | 49 272,60 |

| 6 | Промышленный комплекс г. Новомосковска Тульской области. Инвестиционные проекты, входящие в комплексный инвестиционный проект: строительство моста через р. Любовка на 10-м километре участка Маклец — Бобрик — Донской Московской железной дороги; строительство новой станции Промгипсовая железнодорожной ветви Урванка — Промгипсовая Московской железной дороги; строительство автодороги Тула — Новомосковск в Киреевском и Новомосковском районах Тульской области | 46 269,6 | 27 425 | 9 598,5 | 600,00 | 8 646,10 |

| 7 | Комплексный инвестиционный проект по реконструкции участка Оунэ — Высокогорная со строительством нового Кузнецовского тоннеля на участке Комсомольск-на-Амуре — Советская Гавань; инвестиционный проект, входящий в состав комплексного инвестиционного проектах по строительству нового Кузнецовского тоннеля | 59 876,45 | 42 320,01 | – | – | 17 556,44 |

| 8 | Комплексная программа строительства и реконструкции объектов водоснабжения и водоотведения г. Ростова-на-Дону и юго-запада Ростовской области | 33 470,77 | 24 542,5 | – | 2 018,50

249,48**** |

6 660,29 |

| Итого | 914 726,6 | 379 310,3 | 231 960,6 | 722 488,8 | 230 966,90 | |

Примечания. Здесь и в табл. 3:

*Составлено на основе информационных данных Инвестиционного фонда РФ.

**Средства бюджетов субъектов РФ предоставляются в форме бюджетных инвестиций.

***Бюджетные ассигнования Инвестиционного фонда РФ предоставляются в форме субсидий бюджетам субъектов РФ на софинансирование объектов капитального строительства государственной собственности субъектов РФ.

****Средства бюджета муниципального образования.

Проведенный анализ показывает, что из всей стоимости реальных инвестиционных проектов на долю инвестора-концессионера приходится 65 % денежных средств (в том числе собственные средства инвестора составляют 37 %, заемные средства — 28 %). Таким образом, реализуемые реальные инвестиционные проекты при поддержке государства за счет бюджетных ассигнований Инвестиционного фонда РФ играют значимую роль в российском инвестиционном бизнесе и направлены в основном на строительство, реконструкцию стратегически важных объектов национальной экономики, а также развитие инфраструктуры. Удельный вес участия Инвестиционного фонда России в реальном инвестировании национальной экономики составляет 29 %, объем денежных средств субъектов РФ незначителен и составляет 6 % от общей стоимости всех реальных инвестиционных проектов, возникших на основе государственно-частного партнерства.

Основным достоинством реальных инвестиционных проектов с участием государства за счет бюджетных ассигнований является то, что оптимизация бюджетных расходов проводится на этапе строительства за счет привлечения внебюджетных инвестиций в рамках заключаемого концессионного соглашения, а также на этапе эксплуатации за счет возложения на концессионера эксплуатационных расходов по содержанию инфраструктуры проекта.

Следует отметить такие инвестиционные проекты, как создание на основе государственно-частного партнерства нового крупного промышленного района на Дальнем Востоке России, включающего в себя объекты гидроэнергетики и кластер промышленных производств. Реализация проекта окажет существенное позитивное влияние на основные макроэкономические показатели развития Российской Федерации и улучшит параметры ее экономической безопасности, что определяет общегосударственное значение проекта. Региональная специфика осуществления реального инвестирования при государственной поддержке, т. е. на основе государственночастного партнерства в форме концессий, представлена в табл. 2.

Таблица 2. Региональные инвестиционные проекты, реализуемые при государственной поддержке за счет бюджетных ассигнований Инвестиционного фонда РФ

| № | Наименование инвестиционного проекта | Стои мость инвести ционного проекта, млн руб. | Источники финансирования регионального инвестиционного проекта, млн руб. | ||||

| собст венные средства инвестора | заемные средства инвес тора | средства бюдже тов субъ ектов РФ | средства местных бюдже тов | средства Инвести ционного фонда РФ | |||

| 1 | Реконструкция и расширение открытого акционерного общества «Игоревский деревообрабатывающий комбинат».

Строительство завода древесноволокнистых плит (MDF) Развитие инфраструктуры в муниципальном образовании «ХолмЖирковский район» Смоленской области |

7 236,17 | 201,58 | – | 68,85 | – | 766,91 |

| 2 | Строительство и реконструкция водопроводных очистных сооружений г. Петрозаводска (II этап) | 631,87 | 86,31 | 236,95 | 69,98 | 1,00 | 237,63 |

| 3 | Строительство производственнологистического комплекса «Армакс Групп» на территории с. Масловка Воронежской области | 5 093,06 | 1 424,83 | 3120,00 | 120,61 | – | 427,62 |

| 4 | Реконструкция системы водоснабжения г. Перми | 847,08 | 473,65 | – | 141,90 | – | 231,53 |

| 5 | Развитие системы теплоснабжения в г. Владимир и Владимирской области | 550,70 | 309,25 | – | – | 53,12 | 188,33 |

| 6 | Строительство комбикормового завода в Рузаевском районе Республики Мордовия | 583,57 | 181,3 | 348,40 | – | 14,00 | 39,87 |

| 7 | Создание коммунальной и энергетической инфраструктуры для нового сыроваренного завода по производству твердых сыров мощностью 250 тонн молока в сутки (Республика Мордовия) | 1 348,63 | 540,71 | 574,62 | – | 60,66 | 172,64 |

| 8 | Строительство малоэтажного жилья и коммунальной, энергетической, транспортной инфраструктуры района «Новалэнд» (Красноярский край) | 9 217,36 | 6 984,62 | 699,67 | 521,25 | – | 1 011,82 |

| 9 | Подстанция 110/10 кВ «Прибрежная», Омская область | 2 126,36 | 1 191,94 | 262,17 | 262,17 | – | 410,08 |

| 10 | «Симбирское кольцо», г. Ульяновск | 3 051,22 | 1 808,59 | 333,91 | – | 240,90 | 667,82 |

| 11 | Строительство инженерных сетей и сооружений территории комплексной застройки района улицы Богдана Хмельницкого (Чувашская Республика) | 4 213,20 | 8,41 | 3 544,27 | 151,92 | – | 508,60 |

| 12 | Массовая малоэтажная застройка в с. Воскресенское Ферзиковского района Калужской области | 5 982,91 | 5 216,88 | 236,39 | 127,12 | – | 402,52 |

| 13 | «Чистый Дон» (Ростовская область) | 4 466,72 | 446,49 | 1 803,89 | 1 011,28 | 149,46 | 1 055,6 |

| 14 | Строительство объектов социальной и инженерной инфраструктуры города Уфы (Республика Башкортостан) | 3 827,19 | 1 795,25 | 573,93 | 369,62 | 84,58 | 1 003,81 |

| 15 | Строительство стеклотарного завода «Анжи-Стекло» (Республика Дагестан) | 3 890,56 | 107,28 | 2 491,04 | 267,54 | – | 1 024,70 |

| 16 | Полигон ТБО, г. Новокузнецк, площадка «Маркино» | 728,82 | – | 367,78 | 145,73 | 3,30 | 212,01 |

| 17 | Создание первой очереди промышленной зоны «Заволжье», г. Ульяновск | 4 151,62 | 3 604,90 | – | 246,75 | 20,41 | 279,56 |

| 18 | Строительство комбината по глубокой переработке древесины «Зеленая фабрика» (Томская область) | 1 616,02 | 173,47 | 996,0 | 100,69 | – | 345,86 |

| 19 | Строительство инженерных, транспортных сетей, зданий и сооружений территории комплексной застройки жилого района «Юго-Западный — 2», г. Белгород | 8 826,52 | 560,48 | 6 541,14 | 756,0 | – | 968,90 |

| 20 | Строительство Курганской ТЭЦ-2 (Курганская область) | 12 545,62 | 3 758,02 | 7 459,13 | 336,87 | – | 991,60 |

| 21 | Строительство завода по производству стеклотары и развитие инфраструктуры муниципального образования «Город Алексин» Алексинского района Тульской области | 6 785,06 | 1 091,61 | 4 263,75 | 386,21 | 50,69 | 992,80 |

| 22 | Индустриальный парк «Камские Поляны» (Республика Татарстан) | 1 727,55 | 0,10 | 882,91 | 346,26 | – | 498,28 |

| 23 | Первая очередь программы развития АПК Тамбовской области | 1 4930,50 | 2 610,66 | 1 1197,40 | 240,54 | – | 881,90 |

| Итого | 98 179,46 | 32 576,33 | 45 933,35 | 5 671,29 | 678,12 | 13 320,37 | |

По источникам финансирования реальных инвестиций в национальную экономику лидирующая позиция, безусловно, принадлежит инвесторам-концессионерам, их удельный вес в общей стоимости инвестиционных проектов составляет 80 % (в том числе 33 % собственных средств, 47 % заемных средств), незначительная доля финансирования отводится субъектам РФ и местным бюджетам (соответственно 5,8 % и 0,7 %). Определенную роль в реальном финансировании региональных экономик играет Инвестиционный фонд РФ, его доля в общем финансировании региональных проектов составляет 13,5 %.

Таким образом, региональная инвестиционная политика в области финансирования в основном направлена на корпоративный сектор экономики, поскольку государство не имеет средств полноценно участвовать в крупномасштабных региональных инвестициях, так как существуют определенные финансовые ограничения. В связи с этим с точки зрения государства привлечение частных инвестиций в рамках концессионного соглашения — это стратегическое и перспективное направление государственной инвестиционной политики, обоснованное в первую очередь снижением государственных инвестиционных расходов.

Разные модели концессий государственно-частного партнерства направлены на эффективное управление государственным имуществом. Они отличаются от аренды разделением рисков, участием государства, передачей частному инвестору некоторых государственных функций. Запуск концессионных механизмов в России создаст серьезные бюджетные последствия.

Во-первых, увеличатся приток инвестиций и налоговые сборы от концессионных проектов.

Во-вторых, изменится структура государственных расходов. С одной стороны, снизятся инвестиционные расходы (за счет привлечения частных инвестиций). С другой стороны, переход от государственной модели управления к государственно-частным партнерствам (ГЧП) приведет к значительному снижению издержек.

В-третьих, концессии будут означать поступление концессионной платы, хотя сразу следует отметить, что это не основной источник поступлений в федеральный бюджет (так, например, в Хорватии она составляет не более 0,5 %).

В-четвертых, легализация концессионных механизмов в России потребует создания и введения предусмотренной Налоговым кодексом главы о специальном налоговом режиме для концессий.

Вопрос налогообложения концессионера является одним из наиболее важных и значимых. Представляется целесообразным разработать специальный налоговый режим для концессионных соглашений. Такая возможность существует и не противоречит принятой первой части Налогового кодекса РФ.

Особенность налогообложения концессий заключается в том, что для концессионера устанавливаются единый концессионный налог или регулярные платежи (роялти). При налогообложении природных ресурсов учитывается специфика этих ресурсов. Необходимость введения особого налогового режима обусловливается правовыми и инфраструктурными особенностями.

Налоговые преобразования в области концессионной деятельности очень важны для перспективного развития концессионных проектов и должны рассматриваться в зависимости от типа сделки и сектора, принимая во внимание экономические и отраслевые особенности. Поэтому эта сфера в частных руках без финансового участия государства эффективно работать не будет. Предоставление особых условий и финансовой поддержки в реальном секторе означает не льготы, а выравнивание финансово-экономических условий отрасли с другими полностью «рыночными» сферами с тем, чтобы можно было запустить в этой отрасли рыночные механизмы и инструменты. Участие же частного бизнеса в управлении и финансировании позволяет повысить эффективность реального сектора экономики. Общий принцип таков: развитые страны больше используют финансовые механизмы (участие государства в проектах, предоставление субсидий), а развивающиеся — налоговые.

Если говорить о налоговых льготах вообще, то это активный инструмент инвестиционной политики во многих странах мира. В некоторых странах налоговые льготы предоставляются в соответствии с планами экономического развития и одобряются соответствующим министерством (Узбекистан, Бразилия, Литва, США, Чили). Но во многих странах эти льготы предоставляются непосредственно инвестициям в инфраструктуру или увязаны с концессионными механизмами.

В соответствии с опубликованным обзором налоговых льгот в сфере инфраструктуры особые условия применяют некоторые развивающиеся страны (табл. 3). При этом преимущества особого налогового режима состоят в следующем: оптимальное сочетание стабильности и гибкости; учет реальной рентабельности проектов; существование четких правил предоставления финансовых преимуществ. Особый налоговый режим должен так сбалансировать концессионную плату и налоговые платежи, чтобы обеспечить инвесторам рыночные условия функционирования и одновременно решить правовые вопросы.

Таблица 3. Налоговые льготы в концессионных схемах некоторых стран

| Страна | Объект льгот | Содержание льготы |

| Таиланд | Инвестиции в коммунальную инфраструктуру | Освобождение от налога на корпорации на 8 лет, снижение импортных пошлин в 2 раза (для развитых регионов) |

| Турция | BOOT-проекты | Инвестиционный вычет до 200 % в зависимости от региона, бесплатное предоставление государственных земель, возмещение НДС, освобождение от импортных пошлин |

| Вьетнам | Инфраструктура и BOOT-проекты | Проекты в сфере инфраструктуры и проекты, которые будут переданы государству, — в течение 12 лет после начала операций применяется ставка в 15 %; проекты инфраструктуры в отсталых регионах — освобождение от налога на доход в течение 4 лет с первого года получения прибыли и снижение налога на 50 % в течение следующих 4 лет. Крупные проекты и проекты в горной местности могут быть освобождены от налога на доходы на 8 лет после получения прибыли. BOOT-проекты, которые выполняются специальными BOOT-компаниями, — льготное налогообложение (налог на прибыль в 10 %, налоговые каникулы 4 года после получения первой прибыли и снижение налога на 50 % в течение следующих 4 лет) |

| Казахстан | Инфраструктура | 100 % отмена налогов в течение первых 5 лет и снижение налогов на 50 % в течение следующих 5 лет, а также частичное или полное освобождение от таможенных пошлин |

| Панама | Инфраструктура | Государственная земля — концессии до 20 лет, объем льгот согласовывается с соответствующим министерством, налоговый кредит — до 25 % в год |

Необходимо учитывать следующие недостатки концессионной деятельности как государственно-частного партнерства в области привлечения инвестиций:

- исчезновение стимулов к эффективной работе у инвестора при субсидиях, замещающих оплату услуг потребителями, не зависящих от эффективности производства;

- вероятность неблагоприятного отбора — полное «страхование» может привести к тому, что инвесторы будут искать проекты с чрезмерным риском, зная, что его покроет государство;

- более высокие ожидания принятия неэффективных решений в государственных структурах, чем в частных, особенно в экономиках переходного периода;

- финансовые ограничения — государство не имеет средств полноценно участвовать в крупномасштабных инвестициях.

Оценивая последствия введения концессий в российскую экономику, будем исходить из того, что государство оказывает концессионной деятельности действенную поддержку. Таким образом, концессии сгенерируют дополнительные налоговые доходы вследствие притока инвестиций; снизят неинвестиционные расходы бюджета в соответствующих секторах экономики путем перераспределения денежных потоков.

Вполне закономерно выглядит требование о том, что инвестор должен иметь государственные гарантии стабильности для своих инвестиций. Дело в том, что иностранный капитал должен привлекаться на условиях, которые обеспечивают интересы страны, но при этом важно стремиться к достижению компромисса с инвесторами. В противном случае, как показывает исторический опыт, защита отечественных интересов путем игнорирования запросов партнеров превращается в свою противоположность, фактически блокируя приток капиталов. Концессии получили значительное развитие в Европе (программы частного финансирования инфраструктур в Англии, Голландии, Португалии и Испании), в Японии и в других странах мира.

Латинская Америка и Карибы — 37 BOOT- и BOO-контрактов пришли к финансовому завершению. В Колумбии, Бразилии и Гватемале — 18 проектов с инвестициями в 4,8 млрд долл. Европа и Центральная Азия — семь ВOОТ- и ВОО-проектов строительства новых объектов на сумму 3,5 млрд долл., из них пять проектов на сумму 3,2 млрд — в Турции. Это означает, что ежегодно на основе концессионных механизмов инвестируется более 20 млрд долл., из них 70 % приходится на пять стран. Эффективное создание в России концессионного режима позволит привлекать около 3 млрд долл. в год, вследствие чего сумма накопленных инвестиций, а значит, и поступлений в бюджет будет с каждым годом увеличиваться.

Можно также сделать оценку на основе инвестиционных потребностей и государственных инвестиционных программ. Так, например, Ирландия разработала национальный план развития, в соответствии с которым в течение пяти лет планируется привлечь 2,35 млрд евро частных инвестиций в инфраструктуру. При этом доля государственно-частных партнерств от общего объема инвестиций по секторам составляет около 30 % (табл. 4). Самый большой их удельный вес приходится на общественный транспорт и уборку, переработку мусора, соответственно 32 % и 36 %.

Таблица 4. Финансирование государственночастного партнерства в Ирландии

| Сектор экономики | Инвестиции в ГЧП | |

| млн евро | доля от инвестиций, % | |

| Национальные дороги | 1 270 | 23 |

| Общественный транспорт | 381 | 32 |

| Водоснабжение и канализация | 127 | 9 |

| Уборка и переработка мусора | 571 | 36 |

| Всего | 2 349 | 100 |

Таким образом, приток частных инвестиций в инфраструктуру в размере 2,5 млрд долл. в год при рентабельности в 10 % и 20-процентном налоге на прибыль (с учетом возможных особенностей специального налогового режима) будет означать поступление в бюджет около 50 млн долл. ежегодно. Через 10 лет в бюджет дополнительно поступит около полумиллиарда долларов.

Многие из потенциальных инвесторов, например Внешэкономбанк и ЕБРР, считают государственно-частные проекты, в том числе осуществляемые с использованием концессий, приоритетными и сохраняют возможности для финансирования перспективных проектов по развитию инфраструктуры. Данное обстоятельство должно быть использовано региональными и муниципальными властями для строительства новых качественных высокотехнологичных объектов инфраструктуры в сферах транспорта, энергетики, здравоохранения, спорта, туризма и т. д.

Перспективные направления для развития концессий:

- Необходимо расширить перечень типов и видов концессионных договоров.

- Следует разработать систему регулирования отношений, связанных с использованием государственной собственности: Земельный кодекс, закон о государственной собственности (или имуществах), закон об аренде земли, закон о природных ресурсах.

Основным элементом этой системы должен быть законодательный акт рамочного (или зонтичного) типа, наподобие закона о концессионных договорах.

- Необходимо рассмотреть вопрос о предоставлении инвестору неких государственных гарантий: стабильности для инвестирования на период действия проекта, неизменности системы налогов и сборов и т. д.

- Следует законодательно определить, что государство при любых односторонних действиях сохраняет в неприкосновенности баланс финансовых интересов сторон, возмещая инвестору понесенные им убытки от таких действий.

- Договор концессии должен заменить лицензию, при этом сама лицензия не исчезает, она выполняет роль документа, формально регистрирующего права инвестора. Непосредственным и единственным источником прав пользования становится договор.

Разные модели концессий в системе договоров находятся между приватизацией и функционированием государственного предприятия. Они отличаются от аренды разделением рисков, участием государства, передачей некоторых государственных функций.

В настоящее время региональная инфраструктурная модель на основе концессии имеет возможность осуществления платежей концендента в отношении всего перечня объекта концессионного соглашения. Для региональной концессионной политики можно выделить следующие преимущества концессионных соглашений:

- привлечение частных инвестиций для строительства, реконструкции и эксплуатации дорогостоящих инфраструктурных объектов при отсутствии бюджетных средств;

- использование управленческого опыта, технологий и профессиональных компетенций частного инвестора для реализации сложных инфраструктурных проектов;

- распределение рисков по развитию отдельных объектов концессии между государством и частным инвестором;

- формирование благоприятного инвестиционного климата региона и привлечение инвесторов в развитие объектов инфраструктуры государственной собственности.

По данным рейтингового агентства «Эксперт», средний уровень инвестиционной привлекательности российских регионов незначительно вырос. Рост инвестиционной привлекательности российских регионов повлиял на средний уровень развития государственно-частного партнерства в регионах РФ. В табл. 5 представлены целевые значения уровня развития государственно-частного партнерства в регионах РФ по Уральскому федеральному округу.

Таблица 5. Целевые значения уровня развития государственно-частного партнерства в регионах Уральского федерального округа, %

| № п/п | Субъект РФ | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

| 1 | Курганская область | 27,5 | 35,6 | 43,8 | 52,0 | 60,1 | 68,3 |

| 2 | Свердловская область | 52,6 | 60,4 | 68,3 | 76,1 | 83,9 | 91,8 |

| 3 | Тюменская область | 27,0 | 36,5 | 46,0 | 55,5 | 65,0 | 74,5 |

| 4 | ХМАО-Югра | 39,0 | 47,8 | 56,6 | 65,5 | 74,3 | 83,1 |

| 5 | Челябинская область | 33,0 | 42,5 | 52,0 | 61,5 | 71,0 | 80,5 |

| 6 | ЯНАО | 27,4 | 36,9 | 46,4 | 55,9 | 65,4 | 74,9 |

В условиях модернизации экономических отношений основными факторами, влияющими на уровень реализации концессионных соглашений в региональной концессионной политике, являются:

- адекватная нормативно-правовая база, регулирующая порядок и принципы заключения концессии, наличие конкурсной процедуры, определение сроков и ответственных субъектов;

- институциональная среда в сфере ГЧП — специализированные государственные органы или структуры, обладающие компетенциями по разработке и сопровождению концессионных проектов;

- стабильная конъюнктура в регионе и отсутствие политических рисков, которые могут негативно повлиять на процесс выполнения концессионного соглашения;

- конкуренция между частными инвесторами, способными участвовать в реализации концессии (прозрачные конкурсные процедуры и выбор эффективного инвестора);

- стратегии развития инфраструктуры субъекта РФ, в том числе программы привлечения инвестиций и применения механизмов государственно-частного партнерства.

В настоящее время многими учеными рассматриваются основные меры государственной поддержки частного бизнеса в различных субъектах Российской Федерации, выявляются проблемы и формулируются дополнительные условия привлечения частных инвестиций в инфраструктурные проекты регионов на основе концессионных соглашений.

Таким образом, региональная концессионная политика в основном направлена на корпоративный сектор экономики, поскольку государство не имеет средств полноценно участвовать в крупномасштабных региональных инвестициях, так как существуют определенные финансовые ограничения. С точки зрения государства привлечение частных инвестиций в рамках концессионного соглашения — это стратегическое и перспективное направление государственной инвестиционной политики, обоснованное в первую очередь снижением государственных инвестиционных расходов.

Финансовый механизм концессионного соглашения может сыграть в инвестиционных процессах положительную роль, закрепить позитивные тенденции и вывести на траекторию устойчивого экономического роста.